- 【今日要聞】G7擬釋放石油儲備?原油價格暴漲30%后回落

- 澳幣匯率飆升創近4年新高!油價推高通膨,澳洲央行3月升息在即?

- 【今日要聞】原油價格再度飆升!鋁價三連漲

- 【財經縱覽】:川普要求鮑威爾「立即降息」!MOVE指數飆升21%,WTI原油大漲9%,美股全線下挫

- 【財經縱覽】:川普稱戰爭「基本結束」!WTI原油收跌近7%、失100關口,美股全線反彈

- 原油價格大跳水!後市還會上漲嗎?投行建議這樣操作

TradingKey - 截至2025年3月31日,沃倫·巴菲特的波克夏·海瑟威(Berkshire Hathaway)公司持有總額達2,587億美元的股票投資組合,涵蓋36檔個股。儘管「奧馬哈先知」本季未出手增持新標的,整體換手率仍穩定維持在1%低位,但在這片靜水深流之下,一套投資策略正在悄然演變,其背後反映的是升息環境、產業輪動與估值紀律的再平衡。

傳統組合承壓:權重優勢變雙刃劍

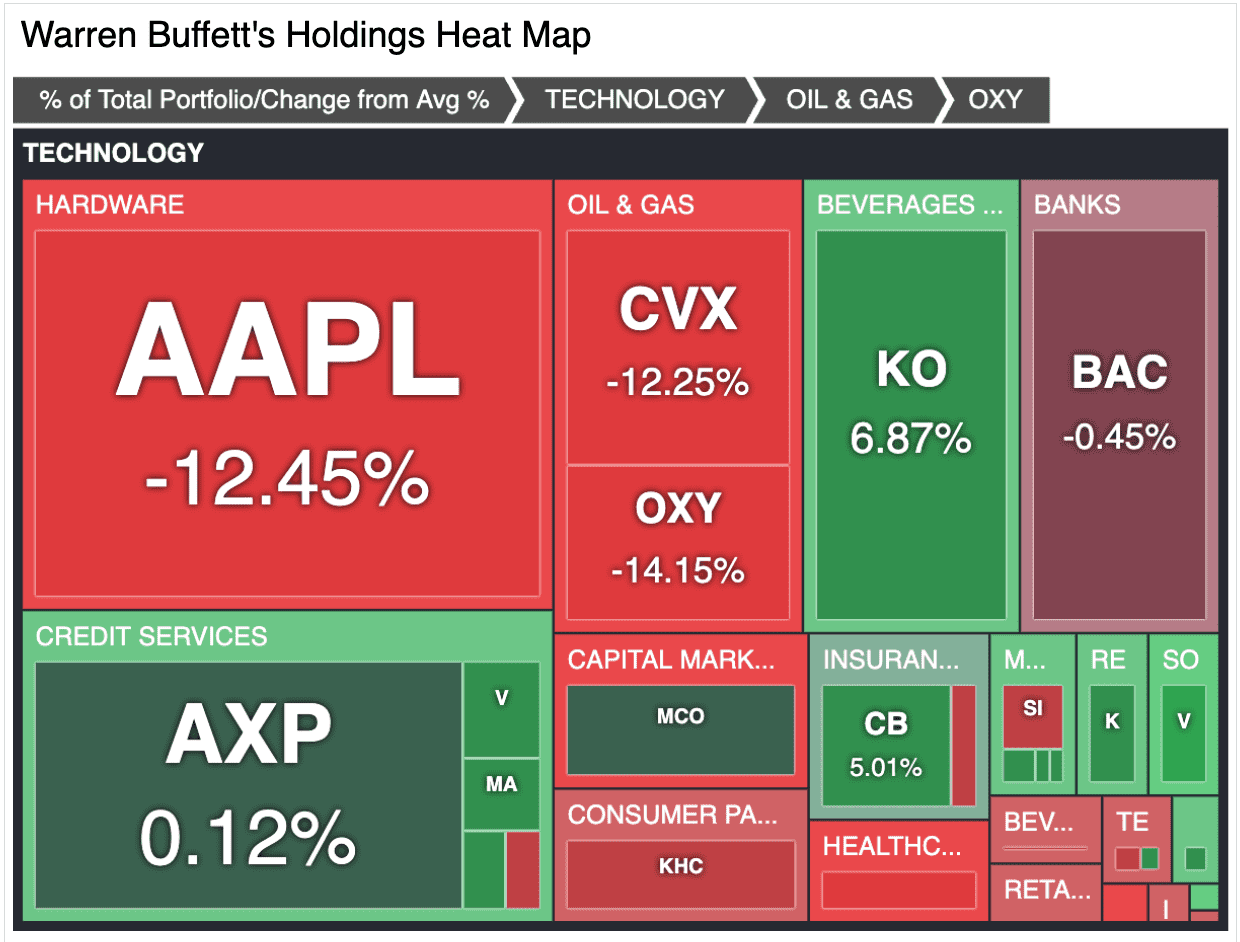

蘋果(AAPL)仍是巴菲特最大持倉資產,占整體組合25.76%,市值達666億美元。然而,裂痕已然浮現。今年以來,蘋果股價下跌12.45%,主因為iPhone銷量放緩加上監管壓力升溫,明顯跑輸大盤。儘管波克夏尚未減持,但蘋果作為重倉資產,其規模優勢正逐漸轉變為雙刃劍——雖仍維持穩定現金流,卻不再具備過去的高成長潛力。

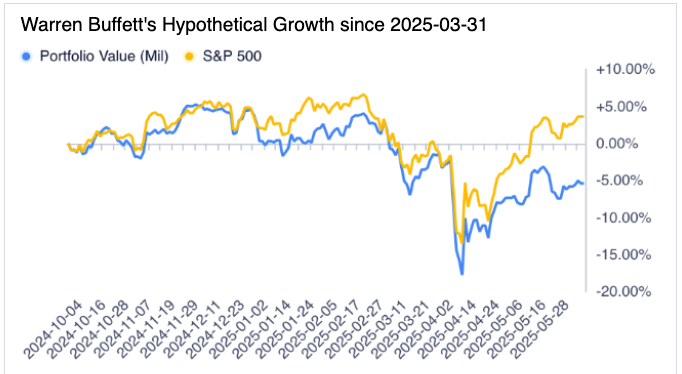

巴菲特在相對回報上的落後,也進一步凸顯2025年市場的主旋律:與其轉型,不如強調韌性。當其他資金積極轉向人工智慧與逆勢反轉的機會時,波克夏選擇了穩健與防守並行的策略。這也帶來一些結果:投資組合集中度進一步上升,而蘋果權重的下降對整體回報構成拖累。

美國運通、可口可樂與護城河思維

巴菲特最經典的兩筆投資——美國運通(AXP)與可口可樂(KO)——目前分別占投資組合的15.77%與11.07%。這再次印證了巴菲特一貫對品牌價值與企業護城河的重視。

美國運通雖股價表現平穩,但受惠於消費端支出的黏著性,在科技股普遍承壓的環境中提供了一定避險作用。可口可樂在2025年以來上漲6.87%,受惠於全球消費場景的復甦與通膨環境下的定價能力。

這些「經典布局」雖乏味,卻在不確定性升溫的市場環境中發揮壓艙作用,也體現出波克夏一貫投資信條:投資熟悉的企業、長期持有、穩領股息。這樣的策略或許無法引起追捧AI題材的投資人共鳴,卻證明在現實市場中行之有效。

能源押注:逆勢操作正接受市場考驗

在能源板塊,波克夏核心持股包括雪佛龍(CVX)與西方石油(OXY),截至目前分別下跌12.25%與14.15%。兩者合計估值近330億美元,其中西方石油部分,波克夏甚至持有市面流通股的26.9%。

雖然油價仍相對穩定,但ESG討論持續升溫,加上上游業務毛利下滑,均對整體表現造成壓力。波克夏仍維持樂觀看法,認為傳統化石能源在某些產能投資不足的區塊仍有需求依據。2025年第一季,公司更增持76.3萬股,顯示信心未減,但該押注正面臨比其他標的更高的市場考驗。

金融配置轉趨防禦,精修中調整

金融板塊方面,波克夏在2025年第一季減少了美國銀行(BAC)7.15%的持倉,目前該筆資產市值為264億美元,占總組合的10.19%。銀行個股表現疲弱(年初至今下跌0.45%),受制於融資成本上行與放貸動能放緩。

相比之下,穆迪(MCO)維持持股不變,占比4.44%。作為評等機構,其業務模式具備穩定現金流,契合巴菲特偏好「資本支出輕」的企業特性。其他中等持倉如丘博保險(CB)占比3.16%,達維塔(DVA)占比2.08%,其中達維塔自第一季起已數度減持,可能受限於毛利壓縮與健保補助政策波動。這說明巴菲特對績效不佳企業毫不手軟,即便不急於布局新標的。

回顧低換手率背後的邏輯

儘管2025年第一季未出現新增投資,伯克夏的換手率仍值得細究。公司總資產由2023年底的3,519億美元下降至目前的2,587億美元,五季之間減少了近930億美元,並非源自積極拋售,而是市值下修與策略調整同步發酵之下的結果。

1%以下的極低換手率,繼續鞏固了波克夏穩重、抗風險的市場形象。但相對的,其缺席AI、雲端運算、半導體等創新主題也成為明顯短板。尤其在輝達(Nvidia)成為新一代「蘋果」之際,波克夏保持距離的作法愈發難以與年輕世代投資者產生共鳴。

策略性增倉:雖不顯眼,但具觀察價值

雖然新增買進標的不多,但仍可觀察到若干策略性變化。Constellation Brands(STZ)持股大幅增加113%,至1,200萬股,顯示對高端酒精飲品市場的加碼方向。

此外,多米諾披薩(DPZ)與Pool Corp(POOL)的小幅加倉,或可視為波克夏對可擴展、資產輕企業模型的局部認同。Sirius XM(SIRI)與Heico Corp(HEI.A)這類小額加碼,更可能仍處於策略觀察期,是為未來更大投資部位的「試水池」。

儘管金額有限,但這些細微變化顯示巴菲特在核心穩定大盤之外,仍保持少量新思維的探索空間。

風險面向:集中度、接班與週期波動

波克夏目前的倉位集中風險日益明顯,蘋果、美國運通、可口可樂三檔個股合計占比超過52.9%,雖帶來穩定收益,卻也放大單一標的波動對整體績效的影響。其中蘋果低迷就是最好的例子。

此外,繼任話題仍是資本市場關注重點。雖然Greg Abel被廣泛認為是接班大位的不二人選,但機構投資人對於其是否能延續巴菲特保守穩健的投資哲學仍存疑問。新世代管理層是否會轉向成長股佈局仍難以預測。

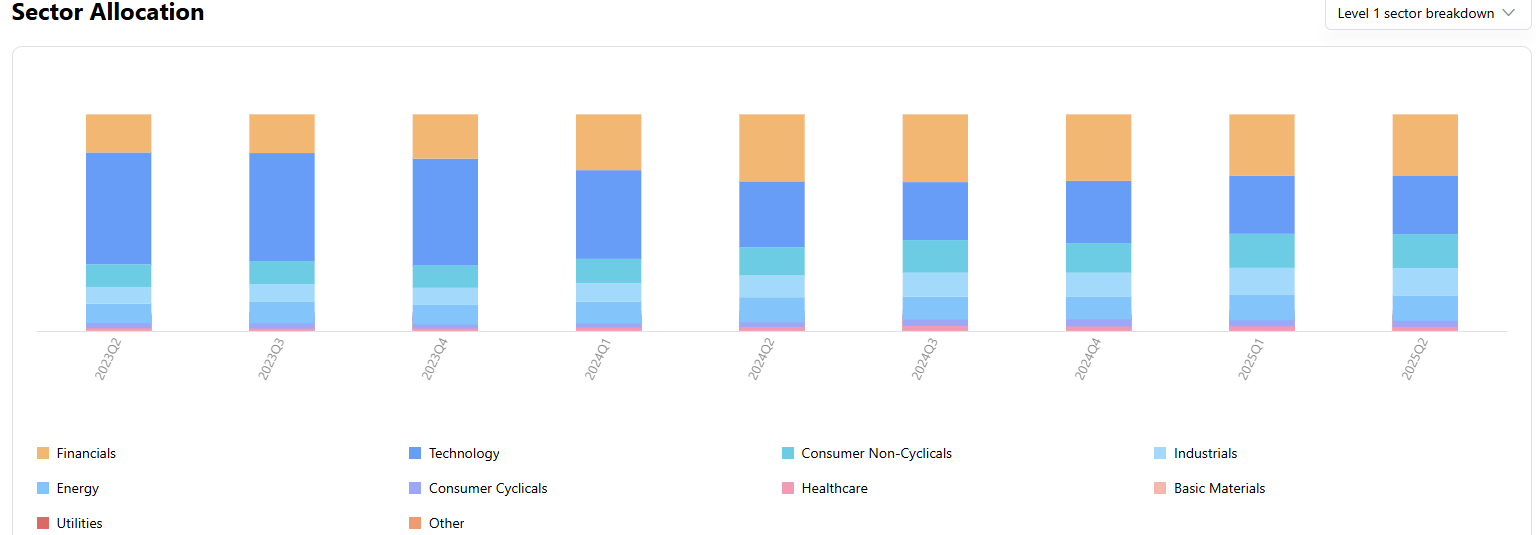

併發性的還有市場週期的再度強化。波克夏目前相對偏重消費、能源與金融領域,使其在面對結構性行情主導的未來(如綠能轉型、AI與雲端基建驅動)時,回應速度受限。

相對於標普500的績效表現:穩健不爭鋒

從報酬率來看,波克夏於2024年上漲25.5%,略優於標普500的23.3%;但在科技牛市驅動的階段,其績效開始逐漸拉開差距。例如在2023年回報為15.8%,明顯落後於標普的24.2%;2020與2019年間更各自落後指數13與17個百分點。

然而,在市場下行階段,波克夏的抗跌性依舊為人稱道。2022年標普重挫19.4%,波克夏卻正報酬4%。這種不錯失熊市的穩定特性,是其長期吸引保守資本的重要因素。

總結:穩健依舊,創新薄弱,但價值仍在

2025年的波克夏投資組合展現出的是一種堅定的穩健策略,嚴守紀律、核心信念深植、並進行有限度的戰術調整。在生成式AI、半導體、網路變革充斥資本市場的今日,它或許顯得不夠前衛,甚至略為保守;但它卻切實體現了「不盲從、不躁進」的價值型投資本質。

支持者認為,這正是企業護城河、穩定配息與低換手的經典範式,足以抵禦各類市場動盪;反對者則指出其對創新敏銳度不足。在這種各自表述底下,伯克夏 組合仍是一套經久不衰的「長期投資教科書」。

巴菲特的持倉給我們一個清晰訊息:復利的力量,不在於步伐多快,而在於耐心與時間的沉澱。有時候,審慎觀望正是最激進的選擇。而這,亦即巴菲特哲學今日仍備受尊敬的核心所在。

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情