- 突發!一則消息引發美元/日元大漲100點,惟這一點不容忽視!

- 【黃金收評】川普對伊朗下最後通牒!金價醞釀下一波大行情 接下來如何交易?

- 【今日要聞】川普演說來襲!黃金終止4連漲,12萬人爆倉

- 黃金價格上漲至5150美元,特朗普的關稅提升了避險需求,市場關注美伊談判

- 【財經縱覽】:輝達業績、指引雙雙超預期!美股兩連漲,比特幣漲近6%,以太幣漲近12%

- 【財經縱覽】:美股全線反彈、Anthropic釋放重磅信號!黃金、白銀終結四連漲!

軟銀、OpenAI、甲骨文(ORCL.US)以及中東創新科技投資公司MGX,將應特朗普要求,組建「星際之門(Stargate)」合營公司,在未來四年投資5,000億美元在美國建造新的AI基礎設施,其中今年將率先投資千億美元。

軟銀將負責財務,OpenAI負責運營,孫正義將擔任該合營公司的董事長。軟銀旗下的半導體IP授權商Arm(ARM.US)、微軟(MSFT.US)、英偉達(NVDA.US)、甲骨文和OpenAI為首要技術合作夥伴。

受此消息帶動,上述大型科技股以及相關產業鏈的美國上市公司均大漲,並推動華爾街大盤指數再創新高。

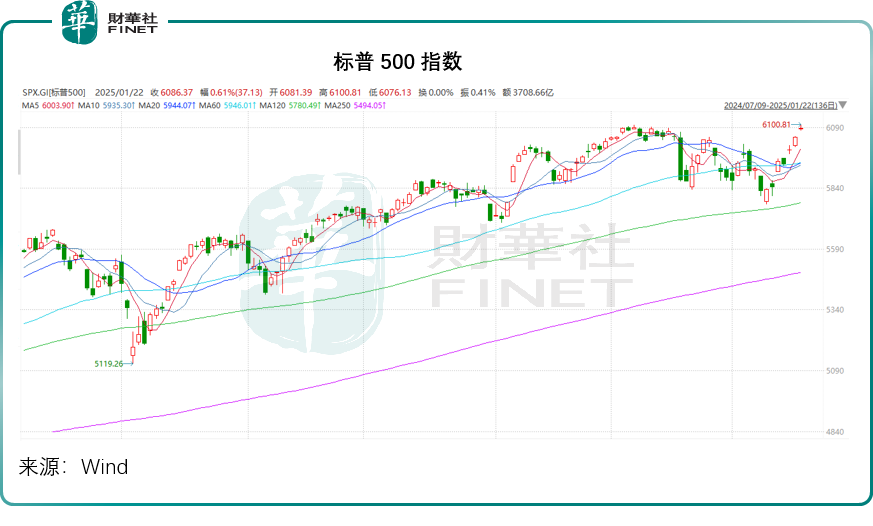

見下圖,標普500指數於2025年1月22日盤中曾一度突破6,100點的高位,收市漲0.61%,報6,086.37點。

我們在《【美股解碼】解構「星際之門」的財富密碼》一文中,已經提到除了上述公告中點名的公司外,相關產業鏈的公司也將得益,包括能源發電公司、半導體上遊供應商與代工商、散熱解決方案供應商等。

標普500指數成分股中不乏這些相關企業,當日大漲的除了用戶增長超預期的流媒體巨頭奈飛(NFLX.US)外,還包括得益於「星際之門」概念的相關個股,例如甲骨文CEO董事長特别提到AI驅動mRNA疫苗而帶起的Moderna(MRNA.US),漲7.27%;AI互聯需求帶起的連接器巨頭安費諾(APH.US)大漲7.04%;參與「星際之門」項目的甲骨文大漲6.75%、英偉達大漲4.43%,微軟漲4.13%;散熱概念股超微電腦(SMCI.US)漲4.35%。

有意思的是,最近對OpenAI及其CEO薩姆·奧爾特曼(Sam Altman)很不爽的馬斯克,質疑OpenAI、甲骨文和軟銀是否有足夠的財力構建「星際之門」。

我們在《【美股解碼】解構「星際之門」的財富密碼》一文中已經提到,作為出資方,軟銀當前的財務狀況並不足以支持初期的千億美元,並且將可能因此而增加槓桿和財務成本。

作為項目主導方的OpenAI,於去年10月剛剛獲得66億美元的融資,估值達到1,570億美元,但這也並不足以支撐前期的千億美元資金需求,OpenAI當前變現所帶來的收入能覆蓋成本已不錯,或不足以形成可持續增長的現金流入。且OpenAI正陷入與馬斯克的訴訟泥沼,後者指控OpenAI壟斷市場和將AI用於不當用途,這或限制其在可預見將來的變現能力。

特朗普也有自己的算盤,期望通過牽頭幾家大型科技公司,來兌現其競選承諾,而從他拉攏孫正義和中東基金可以看出,他希望通過財團來出資,讓科技公司做自己的事。

回到「星際之門」的資金,在特朗普牽頭和支持下,要籌措這筆資金並不難,且不說即使財務緊張,軟銀也絕不會讓自己出局錯過這次抱大腿的機會,中東財團也有足夠的財力支持,此外還有其他參與的合作方和未入主要合作方名單但正虎視眈眈的其他巨頭,例如亞馬遜(AMZN.US)、谷歌(GOOG.US)等持有巨額現金或者財務狀況松動得很的科技企業。

谷歌剛剛增投Anthropic,後者的AI助手Claude被認為是ChatGPT的有力對手。

谷歌早在2023年就已向Anthropic投資。隨後,Anthropic也成功吸引了亞馬遜的注意,亞馬遜於2023年宣佈向其投資40億美元,到2024年3月完成了這個投資承諾,後於2024年11月再追投40億美元,到目前為止,亞馬遜或已向這個初創企業投入了80億美元。

幾周之前,Anthropic據指獲Lightspeed Venture Partners融資20億美元,投後估值或從2024年2月的185億美元擴大至600億美元,漲幅達到224.32%。

可見這些未上市的科創企業依然是一級市場的寵兒,只要概念到位,融資能力槓槓的,只是對於槓桿超負荷的金融機構來說,它們的融資有期限、有成本,遲早是要退出投資,並將資金連本帶利返還給債權人或投資人,這些一級市場的寵兒身價越高,後續參投的資金退出成本越高,退出難度越大。

一旦這些財務機構無法續上資金鏈而導致風險激增,將拖累其投資項目的價值,形成骨牌效應,並影響到二級市場的估值,掀起AI相關概念價值的重估。

總結

從當前的大趨勢來看,AI是奔流,將引領各行各業的變革,並帶來新的發展機會,但這同時也是一個去蕪存菁的過程,淘汰掉無法適應發展的企業,留下精英與創新者,同樣,那些握有資本的投資者及投資機構,理應從新時代的發展中獲得豐厚回報,只是這個投資周期可能會很長,在美元的高利率環境下,若盲目投資將可能陷入估值漩渦,不斷投入卻無法獲得回報。

星際之門是一個大投入的項目,從特朗普的角度來看,可以創造就業、創造社會價值和外溢效應,還不需要支付成本,是非常劃算的交易。對於科創企業和資本機構而言,能參與其中固然是好事,但代價也不菲,周期長、投入高,若不自量力可能會陷入財務困境之中。同樣,在外圍吆喝的投資者,也需留神相關資產估值過高的風險,若回報不及預期,將得不償失。

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情