紅金:銅礦股投資須知

TradingKey - 如果您已經鎖定了黃金飆升帶來的利潤,現在或許是將注意力轉向其紅色同類產品——「紅金」的最佳時機。

在 2026 年初突破每噸 13,000 美元的歷史新高後,銅價回調了約 10%,這純粹是技術性修正,而非趨勢的終結。宏觀層面上的雜音幾乎未能觸及底層的結構性現實——即面臨壓力的供應鏈與持續強化市場基礎的需求革命之間的衝突。

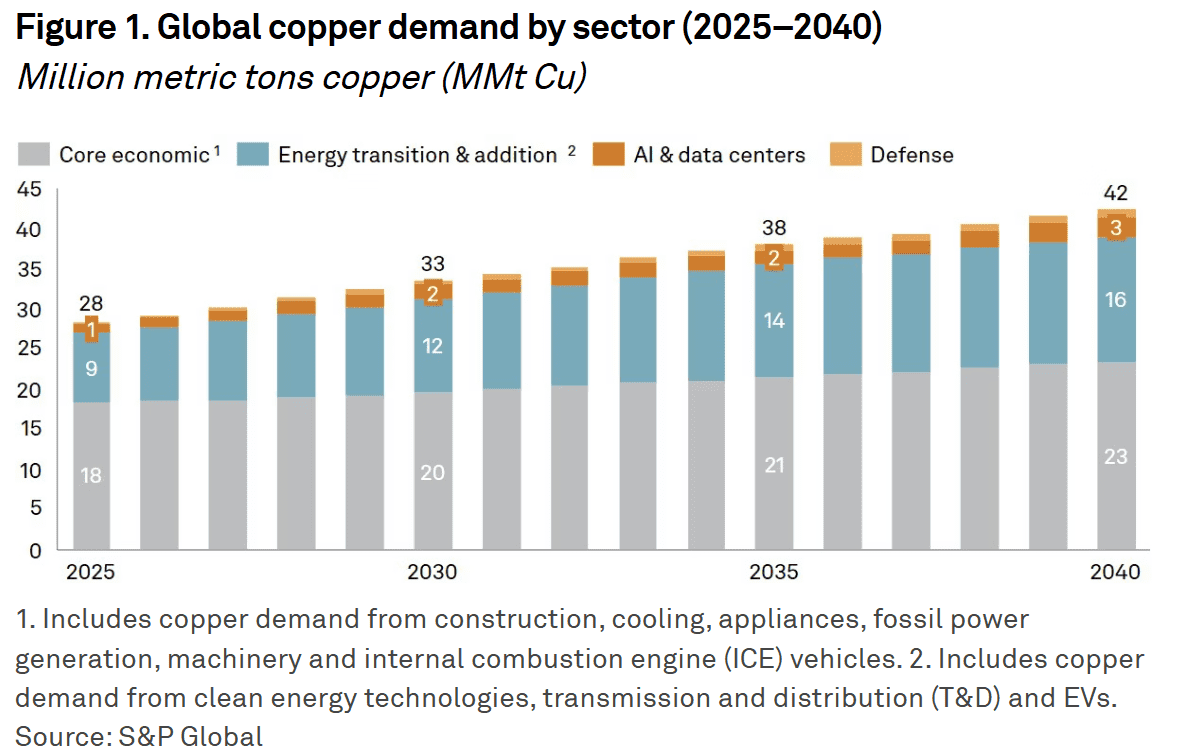

銅的身分已經發生了結構性演變。一座 AI 數據中心的銅消耗量幾乎是傳統設施的十倍,而一輛電動車的銅使用量則是燃油車的三到四倍。到 2026 年,來自 AI 基礎設施和全球電網重建的剛性需求,已足以抵銷房地產週期的疲軟。僅每兆瓦的數據中心容量就需要 20 到 40 噸的銅。只要人類對算力和乾淨能源的渴求未減,銅的需求將會持續向一個方向邁進——即不斷增長。

問題在於資產負債表的另一端。供應正遭遇物理性的瓶頸。摩根士丹利(MS)預計,2026 年精煉銅的短缺將擴大至 59 萬噸,為二十年來之最。全球平均礦石品位已降至 0.4% 以下,倫敦金屬交易所(LME)的庫存僅能滿足全球不到三天的使用量。由於產能在短期內無法提升,在歷史性稀缺的環境下,任何價格回調都僅僅是幻覺。

在每噸 12,000 美元上方,銅正在建立「新常態」。短期波動仍反映出宏觀數據的起伏,但電力系統的實物短缺是不會騙人的。高波動但高支撐的市場現實,正成為這一週期的定義特徵。

銅礦商:放大獲利的高 Beta 機器

與金礦商一樣,銅業股的報酬具有內建槓桿。其估值與現貨價格密切相關,但兩者絕非一對一的關係——經營槓桿使其天生具備更高的彈性。

想像一家全維持成本(AISC)為每噸 6,000 美元的礦商。如果銅價從 9,000 美元上漲至 12,000 美元(漲幅 33%),其每噸利潤將從 3,000 美元翻倍至 6,000 美元。換言之,大宗商品 30% 的漲幅轉化為利潤 100% 的飆升。這種槓桿效應在估值修復期間會變得更加強大。

然而,銅礦商並非純粹的銅價投資標的。投資者面臨公司特定的風險。地緣政治和許可證仍是關鍵變數:全球大部分銅供應來自智利和秘魯,當地的稅收政策轉變或礦權糾紛會立即影響股價。另一個關鍵因素是礦石品位。隨著老舊礦山的產量下降,擁有低成本、高質量儲量的營運商正建立起最強大的競爭護城河。

ETF 選擇:買「產品」還是買「工廠」?

透過 ETF 進行配置時,第一步是區分以大宗商品為基礎的曝險與以股權為基礎的曝險。

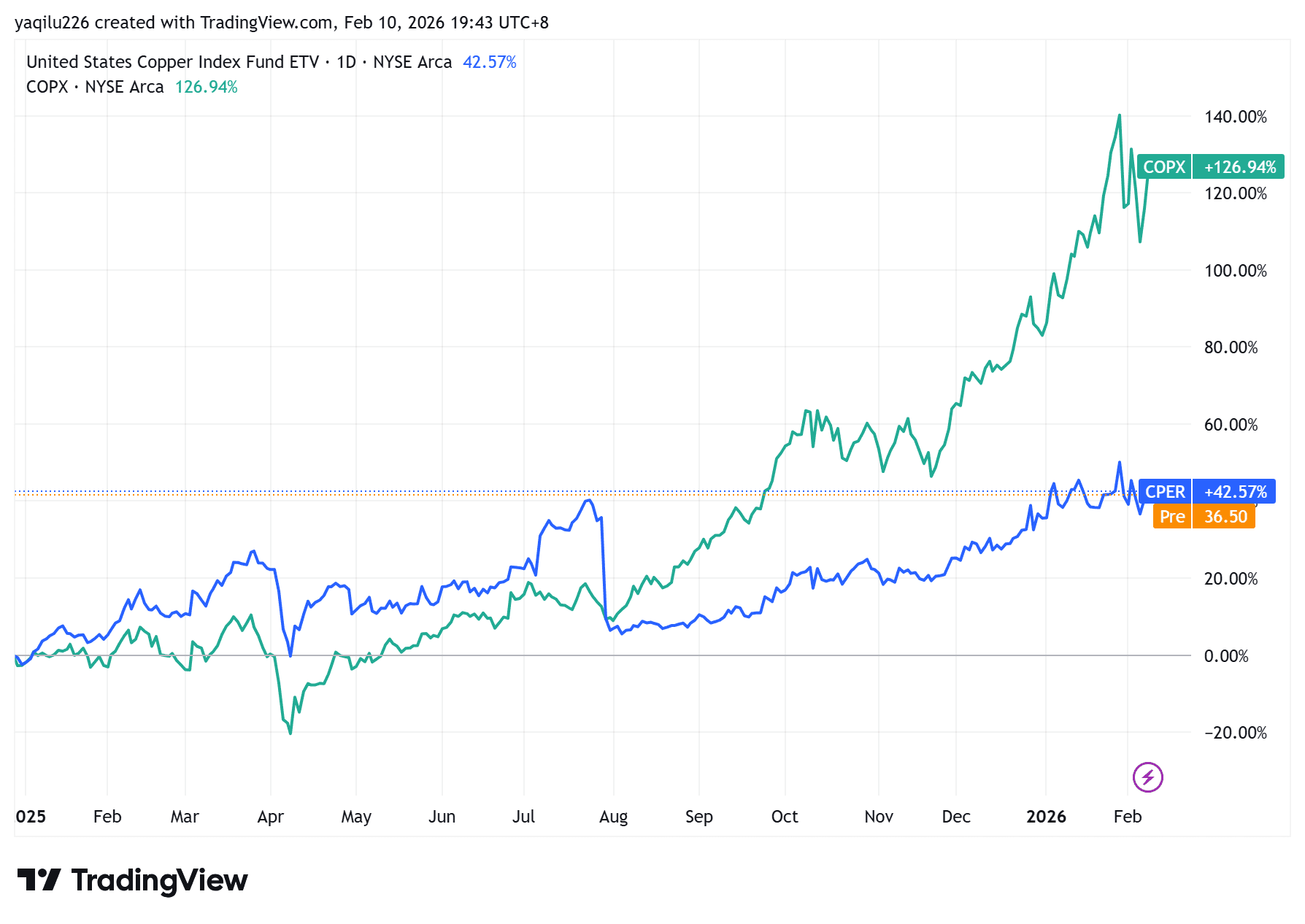

銅價 ETF——例如 United States Copper Index Fund(CPER)或 iPath Series B Bloomberg Copper Subindex Total Return ETN (JJCTF)——提供最純粹的方向性曝險。這些基金透過滾動一系列期貨合約來追蹤銅價。對於只想表達看好銅價觀點,而不願評估管理效率或資產負債表風險的投資者來說,這是最直接的路徑。然而,期貨轉倉成本會隨著時間推移悄悄侵蝕報酬,這意味著此類 ETF 並非為被動長期持有而設計。它們更適合作為戰術工具——用於短期配置或作為市場倉位的避險。

銅礦商 ETF,例如 Global X Copper Miners ETF(COPX),運作方式則不同;它為金屬價格提供了股權式的槓桿。2025 年,COPX 的報酬率超過 100%,大幅跑贏現貨銅。該基金投資於全球一籃子礦產商,當價格上漲時,這些企業的利潤率擴張速度快於大宗商品。儘管 COPX 在 2026 年初的回調期間大幅下跌,但隨後估值出現壓縮——投資組合的平均本益比回落至約 20 倍。對於相信銅長期故事且能忍受波動的投資者來說,這種結構提供了一種更積極的方式來捕捉反彈,將金屬的動能轉化為放大的企業獲利。

核心持股:兩家值得關注的銅業巨頭

除了 ETF,直接佈局行業龍頭可以產生更精確的超額報酬(alpha)。

Freeport-McMoRan Inc. (FCX) 是全球最大的上市銅生產商。其皇冠上的明珠是位於印尼的巨型 Grasberg 礦場,這是全球產量最豐的銅金礦床之一,也是其低成本營運的基石。Freeport 仍然是美股中流動性最強且最純粹的銅業領導者。根據 2026 年初的指引,預計到 2027 年產量將大幅增長。該公司的資產負債表極其強健,淨負債與 EBITDA 之比僅為 0.5 倍,證明了其在價格波動期間的韌性以及持續實施股票回購的能力。

Southern Copper Corp. (SCCO) 是無可爭議的儲量之王。在所有上市礦商中,它擁有最大的銅資源儲量基礎,主要業務位於秘魯和墨西哥。其優勢在於極低的全維持成本,使其成為全球獲利能力最強的銅生產商之一。對於長期投資者而言,Southern Copper 慷慨的股利政策(始終維持高派息率)增加了一層額外的回報。在銅價上漲的環境下,股東不僅能從資本增值中獲益,還能獲得穩健、經常性的現金殖利率,這突顯了該公司的實力與紀律。