華爾街風險醞釀中?巴菲特也受傷

2025年10月16日,美國區域性銀行股大跌,SPDR標普地區銀行ETF(KRE.US)單日大跌6.20%,見下圖。

該指數的重磅成分股拉斯維加斯零售銀行阿萊恩斯西部銀行(WAL.US)大跌10.81%,主要在美國西部和西南部開展業務的齊昂銀行(ZION.US)更大跌13.14%,其他指數重要成分股如公民金融(CFG.US)、華美銀行(EWBC.US)等,股價跌幅都在6%以上。

此外,面向機構的投行傑富瑞(JEF.US)也大跌10.62%。

據CNBC報道,齊昂銀行大跌是因為該行宣佈由於其多名貸款客戶的壞賬,可能會產生巨額支出。阿萊恩斯西部銀行的大跌則是因為其指控一名貸款客戶欺詐。

與2023年矽谷銀行因為流動性問題「暴雷」不同,這次的「暴雷」源於汽車零部件供應商First Brands和汽車經銷商Tricolor破產,引發了華爾街對美國私人信用市場隱藏風險的擔憂。

First Brands為何掀起軒然大波?

First Brands成立於2013年,主營雨刷片、機油濾清器等產品,為豐田、大眾等車企提供配套服務,在過去十數年,該公司主要通過收購進行業務擴張,也因此累積了大量債務。

晨星提供的數據顯示,於2024年末,該公司的EBITDA有11億美元,表内債務達61億美元,該公司的財務槓桿率超過5倍,這與其他同類型債務人相比不算特别顯著,不過讓人擔憂的是其通過營運資金融資操作累計的多重表外債務。

晨星的報告透露,這包括:將客戶應收賬款折價出售給投資者以獲取即時現金、讓貸款機構直接向供應商付款以節省現金,以及用未售出產品作為抵押品獲取更多貸款。加上信息披露不透明,導致貸款機構於9月份拒絕First Brands的重組債務條款,從而導致該公司在2025年10月5日提交破產申請。

根據其提交的第11章破產申請文件,First Brands自行估測其負債規模在100億美元至500億美元之間,而資產只有10億美元至100億美元區間。

如此龐大的缺口,引發了華爾街對於貸款給First Brands的眾多金融機構的擔憂。投資銀行傑富瑞早前承認,旗下的對衝基金在與First Brands的保理業務中有7.15億美元的應收賬,也因此其股價近日大幅下挫,見下圖。

從晨星和路透社披露的數據和信息來看,瑞銀在First Brands或也有超過5億美元的敞口,彭博則透露,日本農林中央金庫(Norinchukin Bankd)與三井的合資企業有17.5億美元的敞口,阿萊恩斯西部銀行則通過一項與傑富瑞相關基金的槓桿融資工具而可能面臨損失,美國銀行(BAC.US)也向First Brands提供了銀團貸款。

受此消息影響,10月17日亞洲交易時段,日股的金融類股份遭受重挫。

值得留意的是,巴菲特的投資旗艦伯克希爾(BRK.B.US)持有美銀和傑富瑞,經過最近幾日的大幅調整,或遭受一定的損失。

另外,我們從晨星的一份報告中看到,高盛(GS.US)在First Brands也有風險敞口,而摩根大通(JPM.US)雖然在First Brands沒有業務聯繫,但是承認上個季度因為Tricolor而產生1.7億美元的壞賬。

讓市場感到恐慌的不是以上兩家汽車相關公司的倒閉,可能影響到特定的金融機構,而是大家擔心這兩家公司的情況只是冰山一角,可能意味著底下潛藏的問題要大得多。

美國私人信貸市場這個總值數以萬億美元計的「灰犀牛」正顯露出裂縫——這個缺乏監管、信息披露不充分的市場,恰恰是許多類似First Brands的企業進行高風險融資的溫床。當長期依賴復雜表外融資的企業遇到經濟下行,其層層嵌套的債務結構會像多米諾骨牌一樣接連倒塌。更嚴重的是,這些風險會通過復雜的金融工程被分散到整個金融體繫,例如First Brands的:區域性銀行通過槓桿融資工具參與,對衝基金通過保理業務涉足,而大型機構則通過資產證券化產品間接持有風險頭寸。

儘管美聯儲已經松口放寬貨幣政策,或許能暫時緩解流動性壓力,卻無法解決私人信貸市場最根本的透明度缺失和風險定價失真問題。加上美國的經濟前景不太樂觀,近有政府停擺對整個社會效率的影響,中期或面臨AI泡沫膨脹的問題,另外貿易不確定性和地緣問題以及更多的政治因素可能對經濟構成更深遠的影響,誰都不知道會是哪個導火索將問題點燃。

又給了黃金一個上漲的理由

在不確定性中,恐慌指數上揚,反映市場對標普500指數短期價格變動相對強度預期的VIX指數上升至25.31,為4月以來的高位,見下圖。

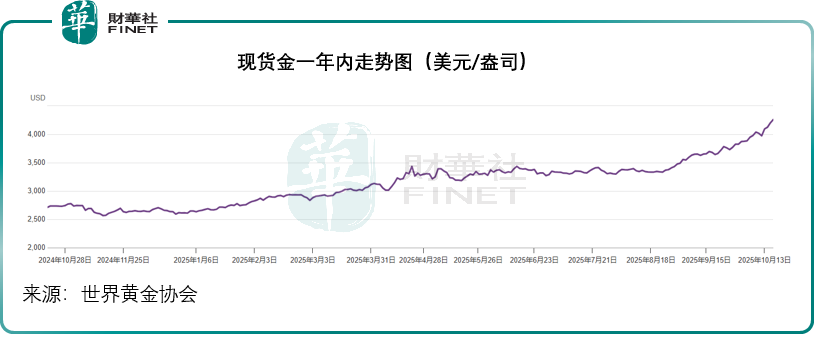

這種對「未知風險」的恐懼,正推動資金加速流向傳統避險資產——黃金。現貨金突破每盎司4,300美元再創新高,一度升至4,375.71美元,現報4,365.73美元,見下圖。

結語

First Brands的破產,如同一顆投入美國龐大私人信貸池的石子,激起了遠超預期的漣漪。它並非一次簡單的企業失敗,可能揭開了隱藏在金融創新面紗之下、由復雜表外融資和極不透明的風險定價所構成的「灰犀牛」的一角。

投資者的擔憂已從個别公司的償債能力,轉向了對整個私人信貸市場繫統性風險的恐懼。儘管美聯儲的寬松貨幣政策提供了緩衝,但卻難以消除市場對底層資產質量普遍惡化的深切憂慮。First Brands的故事或許只是開始,它正迫使華爾街直面那個懸而未決的問題:在看似繁榮的經濟表象之下,究竟還隱藏著多少未被察覺的風險?