美聯儲為何將在美國大選後再次降息?

美聯儲(Fed)預計將在周四的會議上連續第二次降息。這是一個至關重要的事件,因為它將發生在 美國總統大選之後,直接影響到美國的家庭和企業。

利息是借錢時要付出的代價:個人貸款、企業貸款、學生貸款、信用卡、抵押貸款......所有這些利息的多少最終取決於美聯儲設定的聯邦基金利率水平。

美聯儲獨立決定利率水平,也就是說,它的決定不需要經過美國聯邦政府的批準。設定利率是美聯儲最有力的工具之一,因為它直接影響經濟:高利率會使家庭和企業的借貸成本更高,而低利率則會使貸款更便宜、更容易獲得批準。

降息意味著什麼,為什麼很重要?

降息意味著美聯儲降低借貸成本。這將是美國央行繼 9 月份四年多來首次縮減利率後,今年第二次選擇降息。

如果美聯儲確實決定降息,這將成為 2022 年和 2023 年一系列大幅加息之後的首次連續降息。我們稍後會討論這個問題,但美聯儲已經發出信號,表示加息周期結束,新階段開始,利率可能會持續下降。

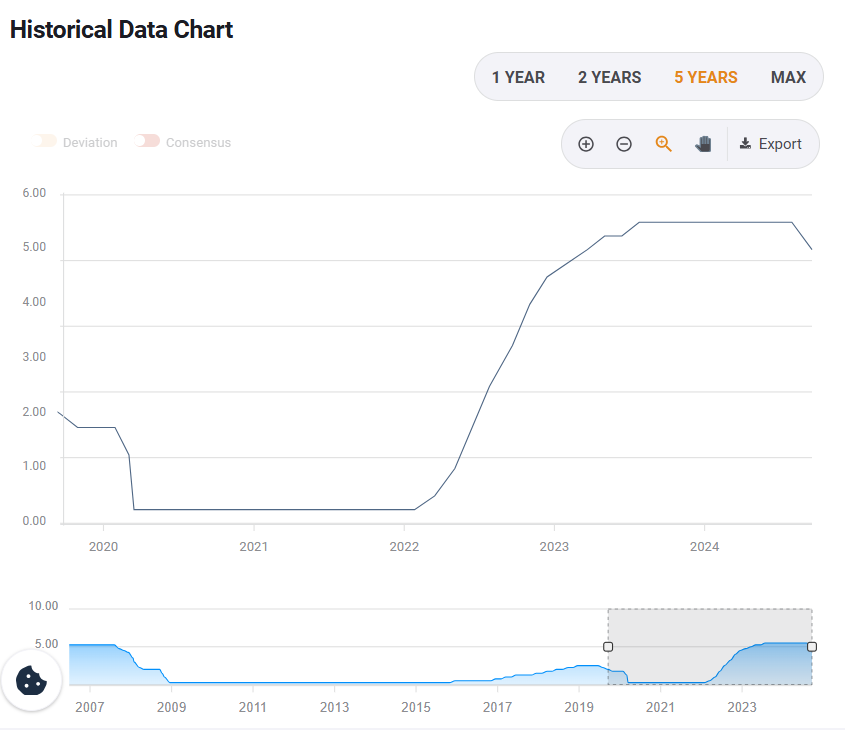

過去五年美國利率的演變。資料來源:FXStreet。

為什麼這很重要?

因為美聯儲設定的利率水平基本上影響著任何貸款的利息數額, 利率降低意味著消費者和公司將能以比以前更便宜的價格獲得貸款。

所以,這對你的錢包來說是個好消息。

現在,往大處想。利率降低可以鼓勵成千上萬的人貸款購買大件商品,並為此 支付更少的利息(從而能夠把這筆錢花在其他地方)。同樣的道理也適用於企業,企業可以獲得更便宜的基金來投資擴張。這就是為什麼較低的利率往往有助於經濟增長。

美聯儲會在周四再次降息嗎?

是的,會的。密切關註美聯儲的經濟學家和分析師認為,再次降息已成定局。

此外,負責決定利率的聯邦公開市場委員會(FOMC)的幾位成員也明確表示,他們認為再次降息是合適的。

美聯儲主席傑羅姆-鮑威爾在 8 月份表示,"政策調整的時機已經到來"。 通俗地說,鮑威爾的意思是,他和他在 FOMC 的同事們都認為現在是降息的合適時機。

美聯儲為什麼要降息?

作為美國央行,美聯儲肩負著雙重使命:促進最大就業和穩定物價。

自 2022 年以來,美國出現的通貨膨脹潰敗,即物價快速上漲,導致美聯儲迅速采取行動,因為其任務之一--物價穩定--面臨風險。隨著物價大幅上漲,央行決定迅速提高利率,目的是為經濟降溫,抑製物價上漲。

根據消費者物價指數(CPI),2022 年 6 月物價漲幅達到 9.1%的峰值。此後,通脹率逐漸下降,2024 年 9 月為 2.4%,非常接近美聯儲設定的 2% 的目標。

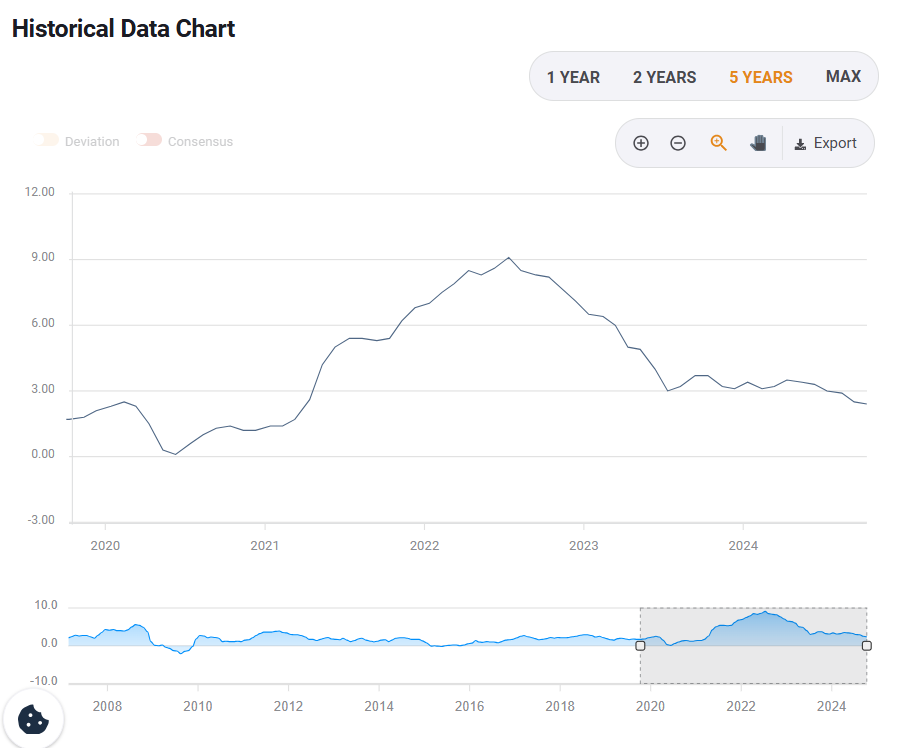

2020 年以來美國以消費者物價指數衡量的年通貨膨脹率演變。資料來源:FXStreet。

隨著美國物價上漲得到更多控製,美聯儲對通貨膨脹的擔憂正在消退。這個理由本身已經足以降低利率。

然而,最近,美聯儲的另一項任務--促進最大就業--出現了一些令人擔憂的問題。

美國勞動力市場自大流行病後重新開放以來一直處於下跌狀態,雇主們不斷招聘新員工以滿足對商品和服務的強勁需求。2023 年 1 月,美國失業率(衡量失業人數占整體勞動力的百分比)跌至 3.4%,為五十多年來的最低水平。

但現在的勞動力市場狀況略有不同。美國經濟持續每月增加就業崗位,但速度較之前有所放緩。失業率為 4.1%,從歷史標準來看仍處於較低水平,但在過去幾個月中已大幅上升。

此外,最新的就業報告顯示,10月份美國經濟僅增加了1.2萬個就業崗位,是自2020年12月以來增長最弱的一次。即使數據受到近期颶風或罷工等臨時事件的扭曲,但數據表明,美國勞動力市場顯然正在失去動能。

預計美聯儲會降息多少?

25個基點,即四分之一個百分點,至4.50%-4.75%之間。其他選項是像 9 月份那樣降息 50 個基點,或者將利率維持在當前水平。

"我們幾乎肯定應該看到美聯儲降息25個基點(......)這種潛在的降息可能是一致的,"德意誌銀行全球經濟和專題研究主管吉姆-裏德(Jim Reid)在最近的一份說明中說。

在正常周期中, 美聯儲往往會將利率下調 25 個基點,預計周四也會如此。盡管如此,如果央行認為需要更快采取行動,更大的變動也是可能的,就像9月份央行降息50個基點那樣。

同樣,美聯儲在過去幾年中也曾多次非常激進地提高利率,以平抑通貨膨脹。

美國總統大選結果也可能影響美聯儲此次的行動。"美聯儲主席傑羅姆-鮑威爾和他的同事們也希望被視為在政治上不偏袒任何一方。通過貫徹預期,他們將顯示出自己的獨立性,"FXStreet高級分析師Yohay Elam表示。

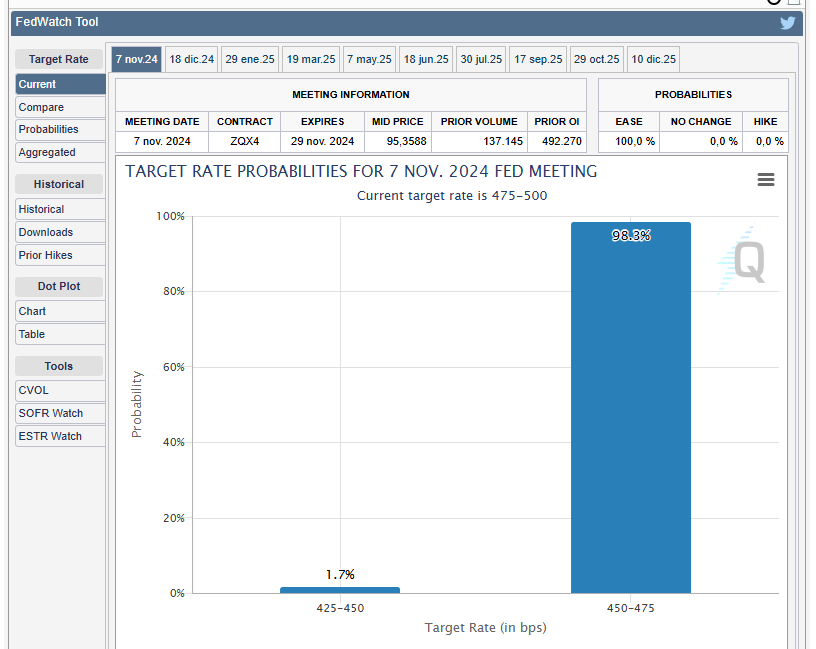

市場對美聯儲 11 月目標利率概率的定價。資料來源:CME Group FedWatch Tool。

美聯儲會持續降息嗎?

美聯儲官員一再表示,央行是 "數據依賴型 "的,這意味著未來的任何行動都將取決於收集到的有關美國經濟狀況的數據。

通常,美聯儲會同時關註通貨膨脹和勞動力市場的相關數據。不過,從目前的情況來看,後者的重要性正在增加,因為價格增長似乎受到了控製,而且有越來越多的跡象表明勞動力市場狀況可能正在惡化。

投資者預計,美聯儲將在 12 月中旬舉行的今年最後一次會議上進一步下調利率。

然而,雖然周四的降息似乎已成定局,但如果看得更遠,情況就會變得復雜。在 美國總統大選結果導致不確定性增加的情況下,預計本周做出的一致決定可能會在 12 月份確定下來 。

"數據依賴性將意味著可能難以從(美聯儲)會議中獲得太多信息,尤其是在大選結果以及隨之而來的未來財政和期貨交易政策尚不可知的情況下,"德意誌銀行的裏德說。

他補充說:"即使大選結果已經揭曉,政策變化的全面程度也可能需要幾個月的時間才能顯現出來,尤其是在(前總統)唐納德-特朗普獲勝的情況下,貿易方面更是如此。"

美聯儲常見問題解答

美國的貨幣政策是由美聯儲製定的。美聯儲有兩項使命:實現物價穩定和促進充分就業。它實現這些目標的主要工具是調整利率。當物價上漲過快,通脹超過美聯儲2%的目標時,美聯儲就會提高利率,從而增加整個經濟的借貸成本。這導致美元(USD)走強,因為它使美國成為對國際投資者更具吸引力的投資場所。當通貨膨脹率低於2%或失業率過高時,美聯儲可能會降低利率以鼓勵借貸,這將給美元帶來壓力。

美聯儲每年召開八次政策會議,由聯邦公開市場委員會(FOMC)評估經濟狀況並做出貨幣政策決定。聯邦公開市場委員會由12名美聯儲官員參加,其中包括7名理事會成員、紐約聯邦儲備銀行行長,以及其余11名地區儲備銀行行長中的4名,這些地區儲備銀行行長的任期為一年,輪流擔任。

在極端情況下,美聯儲可能會采取量化寬松政策(QE)。量化寬松是美聯儲在陷入困境的金融體系中大幅增加信貸流動的過程。這是一種非標準的政策措施,在危機或通脹極低時使用。這是美聯儲在2008年金融危機期間的首選武器。它涉及到美聯儲印刷更多的美元,並用這些美元從金融機構購買高評級債券。量化寬松通常會削弱美元。

量化緊縮(QT)是量化寬松的反向過程,即美聯儲停止從金融機構購買債券,不再將其持有的到期債券的本金再投資於購買新債券。這通常對美元的價值是有利的。