日本央行7月意外升息後料維穩利率

- 預計日本央行將維持政策利率不變。

- 投資人的焦點仍應是該行未來幾個月的利率走勢。

- 日本央行總裁植田和男將堅持近期的鷹派論調。

在為期兩天的貨幣政策審議結束後,日本央行預計將在周五把短期利率目標維持在 0.15% 至 0.25% 之間。

該決定將在亞洲時段公佈。值得注意的是,今年 3 月,日本央行 17 年來首次升息,結束了自 2016 年以來實施的負利率政策。 7 月 31 日,該央行將政策利率調高 15 個基點至 0.25%,進一步出乎市場意料。

對日本央行利率決議有何期待?

隨著會議的臨近,大多數人預計日本央行將保持穩定的政策立場,但市場參與者將密切關注政策聲明中的任何變化,這些變化可能為日本央行下一步計劃何時加息提供線索。

目前,貨幣市場預計年底前升息約 25 個基點,這將使該行的政策利率在 12 月 19 日的會議上達到最高 0.50%。

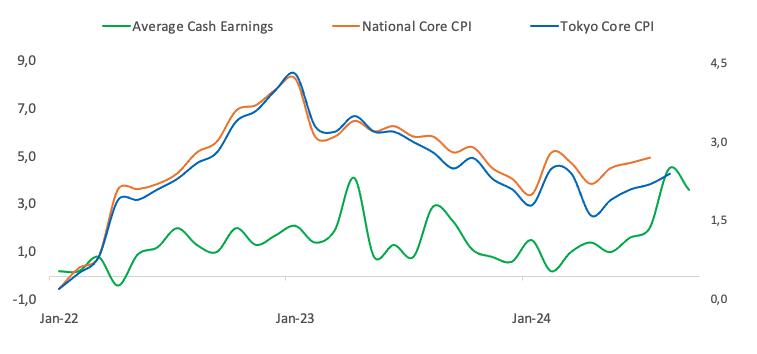

在消費者方面,實質薪資成長在 6 月(年成長 1.1%)和 7 月(年成長 0.4%)出現了積極的轉變,這可能會刺激更多消費,並有可能推高通膨。目前,通膨率仍高於 2% 的目標。

這些因素使得央行很難決定何時升息。如果成本壓力導致的物價上漲開始拖累消費者支出,就可能阻礙日本央行在考慮縮減刺激措施之前所追求的需求驅動型通膨。

日本首相岸田文雄的潛在繼任者佐佐江隆一(Sanae Takaichi)建議,日本央行應避免進一步升息,因為這可能會抑制消費者信心,阻礙資本支出。

日本央行決策者田村直樹認為,央行必須在下一財年下半年前將利率提高至少 1%,這凸顯了央行對穩步收緊貨幣政策的承諾。此外,董事會成員中川順子(Junko Nakagawa)認為,如果通膨符合其預測,日本央行將繼續升息,但他強調在決定升息之前需要考慮市場變動對更廣泛的經濟和物價前景的影響。此外,他的同事高田恆(Hajime Takata)提醒說,升息應該謹慎,以避免對企業造成重大損害。

同時,值得回顧的是,日本央行總裁植田和男曾於 8 月底在日本國會發表演說。他在證詞中重申,如果通膨率繼續朝 2% 的目標邁進,他將致力於提高利率,並表示近期的市場波動不會擾亂日本央行的長期升息計畫。不過,植田和男警告說,市場仍不穩定,這可能會影響央行的通膨預測。

植田和男的評論表明,日本央行決定下一次加息所需的時間可能比最初預期的要長,但仍將按部就班地把借貸成本從目前的超低水平逐步提高。

根據路透社上周公布的一項民意調查,經濟學家一致認為日本央行不會在9 月的政策會議上升息,儘管大多數經濟學家仍然預計日本央行會在年底前的某個時候升息。

隨著利率決定的臨近,渣打銀行全球研究部(Standard Chartered Global Research)的分析師指出:"我們現在預計日本央行將在12 月份將基準利率上調25 個基點(之前預期第二季度上調15 個基點,第三季上調10 個基點),到2024 年底將基準利率上調至0.50%(之前為0.25%),原因是通膨率在過去21 個月中一直高於2% 的目標,且強於預期。 6 月薪資自 2022 年 3 月以來首次出現實際增長,加劇了對需求端通膨的擔憂。日本央行可能會提前升息,以避免在聯準會可能在 2024 年底前降息 75 個基點、全球經濟衰退風險和中國經濟放緩等鴿派壓力到來之前失去政策正常化的機會。

日本央行利率決議會如何影響美元/日圓?

人們普遍預期日本央行不會就政策利率採取行動。不過,日本央行行長植田和男堅持其鷹派論調,為未來幾個月繼續 "正常化 "貨幣政策敞開大門。

從更廣泛的視角來看,聯準會與日本央行的政策分歧仍處於中心位置。聯準會(FED)最近在 9 月降息 50 個基點,今年下半年可能再寬鬆 50 個基點,因此美元/日圓進一步下行似乎是目前最有利的情況。

對於美元/日圓的技術走勢,FXStreet 高級分析師 Pablo Piovano 認為:"日圓買盤的恢復可能拖累該貨幣對跌至 2024 年的底部 139.57(9 月 16 日)。如果回檔幅度過大,現貨貨幣可能會在 2023 年 3 月低點 129.63(3 月 24 日)之前重訪 2023 年 7 月低點 137.23(7 月 14 日)"。

上行方面,"9 月高點 147.20(9 月 3 日)和周高點 149.39(8 月 15 日)存在初步障礙",Pablo 補充道。

經濟指標

日本央行公佈利率決議

日本央行(Bank of Japan) 公佈利率決議(BoJ Interest Decision)。日本央行試圖透過調整利率來影響物價水平,從而將通膨控制在目標區間內,同時維持經濟成長和就業穩定。如果日本央行對經濟通膨的前景表示擔憂(鷹派)意味著將提升利率,則將利好日圓。同樣,如果日本央行對經濟通膨的前景表示樂觀(鴿派)意味著將維持利率不變或下調利率,則將利淡日圓。

上次發佈時間: 週三 7月 31, 2024 11:55

頻率: 不定期

實際值: 0.15%

預期值: 0%

前值: 0%

來源:日本央行

日本央行常見問題

什麼是日本央行?

日本央行(BoJ)是日本的中央銀行,負責制定日本的貨幣政策。它的任務是發行紙幣並進行貨幣和金融管制,以確保物價穩定,即實現2%左右的通膨目標。

日本央行的政策是什麼?

日本央行自 2013 年起開始實施超寬鬆貨幣政策,以便在低通膨環境下刺激經濟和推動通膨。該央行的政策以量化和量化加質化貨幣寬鬆(QQE)為基礎,即印鈔購買政府或企業債券等資產,以提供流動性。 2016 年,該行加倍推進其策略,進一步放寬政策,先推出負利率,然後直接控制 10 年期公債的殖利率。

日本央行的決策如何影響日圓?

日本央行的大規模刺激政策導致日圓兌主要貨幣貶值。最近,由於日本央行與其他主要央行之間的政策分歧越來越大,導致這一過程加劇,這些央行選擇大幅提高利率來對抗數十年來的高通膨水平。日本央行壓低利率的政策導致與其他貨幣的匯率差異不斷擴大,拖累日圓貶值。

日本央行的超寬鬆政策可能很快就會改變嗎?

日圓貶值和全球能源價格飆升導致日本通膨率上升,並已超過日本央行設定的 2% 的目標。不過,日本央行認為,持續穩定地實現 2% 的目標還遙遙無期,因此突然改變目前政策的可能性不大。