歐元/美元在1.1650附近整理,美國通脹和歐洲央行風險影響前景

- 歐元/美元在1.1650附近整固,技術面暗示看跌動能。

- 美國通脹與預期一致,而消費者信心顯著改善。

- 歐元區增長超出預期,但歐洲央行警示通脹下行風險。

週五,歐元/美元保持穩定,預計本週將上漲0.39%,交易在1.1650附近受限,交易者關注下週美聯儲的決策。

歐元保持漲幅;美國通脹和信心數據影響市場前景

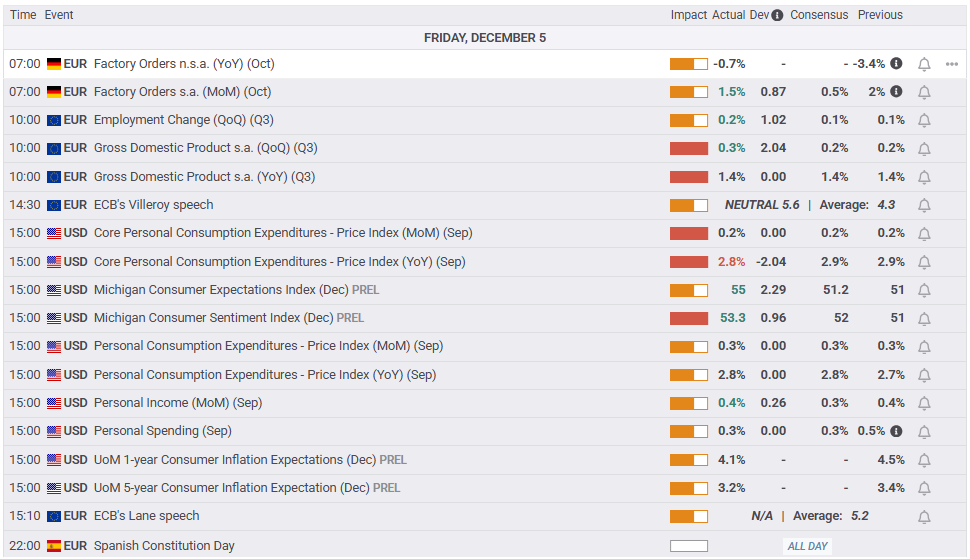

經濟數據提振了美元,削減了其對歐元的部分之前損失。美國的通脹數據大致與預期一致,而密歇根大學(UoM)公布的消費者信心顯示出改善跡象。

在歐元區,經濟增長數據超出預期,顯示出經濟的韌性。歐洲央行行長弗朗索瓦·維勒羅伊表示,央行當前的政策立場並不意味著舒適。他補充說,通脹的下行風險比上行風險更為顯著。

與此同時,俄羅斯與烏克蘭衝突缺乏解決方案,繼續對歐元施加壓力,儘管新聞頭條顯示克里姆林宮與白宮、基輔與華盛頓之間的會談取得了一些進展。

每日市場動態:美元削減損失,施壓歐元

- 核心個人消費支出(PCE)物價指數——美聯儲最喜歡的通脹指標——在9月份環比增長0.2%,與上個月和預期一致。按年計算,核心PCE從2.9%降至2.8%,與預期一致。

- 密歇根大學12月份消費者信心指數改善,指數達到53.3,超出52.0的預期,高於11月份的最終讀數51.1。通脹預期有所緩和,一年期預期從4.5%降至4.1%,五年期預期從3.4%降至3.2%,表明家庭對長期價格擔憂的進一步緩解。

- 儘管背景支持適度鷹派立場,但資本邊緣數據顯示,市場對下週美聯儲降息25個基點的概率保持在84%不變。

- 追蹤美元對六種主要貨幣表現的美元指數(DXY)以98.98收盤,跌幅為0.09%。

技術分析:歐元/美元跌破1.1650,關注1.1600

歐元/美元在1.1650附近保持穩定,形成了一個狹窄的整固區間,介於該水平和1.1700之間。買方未能突破後者,為一些看跌動能打開了大門,正如相對強弱指數(RSI)所反映的,這使得重新測試1.1800的潛在嘗試面臨風險,隨後挑戰年初至今(YTD)高點1.1918。

若日收盤低於1.1650,將打開挑戰50日簡單移動平均線(SMA)1.1609的機會。一旦突破,接下來是20日SMA在1.1589,然後是1.1500的心理關口。

歐元常見問題(FAQ)

歐元是屬於歐元區的19個歐盟國家的貨幣。它是僅次於美元的世界上交易量第二大的貨幣。2022年,歐元占外匯交易總量的31%,日均交易額超過2.2萬億美元。歐元/美元是世界上交易量最大的貨幣對,約占所有交易的30%,其次是歐元/日元(4%),歐元/英鎊(3%)和歐元/澳元(2%)。

位於德國法蘭克福的歐洲中央銀行是歐元區的儲備銀行。歐洲央行設定利率並管理貨幣政策。歐洲央行的主要任務是維持物價穩定,這意味著要麽控製通脹,要麽刺激增長。它的主要工具是提高或降低利率。相對較高的利率——或者更高利率的預期——通常對歐元有利,反之亦然。歐洲央行管理委員會每年召開八次會議,製定貨幣政策決定。決定是由歐元區國家銀行行長和包括歐洲央行行長克裏斯蒂娜·拉加德在內的六個常任理事國做出的。」

「歐元區通脹數據以消費者價格協調指數(HICP)衡量,是歐元的重要計量經濟指標。如果通貨膨脹率高於預期,特別是高於歐洲央行2%的目標,歐洲央行就不得不提高利率以控製通脹。與其他國家相比,相對較高的利率通常會對歐元有利,因為它使該地區作為全球投資者投資的地方更具吸引力。」

發布的數據可以衡量經濟的健康狀況,並可能對歐元產生影響。GDP、製造業和服務業pmi、就業和消費者信心調查等指標都可能影響歐元的走向。強勁的經濟有利於歐元。這不僅會吸引更多的外國投資,還可能鼓勵歐洲央行提高利率,這將直接增強歐元。否則,如果經濟數據疲軟,歐元可能會下跌。歐元區四大經濟體(德國、法國、意大利和西班牙)的經濟數據尤為重要,因為它們占歐元區經濟的75%。」

「歐元的另一個重要數據是貿易平衡。該指標衡量的是一個國家在一定時期內出口收入與進口支出之間的差額。如果一個國家生產受歡迎的出口產品,那麽它的貨幣將純粹從尋求購買這些商品的外國買家創造的額外需求中獲得價值。因此,凈貿易余額為正會使貨幣走強,反之亦然。」