恆力期貨能化日報20250515

一眼通

油品

LPG

方向:06【4250,4450】

行情回顧:中美關稅下降,5月CP出臺下調但高於預期,丙烷610美元/噸,較上月下調5美元/噸;丁烷590美元/噸,較上月下調15美元/噸。

邏輯:

1. 本週國內液化氣商品量爲48.55萬噸左右,環比減少1.6%。煉廠庫容率23.26%,環比漲0.89%。港口庫存313萬噸,環比增加3.5%。

2. 燃燒需求下降,化工需求走弱。PDH開工率59.59%,環比跌2.7%。MTBE開工率65%,環比上漲0.58%。烷基化開工率42.2%,環比持平。

3. 現貨價格走弱,山東民用氣4670元/噸,華東民用氣4931元/噸,華南進口氣5080元/噸。

瀝青

方向:震盪偏強

行情回顧:盤面隨成本端反彈,低價貨源出貨較爲順暢,高價有所承壓。

邏輯:

1. 加工利潤改善,主營煉廠穩定生產,帶動產量增加。5月份國內瀝青總排產量爲231.8萬噸,環比增加2.9萬噸,增幅1.3%,同比增加3萬噸,增幅1.3%。4月份國內瀝青總產量爲229.11萬噸,環比增加6.22萬噸,增幅2.8%。

2.社庫190萬噸,廠庫92萬噸。山東現貨3600元/噸附近。下游需求改善,帶動社庫下降,煉廠出貨39萬噸,環比增加14%。

風險提示:宏觀因素影響。

芳烴

PX

方向:偏多

盤面:

1、PX09合約收盤價6880(+198, +2.96%),日內增倉709手至16.02萬手;

2、PX9-1月差+124(-24),PX09-CFRC 爲-285;

3、倉單1810(-)。

基本面:

1、實貨:PX CFRC 870美元/噸(+27);

2、估值與利潤:MOPJ價格爲590美元/噸(+14.5),PXN $280(+11);

3、供給:國內PX周度負荷78.6%(+5.6pct),亞洲PX周度負荷70.8%(+2.9pct),浙石化900萬噸裝置近期受催化劑影響,PX負荷降至7成附近;威聯化學一套100萬噸裝置6月中下旬計劃檢修,惠州煉化150萬噸裝置計劃近期重啓,此前於3月30日附近停車檢修;

4、需求:PTA負荷70.3%(-7.4pct),東營威聯250萬噸裝置計劃6月中下旬起檢修45天,臺化興業150萬噸裝置5月5日計劃內檢修,預計5月底重啓,虹港石化250萬噸裝置按計劃於5月7日檢修2周;

5、下游:PTA現貨加工費370(+17),長絲平均產銷4成偏下,短纖平均產銷64%。

策略:無。

風險提示:油價異動、裝置超預期變動、終端需求大幅波動。

PTA

方向:偏多

理由:下游負荷維持高位,PTA自身檢修較多。

盤面:

今日09合約以4874收盤,較上一交易日結算價上漲2.87%,日內增倉81646手至131.41萬手,TA9-1價差爲+98(+2)。

基本面:

1、實貨:現貨市場商談氛圍一般,現貨基差偏強,5月主港在09+230~250附近商談;PTA現貨加工費370元/噸(+17),PTA 09盤面加工費368元/噸(+11)

2、供給:PTA負荷70.3%(-7.4pct)。東營威聯250萬噸裝置計劃6月中下旬起檢修45天,虹港石化250萬噸裝置計劃5月7日檢修2周,臺化興業150萬噸裝置5月5日計劃內檢修,預計5月底重啓,嘉通能源300萬噸裝置5月7日重啓中,此前於4月25日起停車檢修,嘉興石化150萬噸裝置原計劃5月中旬停車檢修,目前有所推遲;

3、需求:下游聚酯負荷94.2%(+0.8pt);江浙終端開工率回升,其中加彈恢復至77%(+3pct)、江浙織機65%(+4pct)、江浙印染開機維持在73%(-)。江浙滌絲今日產銷整體偏弱,至下午4點附近平均產銷估算在4成偏下,今日直紡滌短成交一般,截止下午3:00附近,平均產銷64%,輕紡城市場今日總銷量775萬米(-32)。

策略:無。

風險提示:油價異動、裝置超預期變動、終端需求大幅波動。

乙二醇

方向:偏多

理由:基差持續偏強,多套裝置檢修。

盤面:

今日EG2509合約收盤價4506(+160,+3.68%),日內增倉9225手至29.48萬手,EG9-1價差爲+74(+34)。

基本面:

1、現貨:目前現貨基差在09合約升水125-130元/噸附近,商談4664-4669元/噸,下午幾單09合約升水128-130元/噸附近成交。6月下期貨基差在09合約升水96-98元/噸附近,商談4635-4637元/噸;

2、庫存:截至5月12日,華東主港地區MEG港口庫存總量65.61噸,較上一期庫存降低3.59萬噸;

3、供給:乙二醇整體開工負荷68.99%(+0.56pct),其中煤制乙二醇開工負荷66.75%(+4.54pct),恆力180萬噸裝置5月13日計劃外停車,預計1個月以上,盛虹190萬噸裝置周初降負至7成,預計時間1個月,陝煤集團60萬噸裝置5月13日一條線檢修,預計18天左右,山西美錦30萬噸裝置5月13日停車檢修,紅四方30萬噸裝置5月14日檢修,預計40天左右。

4、需求:下游聚酯負荷94.2%(+0.8pt);江浙終端開工率回升,其中加彈恢復至77%(+3pct)、江浙織機65%(+4pct)、江浙印染開機維持在73%(-)。江浙滌絲今日產銷整體偏弱,至下午4點附近平均產銷估算在4成偏下,今日直紡滌短成交一般,截止下午3:00附近,平均產銷64%,輕紡城市場今日總銷量775萬米(-32)。

策略:無。

風險提示:油價異動、裝置超預期變動、終端需求大幅波動。

煤化工

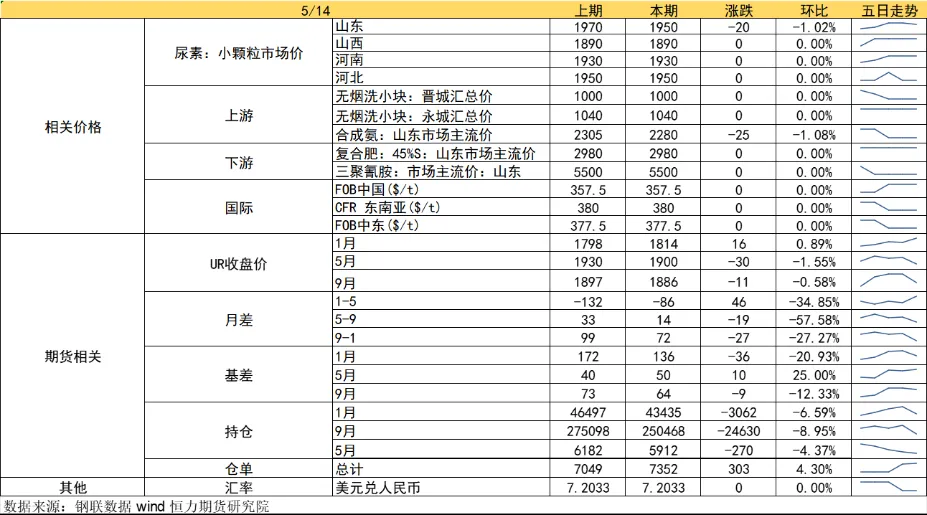

尿素

方向:關注會議內容

邏輯:出口不及預期的消息下,昨日工廠報價延續,市場價格小幅鬆動,下游適量備肥。供應高位常態,推遲的農業需求陸續啓動,基本面邊際轉好。本期尿素企業庫存81.72萬噸,較上週減少24.84萬噸,環比減少23.31%。市場傳出口時間窗口由原來市場流傳的5-9月變更至年度(持續到明年四月),400萬噸的出口配額也縮減到200萬噸。當前官方並未下場,出口消息依舊存疑,近市場預計情緒反覆,盤面震盪爲主,建議謹慎操作,關注週四會議內容。

向上驅動:下游剛需

向下驅動:高供應、高庫存

風險提示:淡儲節奏、出口政策、保供穩價、需求放量情況、新增投產、上游煤炭端變動以及國際市場變化。

甲醇

方向:反彈空。

理由:雖然宏觀情緒回暖,處於進口恢復+基差收縮期。

邏輯:本週初中美兩方聯合發佈日內瓦經貿會談聲明後,宏觀情緒明顯好轉,能化板塊有反彈情況出現。但僅對甲醇這個與關稅戰關聯度較低的品種而言,其自身基本面拖累還是較爲明顯的。內地市場雖以低庫存姿態進入淡季,但供應壓力還是有的,故整體價格走勢偏弱。港口市場問題更爲複雜,5-6月進口恢復是個必然的漸進的過程,導致港口低庫存對基差的支撐在削弱。周初以來,近端基差在09+140至160內波動,預計仍有收窄空間;而5下基差僅09+80左右,與近端差距明顯。另外,需關注二季度後期港口累庫拐點。

風險提示:油價異動、關稅戰後續。

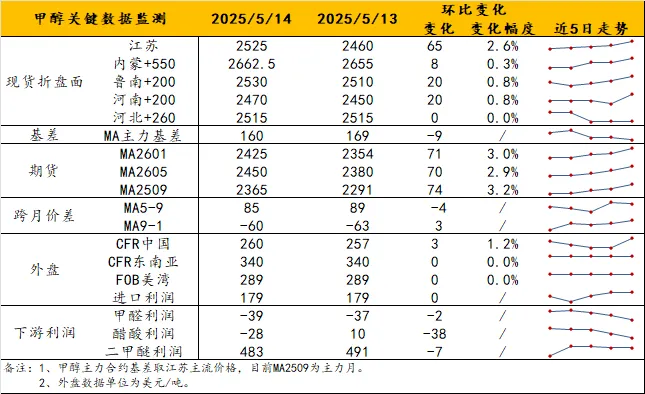

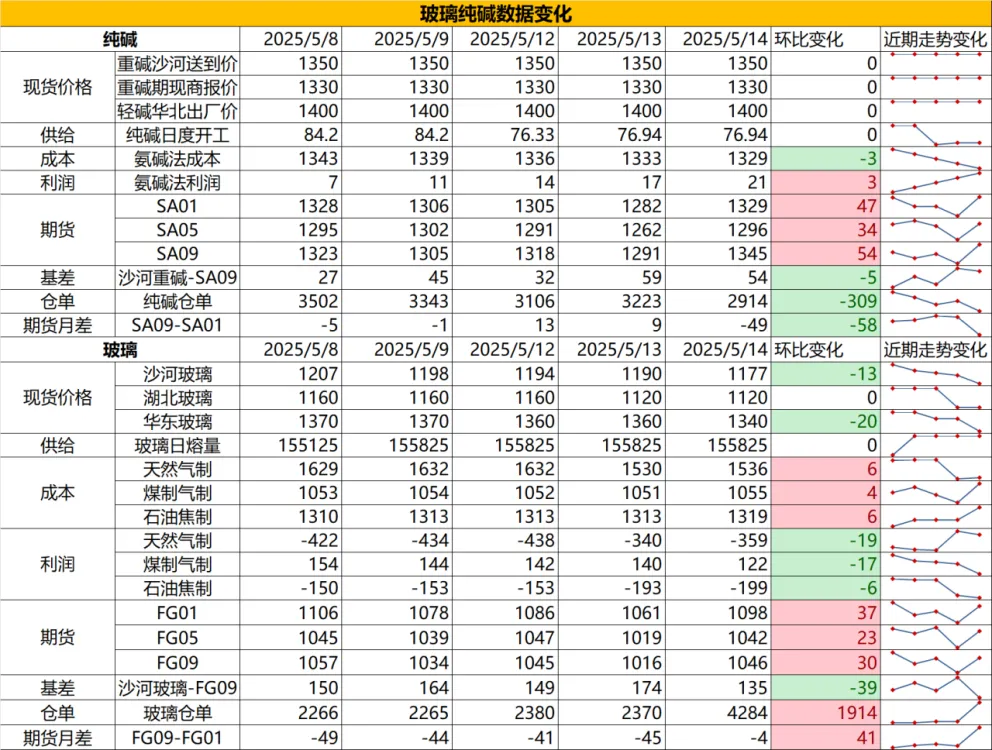

鹽化工

純鹼

方向:震盪偏強

行情跟蹤:

1.當前鹼廠陸續進入檢修高峯,短期供應下降較多,對價格起到短期企穩作用,但5月下旬後連雲港鹼業也將新投產,供應面或呈現先減後增;而需求端雖然剛需趨穩,但光伏搶裝季基本結束,光伏玻璃供需面轉弱預期下,預計供應端難有持續增量,也會對純鹼的剛需產生邊際影響。

2.長週期看,原料下跌導致純鹼成本持續下移,而隨着低成本企業不斷新投產稀釋了行業平均成本,純鹼行業平均成本也仍有下移空間,高成本的支撐會逐步減弱,且由於當前各廠檢修時間相對分散,檢修帶來的向上驅動也相對減弱,且部分裝置投產會在下半年不斷投放市場,高庫存狀態下廠家心態影響或大於供給減量影響。

向上驅動:下游階段性補庫、鹼廠檢修

向下驅動:玻璃冷修,鹼廠投產

策略建議:估值偏空,9-1價差50以上反套

風險提示:遠興投產進度變化,下游玻璃廠補庫驅動

玻璃

方向:震盪偏空

行情跟蹤:

1.今日玻璃廠價格普降,當前玻璃供應端大維持仍低位,而需求端也將逐漸進入淡季,考慮到當前需求端處於長週期下滑中的淡季,供應端仍需要進一步下降才能更好的平衡需求,但考慮到當前二手房成交仍處於高位,會使得玻璃的家裝單需求仍具有一定韌性,5月需求仍有一定剛需支撐,但供需面邊際會稍有走弱。

2.中長期來看,地產需求大方向走弱,需求決定高度,縱使玻璃供應端維持相對低位,也難有大幅向上彈性,供應端預計年內維持相對低位,供需雙弱下主要關注階段性的結構性機會,比如價格低位關注補庫帶來的反彈機會。

向上驅動:地產政策提振、宏觀情緒推動

向下驅動:地產資金問題未解決、下游訂單改善不明顯,下游資金情況不佳

策略建議:價差在-300以下多FG空SA

風險提示:地產政策變化,宏觀情緒變化

燒鹼

方向:震盪偏空

行情跟蹤:

1.現貨情緒有所轉弱,需求面未有明顯好轉,高價下游牴觸,非鋁下游進入需求淡季,而氧化鋁仍在減產中,需求面對燒鹼的利多支撐並不強,現貨漲價難延續,目前未到現貨持續走強的階段。

2.中長期看,氧化鋁雖然存在階段性減產預期以及老產能淘汰預期,但前期積累的新裝置投產對於燒鹼剛需增量仍然會慢慢顯現,而夏季氯鹼裝置的檢修也會增多,同時伴隨着非鋁需求的季節性走強,以及液氯價格弱給到的底部支撐,夏季燒鹼價格存在階段性改觀機會。

向上驅動:氧化鋁投產,非鋁下游補庫,檢修

向下驅動:氧化鋁減產

策略建議:偏空

風險提示:宏觀情緒變化

橡膠系

橡膠

方向:震盪

邏輯:截至2025年5月11日,青島地區天膠保稅和一般貿易合計庫存量61.87萬噸,環比上期增加0.45萬噸,增幅0.73%。保稅區庫存9萬噸,增幅5.89%;一般貿易庫存52.87萬噸,降幅0.09%。相比往年,今年去庫速度依然偏慢,中期橡膠依然是偏弱格局。短期內關稅緩和及上游虧損支撐下,RU和NR會出現較強的修復性回補。

某企業乙烯裝置出現設備故障,預計該裝置停機時長爲1 個月。由於此次停機比之前的檢修計劃提前且超出預期,苯乙烯以及乙烯副產品丁二烯(據悉影響產能14萬噸,國內佔比2.18%)的供應突然收緊,丁二烯橡膠增倉上行。從基本面的角度而言,儘管國內丁二烯周產量環比微增0.72%至10.25萬噸,但南京誠志、揚子石化等裝置仍處停車狀態,疊加茂名石化丁二烯裝置檢修(計劃20天),短期供應增量有限,企業挺價意願增強。而中期來看,丁二烯仍處於累庫狀態,去庫緩慢。且5月國內順丁橡膠裝置重啓集中。輪胎廠節後復工緩慢,成品庫存高企抑制補庫需求。此外,中美512聯合聲明尚未涉及到汽車以及輪胎產品相關的汽車零部件關稅232政策,國內輪胎廠依然面臨着89%~251%不等的關稅,需求端仍有壓制。短期策略上可以丁二烯橡膠月間正套.

策略建議:逢低短多

風險提示:宏觀情緒變化