恆力期貨能化日報20241113

一眼通

油品

LPG

方向:偏弱

行情回顧:盤面回落,11月CP出臺,丙烷635美元/噸,較上月上調10美元/噸;丁烷630美元/噸,較上月上調10美元/噸。

邏輯:

1.國內液化氣商品量爲 56.77萬噸左右,較上週增加0.01萬噸。本週煉廠庫容率27.18%,環比下降1.16%。港口庫存285萬噸,環比下降29萬噸。

2. 燃燒需求好轉預期,化工需求小幅回暖,PDH開工率72.4%,環比增加2.1%。MTBE開工率56.9%,環比下跌1.5%,烷基化開工率44.7%,環比上漲3.5%。

3. 國內現貨市場小幅走弱, 山東民用氣4660元/噸,華東民用氣4943元/噸,華南民用氣4910元/噸。山東地區醚後基準價爲4920元/噸。

風險提示:宏觀因素影響

瀝青

方向:偏空

行情回顧:現貨小幅降價,山東與華東下游趕工需求,國內庫存下降。

邏輯:

1.1.煉廠利潤虧損,國內開工率低位,周產量爲53.7萬噸,部分煉廠有復產,產量小幅增加。11月份國內瀝青總計劃排產量爲235萬噸,環比增加2.7萬噸,增幅1.16%。

2.社庫105萬噸,環比下降5%,廠庫68萬噸,環比下降4%,南方下游剛需帶動下,庫存持續下降。山東現貨3400(-20),四季度天氣轉冷,北方收尾項目基本結束,需求走弱預期。

風險提示:宏觀因素影響

芳烴

PX

方向:單邊跟隨原油走勢

盤面:

1、PX01合約收盤價6774(-54, -0.79%),持倉增加3206手至11.59萬手;

2、PX1-5月差-282(-22),PX01-CFRC 46(+16);

3、倉單105(-)。

基本面:

1、實貨:CFR中國均價爲816美元/噸(-10),PX商談價格下跌,實貨1月在802.5/823商談;紙貨12月在829/832商談,1月在839/841商談;

2、估值與利潤:MOPJ價格爲638美元/噸(-14),PXN $178(+5);

3、供給:供應減少,國內PX負荷下降至78.9%附近(-0.7pct);亞洲PX裝置負荷下降至73.5%附近(-0.4pct),中國臺灣FCFC 92萬噸PX裝置2024年11月11日附近重啓,此前於10月初停車檢修;福化集團160萬噸PX裝置11月8日因故障停車;

4、需求:PTA負荷上升0.4個百分點至80.8%,盛虹250萬噸PTA裝置11月11日附近重啓中,此前於11月4日停車檢修;儀徵化纖一條150萬噸PTA裝置11月6日計劃外停車,預計7-10天;

5、下游:TA現貨加工費338(+43),TA01盤面加工費431(-10),長絲平均產銷4成偏下,直紡滌短平均產銷60%。

策略:可適量套利多PX空原油。

風險提示:油價異動、終端需求大幅波動。

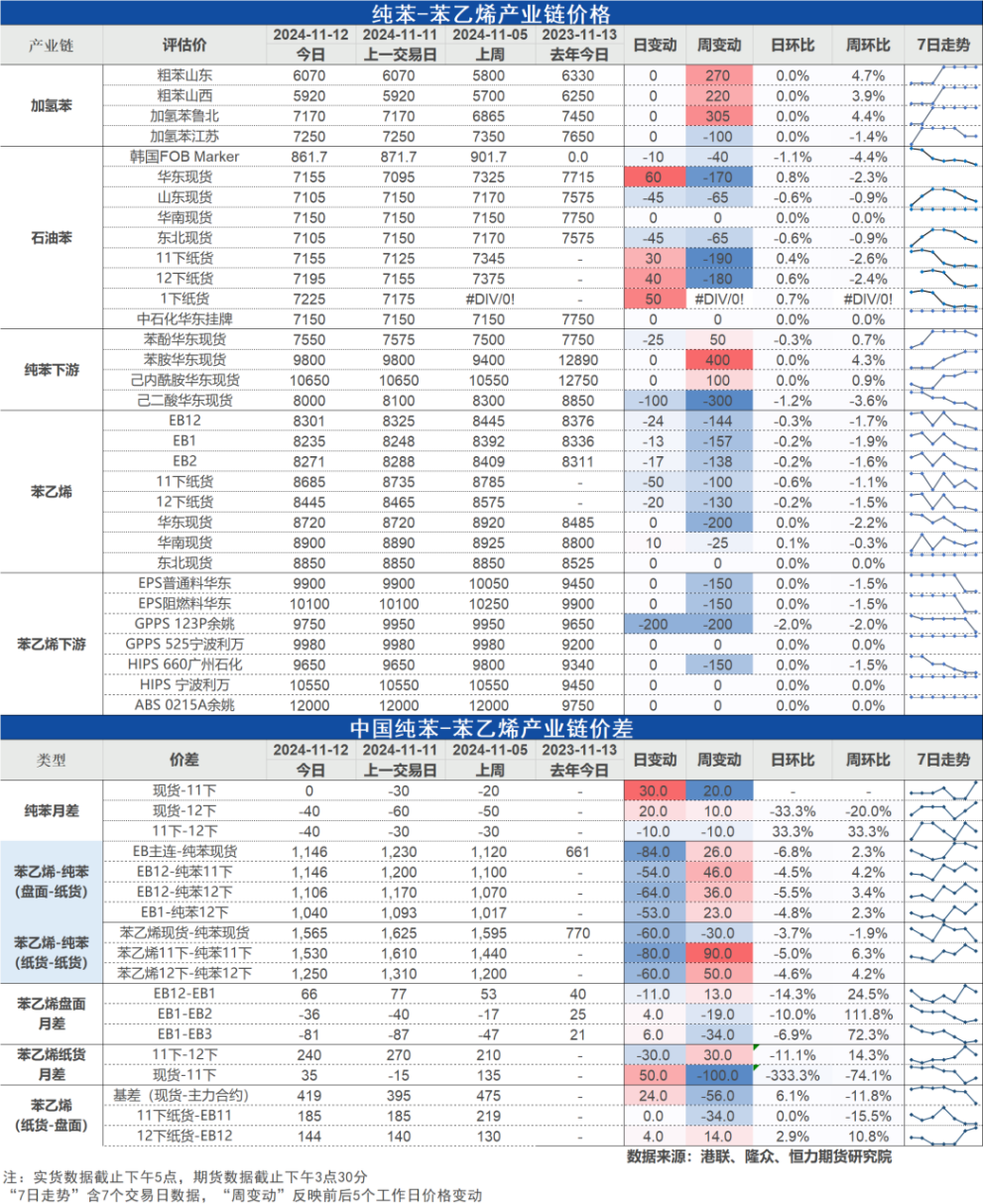

苯乙烯

方向:單邊跟隨原油走勢

盤面:

1、盤面價格小幅波動,基差略有回落

基本面:

1、純苯美金貨價格崩盤預計12月中國純苯進口量大幅增加打壓中國純苯價格。

2、純苯苯乙烯裝置信息:中海殼乙烯裂解裝置起火故障,目前尚不清楚是否會影響70萬噸/年POSM。

3、供給:12月預計苯乙烯供應大量回歸。

4、需求:PS、ABS11月和12月未聽聞有檢修。

5、終端:今年「雙十一」購物節多個品類商品銷售極爲火熱。11月12日,據星圖數據發佈的2024年「雙十一」.全網銷售數據報告顯示,各平臺大促起始日期至11月11日,綜合電商平臺、直播電商平臺累積銷售額爲14418億元,同比增長26.6%。

策略:反彈空苯乙烯

風險提示:油價異動、終端需求大幅波動。

PTA

方向:不追空

理由:基差企穩,下游負荷維持高位。

邏輯:

今日01合約以4868點收盤,較昨日結算價下跌30點,跌幅0.61%,日內增倉6816手至125.4萬手,TA1-5價差爲-98(-4)。現貨方面,今日主流現貨基差在01-72,11月主港在01-70~75附近商談;PTA現貨加工費在338元/噸附近;供應方面,PTA負荷上升0.4個百分點至80.8%,盛虹250萬噸PTA裝置11月11日附近重啓中,此前於11月4日停車檢修;獨山能源250萬噸PTA裝置11月7日重啓,此前於10月27日附近停車;逸盛寧波200萬噸PTA裝置11月4日升溫重啓,此前於1月26日停車檢修;儀徵化纖一條150萬噸PTA裝置11月6日計劃外停車。需求方面,下游聚酯負荷93.4%(+0.5pct),達到年內高位;江浙終端開機率局部調整,整體維持高位,其中加彈維持在93%、織造下調至81%、印染提升至89%。江浙滌絲今日產銷整體維持偏弱,至下午3點半附近平均產銷估算在4成偏下,今日直紡滌短銷售大多一般,平均產銷60%,輕紡城市場總銷量780萬米(-87)。10月紡織服裝出口1806.5億元,同比增長8.5%,環比增長2.3%,終端出口有持續向好趨勢。

策略:關注產業利潤TA/SC修復。

風險提示:油價異動、終端需求大幅波動。

乙二醇

方向:不追空

理由:港口周度去庫,基差企穩。

邏輯:

今日EG2501合約收盤價4567(-44,-0.95%),日內增倉2281手至23.0萬手,EG1-5價差爲-92(-2)。現貨方面,現貨主流圍繞01合約+37左右商談,12月下期貨基差在01合約升水53-57元/噸附近,商談4623-4627元/噸附近。庫存方面,截至11月7日,華東主港地區MEG港口庫存總量55.52萬噸,較上一統計週期下降4.6萬噸;供給方面,乙二醇整體開工負荷降至67.06%(-0.18pct),其中煤制乙二醇開工負荷60.54%(-1.84pct),廣西華誼20萬噸乙二醇裝置11月11日附近重啓出料,此前於2023年3月停車,陽煤壽陽22萬噸裝置11月12日附近重啓出料;需求方面,下游聚酯負荷爲93.4%(+0.5pct),達到年內高位;江浙滌絲今日產銷整體維持偏弱,至下午3點半附近平均產銷估算在4成偏下,今日直紡滌短銷售大多一般,平均產銷60%,輕紡城市場總銷量780萬米(-87)。10月紡織服裝出口1806.5億元,同比增長8.5%,環比增長2.3%,終端出口有持續向好趨勢。

策略:無。

風險提示:油價異動、終端需求大幅波動。

煤化工

尿素

方向:偏弱震盪

邏輯:1.現貨市場廠家報偏穩運行,前期漲價後新單成交一般。會議上繼續提倡保供穩價,下游廠家和貿易商不擔心缺貨,採購情緒一般,短期預計市場價格繼續窄幅波動。

2.供應方面,華魯荊州已出產品,影響日產1600噸,尿素整體日產短時依舊維持高位18萬噸以上,十一月中陸續有西南限氣等季節性檢修,日產預計邊際改善,但壓力仍在。需求方面,農業零星補貨,複合肥工廠開工率一般,淡儲持續,整體需求較爲分散,本週企業庫存繼續增加11.17萬噸。總而言之,當前國內供應和政策壓力仍存,短期實質性的利好驅動並不明顯,當前需重點跟蹤出口消息,淡儲節奏以及氣頭裝置集中檢修節奏。宏觀因素和消息面短期帶來情緒刺激,現貨價格低點也可能帶來階段性行情,但高供應高庫存下,出口如果最後預期落空,反彈高度預計有限。01盤面上週五如前期策略所說反彈至1850-1860後回落,本週一突破1800關口來到前低水平,建議前期空單可部分繼續持有,關注下方1750-1780支撐。若出口仍舊受限,上方壓力較大。

向上驅動:下游剛需

向下驅動:高供應、高庫存

風險提示:淡儲節奏、出口政策、保供穩價、需求放量情況、新增投產、上游煤炭端變動以及國際市場變化。

甲醇

方向:有回落風險

理由:缺乏新驅動

邏輯:基差偏弱運行,華東基差約01-15,華南基差約01-30。關注11月倉單壓力,不排除後市01合約定價偏移。基本面上利多驅動待定,比起對國內西南限氣的關注,市場更期待伊朗限氣最終版和進口減量的程度能在12月逐步明朗,這將給予MA05合約支撐和預期。另外,關注寧夏寶丰寧東四期上下游投產順序,這將影響內地主流區域的供需狀態。觀點上,港口高庫存壓制下,基本面利多預期提振有限,前期跟隨宏觀所得的情緒已消退,不建議追高,防回落;需警惕國內外宏觀事件後續。

策略:觀望。

風險提示:油價波動、海外裝置動態、宏觀影響。

建材化工

純鹼

方向:單邊01在1600上方逢高空

行情跟蹤:

1. 目前鹼廠沙河送到價在1450-1500元/噸左右,期現報價在1470元/噸,短期供給端存在消息面擾動,整體仍然受到高產量高庫存壓制,價格基本圍繞成本端波動,當前去庫主要是前期期現商在10月前購買的純鹼訂單目前開始從鹼廠拉貨,轉入交割庫,基本爲庫存轉移,暫時緩解鹼廠庫存壓力

2. 供需端暫時沒有明顯驅動,鹼廠年底仍有投產量,前期部分減產消息基本爲市場情緒擾動,高供應下對供需並不會產生大影響,需求端目前鹼廠依賴於前期期現商的待發量,而玻璃廠的年前補庫可以暫時不考慮,爲後續期現商庫存持續搬運至交割庫後,玻璃廠年前可以選擇從交割庫拿貨,致使鹼廠持續累庫,這個過程也會迫使鹼廠持續降價,只要盤面大跌,交割庫被鎖住的庫存就可以在市場上流動,引發較強烈的負反饋。

向上驅動:下游階段性補庫、鹼廠降負荷

向下驅動:光伏玻璃冷修、浮法玻璃虧損

策略建議:暫觀望,等待逢高空機會

風險提示:遠興投產進度變化,下游玻璃廠補庫驅動

玻璃

方向:05 多FG空SA套利-155以下介入

行情跟蹤:

1.今日沙河報價在1305元/噸,短期現貨情緒跟隨盤面轉弱,目前廠家庫存維持在正常區間,前期玻璃需求好轉存在較多中游參與的投機成分,但目前已由投機成分逐漸往剛需擴散,廠家及中游均表現去庫,庫存流通較爲通暢,下游趕工情緒下消耗庫存,短期雖情緒轉弱,但沙河廠家低庫存以及冬季成本擡升,持續降價意願較弱,現貨價格存在階段性支撐。

2.供需端來看,目前玻璃日熔量下降至15.8萬噸,後續大概率會處於點火與冷修並存的階段,前期減產帶給市場情緒端刺激最大的階段基本過去,後續行情的演變主要看需求端,觀察趕工進度的延續以及中游高體量庫存積累的矛盾何時兌現出來。

向上驅動:地產政策提振、宏觀情緒推動

向下驅動:地產資金問題未解決、下游訂單改善不明顯,下游資金情況不佳

策略建議:套利爲主,中期05合約1400以下可輕倉逢低多

風險提示:地產政策變化,宏觀情緒變化