Blackrock da la espalda a la agenda climática ¿Es momento de volver a invertir en empresas petroleras?

- Oro Pronóstico del Precio: XAU/USD se desploma por debajo de los 4.800$ mientras Trump se retracta de la amenaza de aranceles europeos

- Plata Análisis del Precio: La compra del XAG/USD no cesa tras alcanzar un nuevo máximo histórico

- EUR/USD sube hacia 1.1870 mientras el Dólar se hunde por el nerviosismo geopolítico

- ¿Cuándo es el discurso del presidente de EE.UU. Trump en el WEF en Davos y cómo podría afectar al EUR/USD?

- Plata Análisis del Precio: El XAG/USD alcanza nuevos máximos históricos por encima de los 99.00$

- El EUR/USD se dispara por encima de 1.1640 mientras Trump escala la guerra comercial entre EE.UU. y la UE

Hace tan sólo unos años, concretamente en 2020, Larry Fink, el CEO de BlackRock, escribía una carta pública en donde daba a conocer ya no el rumbo que iba a tomar su organización, sino el rumbo que debían de tomar las empresas si querían que algún dólar entre los 10 billones que gestiona la compañía acaba en su accionariado.

En si la redacción de esta misiva no es algo novedoso. Fink acostumbra a comunicarse con los presidentes de las compañías cada año, siguiendo un poco el calendario de las cartas a los inversores. Sin embargo, aquella carta de 2020 sentaba un peligroso precedente al querer poner el cambio climático como eje de la inversión de BlackRock.

Dentro del texto, podemos encontrar afirmaciones como las siguientes:

“BlackRock anunció una serie de iniciativas para posicionar la sostenibilidad en el centro de nuestro enfoque de inversión.

Entre ellas: haciendo de la sostenibilidad una pieza integral en la construcción de portafolios y el manejo del riesgo; desinvirtiendo en aquellas que presentan un alto riesgo relativo a la sostenibilidad, como productoras de carbón térmico; lanzando nuevos productos de inversión que filtren combustibles fósiles”.

Con ello, BlackRock tomaba la bandera climática y la hacía suya, pretendiendo a golpe de talonario ejercer la presión que no consigan aplicar la mayoría de los gobiernos mundiales, rendidos a la misma filosofía.

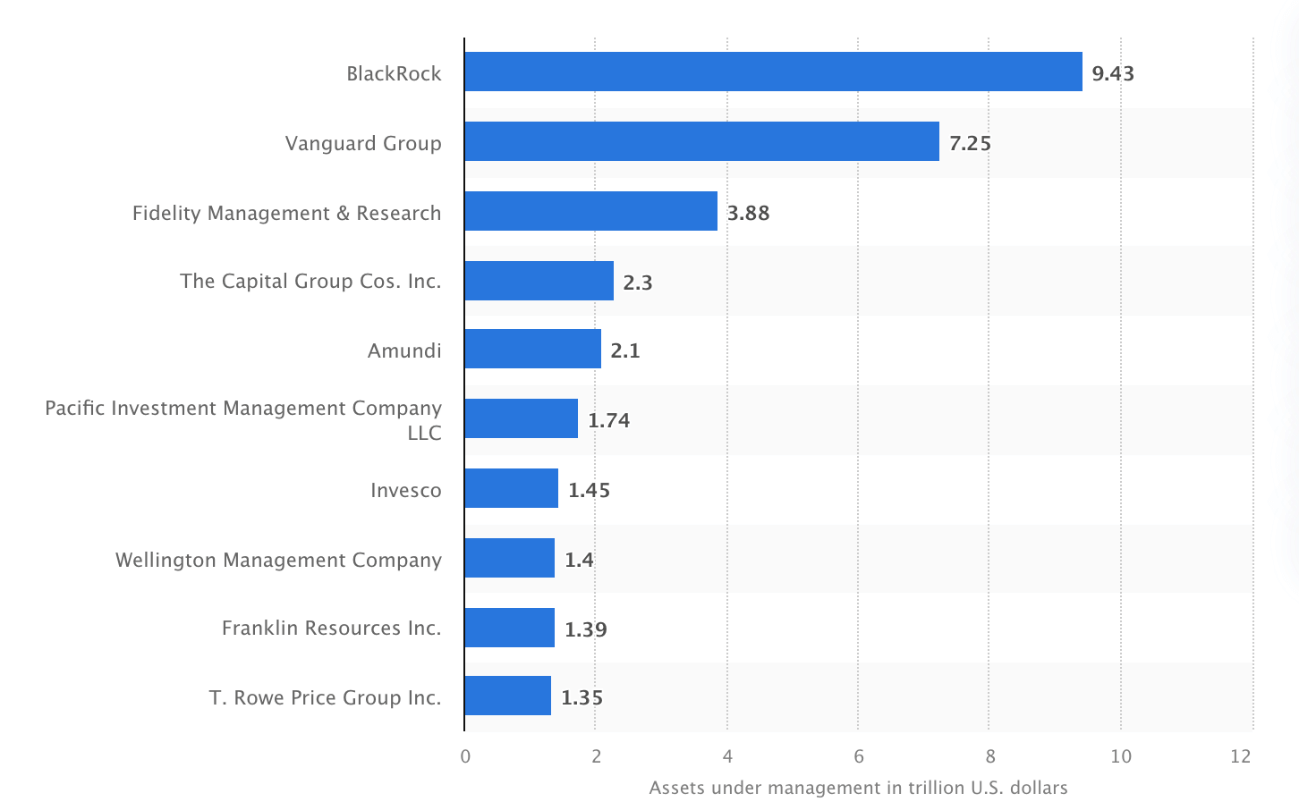

Se da la circunstancia de que este gestor de activos es el mayor del mundo, y de ahí su importancia. Según datos de marzo de 2023, BlacRock gestionaba 9,43 billones de dólares (a día de hoy ya supera los 10 billones), a más de dos billones de su inmediato competidor Vanguard:

【Ranking de mayores gestoras del mundo por AUM / Fuente: Statista】

Evidentemente el poder que este tipo de empresas puede ejercer sobre el resto del tejido productivo es alto. A pesar de ello, las presiones lograron torcer la voluntad del coloso y hacer que se replantee sus planes iniciales.

Fuertes críticas y pasos atrás en la estrategia

Si hay alguien capaz de plantar cara a gestoras de este tamaño, sin duda es el sector público. Varios estados de EEUU, capitaneados por Texas, se opusieron frontalmente a las medidas que quería implementar BlackRock, pues les afectaban a ellos en tanto que eran terrenos productores de gas y petróleo, entre otros.

Diferentes enmiendas legislativas estatales forzaron a que la gestora tuviera que anteponer los intereses de los inversores a los intereses particulares de la filosofía de la propia empresa. Así, si BlackRock no quería perder la gestión de importantes partidas, como el Fondo de pensiones de los profesores de Texas, debía de desechar su filtrado verde.

Yendo a la actualidad, en Febrero de este año supimos que BlackRock, junto con otros grandes como JP Morgan o PIMCO, se desmarcaban del lobby climático Climate Action 100+, en un ejercicio sorpresivo e impactante. Es más, la carta de Larry Fink publicada en Marzo introducía algunas cuestiones como la eliminación de las siglas ESG en todos los fondos o la inversión en energías tradicionales.

A pesar de ello, una campaña Anti-ESG ha hecho que diferentes fondos retiren más de 13.000 millones de dólares gestionados por BlackRock.

¿Qué oportunidades podemos encontrar en el sector energético?

En vista de que BlackRock y otras grandes gestoras están volviendo a ver con simpatía la inversión en energías tradicionales, nosotros como inversores minoristas podemos ver una oportunidad de inversión en determinados títulos que gozan de gran potencialidad en el mercado.

Chevron Corp

El primer título que traemos a colación es Chevron. Esta empresa, fundada en 1879 y con sede en California, cuenta con 45.600 empleados y tiene operaciones repartidas por todo el mundo.

Opera en los segmentos Upstream y Downstream. El primero refiere a la actividad de exploración, extracto, transporte y procesado de gas y de petróleo. Por otro lado, el downstream es el negocio de refino de dichas materias, produciendo combustibles y derivados que después pueden ser vendidos a terceros o a consumidor final a través de estaciones de servicio.

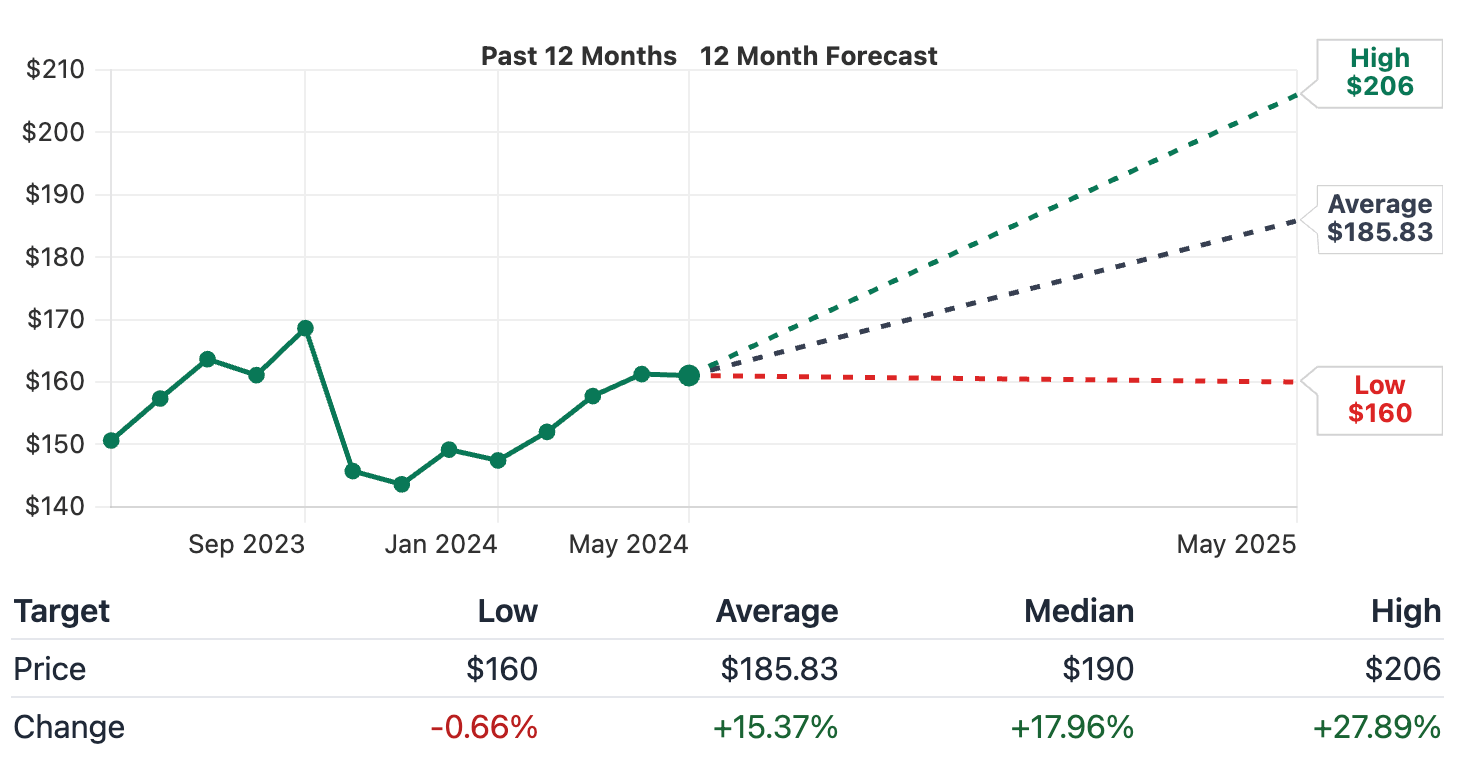

El consenso de analistas considera que Chevron es actualmente una opción de compra, con un potencial de crecimiento medio del 15% a 12 meses hasta los 185,53 $. En el mejor de los casos, el potencial asciende al +27% coronando los 206 dólares por título.

【Detalle de proyecciones de precio a 12 meses sobre Chevron / Fuente: StockAnalysis】

Exxon Mobil

Otra de las empresas preferidas por los analistas especializados en el sector energético es Exxon Mobil, considerada la mayor petrolera del mundo. Al igual que Chevron, opera también en Upstream y Downstream, con operaciones activas en los cinco continentes. Cuenta con más de 61.000 empleados y su sede está radicada en el estado de Texas.

En los últimos años se ha interesado por diversificar sus fuentes de ingresos acudiendo a negocios como el del litio, la reducción de emisiones de carbono, el hidrógeno o el combustible de bajas emisiones.

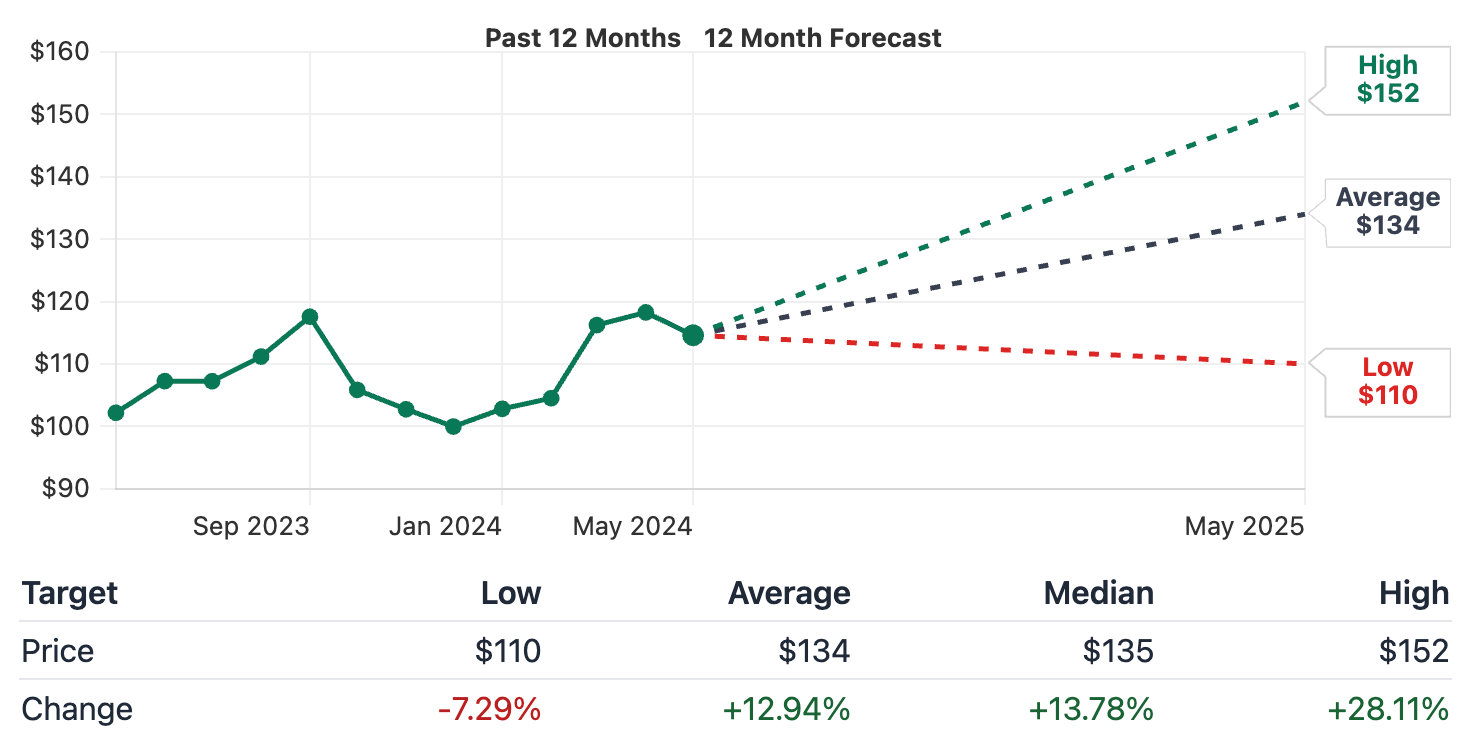

El consenso de analistas considera a Exxon como una opción de compra, con un potencial de revalorización medio a 12 meses del +12,94%, que podría llegar a ser de hasta el +28% si consideramos la valoración más elevada.

【Detalle de proyecciones de precio a 12 meses sobre Exxon / Fuente: StockAnalysis】

Shell

Anteriormente conocida como Royal Dutch Shell, esta empresa fundada en 1907 es una de las más potentes en Europa, si bien su presencia se da por todo el planeta. Esta empresa se dedica tanto al gas como al petróleo, aunque también posee importantes inversiones en energías renovables.

Es conocida además por fabricar multitud de aditivos y lubricantes para la industria. También productos químicos intermedios como etilenos, disolventes, propilenos y demás. Cuenta con más de 100.000 empleados y su sede central se encuentra radicada en Londres.

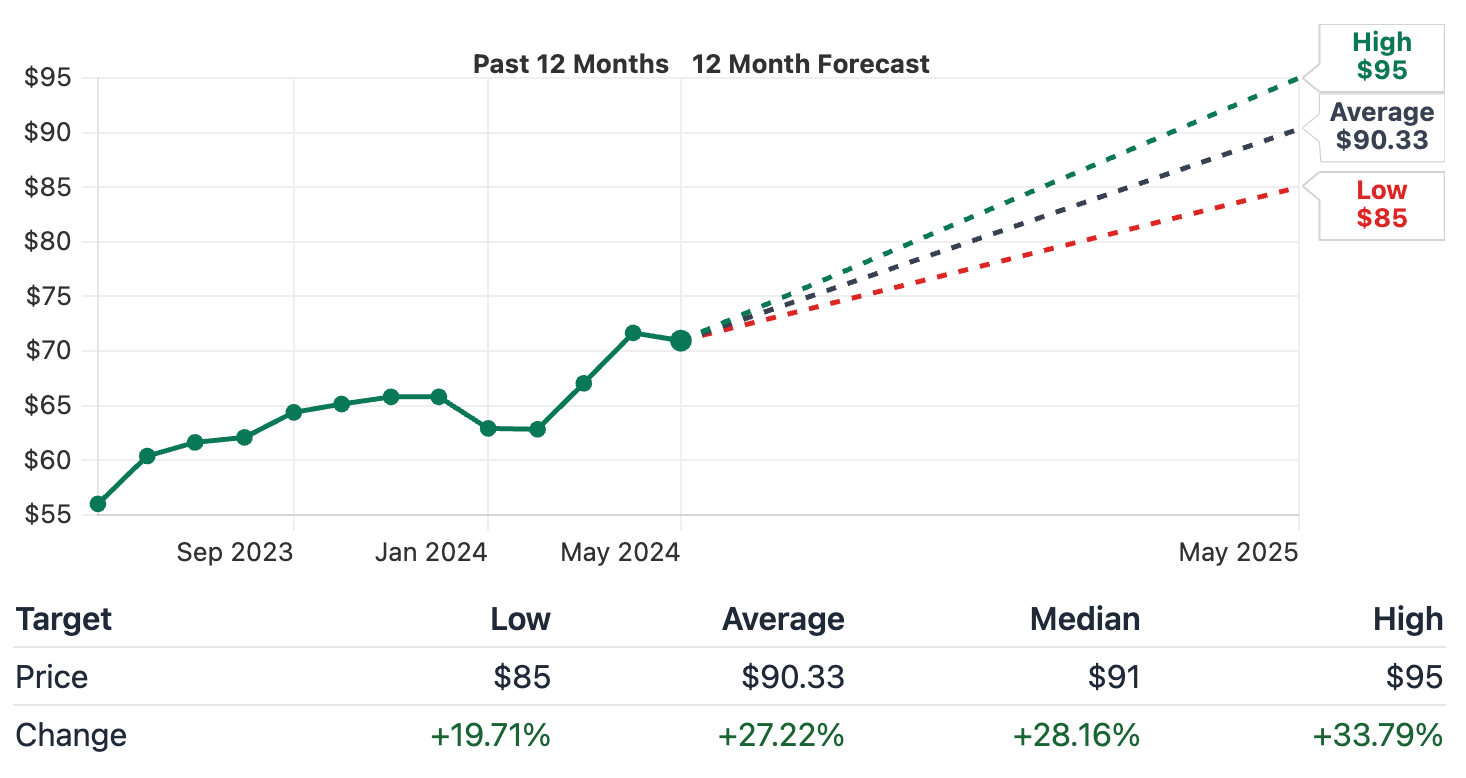

Según el consenso de analistas, esta empresa tiene una recomendación de compra y además incluso en su proyección más pesimista se le otorga un crecimiento potencial del +19% a 12 meses. La media estaría, para ese mismo periodo, en el +27% hasta los 90,33 dólares, mientras que el pronóstico más optimista llegaría al +33,79% en los 95 $.

【Detalle de proyecciones de precio a 12 meses sobre Shell / Fuente: StockAnalysis】

Las energéticas, un paso por delante de las políticas

Procurar conformar una estrategia de inversión marcada únicamente por el dictamen de las políticas, nacionales o internacionales, no solo es un error sino que está abocado al fracaso. Es cierto que conviene tener siempre presente el papel del regulador, puesto que una determinada maniobra en un parlamento puede afectar a una industria, pero no es lo esencial.

Huelga decir además que las empresas suelen ir por delante de las iniciativas políticas en multitud de ocasiones. De hecho, en los tres casos que hemos visto las compañías energéticas poseían ya actividad dentro del campo de la generación verde, y están llevando a cabo importantes avances no sólo para reducir su huella de carbono, sino para que los demás hagamos lo propio.

Por lo tanto, siempre recomendable para cualquier inversor el conformar su cartera bajo criterio puramente económico, vigilando que la empresa sea una buena compañía y su negocio rentable y sostenible.

Leer más

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.