白银价格徘徊在 37.00 美元以下,市场关注美联储的决策

- 银价仍然受到美元表现和利率预期的影响,使美联储的决策成为焦点。

- 以色列-伊朗的敌对行动或评论可能会在美联储9月份降息预期保持坚定的情况下支持上涨动能。

- XAG/USD在达到2012年以来的最高水平后稳定在37.00美元以下。

银价(XAG/USD)周三交易走低,从多年来的高点回落,此前6月份经历了一波急剧反弹,月度涨幅超过10%。

价格在本交易时段早些时候达到37.32美元的峰值,然后滑落至37.00美元的心理关口以下,该关口现在作为即时阻力位。

在长期高位附近的获利了结促成了回调。然而,市场的广泛关注仍然集中在美联储(Fed)的政策公告上,这可能会显著影响银价的短期走势。

美联储普遍预计将利率维持在4.25%-4.50%不变。然而,注意力将转向经济预测摘要,这将显示官员们对利率、通胀和增长路径的看法。根据CME FedWatch工具,市场认为9月份至少有65%的可能性降息25个基点。

美联储主席杰罗姆·鲍威尔的新闻发布会定于GMT18:30举行,这可能至关重要。如果他对通货紧缩表示信心并淡化外部风险,9月份降息的预期可能会增强,从而支持银价。鹰派的语气可能会对价格施加压力。

美元走弱(USD)也是一个关键驱动因素。美元贬值使得银价对外国买家更具吸引力,从而增加了需求。

与此同时,地缘政治紧张局势上升,特别是以色列-伊朗冲突,重新激发了对避险资产的需求。

在这种情况下,银价对利率预期、美元走势和全球风险情绪的变化保持敏感。这三个因素都将受到美联储周三决策的影响。

银技术分析:XAG/USD在37.00美元下方停滞,RSI威胁超买状态

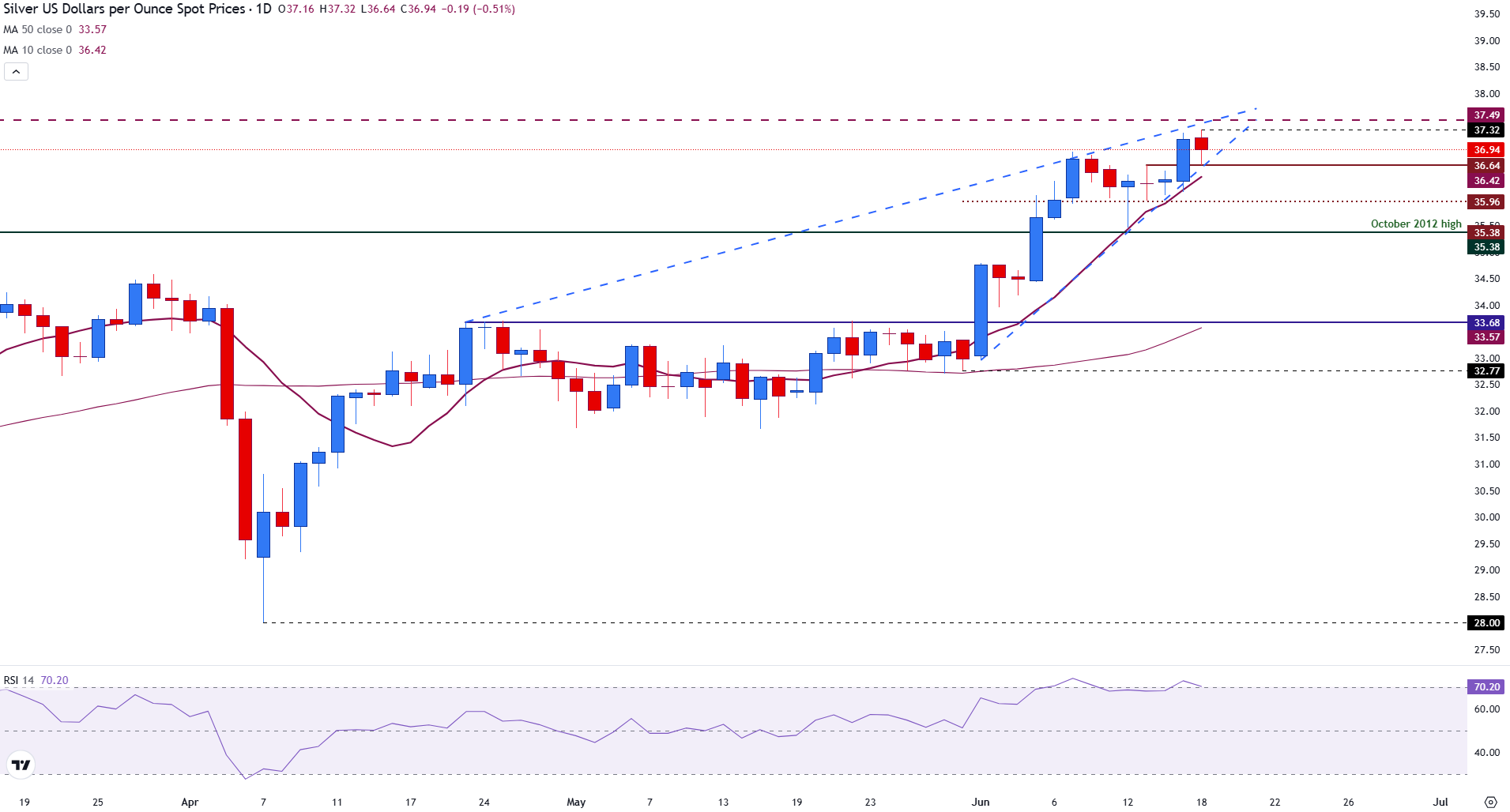

银价(XAG/USD)周三交易在36.86美元左右,略低于当天的水平,但在经历了6月份的强劲反弹后,仍保持在关键短期支撑位之上。价格走势总体上仍然看涨,金属遵循上升趋势线,从日内高点37.32美元回落。

10日简单移动平均线(SMA)在36.41美元处提供动态支撑,而50日SMA在33.57美元处,远低于当前价格,进一步增强了上升趋势的强度。若突破并收于37.49美元以上,将确认看涨延续,可能打开测试心理关口38.00美元的大门。

银日线图

相对强弱指数(RSI)目前为69,位于超买区域下方。这表明动能仍然强劲,但短期整合或获利了结的风险正在上升。

美联储 FAQs

“美国的货币政策是由美联储制定的。美联储有两项使命:实现物价稳定和促进充分就业。它实现这些目标的主要工具是调整利率。当物价上涨过快,通胀超过美联储2%的目标时,美联储就会提高利率,从而增加整个经济的借贷成本。这导致美元(USD)走强,因为它使美国成为对国际投资者更具吸引力的投资场所。当通货膨胀率低于2%或失业率过高时,美联储可能会降低利率以鼓励借贷,这将给美元带来压力。”

美联储每年召开八次政策会议,由联邦公开市场委员会(FOMC)评估经济状况并做出货币政策决定。联邦公开市场委员会由12名美联储官员参加,其中包括7名理事会成员、纽约联邦储备银行行长,以及其余11名地区储备银行行长中的4名,这些地区储备银行行长的任期为一年,轮流担任。”

“在极端情况下,美联储可能会采取量化宽松政策(QE)。量化宽松是美联储在陷入困境的金融体系中大幅增加信贷流动的过程。这是一种非标准的政策措施,在危机或通胀极低时使用。这是美联储在2008年金融危机期间的首选武器。它涉及到美联储印刷更多的美元,并用这些美元从金融机构购买高评级债券。量化宽松通常会削弱美元。”

量化紧缩(QT)是量化宽松的反向过程,即美联储停止从金融机构购买债券,不再将其持有的到期债券的本金再投资于购买新债券。这通常对美元的价值是有利的。