美元/日元下滑,因为日本央行(BoJ)偏鹰派的转变与美联储(Fed)鸽派的倾斜相冲突

- 美元/日元跌破146.00,因日本央行收紧信号获得关注。

- 美联储鸽派倾向施压美元,因周二美国CPI不及预期

- 日元因日本央行信号而走强,受高于预期的PPI数据影响

美元/日元连续第二天下跌,因市场对日本央行(BoJ)收紧政策的预期重新升温。此次下跌受到日本央行副行长内田信一的鹰派言论和高于预期的4月PPI数据的推动,这与美国疲软的通胀数据和对美联储(Fed)降息的日益猜测形成鲜明对比。

截至发稿时,美元/日元交易接近145.60,延续了早前146.00的下跌,因中央银行前景的分歧对该货币对施加压力。

日本央行的鹰派态度与强劲的PPI数据相遇

周二,日本央行副行长内田信一重申了央行进一步收紧政策的准备,尽管全球不确定性(如美国的贸易举措)依然存在。在与立法者的讲话中,内田承认日本的潜在通胀和长期预期可能会暂时停滞,但指出“非常紧张”的劳动力市场带来的持续上行压力。他强调,工资和运输成本的上升可能会转嫁给消费者,支持可持续的通胀趋势。

在日本4月生产者价格指数(PPI)如预期上涨4.0%(同比)后,日元在周三延续了涨势,突显了持续的上游价格压力。该数据与内田的鹰派语气相结合,强化了市场对日本央行可能再次加息的预期。

因此,美元/日元跌破146.00,受到收益率差缩小和对日本央行收紧路径信心增强的推动。

疲软的美国通胀数据和鸽派的美联储信号施压美元

与此同时,在美国,周二发布的4月消费者价格指数(CPI)报告低于预期。整体通胀环比仅上涨0.2%,低于0.3%的预测,而年通胀降至2.3%,为2021年初以来的最低水平。核心CPI同样疲软,进一步强化了市场对美联储可能在9月开始降息的猜测。

这一通货紧缩趋势,加上美联储官员的鸽派评论,导致美国国债收益率下跌,并对美元施加压力。因此,尽管整体风险偏好情绪上升,美元/日元仍然下跌。

展望未来,周四的美国生产者价格指数(PPI)和初请失业金人数将提供有关通胀和劳动力市场趋势的进一步见解。然而,关键事件将是美联储主席杰罗姆·鲍威尔的讲话。市场将关注他是否确认鸽派转向,或对日益增长的降息预期进行反驳。他的语气可能对美元/日元的短期方向和更广泛的美元情绪至关重要。

美元/日元 - 在146.00是看涨还是看跌?

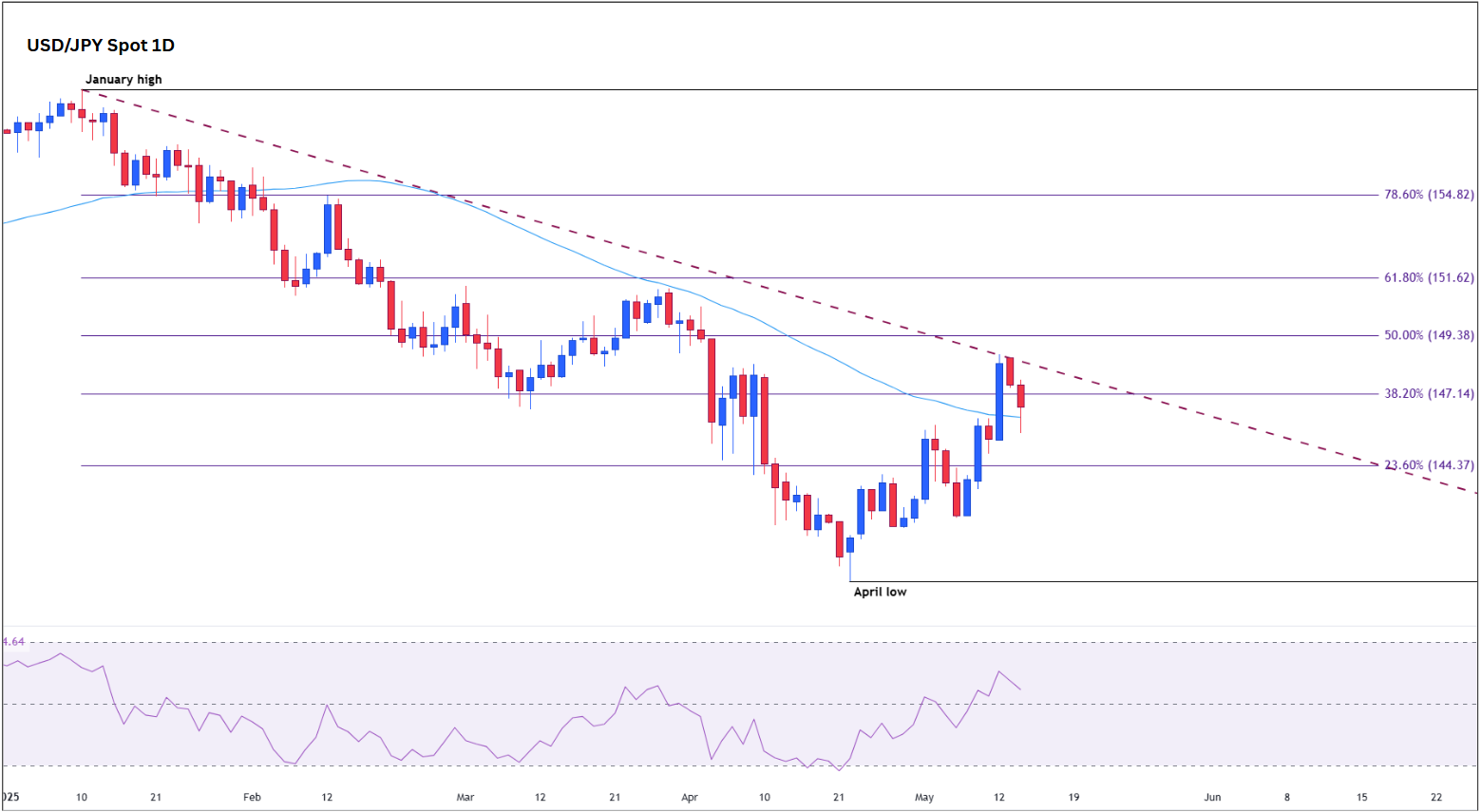

从技术上看,美元/日元处于关键的交汇点。如果确认突破50日简单移动平均线(SMA)146.34,将发出重新看涨的信号,为147.09的阻力打开通道——这是1月至4月下跌的38.2%斐波那契回撤位。持续的强势甚至可能瞄准心理关口150.00,特别是在美国收益率反弹或美联储与日本央行之间的政策分歧加大的情况下。

美元/日元日线图

相反,如果未能维持在144.37以上,并且果断跌破20日SMA,将暗示看涨动能减弱,焦点转向142.00和潜在的140.00,尤其是在美国数据令人失望或市场情绪转向风险规避的情况下。

日本央行 FAQs

日本银行(BoJ)是日本的中央银行,负责制定国家的货币政策。它的任务是发行纸币,并实施货币和货币控制,以确保价格稳定,这意味着通胀目标在2%左右。

2013年,日本央行(Bank of Japan)开始实施超宽松的货币政策,以在低通胀环境下刺激经济和推高通胀。央行的政策是基于量化和定性宽松政策(QQE),即印刷钞票购买政府或公司债券等资产,以提供流动性。2016年,央行加大了策略力度,进一步放松政策,先是引入负利率,然后直接控制10年期政府债券的收益率。2024年3月,日本央行提高了利率,实际上退出了超宽松的货币政策立场。

日本央行的大规模刺激措施导致日元对其他主要货币贬值。这一过程在2022年和2023年加剧,原因是日本央行与其他主要央行之间的政策分歧越来越大,后者选择大幅加息以对抗数十年来的高通胀水平。日本央行的政策导致日元与其他货币的汇率差距扩大,从而拉低了日元的价值。这一趋势在2024年部分逆转,当时日本央行决定放弃超宽松的政策立场。

日元贬值和全球能源价格飙升导致日本通货膨胀率上升,超过了日本央行2%的目标。该国工资上涨的前景——助长通胀的一个关键因素——也促成了这一举措。