- 澳洲央行升息25基點,澳幣匯率狂飆!未來走勢如何?

- 比特幣跌破7萬美元!美國政府拒絕救市,牛市終結還是黃金坑?

- 【今日要聞】黃金、原油暴跌!川普稱正與伊朗談判

- 黃金走勢:擊穿4600,回補關鍵缺口!後市節奏如何把握?

- 日本大選結果將出爐,高市早苗大獲全勝?警惕日幣匯率貶值破160

- 黃金崩跌後突然大變臉!金價亞盤暴漲85美元 FXStreet分析師金價技術分析

近期,美國第16大銀行矽谷銀行(SIVB.US)倒閉,引爆了市場恐慌。美KWB銀行指數一周内跌超20%,全球市場也跟著大跌。

人們擔憂矽谷銀行倒閉會引發像2008年那樣的金融危機,而目前情形看,這種擔憂正逐漸變成事實。

▶ 這到底是個什麼事件?怎麽發生的?

本質上來說,這起倒閉事件是因爲在美國利率快速走高的這一年多裏,矽谷銀行(SVB)資產負債錯配導致的流動性危機。

2020年后,由於聯準會放水,資產收益率下降,同時銀行的儲蓄增加。爲了賺錢,銀行“借短貸長”,也就是提高長端資產(如十年期國債)的比重,这样就导致了期限错配。

但隨著2022年聯準會快速加息,債市一路下跌,銀行所持有的債券貶值,損失不斷擴大。而矽谷銀行的存款來源主要是科技企業,互聯網行業這兩年陷入困境,客戶不斷減少存款金額。

一方面資產貶值,一方面存款流出,更雪上加霜地是,由於收益率曲綫倒挂,銀行的長端資產收益遠低於短期借款成本,想借錢解決危機都不行。

(圖源:MacroMicro)

所以3月8日, 矽谷銀行(SVB)宣佈,出售 210 億美元幾乎全部的可供出售項目(AFS)的債券,同時發行 17.5 億普通股及 5 億優先股籌資。

因未實現損失的絕對金額達 170 億以上,超過其總股本,市場擔憂美國銀行業的流動性情況,使得恐慌擠兌正式爆發。

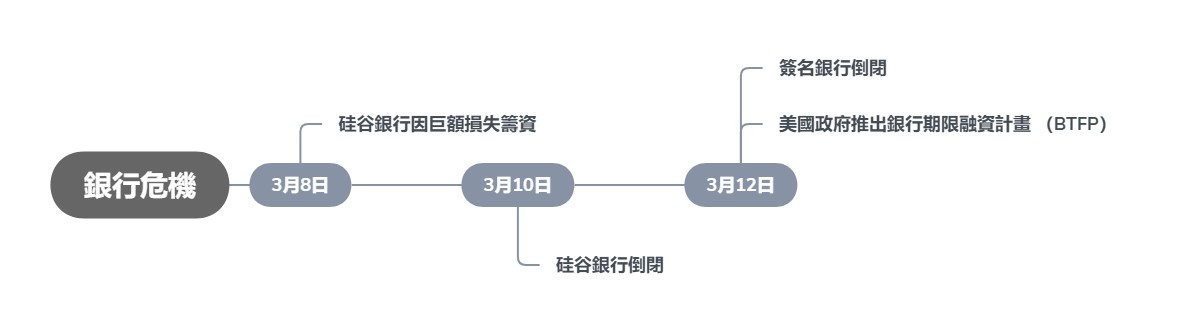

3月10日,美國監管機構關閉了矽谷銀行。3月12日,簽名銀行(Signature Bank)也隨之倒閉。聯準會推出銀行期限融資計畫 (Bank Term Funding Program,BTFP),承諾銀行可以將持有的抵押品以100% 全額面值借到最長一年期貸款。

(圖源 : Mitrade整理)

▶ 有什麼影響?這件事大概率會怎麼發展?

在聯準會推出融資工具BTFP后,市場的恐慌情緒有所減緩,但對於美國銀行業而言,矽谷銀行暴露的期限錯配問題普遍存在,只要收益率曲綫持續倒挂,流動性危機仍會發生,倒閉的不僅是矽谷銀行。

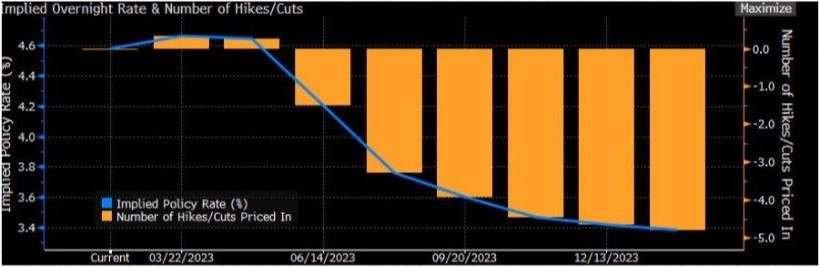

而收益率曲綫倒挂的主要驅動力是聯準會的加息節凑,因此目前市場正在押注聯準會會暫停加息甚至減息。

(图源:Bloomberg)

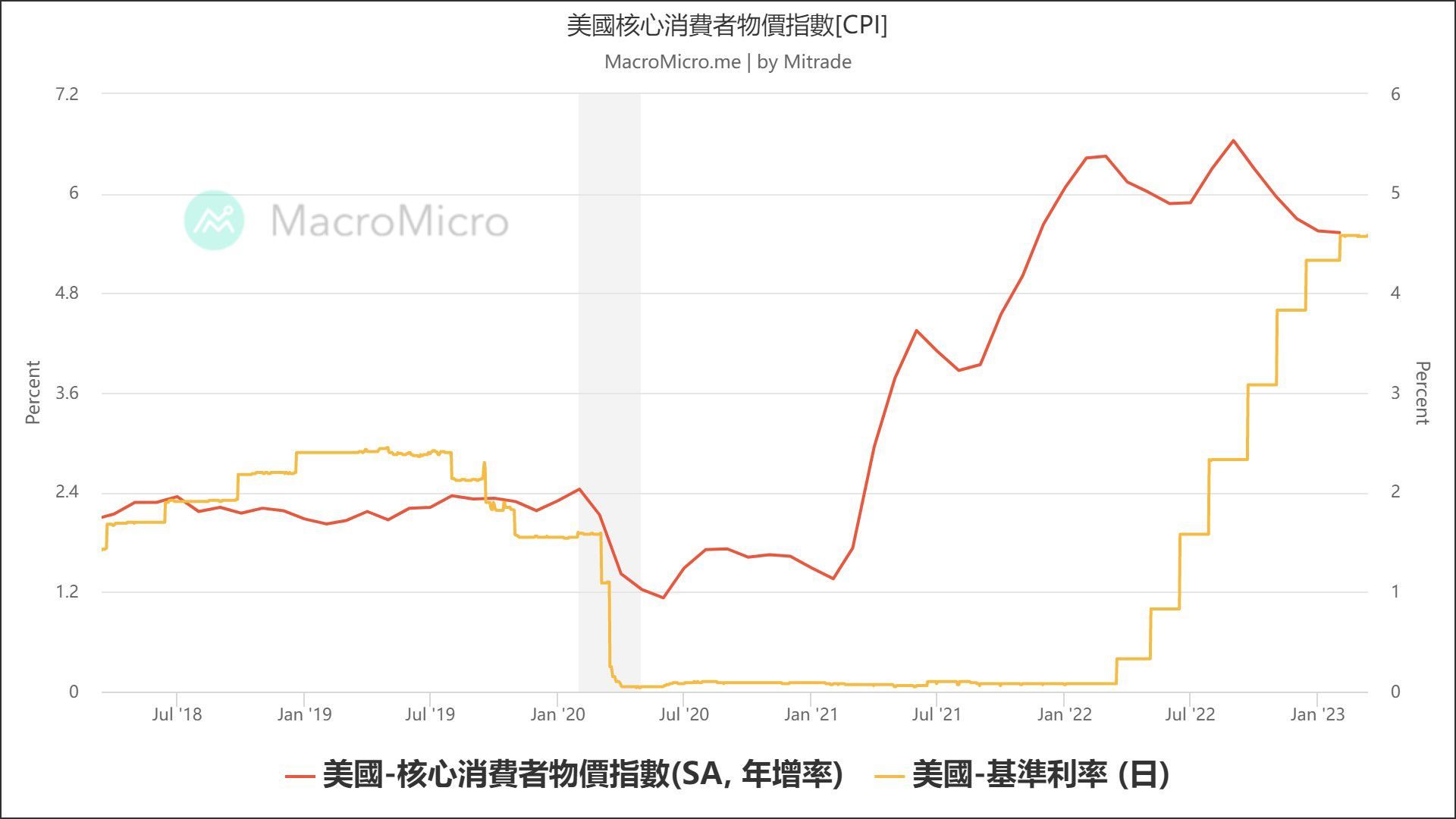

我們認為,不能對降息抱有過度樂觀的期待。目前美國的通脹依舊居高不下,最新數據顯示,美2月核心CPI环比高于预期,达到5个月来的最高水平。

在通脹未解決之前,聯準會的加息步伐不會停止。

(圖源:MacroMicro)

不過在風險事件徹底穩定以前,短期物價穩定可能讓步讓步於金融穩定目標,3月加息25bp甚至不加息成為更大概率的情形。

但這不代表聯準會進入寬鬆週期,等矽谷銀行事件逐漸平息,聯準會會重啟加息對抗通脹。

▶ 投資者該做點什麼來避免損失/如何抓住亂世中的機會?

頑固的通脹加反轉的緊縮預期,使得美國接下來很容易陷入滯漲。

歷史上看,在滯漲時期,商品(特別是黃金)的收益表現最佳。

當然歷史并不代表未來,在波動逐漸加大的市場,投資者該做點什麼才能避免損失呢?

1. 風險對衝

做空是個不錯的選擇。比如當你投資某隻個股時,同時做空股指期貨,這樣可以避免市場大跌給個股帶來的損失。

那麽什麽是做空?如何做空股票外匯等資產?我們在這篇文章中有詳細解答 ▷ 什麽是做空?

2.分散投資

可把資產分散投資商品、債券和外匯等,避免將資產集中一個領域。很多人說現金爲王,但當你持有的貨幣在貶值時,投資其他升值的貨幣是更好的選擇。

3. 設好止損綫

市場波動加大,黑天鵝出現的概率增加,爲防止資產清零,做投資前一定要設好止損綫,不能有僥幸心理。

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情