Lululemon財報前瞻:海外高速擴張難掩北美成長疲態

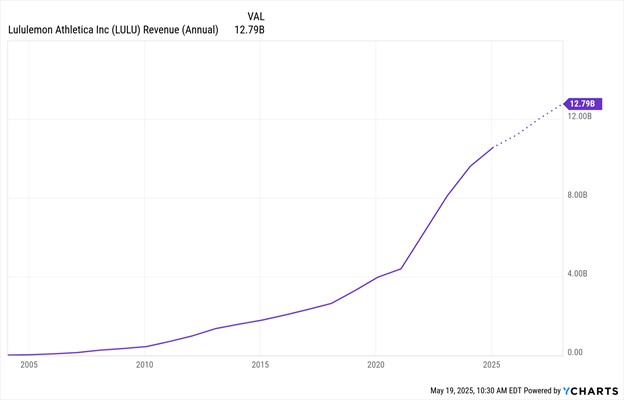

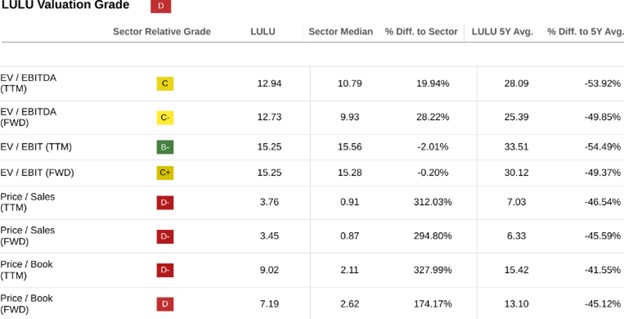

TradingKey — Lululemon Athletica(LULU)近年來一路高歌猛進,躋身全球高端功能性運動服飾市場的領導者,這背後核心動力來自三個關鍵:精準的品牌定位、高效的毛利率管理及對消費者關係的深層理解。上述體系使其建立了堅實的商業模式。然而,目前股價高達321美元,其前瞻性EV/銷售比為3.41倍,遠高於產業中位數1.19倍;非GAAP本益比也達21.49倍(產業中位數為16.90倍),顯示市場仍在定價持續的高成長預期。但面對北美市場趨於飽和,以及庫存年增率的壓力,先前成功的定價模式能否持續支撐其估值,正引發市場深思。

表面亮眼的財報之下,成長動力更複雜

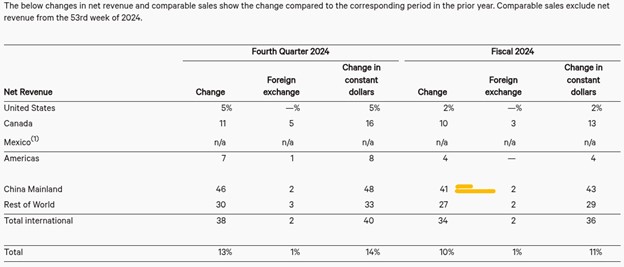

2024財年,Lululemon營收年增10%至106億美元,營業利益率升至23.7%,稀釋每股收益達14.64美元。這些數字初看令人感到樂觀,但深入背後的驅動邏輯卻顯現出些許不安。國際擴張,尤其是中國市場收入成長41%,在帳面上掩蓋了美國市場同店銷售的停滯問題。儘管全球化的成長故事動人,但公司大部分營收仍來自美洲市場。這意味著北美的成長乏力將對整體成長複利構成實際障礙。

同時,2024年庫存年增9%,超過營收成長速度,預示其需求預測或面臨挑戰。結合管理階層2025年給予的6%-7%的營收成長預期,此成長率大幅低於歷史CAGR(複合成長率),市場對其維持雙位數成長的樂觀情緒或已脫離現實。目前的高估值更大程度倚賴過去優異執行力,而非未來基本面支撐,對於追求成長不問估值的配置者,更應保持警覺。

來源:Q4-2024 Deck

「運動休閒平台化」:解剖Lululemon模式的核心優勢與隱憂

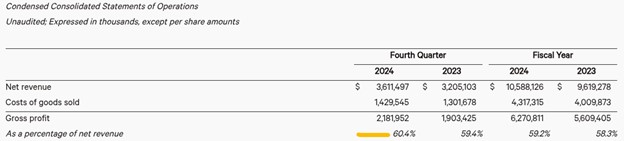

Lululemon不僅僅是一個品牌,它更是一套垂直整合、以使用者體驗為中心驅動的零售系統。此系統以「全價銷售+DTC 直營」為核心,依託自有技術布料、垂類設計能力與沉浸式門市網路強化定價能力。品牌理念「Made to Feel」意在傳遞情緒價值而非單純功能特性,背後的邏輯帶來了59.2%的FY2024全年毛利率,以及Q4高達60.4%的水平,在全球零售領域居於領先地位。

不同於依賴批發的競爭者,Lululemon透過維持對零售生態的控制來建構護城河。公司約60%的營收來自線下門市,40%左右來自電商,實現穩態的全通路運作。其忠誠度生態「Essential Membership」會員數現已達2,800萬,較去年同期成長65%;這建構出一個基於使用者黏性的飛輪系統,支撐著顧客復購率與生命週期價值的提升。

產品創新亦是其結構性能力之一,而非行銷點綴。 2024年推出ShowZero新款Polo與全新男鞋系列,展現出科技驅動下的品類延展潛力。本公司在「FURTHER超馬計畫」中一口氣發布36項創新,凸顯研發深度。但隨著擴張版圖觸及墨西哥與中國等新興市場,依賴深度體驗與社群推廣的商業模式能否規模複製,存在不確定性。 Lululemon的商業模式天然適配高端、品牌敏感型市場,進入中低收入市場可能衝擊其定價系統甚至品牌權益。

儘管如此,Lululemon在設計、市場和商品規劃協同機制方面依然表現強勁,讓其能維持快速產品迭代與利潤率護城河。但同時,它在成本結構層面仍顯剛性,難以像科技平台型企業一樣,透過邊際成本下降實現規模放大利潤空間。因此,雖然Lululemon在產品和消費者關係上的控制能力強,但「人效—體驗」驅動機制也可能限制其在更多區域實現規模突破。

來源:Q4-2024 Deck

兩速公司:海外市場狂飆、本土市場觸頂

從地理維度來看,Lululemon現已逐漸演變為一家「Two-Speed Company」。 2024年財年,國際市場營收成長34%,而美洲市場僅成長4%;進一步分割看,北美同店銷售成長停滯,國際市場則達到22%的同店銷售成長。這種明顯對比,應成為提示投資人警覺的「黃燈訊號」。

中國市場無疑是新成長支柱,貢獻41%的營收成長速度,不僅銷售達10億美元大關,還在逾40個城市落地品牌社群活動,展現較強品牌紮根能力。但要注意的是,地緣政治風險、供應鏈緊張及在地化偏好的複雜多變,仍是西方品牌在華擴張過程中無法忽視的潛在威脅。此外,來自其他國際市場的營收成長27%,也說明Lululemon的海外佈局仍處在“早期階段”,考慮其在國際市場採用直營模式展開,估計要實現真正的規模化仍需時日與資本投入。

反觀美國市場,「Power of Three ×2」規劃原目標為2026年營收達125億美元,然而2025財年的新增營收目標僅11億至13億美元,若美國市場無法重拾成長動能,公司要完成目標面臨不小壓力。從網點拓展節奏來看,2025年美洲僅計畫新增10–15家門市,佔全年興建40–45家淨新增門市中的小部分。這暗示北美密集期擴張已近尾聲。而其在墨西哥將門市模式由加盟轉向直營,也說明國際擴張已從「輕模式」向「重投入」過渡,在地化成為戰略必要。

來源:Ycharts

卓越利潤率還能兜住成長放緩的風險嗎?

從獲利能力來看,Lululemon在2024年Q4錄得高達28.9%的營業利潤率,在整個服飾業內名列前茅;其過去12個月EV/EBITDA為12.94,自由現金流收益率超過5%,在帳面表現上可謂典範。然而,進一步的「財務體檢」暴露出成長品質的隱憂。

Lululemon的估值倍數表面合理,包括前瞻性P/S達3.45、P/B達9.02,遠超業界取得。這在某種意義上說明投資者不僅在定價其未來成長,還在提前支付對其持續性執行能力的溢價。

但FY2025收入成長指引僅5–7%,EPS預期介於14.95至15.15之間,較FY2024的14.64僅達到僅低單位數成長,用以支撐目前的PEG=2.10,這遠高於產業中位數PEG(1.65),顯示合理性逐漸弱化。更重要的是,如果銷售成長開始依賴折扣清庫存,則其以全價模式奠定的高毛利基礎將受到衝擊,這將放大獲利波動性風險。

值得肯定的是,該公司在資產負債表方面依然堅挺,截至FY2024持有現金達20億美元、無有息負債。但值得警惕的是,當門市逐步向ROI相對較低的「慢熱」國際市場拓展時,其資本報酬率有可能見頂。整體高利潤率雖可觀,但目前更依賴品牌溢價及產品力,SG&A結構性成本仍較重,後期若想拉動利潤率繼續改善,需藉力數位化平台效應方有空間。

綜上,若以基本面的「三角結構」衡量,Lululemon目前估值支點依賴:國際業務加速度、產品迭代節奏與利潤率韌性。但當美國業務成長近乎停滯,高點估值就變得更難維持。市場一旦切換定價模型,從按“複利曲線”回歸到按“線性定價”,估值回調風險將加快釋放。

來源:SeekingAlpha

估價已在高位伸展區:是否還有擴張空間?

就目前股價水準來看,市場依然將Lululemon視為高品質成長複利型公司。但從一系列指標來看,股價已進入「高估與失速之間」的估值帶。前瞻市盈率為21.49倍,較產業中位數高出43.99%;EV/Sales為3.41倍,高出產業186.59%。然而,這些水準相較於公司過去5年均值已下降45–50%,顯示估值調整已部分展開。

估值重定價過程或仍未「完成」。在目前市場分析中,仍有不少賣方機構將其錨定於過往>20%的營收成長假設,而實際上公司已預示進入6–7%的中低成長軌道。若以PEG回落至產業中位數(1.6–1.7x)的情境推算,前瞻P/E合理區間應退至17–18倍水平,對應合理股價區間為255–270美元,表示自現價仍有15%–20%的下行空間。

多頭也非無據可依。現金充沛、無負債以及國際市場紅利,的確能支撐在業界享有一定溢價。即便給予10%的複合成長與24%穩定EBIT率的樂觀情形,其合理估值上限大致位於360美元,空間有限,風險仍存在。

因此,Lululemon目前更接近一家進入估值臨界區的「優質慢成長公司」:遠未到泡沫高估、也未因崩盤而低估。若無北美市場成長復甦、顛覆式品類創新(如AI服飾、數位穿戴)等催化劑出現,該股的風險收益更傾向中性至偏弱。

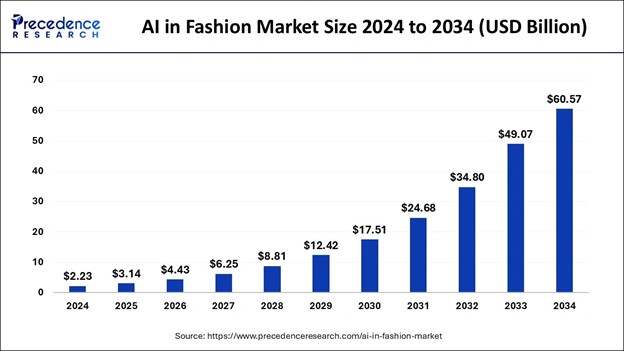

來源:Precedence Research

結論:績效減速打破估值神話,下行空間或達15%-20%

當下Lululemon的估價溢價正逐步脫離其放緩的基本面現實。在缺乏新成長引擎的情境下,目前市值反映的「神話」存在15%–20%的重定價風險。未來若未能大幅改善北美成長或帶來新的轉型性產品,估價修正壓力將在壓縮獲利與擴張預期雙維下逐步顯現