一年20倍大牛股,神話要劇終了?

金價一路飆升,金店叫苦不迭。在此背景下,老鋪黃金卻一路飆漲。

自從去年6月上市以來,老鋪黃金的股價走勢已經接近瘋狂。

4月初,老鋪黃金股價一度上漲至881港元,成為港股股價一哥,對比40.50港元的發售價,不到一年內上漲了20倍。

然而近一個月,隨著金價轉跌,老鋪黃金的股價也開始持續回落,近日更是加速下跌。

更介紹的是,面臨金價開始回檔和股價一年上漲十幾倍的高點狀態下,距離原始股解禁還剩一個月的老鋪黃金竟然在選擇在近期進行配股操作,進一步引發投資人擔憂。

這個1年不到就20倍的超級神話,是要走向劇終了嗎?

01

近日,老鋪黃金發佈公告,以每股630港元配售431萬股,較前一日折價8%,融資約27億港元,而這筆金額已經是不到一年前IPO融資金額的三倍。

就在不到一個月後的6月28日,據報道,老鋪黃金將迎來上市後最大規模限售股解禁,12名股東合計持有的14,264.25萬股股份將解禁,佔總股本高達86.44%。

如此巨大比例的解禁,理論上對股價的衝擊將是巨大的。

到那時,已經透過提前入場帳面浮盈十幾倍的早期投資者和機構股東,會不會開始上演一輪變現盛宴,將引人關注。

而選擇在此時「伸手」向資本市場要錢,或許折射出了老鋪黃金的部分困境。

在配售公告中,老鋪黃金表示,去年IPO時募集的9億資金,僅有用於海外拓展的2.2億元未使用,用於國內業務拓展的資金已經使用殆盡。

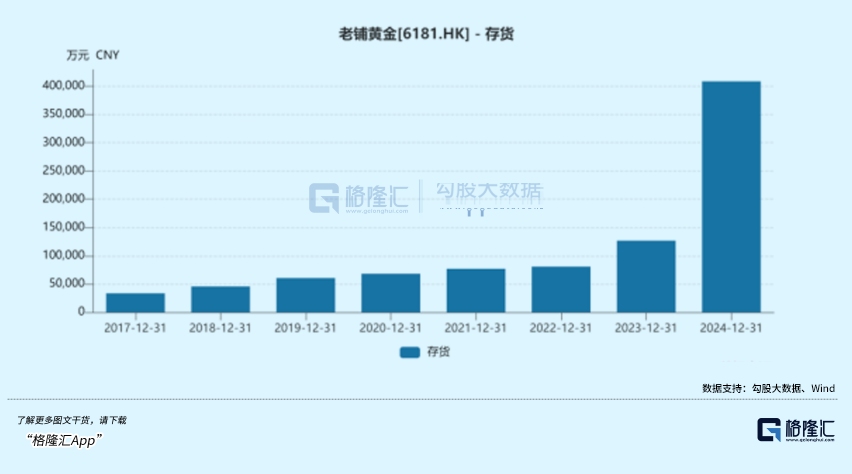

而2024 年末,老鋪黃金存貨相較2023 年底明顯增加,由2023年的12.68億元一躍增長至40.88億元。同時黃金原料的價格仍在持續走高,也導致採購黃金的成本持續增加。

這某種程度上印證了,老鋪黃金並沒有跳開黃金珠寶企業在金價飆升下的普遍困境。

儘管老鋪黃金的市值已經接近1,200億港元,成為黃金珠寶業當之無愧的一哥。但對於老鋪黃金而言,真正的壓力還沒到來。

隨著股價飆升,老鋪黃金的估值也達到了同業難以企及的73倍。

畢竟,傳統珠寶業平均估值水準僅20倍,作為曾經的黃金珠寶龍頭,周大福的估值僅24倍。

超高的估值背後,是老鋪空前絕後的業績。

財報顯示,老鋪黃金2024年營收85.06億元,年增167.5%;淨利14.73億元,年增253.9%。

淨利2.5倍的暴漲,在整個黃金珠寶業的一片慘淡中,可以說是鶴立雞群。

2024年,老鋪黃金單店銷售額達3.28億元,傳統金店基本上難以望其項背。

在2024年業績說明會上,老鋪黃金的創辦人徐高明更是直接表示,未來的目標是單店年銷售額10億,低於5億的門市都會關掉。

然而,頂奢愛馬仕的單店年銷售額,也僅6億元。

即使業績如此驚人,老鋪黃金的估值早已超過愛馬仕等奢侈品巨頭。相較於業績,老鋪黃金超高估值背後,無疑是市場情緒的推動。

近幾個月來,資金逐漸流出科技股,轉而偏向了過往估值偏低的消費股,疊加上消費政策頻出和關稅衝突帶來的內需提振需求,消費股成為了近兩個月港股的熱點。

也是因此,泡泡瑪特、蜜雪集團和老鋪黃金,就成為了港股“三姐妹”,在過去幾個月接連大漲。

然而與泡泡瑪特和蜜雪集團比較紮實穩健的業務成長趨勢不同,在當前奢侈品市場整體低迷、奢侈品巨頭銷量下滑的背景下,老鋪黃金喊話單店年銷售額10億的成長目標卻顯得有點過於樂觀,起碼短期較難實現。這某種程度上印證了,老鋪黃金並沒有跳開黃金珠寶企業在金價飆升下的普遍困境。

儘管老鋪黃金的市值已經接近1,200億港元,成為黃金珠寶業當之無愧的一哥。但對於老鋪黃金而言,真正的壓力還沒到來。

隨著股價飆升,老鋪黃金的估值也達到了同業難以企及的73倍。

畢竟,傳統珠寶業平均估值水準僅20倍,作為曾經的黃金珠寶龍頭,周大福的估值僅24倍。

超高的估值背後,是老鋪空前絕後的業績。

財報顯示,老鋪黃金2024年營收85.06億元,年增167.5%;淨利14.73億元,年增253.9%。

淨利2.5倍的暴漲,在整個黃金珠寶業的一片慘淡中,可以說是鶴立雞群。

2024年,老鋪黃金單店銷售額達3.28億元,傳統金店基本上難以望其項背。

在2024年業績說明會上,老鋪黃金的創辦人徐高明更是直接表示,未來的目標是單店年銷售額10億,低於5億的門市都會關掉。

然而,頂奢愛馬仕的單店年銷售額,也僅6億元。

即使業績如此驚人,老鋪黃金的估值早已超過愛馬仕等奢侈品巨頭。相較於業績,老鋪黃金超高估值背後,無疑是市場情緒的推動。

近幾個月來,資金逐漸流出科技股,轉而偏向了過往估值偏低的消費股,疊加上消費政策頻出和關稅衝突帶來的內需提振需求,消費股成為了近兩個月港股的熱點。

也是因此,泡泡瑪特、蜜雪集團和老鋪黃金,就成為了港股“三姐妹”,在過去幾個月接連大漲。

然而與泡泡瑪特和蜜雪集團比較紮實穩健的業務成長趨勢不同,在當前奢侈品市場整體低迷、奢侈品巨頭銷量下滑的背景下,老鋪黃金喊話單店年銷售額10億的成長目標卻顯得有點過於樂觀,起碼短期較難實現。

02

同樣在2024年財報電話會上,徐高明表示,「賣黃金的不應該比不過賣皮具的」。

但從利潤率來看,賣黃金珠寶,本身並不是一個好生意。

數據顯示,自90年代上市以來,老鳳祥的毛利率常年低於10%,淨利率甚至不到4%。而中國黃金,毛利率甚至一度低於3%。

對比之下,施華洛世奇這類做銀飾的公司,毛利率動輒70%往上。

除去品牌溢價,黃金的貴金屬屬性,以及公開透明的成本,加上黃金市場流通被嚴格管控,黃金珠寶企業的利潤來源,只剩下了「加工費」。

也是因此,各大黃金珠寶品牌基本上都在努力透過造型設計增強金飾的消費屬性,使其遠離投資定位,進而提高定價,獲得更高的溢價空間。

但即使如此,20%加工費,也幾乎是金飾發展前二十年裡,金店加價率也即是毛利率的上限,大多數傳統金店的毛利率僅在10%左右。

直到周大福開創了「一口價」模式。

身為業界龍頭,透過一口價和給金飾鑲碎鑽等操作,周大福成功將金飾的毛利率拉高到了20%以上,但也僅此而已。

.jpg)

而作為後來者,老鋪黃金則是將「一口價」模式發揮到了登峰造極的程度。

在金價還處於相對較低水平之時,老鋪黃金就已經通過一口價模式,將單克金價推高到了近千元的水平。

也是因此,老鋪黃金收穫了遠高於同行的利潤。

過去四年,老鋪黃金的毛利率始終維持在40%以上,2024年淨利率甚至超過17%,幾乎是老鳳祥的4倍。

但就算如此,老鋪黃金離奢侈品,甚至是重奢,還差得很遠。

眾所周知,奢侈品的特徵是溢價、保值、稀缺。

奢侈品品牌基本上都有自己的宣傳噱頭,不論是純手工製作,還是各類動物皮,都是奢侈品抬高身價並維持稀缺性的錨點。

也是因此,奢侈品基本上都會進行穩定的調價。LV一年內漲價三次,單次漲幅最高達15%;CHANEL三年漲幅超過60%,炒股不如買包,一度成為不少中產的信條。

那麼老鋪黃金能夠頂替奢侈品在中產階級眼中的定位嗎?

目前來看,老鋪黃金已經在各種方面逐漸靠近奢侈品,無論是門市限流排隊還是產品限量發售,以及店內的配套服務,老鋪黃金都已經和奢侈品店相差無幾。

在漲價上,老鋪黃金也已經開始每年兩次的穩定調價。

但從根本上來說,老鋪黃金的奢侈品定位仍舊來自黃金本身的貴金屬屬性,漲價也很大程度依賴金價的不斷上漲。

早在2020年,老鋪全國門市已達19家,但彼時營收卻不足9億。此後,黃金價格大漲,老鋪黃金金價也開始了快速上漲。

2023年後老鋪黃金漲價節奏加快,同樣對應黃金價格的劇烈上漲。

事實上,在2020年、2022年兩年,老鋪黃金的營收和淨利甚至還曾年減。

也就是說,老鋪黃金快速成長的大背景是黃金價格的單邊上漲。

.jpg)

如今老鋪黃金的定位,既受惠於金價上漲,但同樣也受困於金價上漲。

儘管長期來看,金價上漲趨勢穩定,但若黃金價格經歷巨幅波動,老鋪黃金仍能維持稀缺性繼續漲價嗎?或許很難。

有媒體報道,上海一家做奢侈品回收寄賣的商家曾表示,他們不接受老鋪黃金的產品,因為老鋪黃金屬於黃金品牌,和奢侈品比起來,鑑定點不多,很難鑑別真偽。

可見,老鋪黃金的奢侈品身份,仍未得到除了品牌和消費者之外的大眾認可。

03

早在2020年,老鋪黃金就曾衝擊深交所上市。

然而遠超過同業的近40%毛利率,成為了老鋪黃金被否時,發審委會議提出的問題之一。

隨後,老鋪黃金轉戰港交所。

2023年年底,徐高明開啟Pre-IPO。但經歷多輪路演後,黑蟻領銜的財團僅給出52.25億元的估值,對應12.56倍PE,僅有如今市值的不到十分之一。

到底是曾經被看低,還是如今被高估,答案顯而易見。

排除資本市場的火熱,和門市排隊的盛況,各大社群媒體上也不乏對於老鋪品質的質疑。

而觀察過往數據也能發現,老鋪黃金產品研發投入相對較低。

2024年,老鋪黃金研發投入僅1,916萬元,佔營業收入的比例為0.2%,遠低於同業。同時,老鋪黃金的銷售費用卻年增113%至高達12 .37億元,是同期研發費用的65倍。

不僅如此,自 2021年以來,老鋪黃金產品有三成以上依賴外包生產,且比例仍逐漸走高。與之形成對比的是,老鋪黃金走的高端路線,門市皆為直營。

且儘管門市銷售火熱,但近幾年來,老鋪黃金的應收帳款持續膨脹,存貨也持續積壓。

2024年,老鋪黃金應收款項已經再次大幅增長113%至8 .01億元,這很大概率是由於,老鋪黃金與商場合作並非採用固定年租金模式,而是採取“保底租金+銷售提成”的靈活分成方式,兩相比較取其高。

因此,這些應收帳款大多來自商場,而伴隨著老鋪黃金門市的不斷鋪開,應收帳款也隨之加速膨脹。

.jpg)

某種程度上講,如今老鋪黃金在高端市場的火熱,也有奢侈品消費疲軟,高端商場退而求其次的因素存在。

對於高端商場而言,引進老鋪黃金的優先順序並不算高。

加上持續高漲的存貨,這樣的數據意味著,老鋪黃金必須源源不斷吸引新客戶、維持高速成長,才能維持這個模式的持續運作。

一旦需求下降,或消費者轉向其他企業,老鋪黃金的營運模式都將面臨壓力。

而2024年,我國的黃金首飾消費量已經年減近25%至532噸,未來黃金飾品消費量能否維持穩定成長,仍是未知數。

结语

從老鋪黃金本身狀況來看,儘管承受了一定壓力,但是公司的營運狀況仍相對穩定。

但多數消費企業的問題,往往不來自自身,老鋪黃金面臨的黃金飾品市場,更是瞬息萬變。

儘管老鋪黃金定位高端,但實際上,老鋪80%以上的消費者仍是年消費少於5萬元的中產階級,而這部分人群,貢獻了老鋪黃金40%以上的收入。

即使目前金價的上漲和老舖的漲價仍未影響到這些人的消費,但這樣的價格終究有一個上限,如今的「量價齊升」難以長久維持。

從老鋪黃金如今的消費者結構來看,儘管自稱“珠寶中的愛馬仕”,但實則離愛馬仕還差得很遠,離梵克雅寶、卡地亞等頂奢珠寶也仍有很遠的距離。

老鋪黃金能否成為下一個法國“愛馬仕”,仍需要金價和時間考驗。