港股大幅波動,最大得益者是誰?

近日,港股大幅波動,在「十一」期間阻擋不住的漲勢累積了下跌動能,在「十一」之後,在北水的推波助瀾下,呈現波浪形走勢。

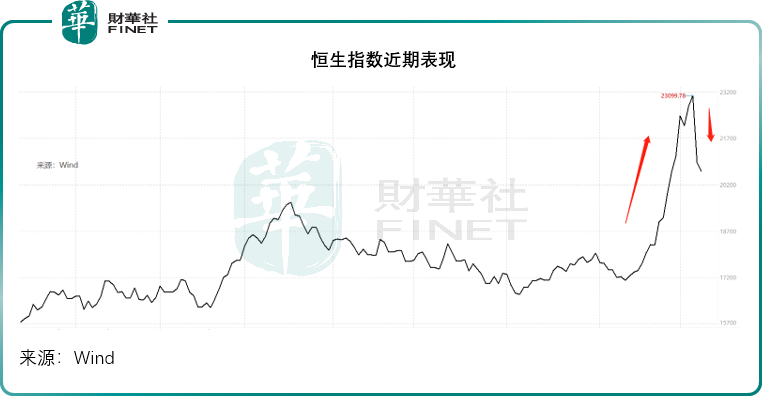

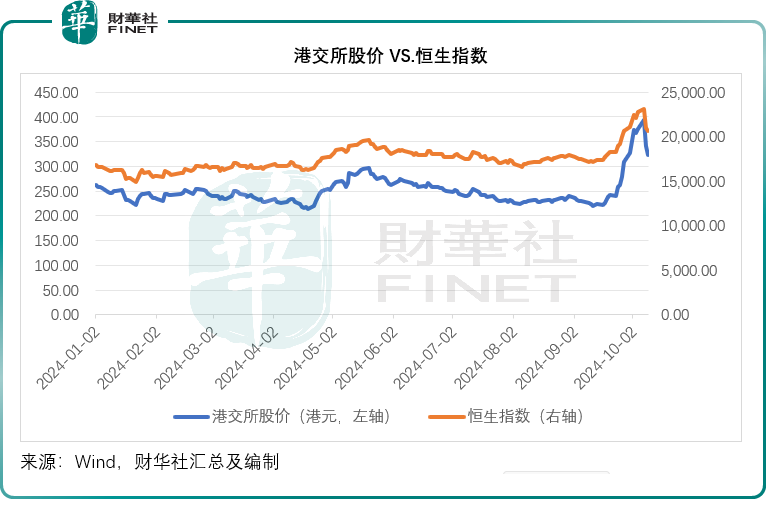

見下圖,恒生指數(HSI.HK)從9月中的一萬七飙升至10月7日的兩萬三,在不到一個月中上漲了35.85%,旋即又從兩萬三下洩到現在的兩萬附近。

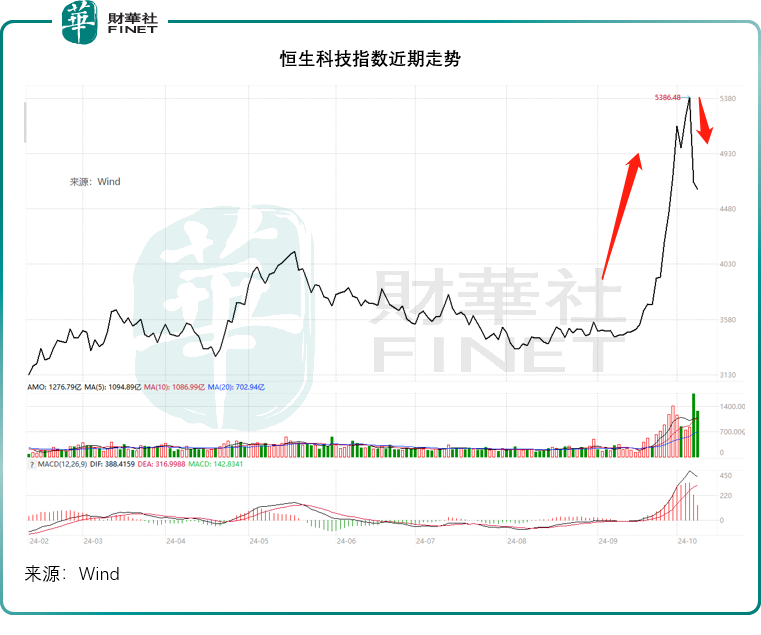

涵蓋了多只大市值上市公司的恒生科技指數(HSTECH.HK)也呈現過山車行情,見下圖。

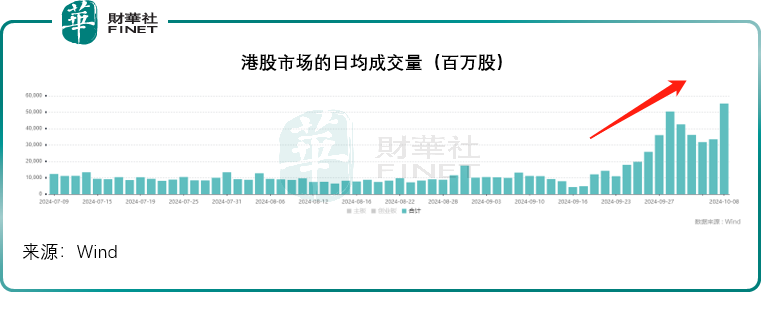

在市場的大幅波動之中,港股市場的日均成交額也罕見地大幅拉升,見下圖,9月下旬以來港股市場的日均成交量比以往高出一倍以上。

值得留意的是,在「十一」假期期間,港股通暫停交易,因此在這個期間大幅增加的交易量或來自本地和海外投資者,也包含新入市的資金,而這個量已明顯高於平日,反映了九月中以後國家開始推出利好政策,已吸引了一些海外資金重回市場。

「十一」假期後,滬深港股通重啓,A股市場交投活躍度大幅提升,吸引資金北上,另一方面,近日的波動市況也吸引了不少南下資金進入港股市場。「十一」後港股表現不濟,但是交投量依然活躍。

在假期期間開設A股賬戶的新晉股民,最快也要20個交易日後才能開通港股通,意味著這部分增量資金起碼一個月後才能增援港股。

港股市場變得活躍,最能得益的無疑是港交所(00388.HK)。

港交所第3季業績有望好轉

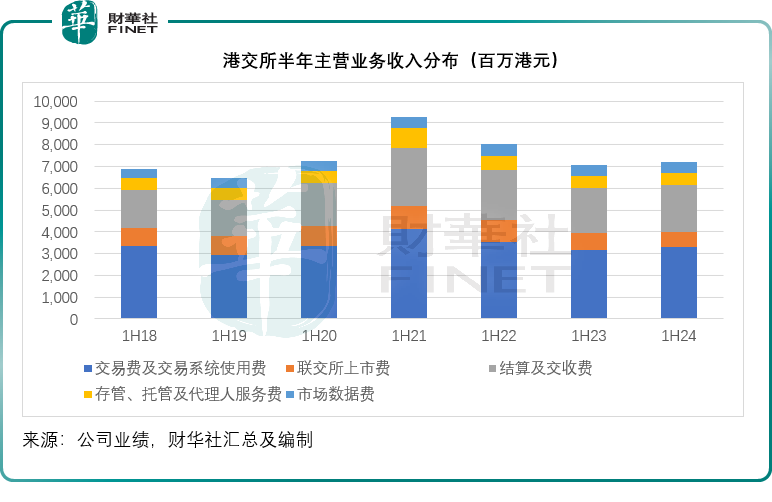

2024年上半年,港交所的收入表現算不上理想,半年收入僅按年增長2.6%,至80.62億港元,加上投資收益淨額25.21億港元及其他雜項收益,港交所的上半年總營收為106.21億港元,幾乎與去年持平。收入持平,而營運支出按年上升7%,港交所的上半年EBITDA按年下降2.52%,至76.61億港元;股東應佔溢利亦按年下降2.96%,至61.25億港元。

需要注意的是,在2024年上半年,聯交所的股本證券日均成交額僅一千億港元左右,而在9月下旬以來,這個日均成交額僅相當於港股通一日的交易量而已,整體交易量已翻了一倍以上。

從Wind的數據粗略估計,9月20日以來,港股的日均成交額至少應有一千五百億港元,在「十一」假期期間,港股的成交額均在兩千億港元以上,而到假期後的首日開市10月8日,單日成交額高達五千億港元,均顯著高於上半年的日均水平。

股票市場的大幅波動,自然能吸引衍生品市場以及ETF的成交激增,可以預見得到,衍生品市場的下半年成交額有望大幅上升。

港交所的收入來源取決於市場的交易情況,交易量越大,其服務費、交易費、交收費、託管費、數據服務費等的收入就越高。值得注意的是,其運營成本主要為帶寬和服務器等相對固定的支出,因此市場交易越活躍,收入越高,每單位收入所攤分的成本就越低,其利潤就越高。

值得留意的是,市場越活躍,衍生品或融資交易就越多,這些交易都涉及保證金。港交所通常會將客戶的保證金投資於能即時變現、風險較低又能賺取一般利息的資產,例如銀行存款、外匯基金票據等,由於港元為聯系匯率制,利率大致跟隨美聯儲利率。

儘管美聯儲近日降息,但美元利息仍處於較高水平,也因此港交所的客戶保證金能賺取較高的利息收益。此外,港交所還會將其自身的資金、結算所資金用於以上的投資,只不過保證金是其投資資金的最大來源。

隨著交易轉趨活躍,其投資資金的基數也更大,利息收益也更高,在退回給保證金客戶一定的利息後,港交所可賺取剩餘的利息,這部分的收益無需成本,可以說是白賺。可以預見,隨著交易量增加,港交所的投資收益也將增加,而這些正面因素將反映到港交所的下半年業績中。

港交所的機會在哪里?

港交所的股價走勢與大盤指數恒生指數的表現一致,見下圖。

換言之,恒生指數大幅回落後,港交所的股價也顯著回落。在「十一」期間,港交所的股價曾跟隨大盤由9月20日的241.60港元大幅攀升至10月7日的393.80港元,半個月大漲超63%,同期恒生指數的漲幅為27%。在「十一」假期之後,港交所的股價也從高位回落,現報322.00港元,較10月7日的高位回落18%,而恒生指數的同期跌幅為11%。

需要注意的是,港交所的業績與恒生指數的表現固然有關聯,但是關系更緊密的卻是市場的成交量。儘管大盤下挫,但正如我們前文所述,港股的成交量卻是大增,意味著港交所的業績前景其實向好。

當然,大盤指數下挫,或意味著對資金吸引力下降,可能引發資金流走,而影響到未來的交易表現。港股近兩年表現欠佳,最主要的原因是經濟前景的不確定性和美聯儲利率高企吸走了資金。

而「十一」假期期間港股大漲,最主要的原因是假期前夕中國的多項刺激經濟措施展望為市場帶來了信心,同時美聯儲已進入降息周期,資金開始尋求風險資產帶來的潛在高收益。

「十一」假期後港股大幅回落,最主要的原因是預期的刺激經濟措施未如願及早推出,但刺激經濟措施是肯定會落地,而美聯儲也肯定會降息,只是時間上不會過於倉猝,這意味著市場所預期的正面因素是存在的,但落實時間未定而已,而股市對於這些利好消息的敏感性也經過了驗證(十一假期前後的市場起伏就是明證)。所以,一旦預期實現,股市有望卷土重來,港交所亦然。