中國 9 月信貸活動超乎預期 - 荷蘭國際集團

信貸成長仍處於同比收縮狀態,但近期的降息和其他刺激措施應會在未來幾個月內促進經濟復甦。

9 月份信用資料超出預期

今年大部分時間,中國的信貸數據都非常疲軟,我們將其歸因於兩個因素。首先,私部門投資不足抑制了對非金融企業的貸款,而房地產市場低迷導致新增抵押貸款減少,以及消費貸款資助的大額購買減少,導致家庭借貸需求下降。其次,儘管中國的名目利率相對較低,但實際利率對於當前的經濟狀況來說仍然過高。

現在還為時過早,還有很大的進步空間,但人們希望中國人民銀行 (PBoC) 的貨幣政策寬鬆至少開始解決信貸需求疲軟的後半部分。

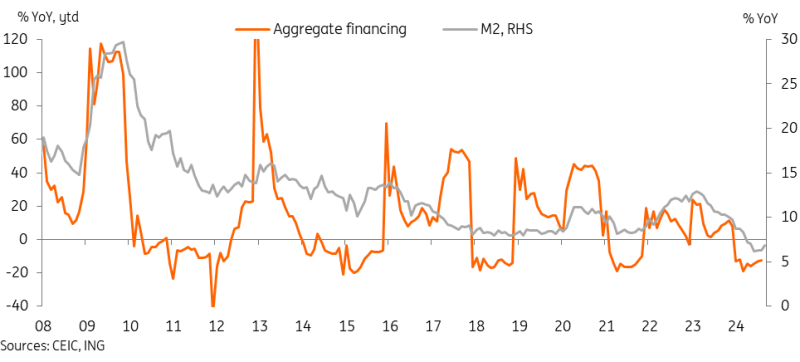

9 月份,總融資額成長了 37,604 億元人民幣,優於市場預期。第三季度,社會融資規模年減-3.0%。這是今年以來所有季度中收縮幅度最小的一個季度;第一季和第二季社會融資規模年成長水準分別為-12.0%和-24.4%。今年迄今,社會融資規模年減-12.6%,這當然仍然是一個相當大的下降,但標誌著連續三個月收縮幅度較小。

9月新增人民幣貸款增加19,730億元,當月年減-22.2%。今年迄今,新增人民幣貸款年減-21.2%。在今年前五個月,人民幣貸款的收縮速度與社會融資大致相同,但我們看到,在過去幾個月,人民幣貸款收縮幅度更大,儘管這仍然嚴重偏離了7月份新增人民幣貸款的收縮。在此期間,信託貸款和委託貸款的年比表現相對較好。

9 月 M2 成長速度也超出市場預期,年比從 8 月的 6.3% 上升至 6.8%。在過去幾個月持平於歷史低點之後,這一上升標誌著貨幣供應量增長創下四個月新高,儘管這仍遠低於歷史水平。

由於信貸成長仍在收縮,現在宣布好轉還為時過早,但隨著最近和即將推出的刺激政策,再加上過去幾個月的數據,有一些令人鼓舞的跡象表明信貸下滑的最糟糕時期可能已經過去。至少,2025 年的信貸成長應該看起來更健康。再加上銀行資本重組計劃和擴大再貸款計劃,旨在促進銀行向國有企業貸款用於房地產收購,這對中國銀行來說是一個好消息,因為這些銀行一直面臨著淨息差收窄帶來的顯著挑戰。

9 月總融資與 M2 成長皆超出市場預期

308p;

308p;