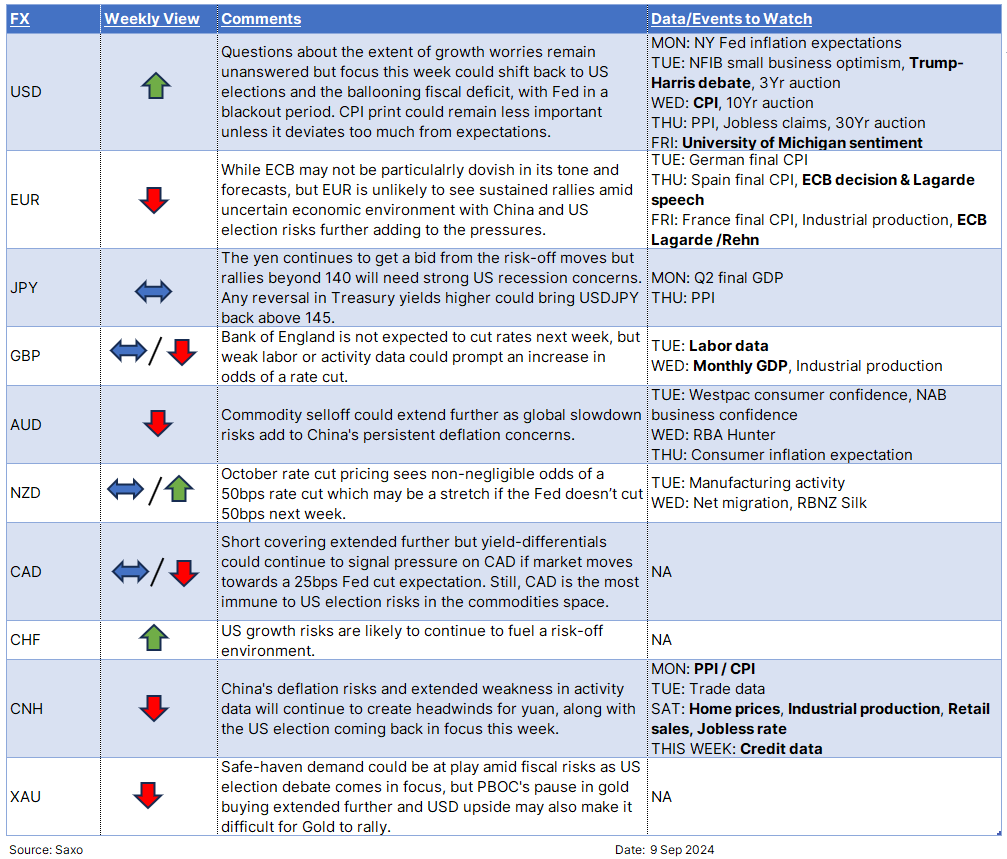

每週外匯圖表冊:喜憂參半的就業數據將使聯準會更難降息50個基點 - 盛寶銀行

要點

-

美元:非農業報告支持聯準會降息25個基點

-

歐元:歐洲央行降息同時可能釋放中性基調

-

日圓:避險吸引力保持不變,但更大的漲幅需要更多的美國經濟衰退擔憂。

-

澳幣:大宗商品價格下跌削弱了澳洲央行的鷹派姿態。

-

人民幣:中國的通貨緊縮和美國大選風險增加了不利因素。

美元:川普-哈里斯辯論與消費者物價指數(CPI)成為焦點

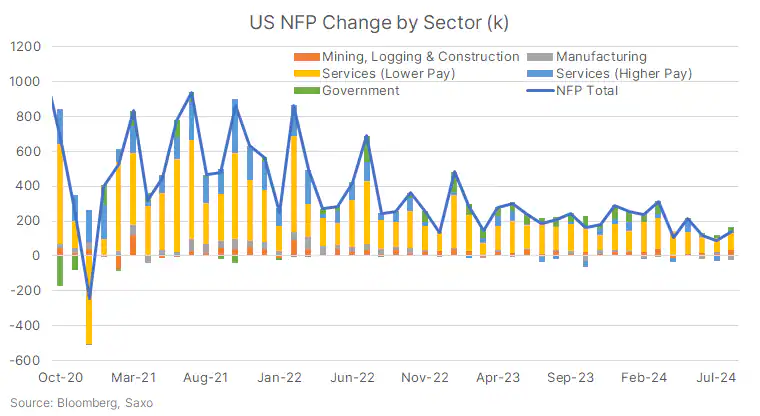

8 月就業報告喜憂參半,非農就業人數增加 14.2 萬人,低於預期的16 萬人,但失業率降至 4.2%(前 4.3%)。儘管參與率穩定在 62.7%,但對前幾個月非農業就業人數的下調(7 月為8.9萬,6 月為14.2萬人)表明勞動力市場正在疲軟。這使得關於降息 25 個基點還是 50 個基點的爭論懸而未決,儘管市場目前將聯準會下次會議的降息幅度定為 34 個基點。聯準會理事沃勒的評論進一步強調了這一不確定性,他指出,如果有必要,他將支持前降息,但強調勞動力市場正在走軟,沒有顯著惡化。這使得聯準會很可能會選擇減息25 個基點,以避免發出恐慌信號,不過他們可能會為今年晚些時候(可能是11 月或12 月)更激進的減息行動,甚至是會間行動敞開大門。

現在的注意力轉向即將於 9 月 10 日舉行的美國總統辯論,這將是川普和哈里斯之間的首次辯論,可能會導致對之後的民調變化更加敏感。兩位候選人的政策計畫都不可能暗示要採取措施控制不斷膨脹的財政赤字,這可能會對美元構成小幅利好。數據方面,8 月 CPI 將於 9 月 11 日公佈,這將是一個關鍵焦點,預計核心通膨率將穩定在年同比 3.2%。如果數據弱於預期,可能會增強市場對降息 50 個基點的預期,但如果數據保持穩定,25 個基點與 50 個基點的爭論可能會懸而未決。總體而言,由於當前聯準會的寬鬆預期似乎仍然過高,預計美元將橫盤震盪或走高。我們將繼續關注本文列出的催化劑,以推動美元進一步走軟。

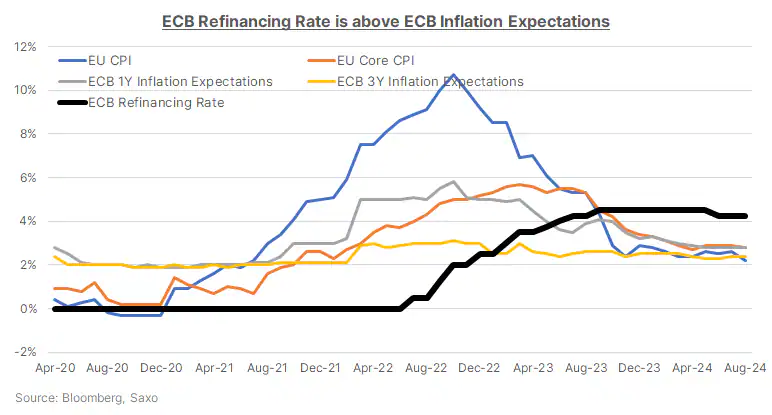

歐元:歐洲央行缺乏前瞻性指引可能帶來壓力

預計歐洲央行在周四的會議將降息 25 個基點,市場對此已充分定價。然而,焦點將轉向歐洲央行對未來政策的指導和新的經濟預測。雖然歐洲央行近期的評論表明,市場對 9 月降息已達成廣泛共識,但降息後的路徑仍不明朗。歐洲央行官員大多表示對 9 月減息有信心,但對進一步寬鬆政策則不太明確,Simkus 尤其低估了 10 月減息的可能性。儘管 8 月 2.2% 的通膨率使歐洲央行更接近 2% 的目標,但服務業的通貨緊縮已經停滯,這對央行的未來路線構成了挑戰。

人們將關注最新的成長和通膨預測,以及圍繞中性利率的討論,這可能預示著歐洲央行還有多大的降息空間。雖然歐洲央行的前景可能保持鷹派或中性基調,但長期限制性政策抑製成長前景的風險應使歐元多頭保持謹慎。此外,中國經濟數據不佳或美國大選焦點等外部因素可能加劇市場波動,推動避險資金流入美元。這進一步增加了歐元的下行風險,任何反彈都可能受到抑制。若要閱讀我們詳細的歐洲央行預覽,請造訪本文。

澳幣:大宗商品暴跌利空澳幣

由於大宗商品價格下跌,尤其是鐵礦石和銅的價格下跌,澳元仍承壓。受中國房地產放緩的影響,鐵礦石價格跌破 99 美元,創下 22 個月以來的新低,而銅庫存則處於多年來的高點。這些跌勢反映了更廣泛的全球成長擔憂,尤其是中國和美國。中國缺乏重要的經濟支持措施和持續的通貨緊縮風險(8 月 CPI 通膨率年僅 0.6%)繼續損害需求,尤其是大宗商品產業的需求。同時,美國的關注焦點已從通膨轉向對經濟成長的擔憂,從而進一步抑制了對大宗商品的需求。

儘管澳洲儲備銀行是 G10 央行中最鷹派的,但如果全球經濟成長放緩,人們仍然懷疑它是否有能力暫緩降息。市場正在為澳元兌美元的下行風險定價,而對沖進一步下跌的成本正在下降,因為交易商預計短期內會有更大的下行壓力。

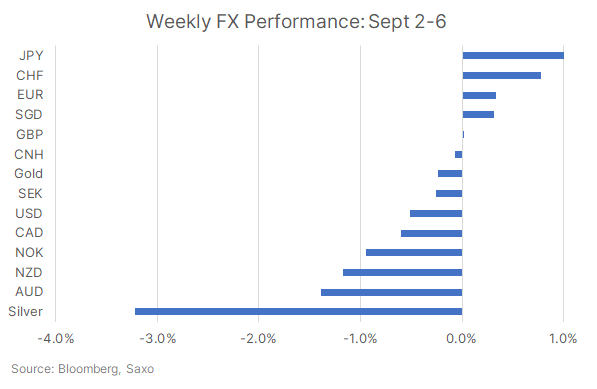

風險情緒傳導至外匯市場,導致澳幣和紐元等商品貨幣暴跌,而避險資金則流入日圓和瑞士法郎。

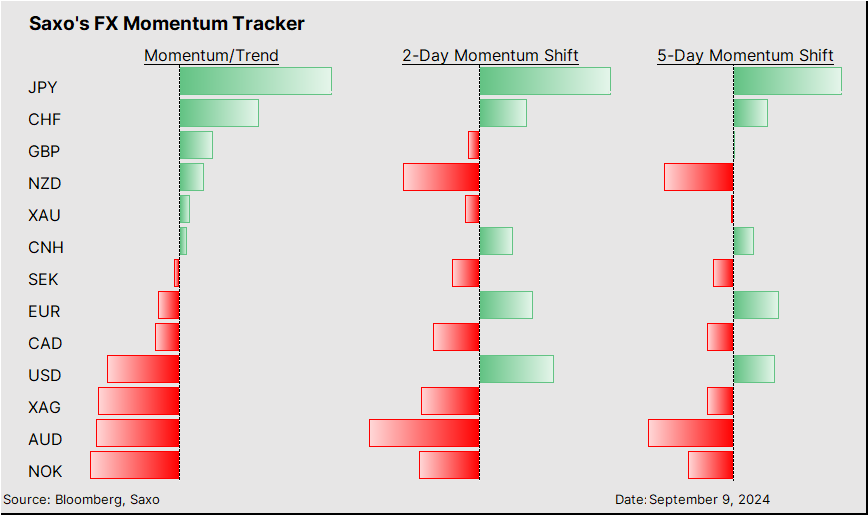

我們的 "外匯記分卡 "顯示,日圓和瑞士法郎的看漲勢頭正在持續,而英鎊的看跌勢頭正在逆轉。同時,風險貨幣和貴金屬的看跌勢頭持續增強。

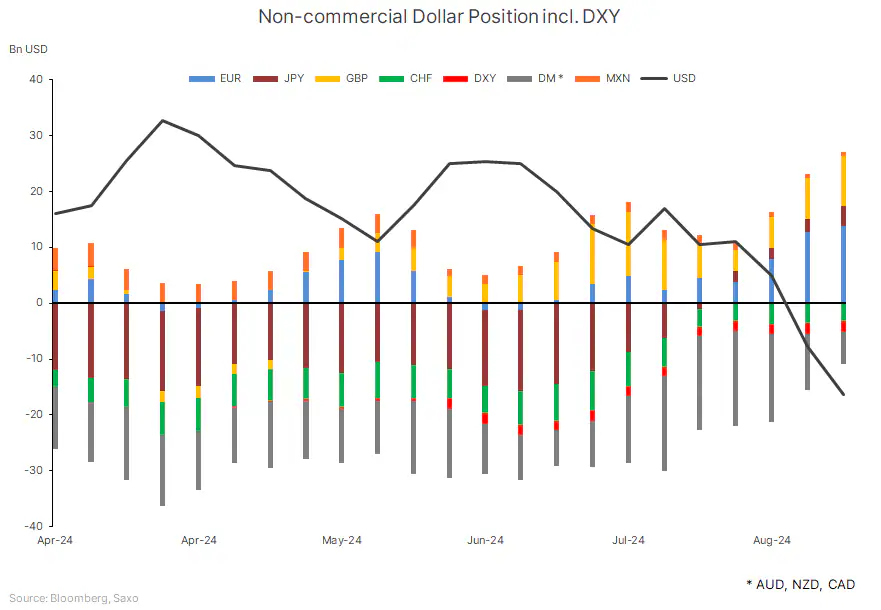

9 月 3 日當週的 CFTC 部位數據顯示,投機者賣出更多美元,淨空頭部位擴大至 2023 年 8 月的水平。這種變化主要是由加幣的空頭回補導致的,而英鎊、日圓和歐元的多頭部位也進一步增加。