- 澳洲央行升息25基點,澳幣匯率狂飆!未來走勢如何?

- 比特幣跌破7萬美元!美國政府拒絕救市,牛市終結還是黃金坑?

- 白銀價格2026年初暴漲60%,遠超黃金!未來走勢如何?

- 【今日要聞】黃金、原油暴跌!川普稱正與伊朗談判

- 黃金走勢:擊穿4600,回補關鍵缺口!後市節奏如何把握?

- 【今日要聞】美伊談判開啓,比特幣跌破6萬美元,58萬人爆倉

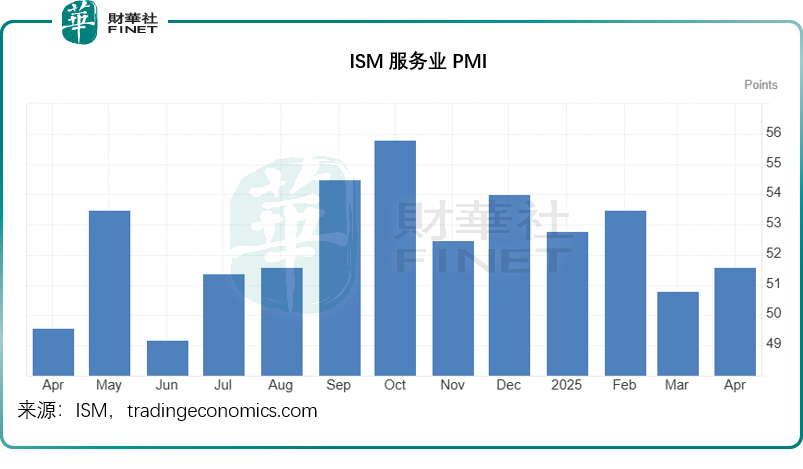

美國供應管理協會(ISM)最新公佈的服務業PMI(採購經理指數)出乎意料上升,從3月時的九個月低位50.8點,上升至4月份的51.6點,遠超市場預期的50.6點。該指數讀數在50點以上,反映經濟活動擴張,反之則意味著經濟活動收縮。

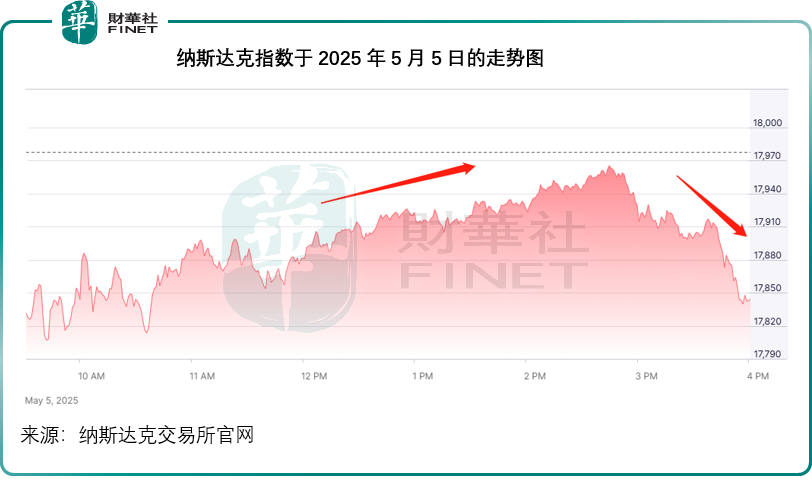

4月份的服務業PMI達到51.6點的水平,著實讓市場喜出望外,美股三大指數原本低開低走,在公佈服務業PMI後反彈,但是回味過後,投資者的憂慮並沒有消散,美股收盤前續跌。以反映科技股表現的納斯達克指數(IXIC.US)為例,低開後持續上下波動,午後公佈服務業PMI後一度走高,但是尾盤急速走低,收盤跌133.49點,或0.74%,報17,844.24點。

這項數據有何問題?

從服務業PMI的細分領域來看,新訂單和存貨指數均表現良好,分别達到52.3點和53.4點,顯示出增長加快的信號,同時商業活動仍處于擴張區間,為53.7點。但值得注意的是,服務業就業繼續處于收縮水平,報49點,而價格壓力持續加重,價格水平已跳升至65.1點,為2023年2月以來的最高,同時進口指數收縮。

美國供應管理協會的主席提到,對比于不確定性和未來壓力,受訪者更擔心關稅對實際價格的影響,並提及聯邦機構預算削減可能對商業活動帶來不利影響,越來越多的企業轉向等待觀望態度。

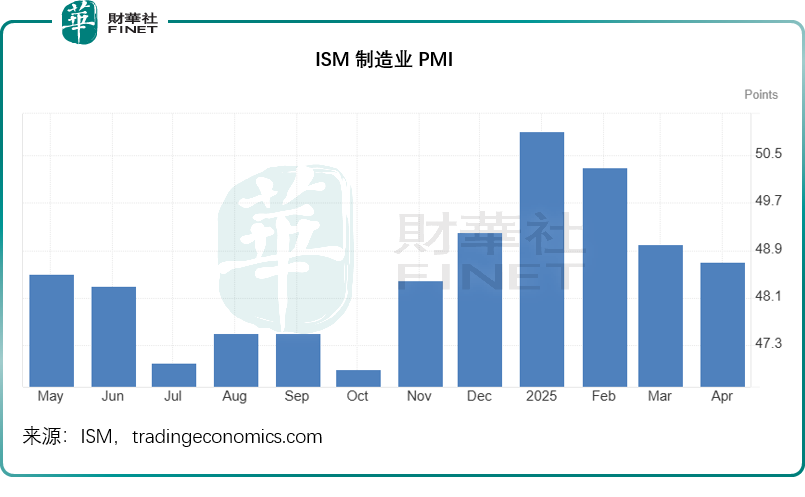

幾天之前ISM公佈的制造業PMI數據顯示,4月份制造業PMI為48.7點,處于收縮水平,不過稍好于市場預期的48點,見下圖。

但是供應管理協會制造業調研委員會的主席卻並不樂觀。衡量制造業PMI有五個分類指標,分别為新訂單、產值、就業、供應商交付和庫存,在這些指標當中,只有供應商交付和庫存于4月份處于擴張區間,讀數分别為55.2點和50.8點,但是這些數據反映的並非需求,恰恰意味著貿易所帶來的不確定性,令供應商感到焦慮。

ISM的調查還顯示,美國生產商正面對成本上升和利潤率收縮的壓力,而持續的貿易不確定性正在擾亂供應鏈,導致交付延誤,加上復雜的關稅處理和成本結構的變化,均對美國生產商造成混亂。此外,其客戶需求也變得不穩定,部分客戶推遲訂單,或將關稅成本轉嫁給生產商,均加大了生產商的壓力。

顯然,這些都反映了關稅對美國制造業所帶來的負面影響。值得留意的是,特朗普最近又將關稅矛頭指向了電影業,儘管這個行業看起來有點冷門,卻不由得讓人擔心特朗普關稅的下一個錨點可能是面向服務業,接下來服務業能否保持擴張也開始變得玄妙。

美國最新公佈的2025年第1季GDP年化增幅為-0.3%,低于市場預期的0.3%增幅,為2022年第1季以來的首次下降,相較上季為增長2.4%。進口(在GDP構成中為減項)飙升41.3%是導致GDP增長放緩的主要原因,而進口之所以飙升,是因為特朗普的關稅政策促使商家大量囤貨,以應對成本飙升,這也反映出美國國内對于關稅政策的擔憂正在加劇。

關稅及不確定性對經濟展望的影響正在釋放,這應是資金逃離美元資產的一個重要原因。儘管ISM的服務業PMI看起來還不錯,但是10年期美國國債息率卻在上升——意味著債券價格下跌,資金逃離債市。當前10年期國債息率繼續盤旋在4.35%的水平。

本周中後期美聯儲議息,市場普遍預期將維持利率不變,這或也是關稅陰霾下,市場對于美聯儲最後一次把握比較大的預測,即便如此,利率仍走高,反映資金需要更高的風險收益補償。

美元指數再跌破100

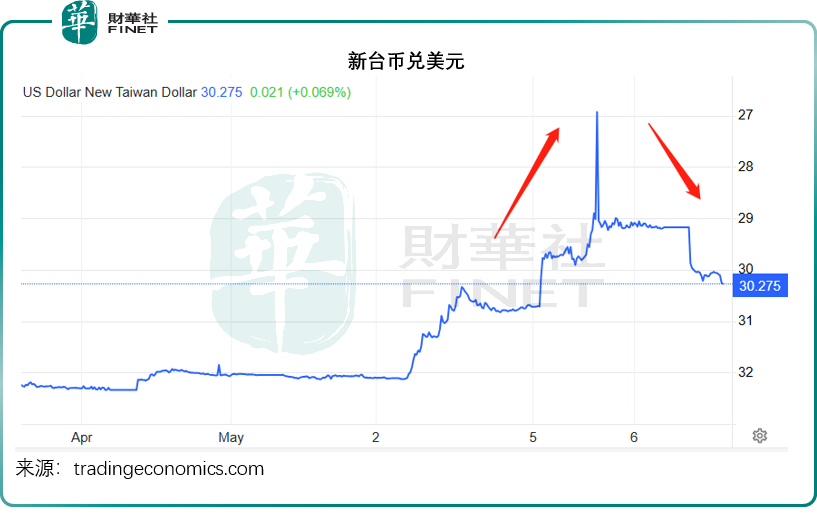

股債走低影響,美元指數再跌破100點關口,除了上述投資者對美國經濟前景信心欠缺之外,美國有意迫使與其貿易的國家和地區放棄管制本地貨幣而間接令美元匯價走低,以助美國獲得貿易優勢或是一個原因。美國的關稅政策或激發了投機活動,資金下注于亞洲新興市場,引發了亞洲貨幣匯價的波動。此外,逃離美國資產的資金或也轉投新興市場,而帶起了當地貨幣。

見下圖,馬來西亞林吉特兌美元大漲。

新台幣兌美元也曾一度急漲,現已回落,見下圖。

另一方面,衡量美元指數的重要對比貨幣歐元,維持強勢,保持在1.13美元以上水平,主要原因是歐元區的通脹超出預期,4月份通脹數據為2.2%,稍高于預期的2.1%,但是服務業通脹率卻跳升至3.9%,扣除食品和能源價格後的核心通脹率則升至2.7%,均超出預期,因此交易員或普遍下調歐洲央行今年的降息幅度至60個基點,而前幾天的預期為降息66個基點。

此外,新興市場不斷推出措施穩定經濟和刺激内需,或也吸引了資金流入。香港積極吸引新經濟企業赴港上市,例如近日,港交所(00388.HK)將開通科企專線,積極協助特專科技和生物科技的企業籌融資以發展業務,吸引更多的優質企業赴港上市,如動力電池「一哥」寧德時代(300750.SZ)和國内創新藥研發巨頭恒瑞醫藥(600276.SH),赴港上市推進順利,且越來越多國内企業有意赴港上市,或也是港元兌美元走強的一個重要原因。

5月3日,香港金管局表示港元觸發聯系匯率機制下7.75兌1美元的強方兌換保證,也是自2020年10月28日以來首次強方兌換保證被觸發,當日金管局從市場買入美元、沽出465.39億港元。到5月6日,強方兌換保證再度被觸發,在這三日當中,金管局三度向市場注入港元合共1,166.14億元。

香港金管局發言人表示,近日港元走強,主要由于股票投資相關的港元需求有所增加,支持港元匯價。

Wind的數據顯示,今年以來,恒生指數累漲13.25%,恒生科技指數累漲17.66%,港交所(00388.HK)的股價更累計上漲23.64%,當前市值4,557億港元。

港交所近日公佈的2025年第1季業績再創新高,主要業務收入按年增長35.6%至63.15億港元,股東應佔溢利按年增長37.3%,至40.77億港元。第1季現貨市場標題日均成交額創下2,427億港元的歷季新高,為上年同期的兩倍以上,而期内股本融資活動也十分活躍,融資總額位居全球第二,其中股本證券集資額是上年同期的近四倍。

港交所透露,截至2025年3月31日,正在處理中的新股上市申請數目由年初時的84宗上升至120宗,財華社留意到,這一數字到4月30日已進一步上升至181宗,可以預見港交所今年的新股活動將非常活躍。

結語

在關稅政策所引發的連串不確定性中,可以明確的一點是,不喜歡不確定性的資金正在避走美國資產,而轉投避風資產或是估值被低估的資產,例如金價續創新高,同時新興市場股市的表現也遠優于美股表現。

但是資本市場風雲變幻,投資者還是要謹記,本金才是根本,切莫盲目冒險,在佈局時要注意管控風險。

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情