¿Qué es un Cisne Negro?

Según la definición del portal MasterClass:

“Un evento cisne negro es un evento impredecible y raro con un impacto extremo que cambia paradigmas en el resto del mundo.”

Puede tratarse de un hecho económico, político, social, climático, o incluso, sanitario, el cual se caracteriza por su singularidad y, sobre todo, por sus graves consecuencias.

La teoría del cisne negrose basa en los trabajos de Nassim Nicholas Taleb, antiguo trader en Wall Street y filósofo, quien a través de sus investigaciones estudió el impacto de estos eventos inesperados e improbables en los mercados.

Eventos cisne negro en la historia reciente

Como ejemplos de eventos cisne negro podemos mencionar los siguiente:

Invasión rusa de Ucrania en 2022.

Pandemia de Covid-19 en 2020.

Gran crisis financiera en 2008.

Ataques terroristas del 11-9 en 2001.

Estallido de la burbuja .Com en 2000.

La característica más interesante de los eventos cisne negro es que todos ellos son racionalizados en retrospectiva.

En los 5 eventos anteriores encontraremos explicaciones posteriores que detallan minuciosamente los factores de riesgo y causas que llevaron a tales desenlaces. Pero, la verdad es que nadie pudo haber predicho su ocurrencia de forma exacta.

¿Es posible anticipar un evento cisne negro?

Por definición, es imposible. Según Taleb, las herramientas usadas en los campos de la probabilidad y la predicción no aplican en este caso, ya que dependen de la disponibilidad de grandes muestras basadas en datos pasados.

En los eventos cisne negro no disponemos de suficiente historia. Además, estos sucesos suelen diferir en su naturaleza. En estos casos no podemos usar el pasado para intentar predecir el futuro…

Lo mejor que podemos hacer es prepararnos para lo peor y esperar lo mejor, apoyándonos en la diversificación para reducir el riesgo.

Uno de los mejores consejos que podemos tomar en cuenta es nunca excluir la posibilidad de ocurrencia de un evento cisne negro. Es por ello queel mercado de oro resulta de tanto interés en este momento, dado que el metal precioso se mantiene en niveles relativamente bajos.

10 predicciones de cisne negro para 2023

Dada su baja probabilidad de ocurrencia, los eventos cisne negro, naturalmente, terminan teniendo un gran impacto cuando se producen.

En ese sentido, el banco danés, Saxo Bank, ha realizado las 10 predicciones para 2023 que podrían asociarse a la ocurrencia de eventos cisne negro.

Saxo Bank ha apelado a una serie de estrategas de diversos sectores para realizar estas predicciones para 2023.

Según este análisis, las economías mundiales cambiarán al modo de ‘economía de guerra’, donde las ganancias económicas soberanas y la autosuficiencia serán más importantes que la globalización que reinó en los primeros 20 años de este siglo.

Mercado de oro - Posibles escenarios 2024

Cotización de Oro en tiempo real

Pruebe el trading con cuenta demo

Una de las predicciones más interesantes es el posible ascenso del oro a los 3.000 $ la onza cuando los bancos centrales fallen en controlar la inflación.

Este pronóstico fue desarrollado por Ole Hansen, Jefe en Estrategia de Materias Primas en Saxo Bank. Hansen explica cuáles serán los 3 factores que moverán el mercado de oro en 2023.

Ese nuevo escenario mundial llevaría el oro a nuevas alturas, pero, ello requiere que la inflación mantenga un carácter persistente, llevando a las autoridades monetarias a flexibilizar los aumentos de tasas de interés para evitar el colapso de los mercados de deuda.

El oro sigue siendo un activo refugio

Si queremos estar preparados para el futuro nunca podemos descartar la posible aparición de eventos cisne negro. Es por ello que la inversión en oro luce actualmente como una opción lógica dadas las circunstancias, incluso si estos eventos no se materializan.

Pensemos que, durante 2022, el precio al contado del oro apenas bajó un 0,3% mientras los principales índices bursátiles sufrieron un mercado bajista, bastante prominente en tecnología y servicios de comunicación. De manera que, el oro sigue siendo un activo refugio en toda regla.

¿Piensas que la predicción de 3.000 $/Onza para 2023 es demasiado optimista?

Pues, según recoge reportaje de Charmaine Jacob para CNBC, el metal precioso podría ir mucho más allá:

“Los precios del oro podrían subir a 4.000 dólares la onza en 2023, a medida que las subidas de tipos de interés y los temores de recesión mantienen la volatilidad de los mercados, dijo Juerg Kiener, Director Gerente y Oficial Jefe de Inversiones de Swiss Asia Capital.

El precio del metal precioso podría alcanzar entre 2.500 $ y 4.000 $ en algún momento del próximo año, dijo Kiener a "Street Signs Asia" de CNBC el miércoles.”

Si un escenario de inflación persistente se mantiene, las probabilidades de recesión irán en aumento. De hecho, pueden aumentar aún más en presencia de uno o varios eventos cisne negro durante 2023.

Ello serían buenas noticias para el oro como activo de salvaguarda ante tiempos difíciles. En el mismo reportaje de CNBC, otro analista deja un importante consejo para los inversores:

Eventos cisne negro que afectarían al mercado de oro

Llegados a este punto cabe preguntarnos, ¿cuáles eventos cisne negro podrían apuntalar el despegue del oro?

Podríamos mencionar 4 eventos potenciales que se encuentran en el radar, amén de aquellos que desconocemos:

(1) Recesión en Estados Unidos, Europa y China

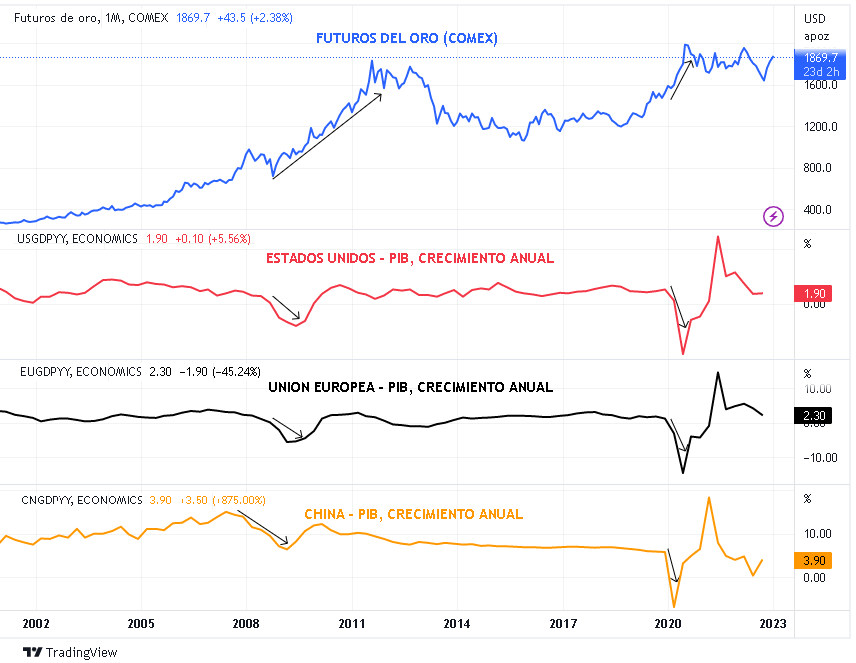

Si llegara a producirse una recesión simultánea en los 3 principales motores de la economía mundial, Estados Unidos, China y Europa, es probable que los inversores se refugien en masa en el mercado de oro. A continuación, observamos el gráfico con la Evolución de los Futuros del Oro versus el Crecimiento Anual del PIB para Estados Unidos, China y la Unión Europea para el período 2001-2023:

Fuente: TradingView

La conclusión que podemos extraer del gráfico es clara: cuando se da una caída prolongada (≥ 2 trimestres) en el crecimiento del PIB, y éste cae por debajo de 0%, el precio de los futuros de oro tiende a incrementarse.

Esto ocurrió en las últimas 2 recesiones, en 2008 y 2020. De hecho, ese tipo de caída define a las recesiones como tales.

(2) Colapso total del mercado de criptomonedas

Las criptomonedas no cuentan con una historia suficientemente larga como para realizar un estudio exhaustivo sobre su comportamiento, mucho menos establecer una posible correlación con el oro.

Sin embargo, a pesar de que el 2022 fue su peor año, el mercado de criptomonedas aún conserva una capitalización de mercado total de 789,38 billones de dólares, de la cual, Bitcoin supone 326,79 billones de dólares (41,4%).

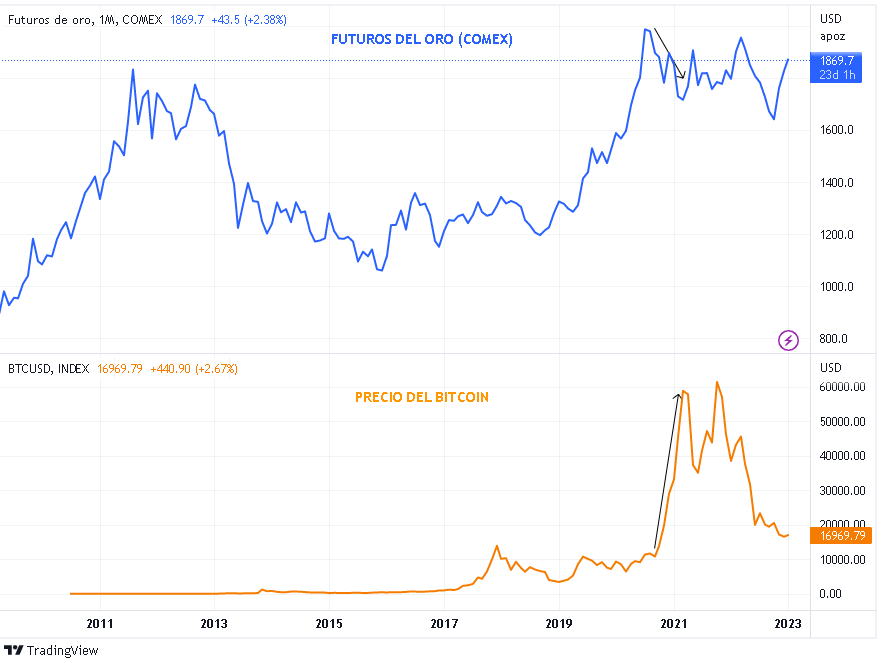

Este mercado parece estar bajo la sombra del escepticismo y en la medida que esto continúe, el mercado de oro parece un refugio muy seguro. Veamos el gráfico con la Evolución de los Futuros del Oro versus el Bitcoin para el período 2009-2023:

Fuente: TradingView

El aumento explosivo de Bitcoin a partir de septiembre de 2020 coincidió con una caída importante en la cotización del oro, la cual se mantuvo hasta el primer trimestre de 2021. Sin duda, mucho de ese dinero que salió del oro fue a parar al bitcoin.

No obstante, aunque el mercado cripto perdió 3/4 partes de su valor, esto no se ha traducido en un aumento del precio del oro, razón por la cual no hay una correlación obvia.

Ya presenciamos la caída del exchange FTX, uno de los más grandes del mundo. Si eventos como éste alcanzan a otras plataformas podríamos ver un colapso casi total de Bitcoin y otras criptos, lo cual, podría apuntalar al oro.

(3) Resurgimiento del Covid-19

De la mano de un relajamiento de la política de Covid-Cero de China, forzado por inusuales protestas contras las duras medidas sanitarias, hemos visto un resurgimiento de casos en importantes ciudades del país asiático.

Hay un gran hermetismo en cuanto a las cifras de personas fallecidas, pero esta circunstancia genera dudas sobre sobre el impacto de las vacunas utilizadas y reaviva temores sobre la naturaleza de estas enfermedades virales.

Aunque el resto del mundo aprendió a vivir con el virus y en muchos países la enfermedad tomó un carácter endémico, no debe pasarse por alto su gran potencial disruptivo para la actividad social y económica.

(4) Escalamiento de la guerra en Ucrania

La invasión rusa de Ucrania fue el evento cisne negro de 2022. Este conflicto bélico en el este de Europa ya se acerca a un año de duración y no se observa un final a la vista.

El apoyo occidental a Ucrania en términos financieros y armamentísticos, amén de una heroica resistencia contra el agresor, le ha permitido al país lograr importantes triunfos en el campo de batalla.

Sin embargo, la realidad es que Rusia sigue ocupando cerca de un 20% del territorio del país invadido.

Las similitudes de este conflicto con la guerra fría, en la cual las 2 grandes potencias de la época se enfrentaban a través de terceros países, hace plausible el escalamiento de la guerra y la aparición de nuevos conflictos en otras partes del mundo, lo cual puede dar al traste con la lucha contra la inflación, apuntalando el escenario de una recesión mundial y la reversión de la globalización.

Otros catalizadores para el precio del oro

Para entender la mecánica a través de la cual los potenciales eventos cisne negro podrían terminar afectando el mercado de oro debemos considerar otros catalizadores.

Veamos el gráfico con la Evolución de los Futuros del Oro versus la Tasa de Inflación Anual en Estados Unidos y el Indice del Dólar para el período 2008-2023:

Fuente: TradingView

Si la inflación mantiene un carácter persistente en Estados Unidos podríamos ver un impulso en la demanda del metal precioso.

Hasta ahora, muchos han considerado el problema de la inflación como uno derivado de la oferta, pero el fortísimo mercado laboral que mantiene la economía norteamericana hace pensar que podríamos presenciar un componente inflacionario del lado de la demanda que va a persistir por algún tiempo hasta que la economía se ajuste según espera la FED.

Ello sería un catalizador importante para impulsar la cotización del oro, tal y como se esperaba en 2022 y no ocurrió.

La otra variable a observar es el dólar norteamericano, ya que en la medida que éste se mantenga excesivamente fuerte, es de esperar que el oro no resulte tan atractivo en comparación con otros activos como la renta fija, la cual resulta una buena opción a medida que suben las tasas y ello aprecia el dólar frente a otras divisas.

Por tanto, la inflación persistente aumentaría el atractivo del oro como refugio. Sin embargo, paradójicamente, ella obliga a subir las tasas de interés, las cuales apuntalarían al dólar y al mercado de renta fija por algún tiempo más, pero, no para siempre…

Observemos ahora el gráfico con la Evolución de los Rendimientos de los Bonos del Tesoro de Estados Unidos a 10 y 2 años para el período 1996-2023:

Fuente: TradingView

En un signo casi inequívoco de que la economía deberá ajustarse tarde o temprano, en este momento el rendimiento de los bonos del tesoro a 10 años alcanza 3,560%; mientras que el rendimiento de los bonos a 2 años alcanza un 4,256%.

Es decir, tenemos un spread negativo entre ambos títulos, cuando lo normal es que esta diferencia sea siempre positiva.

Esto representa una inversión de la curva de rendimiento de los bonos y suele ser un signo precedente de las recesiones, ya que las expectativas negativas sobre el futuro suponen que el corto plazo sea recompensado con un rendimiento mayor que un largo plazo incierto.

Esto es insostenible. La pregunta en este momento no es si ocurrirá una recesión en Estados Unidos sino cuándo ocurrirá y cuál será su magnitud: ¿un aterrizaje suave como espera la FED o un aterrizaje forzoso como algunos temen?

Características de un evento cisne negro

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.