La cartera 2025 de Warren Buffett: Un gigante defensivo que equilibra las apuestas heredadas con la disciplina estratégica

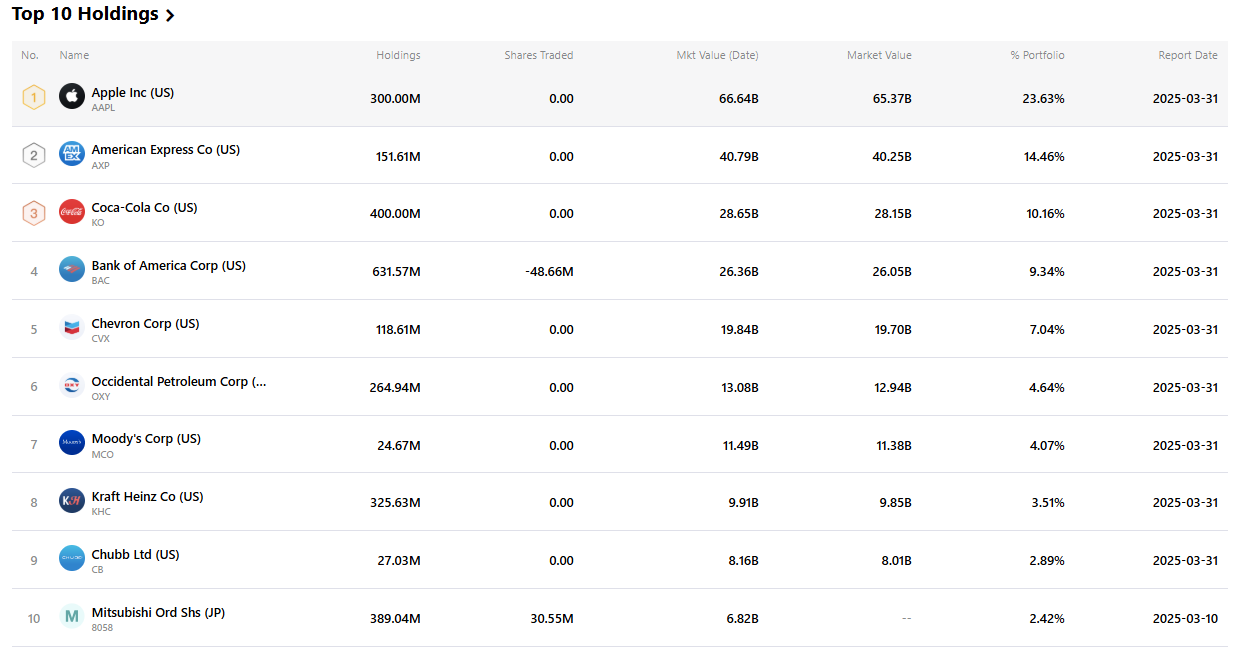

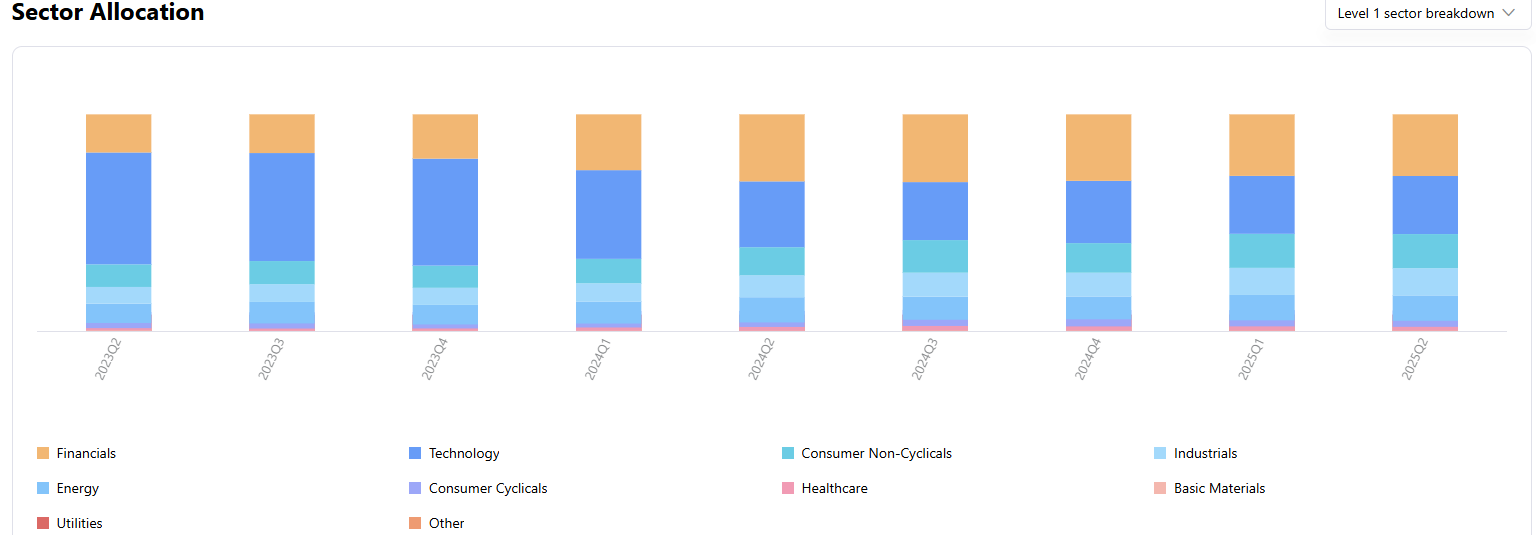

TradingKey - A 31 de marzo de 2025, Berkshire Hathaway de Warren Buffett mantiene una cartera de acciones de 258.700 millones de dólares repartida en 36 valores. El Oráculo de Omaha no ha realizado ninguna nueva compra este trimestre, y la rotación sigue siendo mínima, del 1%. Pero bajo esa superficie inmóvil se esconde una estrategia en silenciosa evolución moldeada por la subida de tipos, las rotaciones sectoriales y la disciplina de valoración.

Una cartera heredada bajo presión

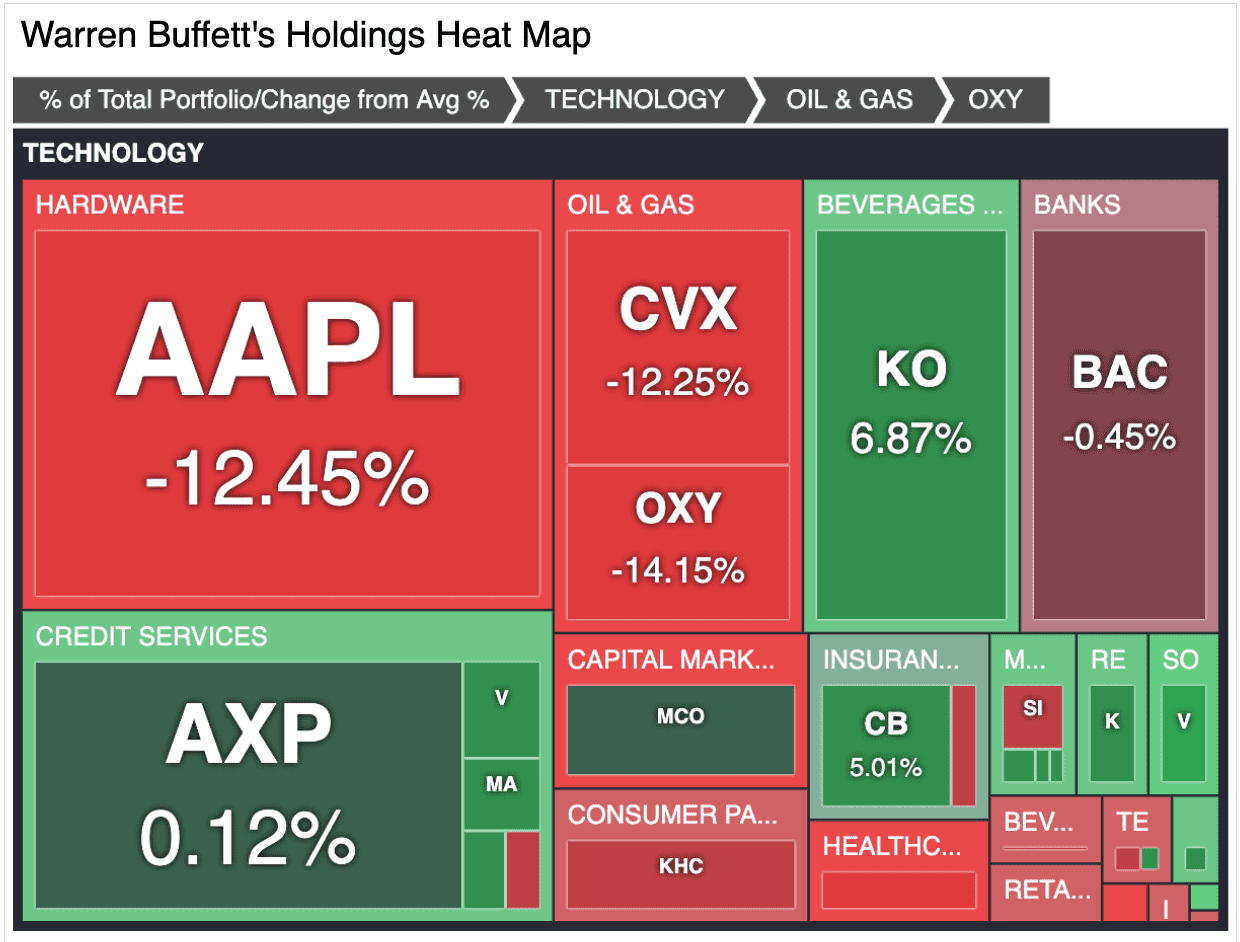

La mayor posición de Buffett sigue siendo Apple (AAPL), con un 25,76% de la cartera o 66.600 millones de dólares. Sin embargo, están apareciendo grietas. Apple cayó un 12,45% en lo que va de año, a la zaga del mercado en general, tras la caída de las ventas del iPhone y las amenazas regulatorias. Berkshire no ha reducido su participación, pero el tamaño de esta participación se está convirtiendo en un arma de doble filo: sigue generando efectivo, pero es menos un vehículo de crecimiento que en años anteriores.

El rendimiento relativamente bajo de Buffett sirve para reforzar el tema general de 2025: resistencia en lugar de reinvención. Otros fondos están apostando por las empresas de IA y las reestructuraciones, pero Berkshire prefiere la estabilidad. Sin embargo, este enfoque va acompañado de contrapartidas. La concentración dentro de la cartera ha aumentado, y el peso cada vez menor de Apple ha reducido el rendimiento agregado.

American Express, Coca-Cola, and the Moat Mentality

Dos de las participaciones más famosas de Buffett, American Express (AXP) y Coca-Cola (KO), valen el 15,77% y el 11,07% de la cartera, respectivamente. Ambas están demostrando una vez más por qué Buffett valora los «moats» y la fortaleza de las marcas. American Express ha tenido una modesta revalorización en el precio y unos desembolsos de consumo pegajosos, manteniendo a Buffett a salvo durante la tendencia bajista de la tecnología. Coca-Cola, por su parte, ha subido un 6,87% hasta la fecha, gracias a los patrones de reapertura mundial y al poder de fijación de precios en un entorno inflacionista.

Las apuestas heredadas son un lastre en tiempos inciertos. Pero también reflejan una máxima más amplia de Berkshire: apuesta por lo que conoces, mantente con paciencia y gana dividendos por el camino. No es una máxima que acelere el pulso del inversor hambriento de IA, pero funciona a pesar de todo.

Apuestas energéticas: A Contrarian View Under Siege

Uno de los valores energéticos de Buffett, Chevron (CVX), y Occidental Petroleum (OXY) han caído en 2025 un 12,25% y un 14,15%, respectivamente. Juntas, constituyen casi 33.000 millones de dólares de la cartera, y Occidental representa por sí sola nada menos que el 26,9% de la propiedad de la empresa. Mientras que los precios del petróleo se han estabilizado, el tema más amplio de ESG, además de la disminución de los márgenes upstream, se está dejando sentir.

El argumento de Berkshire de que los combustibles fósiles siguen siendo necesarios, sobre todo en las cuencas de producción en las que no se invierte lo suficiente, sigue intacto. Pero el mercado aún no recompensa la paciencia. Berkshire aumentó modestamente su participación en el primer trimestre (+763.000 acciones), lo que demuestra que sigue teniendo fe, pero esta apuesta se está poniendo a prueba más que otras.

Finanzas: Recortes moderados y postura defensiva

Berkshire recortó su participación en Bank of America (BAC) en un 7,15% durante el primer trimestre de 2025, reduciendo la exposición a la participación que ahora asciende a 26.400 millones de dólares, o el 10,19% de la cartera. Las ligeras pérdidas del banco en lo que va de año (-0,45%) están en línea con las presiones en todo el sector, que van desde el aumento de la financiación hasta la lenta expansión de los préstamos.

Moody's (MCO), sin embargo, se mantiene indemne y sin cambios con un 4,44% de la cartera. El negocio de las agencias de calificación ofrece flujos de caja recurrentes, atractivos para la preferencia de Buffett por las empresas con poco capital. Las participaciones de nivel medio se completan con Chubb Ltd (CB), con un 3,16%, y DaVita (DVA), con un 2,08%. Cabe destacar que DaVita se redujo varias veces durante el primer trimestre y mayo de 2025, probablemente debido a la compresión de los márgenes y al riesgo de reembolso. El recorte gradual refleja que Buffett está eliminando agresivamente a las empresas de bajo rendimiento, aunque no está haciendo nuevas apuestas de forma agresiva.

La rotación se relaciona con su historia empresarial

Aunque en el primer trimestre no hubo nuevas compras, el historial de rotación de Berkshire debe leerse entre líneas. El importe colectivo del fondo ha descendido a 258.700 millones de dólares desde los niveles de 351.900 millones de finales de 2023, lo que supone un descenso de casi 93.000 millones de dólares en cinco trimestres. La razón no ha sido una venta agresiva, sino más bien la interacción de pérdidas a precios de mercado combinadas con un recorte disciplinado. La rotación sigue siendo muy baja, del 1%, lo que mantiene la imagen de aversión al riesgo de Buffett. Sin embargo, esta complacencia conlleva una menor exposición a tendencias emergentes como la IA, la infraestructura en la nube y los semiconductores. Con Nvidia convirtiéndose en la nueva Apple, la aversión al riesgo de Berkshire puede parecer cada vez más anticuada para las nuevas generaciones de inversores que ansían las últimas innovaciones.

Incorporaciones estratégicas: Pocas, pero notables

Se aprecian algunos signos de reposicionamiento. Las incorporaciones más destacadas son: Constellation Brands (STZ): Un salto significativo (+113%) hasta los 12 millones de acciones, lo que evidencia una mayor inversión en el sector de las bebidas premium. Tanto Domino's Pizza (DPZ) como Pool Corp (POOL) subieron, signos de una exposición selectiva al consumidor en modelos de negocio escalables y con pocos activos. Sirius XM (SIRI) y Heico Corp (HEI.A) subieron de forma bastante modesta, pequeñas apuestas, quizás, pero que podrían ser campos de pruebas para una convicción más amplia. No suponen mucho en dólares, pero merece la pena destacarlas. Buffett puede experimentar selectivamente con nuevas ideas sin sacudir el núcleo.

Factores de riesgo: Concentración, sucesión y ciclos empresariales

El riesgo de concentración se hace evidente aquí. Casi el 53% de las inversiones de Berkshire residen en sólo tres participaciones: Apple, American Express y Coca-Cola. Esto le da estabilidad, pero también vulnerabilidad en caso de que una de ellas decaiga (como Apple ahora). La sucesión sigue siendo incierta. Aunque Greg Abel está siendo ampliamente considerado para sucederle, los inversores institucionales no están seguros de que la continuidad del estilo de inversión después de Buffet esté asegurada. ¿Será la próxima generación tan conservadora como Buffett o realizará una transición más agresiva? Por fin ha vuelto la sensibilidad al ciclo del mercado.

El exceso de exposición de Berkshire al consumo, la energía y las finanzas la hace más defensiva pero menos sensible a las tendencias seculares dominantes en el mercado actualmente, como la energía verde, la computación en nube y la inteligencia artificial.

Rendimiento frente al S&P 500: A Mixed Bag

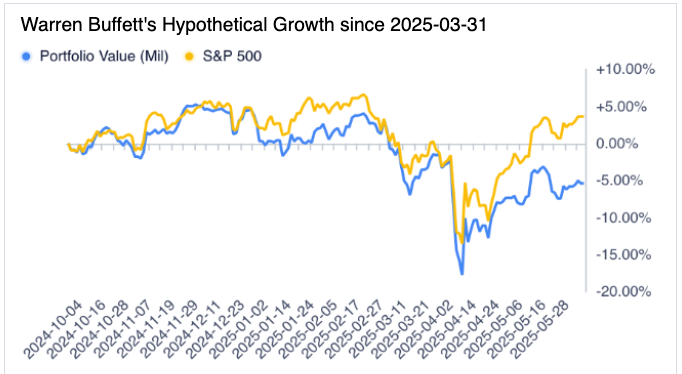

Berkshire ha obtenido rendimientos decentes en los últimos tiempos, un 25,5% en 2024 frente al 23,3% del S&P 500. Sin embargo, su rendimiento a largo plazo ha sido menos estelar en los recientes ciclos alcistas impulsados por la tecnología. Su rendimiento a largo plazo, sin embargo, ha sido menos estelar en los recientes ciclos alcistas impulsados por la tecnología. En 2023 obtuvo un rendimiento del 15,8%, por detrás del 24,2% del S&P. Su retraso fue de más de 13 y 17 puntos porcentuales en 2020 y 2019, respectivamente.

Sin embargo, su capacidad para prosperar en años bajistas (es decir, 2022: +4% frente a -19,4% del S&P) es uno de sus atractivos a largo plazo. Berkshire no siempre será el primero en los periodos alcistas, pero generalmente no pierde las guerras bajistas.

Reflexiones finales

La cartera de Warren Buffett en 2025 demuestra capacidad de permanencia, disciplina y convicción, mezcladas con moderación en un mercado en rápida evolución. Sus participaciones principales siguen generando flujos de caja constantes, aunque sin la expectación que despiertan los valores más recientes, promocionados por la inteligencia artificial. Los críticos de Buffett pueden ver la cartera a la zaga de la innovación en esta época. Sus partidarios, sin embargo, argumentarán que es una obra maestra de estabilidad, precisamente apropiada para tiempos inestables. En cualquier caso, es un caso práctico de inversión a largo plazo, un reflejo del hombre que la creó. El mensaje es claro para los inversores y asignadores a largo plazo: la capitalización es más fuerte cuando va acompañada de paciencia y, a veces, evitar la mano caliente puede ser el paso más agresivo de todos.