En octubre de 2025, el oro al contado se sitúa en torno a 4.270 dólares por onza, tras haber marcado sucesivos máximos históricos durante el año. Esta cifra contrasta con los niveles de mediados de los 2000, cuando apenas superaba los 400 USD, y con los valores de 2015, en torno a los 1.100 USD. En veinte años, su precio se ha multiplicado por más de diez, lo que representa un incremento acumulado cercano al 900%.

Durante la última década, la rentabilidad anualizada del oro al contado se ha movido en torno al 7% y el 8%, una cifra notable para un activo que no genera dividendos ni intereses. Su comportamiento, más pausado en los periodos de expansión económica, suele reactivarse en momentos de incertidumbre o inflación. Precisamente, ese papel contracíclico ha sido su principal argumento como refugio dentro de las carteras diversificadas.

Hoy, analizaremos la historia de las rentabilidades del oro en las últimas décadas, a la busca de respuestas de este creciemiento sin parangón.

La evolución del precio del oro en los últimos 20 años

Podemos explicarla en cuatro grandes periodos.

2005-2010: la era del auge

Durante la primera mitad de los años 2000, el oro protagonizó una de las etapas más vigorosas de su historia moderna. Impulsado por la debilidad del dólar, la escalada del precio del petróleo y la desconfianza hacia los activos financieros tras la crisis de las hipotecas subprime, pasó de los 430 USD por onza a superar los 1.200 USD en apenas cinco años.

La quiebra de Lehman Brothers en 2008 consolidó su papel de refugio, y las compras de bancos centrales y fondos institucionales se intensificaron.

2010-2015: corrección y lateralidad

Superado el impacto inicial de la crisis, los mercados retomaron el pulso y el oro perdió parte de su atractivo relativo. La estabilización de las economías desarrolladas y el comienzo de la normalización monetaria en Estados Unidos provocaron una caída de precios que lo llevó a moverse entre los 1.000 y 1.200 USD por onza.

Fue una etapa de ajuste, más técnica que estructural, en la que el oro conservó su función de cobertura, aunque sin ofrecer rentabilidades extraordinarias.

2015-2020: el renacimiento del refugio

El periodo 2015-2020 marcó el regreso del oro como protagonista. Las tensiones comerciales entre Estados Unidos y China, la expansión del endeudamiento público y la reducción de tipos a mínimos históricos reactivaron su demanda.

La irrupción de la pandemia de COVID-19 en 2020 actuó como catalizador definitivo: el oro superó los 2.000 USD por primera vez, confirmando su estatus como activo de confianza en tiempos de crisis.

2020-2025: una escalada sin precedentes

Como ya vimos en la sección anterior, la última etapa ha sido la de mayor revalorización nominal. Entre 2020 y 2025, el oro ha pasado de los 1.900 a más de 4.200 USD por onza, lo que equivale a una subida del +124% solo en cinco años.

La rentabilidad del oro en los últimos 10 años

Entre 2015 y 2025, el oro ha experimentado un avance extraordinario y sin precedentes. Desde niveles de poco más de 1.000 USD por onza en 2015 hasta superar los 4.200 USD en 2025, su revalorización ronda el +295% en términos nominales.

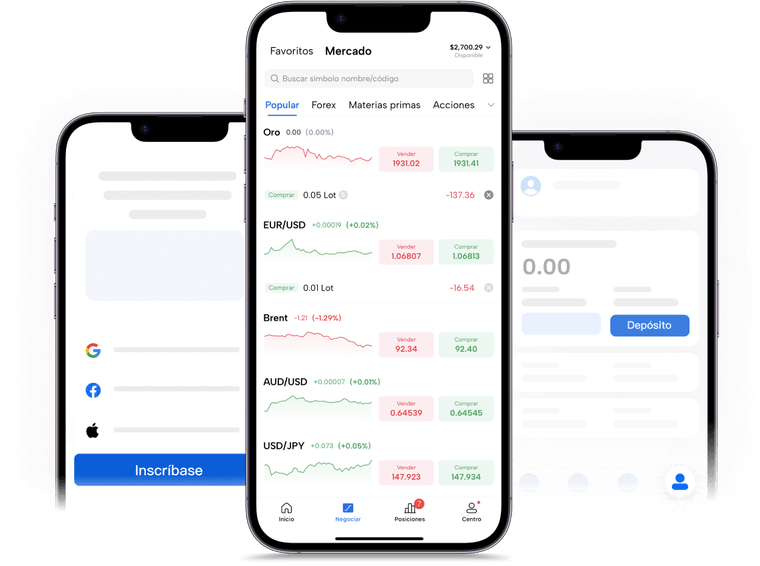

¿Estás pensando en invertir en oro? Quizás te interese: ¿Cómo invertir en oro en 2025? 5 apps y brokers confiables para invertir desde casa

Traducido a tasa anual compuesta, supone entre un 7% y un 8% anual, según el punto de partida y la fuente utilizada. Lo interesante es que esa rentabilidad se ha obtenido en un entorno de elevada volatilidad, con fases de consolidación y correcciones significativas.

En 2018 y 2021, por ejemplo, el oro atravesó periodos de estancamiento, mientras la renta variable seguía marcando nuevos máximos. Sin embargo, cuándo la inflación reapareció y los tipos de interés bajaron a mínimos, el metal volvió a revivir.

La rentabilidad del oro, S&P 500, Nasdaq-100 y IBEX 35

| Activo | Año hasta la fecha (YTD) | 1 Año | 5 Años | Desde el inicio |

| Oro | 64.83% | 59.20% | 128.58% | 150.92% |

| S&P 500 | 14.51% | 15.05% | 94.35% | 799.58% |

| Nasdaq-100 | 19.65% | 23.47% | 115.02% | 5506.58% |

| IBEX 35 | 35.55% | 33.67% | 129.62% | 87.03% |

【Fuente de datos: Google Finance 21/10/2025】

Comparar el oro con los principales índices bursátiles es revelador.

A largo plazo, el Nasdaq-100 sigue siendo el gran ganador de este siglo, con una rentabilidad acumulada superior al 5.000%. No obstante, el S&P 500 avanza cerca del 800%, mientras que el oro se sitúa en torno al +146% según las métricas normalizadas de Google Finance, y algo por encima del +850% si se toma el valor nominal desde 2005.

Cabe destacar que en los últimos cinco años, el oro ha superado al S&P 500 y al Nasdaq-100 en rentabilidad acumulada, algo poco habitual en periodos prolongados. Este comportamiento refuerza la idea de que, en entornos de inflación o tipos bajos, el metal tiende a brillar más que los activos de riesgo.

Ahora bien, lo relevante no es solo la rentabilidad final, sino el perfil de riesgo. De hecho, el oro ha ofrecido menores caídas en los años de crisis: en 2008, mientras las bolsas se desplomaban más de un 30%, el oro apenas retrocedió un 2%. Asimismo, en 2020, cuando la incertidumbre paralizó los mercados, el metal volvió a actuar como refugio.

En conjunto, estos datos muestran que el oro ha ofrecido una rentabilidad superior a la de los principales índices estadounidenses en un contexto de recortes de tipos, tensiones geopolíticas y desaceleración global. En definitiva, no se trata de un fenómeno aislado: históricamente, el oro tiende a comportarse mejor cuando las bolsas comienzan a dudar.

Factores determinantes de la evolución del oro

El comportamiento del oro en dos décadas puede explicarse por una combinación de elementos económicos, monetarios y psicológicos. Entre los más influyentes destacan:

Los tipos de interés reales: El oro suele apreciarse cuando los tipos de interés reales, los nominales descontando la inflación, se sitúan en terreno negativo. En la última década, las políticas de expansión cuantitativa de la Reserva Federal y del Banco Central Europeo redujeron los rendimientos reales de los bonos, lo que favoreció la demanda de oro.

El valor del dólar: dado que el oro se negocia en dólares, una moneda estadounidense débil tiende a impulsar su precio. La depreciación del dólar en distintos momentos de los últimos veinte años, particularmente tras 2020, ha coincidido con los principales tramos alcistas del metal.

La inflación y la política fiscal: la pandemia y los programas de gasto público masivo reavivaron temores inflacionarios. Cuando la inflación se mantiene alta, los inversores buscan proteger su poder adquisitivo y el oro se beneficia de esa búsqueda de refugio.

Las tensiones geopolíticas: conflictos, sanciones comerciales y cambios en la política energética mundial han actuado como motores adicionales. Los bancos centrales de países emergentes han incrementado sus reservas de oro como forma de reducir dependencia del dólar y diversificar activos.

Cómo usar el oro dentro de una cartera

Para el inversor actual, el oro no debería considerarse un activo especulativo, sino una herramienta de estabilidad. Su principal función no es generar beneficios extraordinarios, sino proteger el valor real de la cartera frente a shocks imprevistos.

Los asesores financieros suelen recomendar una exposición de entre 5 % y 10 % del patrimonio total en oro físico, ETFs respaldados por metal o fondos que repliquen su comportamiento. En carteras muy expuestas a renta variable, ese porcentaje puede actuar como seguro contra la volatilidad.

Además, el oro tiene una ventaja adicional: su liquidez universal. En cualquier mercado, en cualquier momento, puede convertirse en efectivo sin sufrir los vaivenes de la deuda o las restricciones de capital. En tiempos de incertidumbre financiera o tensiones monetarias, como las que hemos visto con la deuda soberana o las divisas digitales,, esta característica cobra especial valor.

Conclusión

El oro sigue siendo una referencia ineludible en los mercados financieros. Su rentabilidad no depende de los dividendos ni de los balances empresariales, sino de algo más profundo: la confianza. Cuando esta se erosiona, por inflación, por deuda, por política o por guerra, el oro vuelve a ocupar el centro del escenario.

En la última década, ha demostrado que puede competir incluso con los grandes índices bursátiles; en los últimos cinco años, los ha superado. No es casualidad: los inversores buscan estabilidad en un mundo que la ofrece cada vez menos.

El oro no es un sustituto del crecimiento ni una promesa de enriquecimiento rápido. Es un seguro silencioso que se revaloriza cuando el resto de activos se tambalea. Para quien construye una cartera equilibrada, sigue siendo, como hace veinte años, una pieza esencial del puzle financiero global.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.