¿Qué son las FAANG? - De FAANG a MAANG: Las estrategias de invertir en acciones tecnológicas

Muchos inversores se preguntan si invertir en las acciones tecnológicas del grupo FAANG, ahora conocido como MAANG, sigue siendo una buena idea en 2024.

A juzgar por su desempeño comparativo respecto al índice S&P 500 de alta capitalización, la respuesta es un indudable sí. Todas estas acciones han superado al mercado por un factor que va de 2 hasta 12 veces su tasa de crecimiento…

¿Quieres saber cuáles son las compañías mejor posicionadas y qué desafíos enfrentan? Quédate con nosotros y te lo explicaremos de forma precisa en esta interesante reseña.

¿Qué son las FAANG y las MAANG?

El grupo FAANG por sí sólo representa una fracción significativa del sector tecnológico, por lo que estas empresas nos permiten tomar el pulso de este mercado. A continuación, te presentamos sus aspectos esenciales:

FAANG es un acrónimo que se refiere a 5 de las compañías tecnológicas más grandes y conocidas de Estados Unidos. A saber: Facebook (ahora Meta Platforms), Amazon, Apple, Netflix y Google (ahora Alphabet). El término se popularizó en los medios a partir de 2013 y originalmente no incluía a Apple, que fue añadida a partir de 2017.

Con el cambio de nombre de Facebook a Meta Platforms a finales de 2021, el grupo FAANG pasa a conocerse como MAANG. Sin embargo, las compañías siguen siendo las mismas ya mencionadas.

La clave de este término se encuentra en que, en su momento, se inventó para referirse a compañías tecnológicas que experimentaban un rápido crecimiento a comienzos de la década pasada. Por esta razón no incluyó a compañías ya maduras en ese entonces, tales como Microsoft.

Este hecho es clave, ya que la pregunta pertinente sobre el grupo FAANG o MAANG es si estas empresas aún pueden ser consideradas "de rápido crecimiento". No olvides que, tanto las empresas como las industrias pasan por diversas etapas: creación, desarrollo, crecimiento, consolidación, y en muchos casos, declive.

¿Cuánto valen las empresas MAANG?

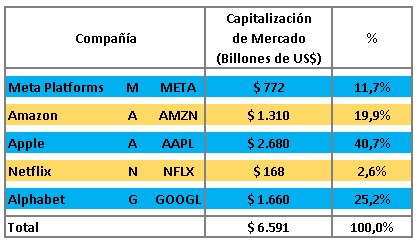

Todas las empresas de este grupo cotizan en la bolsa NASDAQ y pertenecen al prestigioso índice S&P 500, del cual suponen alrededor de 15%. Representan el corazón del mercado tecnológico, y en general, de la bolsa de valores debido a su elevado valor. Veamos:

Al 29 de septiembre de 2023, la capitalización de mercado de estas 5 compañías alcanzaba un total de 6.591 billones de dólares o, dicho de otro modo: 6,6 trillones de dólares, nada más y nada menos…

Si este conglomerado representara un país, por el tamaño de su capitalización ocuparía la tercera posición mundial detrás de las economías de Estados Unidos y China.

Apple es la empresa más valiosa del grupo con una capitalización de 2,7 trillones de dólares, seguida de Alphabet y Amazon, con un valor de 1,7 y 1,3 trillones de dólares respectivamente.

Meta Platforms, luego de la incertidumbre creada alrededor del metaverso se ha recuperado, alcanzando un valor actual de 772 billones de dólares. Netflix, por su parte, aún atraviesa una fase de transición y su capitalización se mantiene en niveles relativamente bajos, apenas 168 billones de dólares.

Análisis del grupo FAANG (MAANG)

¿Aún vale la pena invertir en acciones MAANG?Para responder a esta pregunta vamos a comparar el rendimiento de las acciones MAANG con los 2 principales índices bursátiles de Estados Unidos: el S&P 500 y el NASDAQ 100.

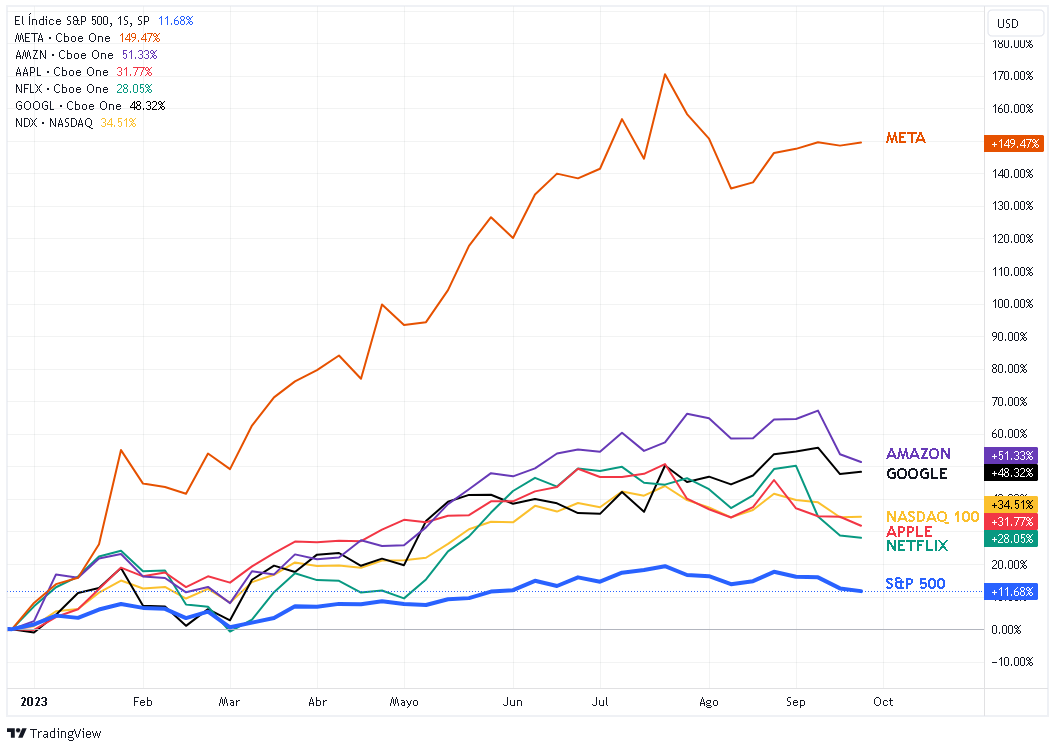

Veamos el gráfico semanal con el rendimiento de las 5 acciones MAANG versus el S&P 500 y el NASDAQ 100 durante 2023:

Fuente: Tradingview

▪ El índice S&P 500, que recoge las acciones de alta capitalización, tiene un rendimiento de 11,68% hasta la última semana del mes de septiembre.

▪ El índice NASDAQ 100, que se concentra en las principales compañías de naturaleza tecnológica, refleja un rendimiento de 34,51%.

▪ Meta (META) es la acción MAANG de mejor desempeño en 2023 con un impresionante 149,47% hasta ahora.

▪ Amazon (AMZN) ocupa el segundo lugar con un rendimiento de 51,33%.

▪ Google (GOOGL) le sigue en el tercer lugar con un 48,32%.

▪ Apple (AAPL) se ubica en el cuarto lugar con un rendimiento de 31,77% hasta septiembre.

▪ Netflix (NFLX) se encuentra en la última posición con un 28,05% de apreciación.

Sin duda, la resiliencia de la economía de Estados Unidos, que de momento ha evitado una recesión a pesar de los altos tipos de interés, así como la irrupción de las herramientas de inteligencia artificial, son 2 factores claves que explican por qué las principales acciones tecnológicas han superado al mercado este año.

Con excepción de Apple, todas las compañías MAANG incrementaron sus ingresos por ventas en el segundo trimestre de 2023 sobre una base anual. A nivel del beneficio neto, las 5 acciones MAANG mejoraron su desempeño en comparación con el segundo trimestre de 2022.

▶ ¿Cuánto dinero habrías ganado colocando 10.000 $ hasta hoy?

Por ejemplo, un inversor que colocó 10.000 dólares a comienzos de 2023 en Meta, para sólo nombrar un ejemplo, hoy en día tendría un patrimonio bruto de 24.947 dólares si mantuvo la posición abierta hasta la última semana de septiembre. En Amazon tendría 15.133 dólares y en Google tendría 14.832 dólares… Incluso en Apple y en Netflix, las de menor crecimiento, habría obtenido resultados muy por encima del rendimiento del S&P 500. |

Nadie sabe con certeza si estas compañías podrán seguir generando retornos tan altos. No es imposible, pero, habrá que observar cómo enfrentan sus principales desafíos estratégicos. En todo caso, no olvides la siguiente máxima: mientras más alto sea el precio que pagas por un activo, menor será el retorno potencial que puedas obtener.

¿Es una buena opción invertir en FAANG (MAANG) ?

El mercado de valores presenta correcciones cíclicas que son inherentes a su naturaleza. Cuando el precio de los activos ha ido demasiado lejos, basta con que se junten diversas circunstancias negativas para que su precio se ajuste hacia un valor más racional.

Pero, una vez que estos eventos pasan, es probable que se abran nuevas oportunidades de apreciación en el valor de los activos. En el caso de las acciones MAANG hay algunas interrogantes cuyas respuestas nos ayudarán a vislumbrar posibles escenarios de inversión:

★ Meta Platforms: 3 grandes razones para el optimismo

Con un mayor nivel de claridad respecto a los gastos en sus laboratorios de realidad virtual e IA, la compañía parece enfocarse en mejoras más inmediatas para aumentar sus ingresos por publicidad. Hablamos de los reels, la mensajería y la inteligencia artificial.

La tasa de ejecución anual de reels superó los 10 mil millones de dólares en el segundo trimestre de 2023, frente a los mil millones de dólares en el segundo trimestre de 2022. Eso significa que los ingresos por reproducción de reels se han multiplicado por cuatro o cinco durante el último año y eso acerca a la compañía a la neutralidad de ingresos en este campo.

Los anuncios de clic para enviar mensajes en Facebook e Instagram ya son un negocio de 10 mil millones de dólares y cruzaron ese umbral en el cuarto trimestre de 2022. Click-to-WhatsApp, en particular, aumentó sus ingresos un 80% anual en el segundo trimestre de 2023.

★ Amazon: Equilibrando la reducción de costes con el crecimiento

Gracias al auge pandémico del comercio electrónico en 2020 y 2021, la compañía se adelantó en términos de expansión de instalaciones, expansión de distribución, introducción de productos patentados y aún continúa trabajando en ello.

Sin embargo, la desaceleración de 2022 la llevó a reducir agresivamente sus costos para defender los márgenes de beneficio.

AWS, uno de los segmentos de negocio principales, ha venido reduciendo de manera sostenida su crecimiento desde el primer trimestre de 2022, cuando creció un 37%, hasta el segundo trimestre de 2023, cuando se incrementó en un 12%.

Para observar una recuperación más palpable en la cotización es preciso que se retome el crecimiento de AWS, en especial, considerando las oportunidades que ofrece la ola de la IA.

★ Apple: Nuevos desafíos para el iPhone y el Vision Pro en 2024

El principal activo intangible de Apple es su imagen de marca, una garantía de calidad y excelencia que le permite vender sus productos a un mayor precio gracias a la lealtad de los consumidores.

Apple está disfrutando de una demanda importante desde el lanzamiento del iPhone 15, pero podría enfrentar serios problemas en 2024 para sus próximas versiones y actualizaciones.

Se estima que Huawei podría erosionar su participación de mercado en China. Este fuerte competidor lanzó recientemente el smartphone Kirin 9000S, y ello sin apoyo de firmas extranjeras debido a las sanciones comerciales impuestas sobre la empresa.

La guerra comercial de los chips entre Occidente y China ya pasa factura a compañías como Qualcomm (NASDAQ: QCOM), que perdería hasta 60 millones de pedidos en 2024, ocasionando grandes pérdidas.

★ Netflix: Cimentando las bases para el crecimiento

Netflix sumó casi 6 millones de suscriptores en el segundo trimestre de 2023, superando las expectativas de Wall Street, gracias a una ofensiva contra el uso compartido de contraseñas y la introducción de su paquete por suscripción más barato que incluye publicidad.

No obstante, el crecimiento de los ingresos trimestrales estuvo por detrás de las estimaciones, lo que ha llevado a los directivos a afirmar que se necesitarían “varios trimestres” para ver los resultados de estos esfuerzos.

Por otro lado, debido a la feroz competencia con Amazon y Disney, el mercado norteamericano de streaming muestra signos de saturación.

A pesar de todo ello, gracias a su fuerte presencia internacional y a nuevas iniciativas como la introducción de contenidos infantiles, amén de las medidas ya mencionadas, se espera que Netflix pueda mejorar sus ingresos en el segundo semestre de 2023.

★ Google: A la vanguardia de la IA y la publicidad en línea

La clave del éxito futuro de Google va a depender de la capacidad de la compañía para mantenerse a la vanguardia de la IA y las búsquedas en internet, mientras gestiona medidas regulatorias más estrictas y acciones antimonopolio en diversos mercados.

Entre sus principales fortalezas podemos mencionar que la compañía está expuesta a las principales tendencias de crecimiento tecnológico, incluida la publicidad en línea, la computación en la nube y la transmisión de video.

Gmail, las búsquedas en internet y YouTube han proporcionado a Google valiosos datos de usuario que pueden ayudarle a afinar su negocio publicitario.

Sin embargo, no hay garantía de que las inversiones de alto riesgo en tecnologías disruptivas como la conducción autónoma vayan a dar frutos.

De momento, la compañía se encuentra bien posicionada para seguir creciendo de la mano de sus nuevas herramientas basadas en IA.

¿Cuál es la previsión para las acciones FAANG (MAANG)?

El portal IND Money recogió recientemente la previsión de precios para todas las acciones MAANG, reflejando un potencial alcista de acuerdo con varias compañías de inversión y calificación.

Hablamos de importantes firmas como Jefferies, Baird, Morgan Stanley, Bernstein y Goldman Sachs:

▪ Para Meta, el objetivo de precio estaría entre los 355 $ y los 400 $. Esto supondría un potencial de crecimiento de al menos un 18,3% desde su nivel actual. Este crecimiento podría alcanzar hasta un 33,2% en el límite superior.

▪ Amazon refleja un consenso alcista en torno a los 175 $, lo cual, supondría un crecimiento de 37,7% desde su precio actual.

▪ Apple se maneja en un rango entre los 195 $ y los 204 $. En este caso, el potencial alcista está entre un 13,9% y un 19,2%.

▪ Netflix podría alcanzar un rango de precio entre los 400 $ y los 440 $. Hablamos de tasas potenciales entre 5,9% y 16,5%.

▪ Google se estima dentro de un rango entre los 129 $ y los 155 $. A su precio actual, ya la compañía alcanzó el límite inferior, pero podría llegar a un crecimiento de 18,4% en el escenario más optimista.

Las acciones MAANG son activos bursátiles que nos pueden ayudar a incrementar nuestro capital bajo diversas estrategias y enfoques.

Aunque estas compañías no son inmunes al riesgo sistémico que arropa a todo el mercado de valores, por su musculo financiero tenderán a fluctuar mucho menos ante las dificultades que compañías de menor capitalización. Esto puede ser de gran ayuda para desarrollar estrategias especulativas como el trading intradiario.

Por otro lado, dadas sus ventajas competitivas, pueden representar activos que nos permitan mantener un buen rendimiento promedio en una cartera de inversión a largo plazo.

¿Cómo invertir en FAANG?

MiTrade es una empresa de tecnología financiera que presta servicios de corretaje para operar con CFD de forma segura, económica y rápida en los mercados financieros globales.

Ofrece acceso a 4 mercados distintos: Forex, índices financieros, materias primas y acciones.

Las empresas que operan bajo la plataforma MiTrade están debidamente autorizadas y reguladas por las autoridades competentes en las Islas Caimán, Australia y Mauricio.

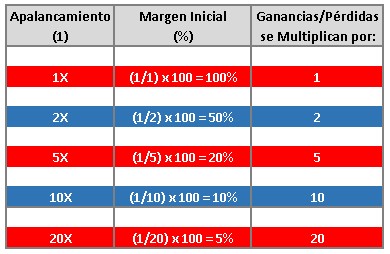

Por otro lado, las comisiones de MiTrade están basadas únicamente en el spread y en los costos de financiación nocturna. MiTrade ofrece CFD de acciones con apalancamiento de hasta 20X dependiendo de la acción:

*¡Regístrate para obtener $50.000 en bonos de demostración!

¡Disfrute del trading ahora!

La plataforma te permite trabajar con gráficos e indicadores para realizar un mejor análisis técnico y cuenta con importantes herramientas y recursos de formación.

No olvides que operar CFD con apalancamiento supone importantes riesgos, pues, aunque aumenta el potencial de beneficios, las posibles pérdidas se incrementan en la misma medida.

Más allá de los acrónimos, FAANG, MAANG, las 7 Magníficas, o cualquier otro que se invente, recuerda que todas estas compañías podrás operarlas sin problema a través de MiTrade.

Ventajas y desventajas de invertir en las acciones FAANG (MAANG)

Como has visto hasta ahora, las ventajas de invertir en acciones FAANG son evidentes:

(1) Capacidad para generar retornos acumulados superiores a los principales índices de mercado: S&P 500 y NASDAQ 100. |

(2) Todas poseen ventajas competitivas tangibles e intangibles muy importantes en sus respectivos mercados, especialmente en cuanto a la escala e imagen de marca. |

(3) Son compañías de las cuales dispones de abundante información para investigar y analizar. |

No obstante, las acciones FAANG también pueden suponer algunas desventajas y riesgos a considerar:

(1) Su elevado precio hace que muchos inversores las consideren relativamente sobrevaloradas. |

(2) Como hemos visto en los casos de Netflix y Meta, también pueden resultar bastante volátiles. |

¿Cuál es el principal factor de riesgo para las acciones MAANG?

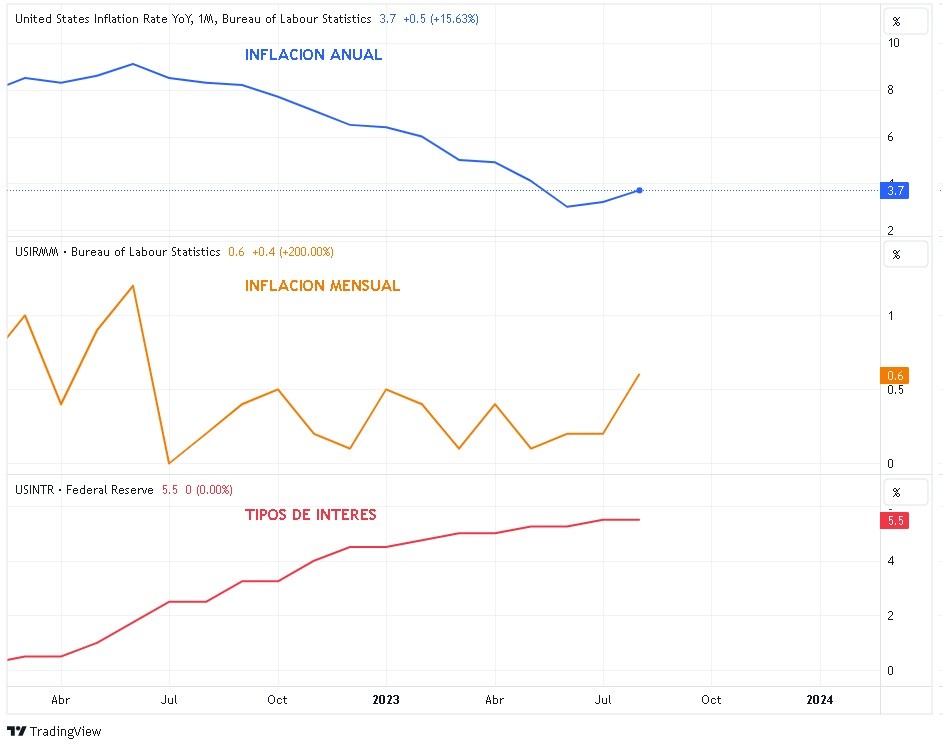

A la luz de las circunstancias actuales, pensamos que el factor de riesgo más importante es el nivel de inflación en Estados Unidos. Mientras la inflación no baje de forma sostenida, las autoridades monetarias se verán forzadas a mantener elevados los tipos de interés por más tiempo.

Mientras esto ocurre, las valoraciones del grupo MAANG y el resto de las acciones tecnológicas se verán profundamente afectadas.

Fuente: Tradingview

Aunque la inflación general ha venido descendiendo, la inflación subyacente aún se mantiene en niveles elevados. Los tipos de interés ya alcanzaron el nivel de 5,5% y podemos anticipar que se mantendrán allí hasta el segundo trimestre de 2024, al menos.

Como ya comentamos, la economía de Estados Unidos parece haber sorteado el obstáculo de una posible recesión en 2023. Sin embargo, no sabemos lo que pueda ocurrir en 2024, un año electoral en el país.

Es probable que, si la economía comienza a dar señales claras de desaceleración, la FED opte por comenzar a reducir el costo del dinero a partir del próximo mes de marzo.

Esto, combinado con los resultados trimestrales que puedan obtener las compañías MAANG en adelante, ejercerá una influencia decisiva en la cotización de estas valiosas acciones.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.