Benjamin Graham, padre espiritual del análisis fundamental, solía decir que un inversor inteligente sabe que las acciones se tornan más arriesgadas a medida que su cotización aumenta y menos arriesgadas a medida que su cotización baja…

Desde ese punto de vista, no cabe duda que los mercados financieros asiáticos, y en particular el chino, podrían estar ofreciendo grandes oportunidades de compra en este momento.

Si quieres saber cuáles son los principales mercados financieros asiáticos, cuál es su situación actual y qué podemos esperar en el futuro, te invitamos a leer esta interesante reseña con todas las claves para invertir en 2024.

Últimas noticias de los mercados financieros asiáticos

En este momento, la discusión dominante para los mercados financieros asiáticos gira en torno a los problemas estructurales y coyunturales de la economía china y cuáles serán las medidas que las autoridades tomarán finalmente para cambiar la situación.

Por ahora, en términos de valor de mercado, las acciones de las 3 principales plazas bursátiles de China; Shanghai, Hong Kong y Shenzhen, han visto esfumarse unos 6 trillones de dólares en capitalización desde máximos de 2021.

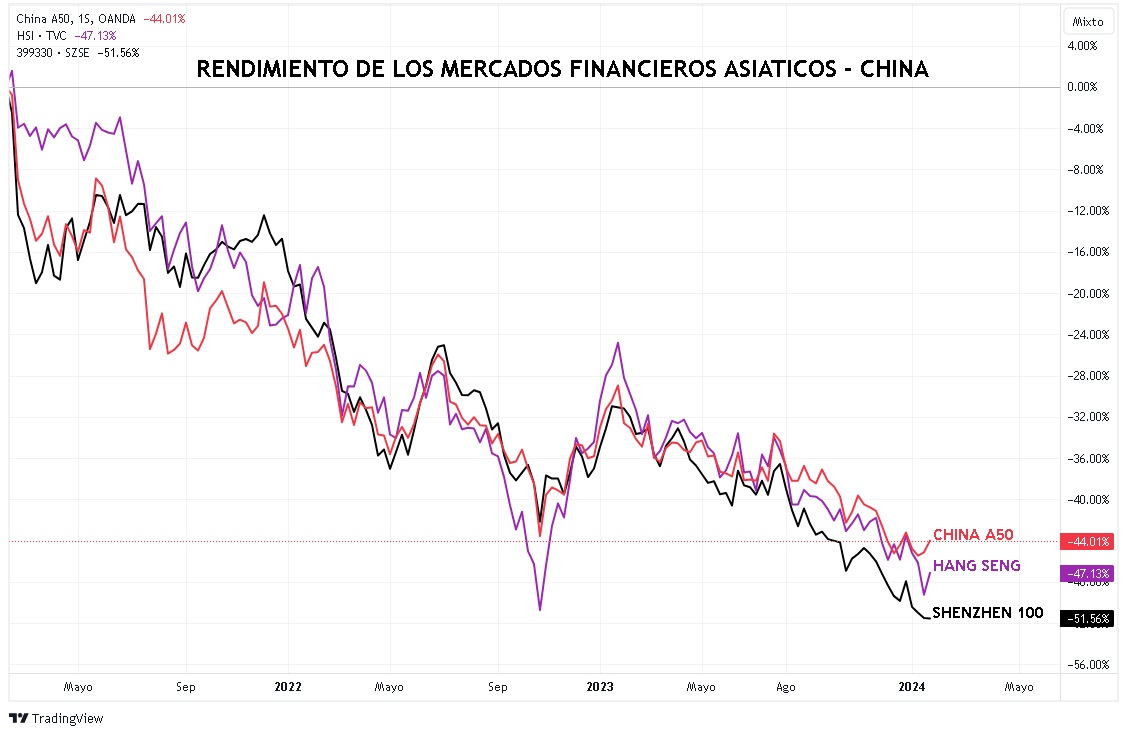

Veamos el Rendimiento de los 3 Principales Índices Bursátiles de China para el período 2021-2024:

Fuente: Tardingview

Como puede verse, los 3 índices presentan caídas superiores al 40% desde finales del primer trimestre de 2021. El índice China A50 ha caído un 44,01%, el índice Hang Seng un 47,13% y el Shenzhen 100 un 51,56%.

Estos catastróficos resultados son producto de la combinación de una serie de factores, tales como:

El impacto de la fallida política de Covid-Cero.

Las sanciones y el mayor celo regulador sobre las principales corporaciones tecnológicas.

Los serios problemas en el sector inmobiliario, el más importante de la economía.

La reducción de la demanda en el resto del mundo por la ralentización económica.

La guerra comercial con Estados Unidos, en especial, en lo que se refiere a la prohibición de exportar microprocesadores de alta tecnología a China.

Las consecuencias están a la vista de todos. La economía china ha dejado de crecer a tasas de dos dígitos y los retos estructurales son cada vez más evidentes.

La inversión extranjera directa está bajando y la manufactura parece dirigirse a otros países emergentes como India, Indonesia o Vietnam.

La población china está envejeciendo y la tasa de natalidad es muy baja, lo cual supondría un declive poblacional que impactará al mercado laboral progresivamente.

¿Qué medidas están tomando las autoridades en China?

Tratándose del mercado asiático más importante, el PBOC, el banco central de China, ha anunciado la reducción el Coeficiente de Reservas Obligatorias para todos los bancos en 50 puntos básicos (0,5%), lo cual liberaría 1 trillón de yuanes (unos 139,45 billones de dólares) que podrían inyectarse a la economía.

Sin embargo, la medida más importante, aún en discusión por parte de las autoridades, sería un paquete de rescate del mercado de valores por unos 2 trillones de yuanes (unos 278,90 billones de dólares).

Este dinero provendría principalmente de cuentas offshore de compañías estatales chinas, como parte de un fondo de estabilización para comprar acciones en el país a fin de detener la venta masiva de valores que hemos visto en las bolsas del país.

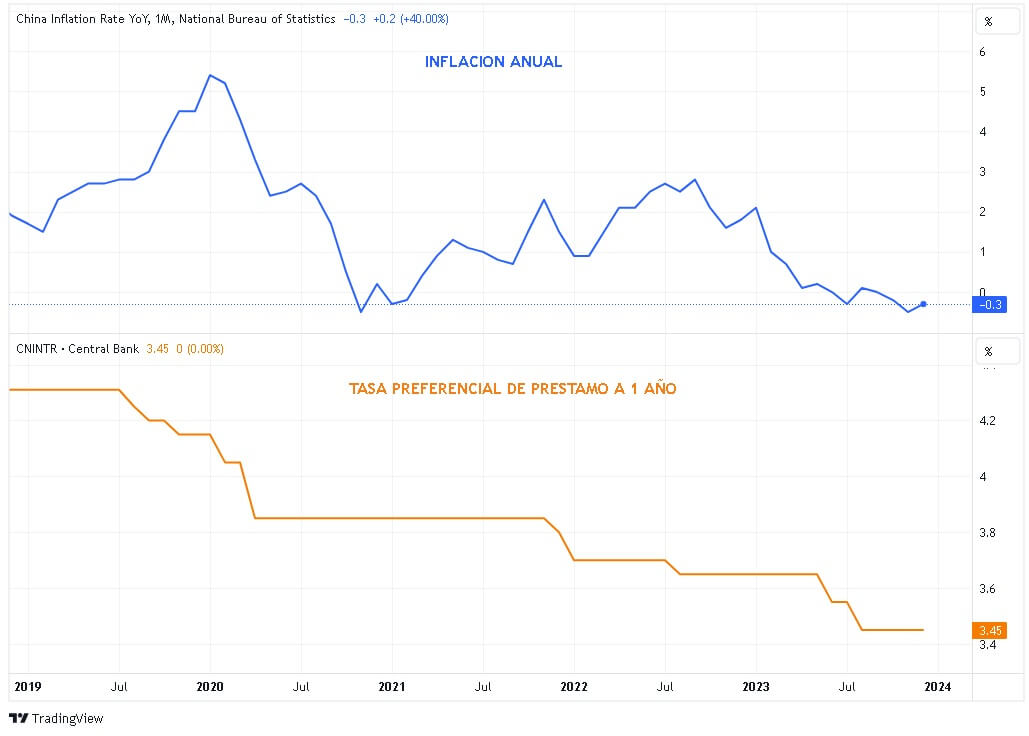

Por otro lado, el banco central ha venido bajando la tasa preferencial de préstamo a 1 año desde finales de 2021, manteniéndola en un nivel mínimo de 3,45%:

Fuente: Tardingview

No hay que olvidar que, producto de la situación descrita, China viene presentando un proceso deflacionario durante los últimos meses, lo cual, nos sugiere un menor consumo interno.

Las medidas para estimular este mercado asiático no han sido una sorpresa y se vienen esperando desde hace varios meses.

Lo anunciado hasta ahora corresponde a un estímulo de la liquidez para intentar promover el crecimiento. No obstante, ya que las medidas han sido tardías y no parecen estar conectadas dentro de un plan más global, está por verse si serán suficientes para impulsar la actividad económica y detener la sangría en la bolsa.

Por ahora, el resto de los mercados financieros asiáticos observan cuál será su efecto. De acuerdo con las últimas cifras oficiales, la economía china creció un 5,2% en el cuarto trimestre de 2023, ligeramente por debajo de las expectativas, pero bastante lejos del crecimiento explosivo que mantuvo hasta la década pasada.

Aspectos fundamentales del mercado asiático

Los mercados financieros asiáticos están representados por todos aquellos mercados de capitales o bolsas de valores que funcionan en los países de Asia, en particular, en la región de Asia-Pacífico.

Asia es el continente más grande en extensión, además de ser el más poblado de nuestro planeta. Aunque geográficamente Asia se encuentra unida a Europa, es considerada una región aparte por razones culturales e históricas.

Lo que venimos observando desde hace varias décadas es el desplazamiento del centro de gravedad de la economía mundial hacia esta vasta región, y con ello, se abren importantes oportunidades de inversión en la bolsa asiática.

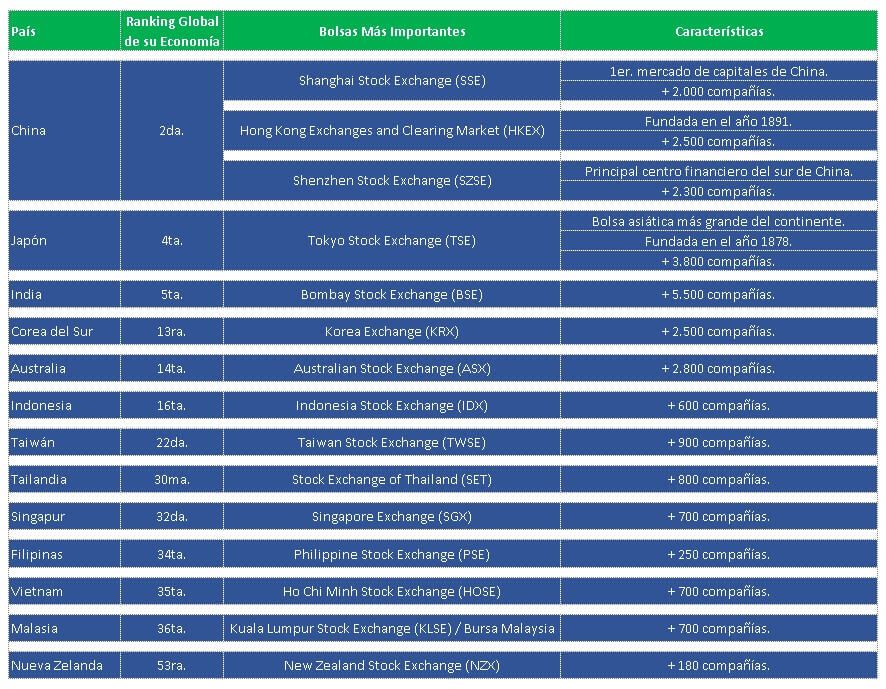

Veamos en la Tabla 1, cuáles son los Mercados Financieros Asiáticos Más Importantes a partir del Tamaño de su Economía:

Tabla 1. Mercados Financieros Asiáticos. Fuente: Recopilación y Elaboración por el autor.

China, la segunda economía del orbe, tiene 3 de las bolsas más grandes de Asia: Shanghai Stock Exchange (la mayor de toda la región), Hong Kong Exchanges and Clearing Market y Shenzhen Stock Exchange.

Hoy por hoy, estas bolsas integran más de 6.800 compañías, aunque existen ciertas condiciones para los inversores extranjeros que desean comprar sus acciones.

La bolsa de Tokio fue durante décadas la más grande de Asia, pero debido al prolongado estancamiento del país, ya fue desplazada por Shanghai.

India, la quinta economía del mundo, cuenta con varios mercados de capitales, pero su bolsa más importante es la de Bombay, la cual permite invertir en más de 5.500 compañías.

Luego, tenemos a una serie de países de tamaño intermedio que ya alcanzaron un elevado nivel de desarrollo económico, tales como, Corea del Sur, Australia, Taiwán, Singapur y Nueva Zelanda.

De igual forma, debemos considerar a los países emergentes de la región, los cuales han venido elevando su crecimiento en las décadas más recientes, aunque con resultados desiguales. Hablamos de Indonesia, Tailandia, Filipinas, Vietnam y Malasia.

¿Cuáles son las bolsas asiáticas más grandes?

De acuerdo con datos de Statista, para 2023, los Mercados Financieros Asiáticos Más Grandes por Capitalización de Mercado (en billones de dólares) fueron los siguientes:

Fuente: Statista

La bolsa de valores de Shanghai lideró la región con una capitalización de 7.357 billones de dólares.

Le siguen, Japón (Tokio) con 5.586 billones, Shenzhen con 4.934 billones y Hong Kong con 4.567 billones.

De manera que, las bolsas de valores de China en conjunto alcanzaron una capitalización de 16.860 billones, o lo que es lo mismo, 16,9 trillones de dólares con “t” de tremendo.

Las otras bolsas asiáticas de mayor tamaño son las de India, Corea del Sur, Australia y Taiwán.

Si desean crecer, las economías necesitan abrir su mercado de capitales para que las empresas puedan captar fondos y financiar sus actividades.

El mercado asiático ha sido testigo de una expansión notable en las últimas décadas, pero, la región enfrenta múltiples desafíos e incógnitas respecto a su futuro crecimiento económico.

Regístrese y experimente el trading online ahora mismo!

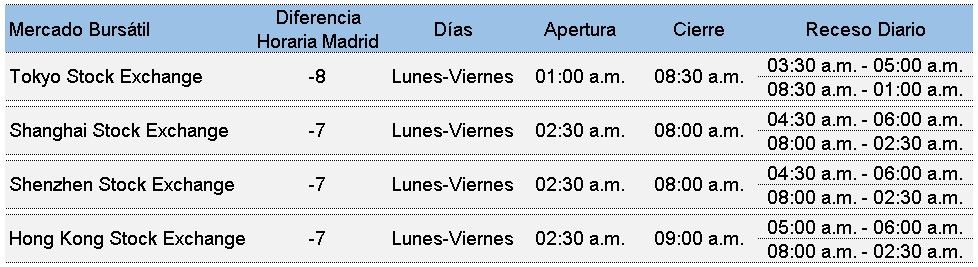

Horarios para operar en las bolsas asiáticas

A continuación, mostramos los horarios de operación para las principales bolsas asiáticas, a fin de que conozcas cuándo invertir en estas plazas bursátiles. Por otro lado, te presentamos el importante concepto de "solapamiento de horarios" , el cual te ayudará a planificar mejor tu operativa.

Operando desde Europa

Supongamos que resides en Madrid (España) y te interesa seguir los principales mercados financieros asiáticos : Shanghai, Shenzhen y Hong Kong (China), así como Tokio (Japón).

¿Cuáles son los horarios para operar estas plazas bursátiles? Pues, al manejar los horarios debes considerar 3 aspectos básicos:

¿Solapamiento de horarios? |

Madrid se encuentra en el huso horario basado en la Hora Central Europea CET (GMT+2). Sin embargo, hay una diferencia de 1 hora entre la hora CET y la hora GMT, por lo que debe restarse 1 hora. Es decir, en la práctica la diferencia horaria con Madrid debe calcularse en base a GMT+1. |

¿Cuáles son los productos que vas a operar? |

Si operas acciones requieres estar activo durante la sesión diaria de la bolsa que ofrece esas acciones. Pero, si operas productos derivados (futuros o CFD sobre índices, por ejemplo), fuera de un receso diario podrás operar casi las 24 horas de lunes a viernes. |

¿Cuál es la diferencia horaria entre tu ubicación y la plaza bursátil de tu elección? |

Tokyo (Japón) se encuentra en el huso horario GMT+9, por lo que tiene una diferencia de 8 horas con Madrid. Shanghai, Shenzhen y Hong Kong (China) se encuentran en el huso horario GMT+8, por lo que tienen una diferencia de 7 horas. |

Si quieres operar estas bolsas asiáticas en tiempo real y te encuentras en Madrid, debes estar activo entre la 1:00 a.m., cuando abre la primera plaza, y las 9:00 a.m., cuando cierra la última plaza.

Solapamiento de horarios

El mejor momento para operar las bolsas asiáticas es aquél en el cual se solapan los horarios de funcionamiento de las distintas plazas de nuestro interés. El siguiente diagrama te ayudará a entenderlo mejor:

Para estas 4 plazas, las cuales representan los principales mercados financieros asiáticos, el solapamiento de horarios ocurre entre las 2:30 a.m. y las 8:00 a.m., cuando están abiertos los 4 mercados al mismo tiempo. Esto garantiza volumen y liquidez a los activos que cotizan en estas bolsas, y también, a sus derivados (futuros, CFD, etc.).

De manera que, este "solapamiento asiático" supone una franja de tiempo que ofrece muchas oportunidades a los traders e inversores que operan desde otras regiones del mundo.

Por supuesto, también existe un solapamiento europeo y uno americano, los cuales también suponen gran movimiento de los activos que se puede aprovechar por el elevado volumen de transacciones.

Retos y desafíos de los mercados financieros asiáticos

La región de Asia-Pacífico, que concentra los mercados financieros asiáticos más importantes, es una de las más diversas y activas del mundo, pero también enfrenta múltiples desafíos para mantener las tasas de actividad económica de las décadas pasadas.

Entre sus retos estructurales principales podemos mencionar 4:

1.- Inestabilidad geopolítica. La región es el epicentro de varios focos de conflicto, como la Península de Corea, el Mar de China Meridional, el Estrecho de Taiwán y la frontera entre India y China. Estas tensiones podrían escalar en cualquier momento hasta convertirse en conflictos comerciales o militares, afectando la estabilidad y la cooperación regionales. El rol de Estados Unidos, como aliado de seguridad y socio comercial de muchos países de la región, es un aspecto central a tener en cuenta.

2.- Desaceleración del crecimiento económico. Se espera que China, la economía más grande de la región, mantenga un crecimiento más modesto. Esto tendrá efectos secundarios en otras economías que dependen del comercio, la inversión y el turismo con China. Además, la región aún se está recuperando del impacto de la pandemia de COVID-19, que causó distorsiones generalizadas.

3.- Tendencias demográficas. La región está atravesando una rápida transición demográfica impulsada por factores como el envejecimiento de la población, la creciente urbanización, la migración y el cambio de rol de la juventud en la sociedad. Estos aspectos plantean desafíos como el aumento de los costos de la seguridad social, presiones ambientales, escasez de mano de obra y brechas en las habilidades que requiere el mercado de trabajo.

4.- Cambio climático. La región es vulnerable a los efectos del cambio climático y podría verse cada vez más afectada por los eventos climáticos extremos, la pérdida de biodiversidad y la inseguridad alimentaria. Esta parte del mundo también contribuye de forma notable a las emisiones globales de gases de efecto invernadero y representa aproximadamente la mitad del total mundial. Es preciso equilibrar los objetivos de desarrollo con medidas ambientales y la adopción de estrategias orientadas a las energías renovables.

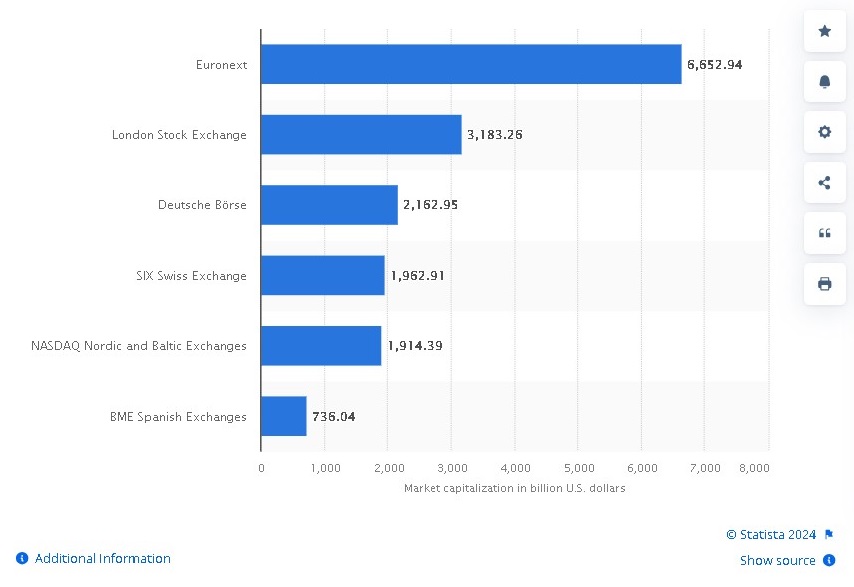

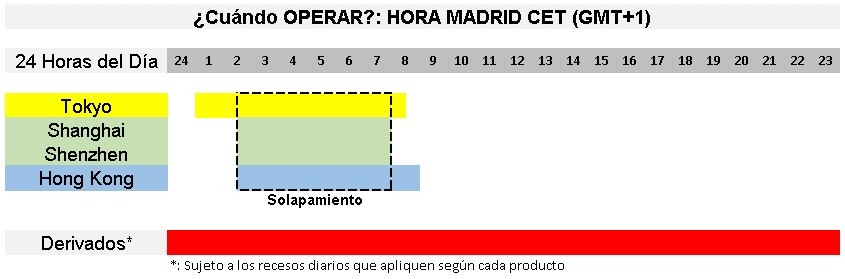

De momento, el mercado de capitales en Estados Unidos sigue teniendo el liderazgo absoluto. Según un estudio realizado por Visual Capitalist, este país concentraba el 58,4% de todo el mercado global para 2022:

La hegemonía de Estados Unidos es producto de su larga trayectoria de crecimiento durante el siglo XX y de la fortaleza de sus instituciones políticas y económicas. El reflejo más importante de este dominio es el mantenimiento del dólar como principal moneda de reserva mundial.

Los mercados financieros asiáticos más importantes, Japón, China y Australia, mantenían una cuota de mercado conjunta de 12,2%. Aunque la diferencia es bastante notable, hay que recordar que Japón llegó a tener una cuota de 40% en 1989, incluso mayor que la de Estados Unidos, antes de comenzar su largo declive.

De manera que, estas cifras deben evaluarse a la luz de la trayectoria de largo plazo de las economías de la región Asia Pacífico.

En el caso particular de China, es verdaderamente notable lo que ha conseguido hasta ahora, pero el rol del estado sobre la economía pudiera limitar las oportunidades de crecimiento futuro, dañando el prospecto de las bolsas de valores de este país.

Bolsas asiáticas en directo: Principales índices bursátiles

A continuación, podremos realizar un acercamiento técnico a los gráficos semanales de los principales índices de la bolsa asiática, en particular, el China A50, el Hang Seng y el Shenzhen 100:

Índice China A50

Fuente: Tradingview

El índice China A50 sigue el rendimiento de 50 acciones clase A que cotizan en las Bolsas de Valores de Shanghai y Shenzhen. Estas acciones se seleccionan en función de su capitalización de mercado y representan las empresas más grandes y líquidas de la China continental.

El China A50 aún se encuentra dentro de una tendencia bajista iniciada en febrero de 2021, cuando alcanzó un máximo histórico de 20.603,10 $.

Para suponer que esta tendencia ha terminado es preciso que el precio rompa esta línea y comience a cerrar de forma sostenida sobre ella. En julio de 2023 se realizó una rotura, pero el precio no pudo sostenerse.

En este momento, el índice cotiza a un nivel de 11.160,60 $ y se encuentra bastante por debajo de la media móvil exponencial de 50 semanas, una línea de soporte y resistencia dinámica cuyo promedio actual es de 12.232,90 $. Hablamos de una diferencia aún significativa de 9,6%.

Por otro lado, el Índice de Fuerza Relativa fluctúa de forma descendente por debajo de su zona media (50). Es decir, se halla dentro de un área de consolidación bajista del precio.

Tenemos 3 niveles mayores de soporte y resistencia a tener en cuenta:

8.343,90 $ (mínimos de agosto 2015).

10.169,20 $ (mínimos de diciembre de 2018).

15.435,50 $ (máximos de mayo 2015).

Asimismo, existe un nivel menor de soporte y resistencia alrededor de los 12.288,00 $.

Para tomar posiciones en largo necesitamos rotura alcista de la tendencia y de la media móvil de manera sostenida, así como su cambio de pendiente. El RSI, por su parte, debe traspasar su zona media y fluctuar de forma ascendente hacia el extremo de sobrecompra.

Hang Seng

Fuente: Tradingview

El Hang Seng es un índice ponderado por capitalización de mercado que rastrea el desempeño de las empresas más grandes y líquidas que cotizan en la Bolsa de Valores de Hong Kong. Cubre alrededor del 65% de la capitalización total de la bolsa y está compuesto por más de 80 compañías de diversos sectores, como finanzas, servicios públicos, propiedades, comercio e industria.

El índice tiene un comportamiento similar al observado con el China A50. Actualmente cotiza por debajo, tanto de la línea de tendencia bajista como de la media de 50 semanas. De igual forma, el indicador RSI se halla en área de consolidación bajista.

Es preciso confirmar si el precio es capaz de mantener su nivel actual en 16.077,25 HK$ o se dirige hacia el siguiente nivel relevante más bajo alrededor de los 10.676,29 HK$.

Los próximos niveles a tener en cuenta están en 18.278,80 HK$ y 24.988,57 HK$, éste último bastante distante a la espera de cambios más palpables en la economía de China.

Shenzhen 100

Fuente: Tradingview

El índice Shenzhen 100 es un índice ponderado por capitalización que mide el rendimiento de las 100 principales acciones clase A que cotizan en la Bolsa de Valores de Shenzhen.

Este índice se ha mantenido en clave bajista desde febrero de 2021, cuando alcanzó el máximo histórico de 8.234,00 yuanes.

En línea con la venta masiva de acciones chinas de los últimos meses, esté índice cotiza a 3.838,76 yuanes, un 16,8% por debajo de la media de 50 semanas. El indicador RSI se encuentra prácticamente sobre el límite de sobreventa (30).

En este momento, los 2 niveles mayores de soporte y resistencia a tener en cuenta se hallan alrededor de los 2.902,32 yuanes (mínimos de diciembre de 2018) y los 4.534,22 yuanes (máximos de noviembre de 2010).

Tal y como hemos podido apreciar, las acciones chinas no se encuentran en su mejor momento. No obstante, hay una gran oportunidad latente en este mercado asiático si es que la economía mejora su nivel de actividad y ello es acompañado por políticas más amigables.

Si deseas invertir o especular en los mercados financieros asiáticos, en especial en China, lo mejor que puedes hacer en este momento es seguir los anuncios relativos a políticas de estímulo monetario, fiscal y regulatorio. ¡Esa es la clave a la que debes estar atento!

¿Cómo invertir en el mercado asiático?

Si deseas invertir en el mercado asiático de forma directa puedes comprar acciones de compañías chinas que coticen en bolsas occidentales a través de tu bróker de confianza.

Las acciones te otorgan una fracción de la propiedad de una compañía equivalente a la cantidad de acciones que adquieras. De igual forma, te dan derecho a recibir parte de los beneficios que la empresa genere.

¿Vale la pena comprar acciones chinas?

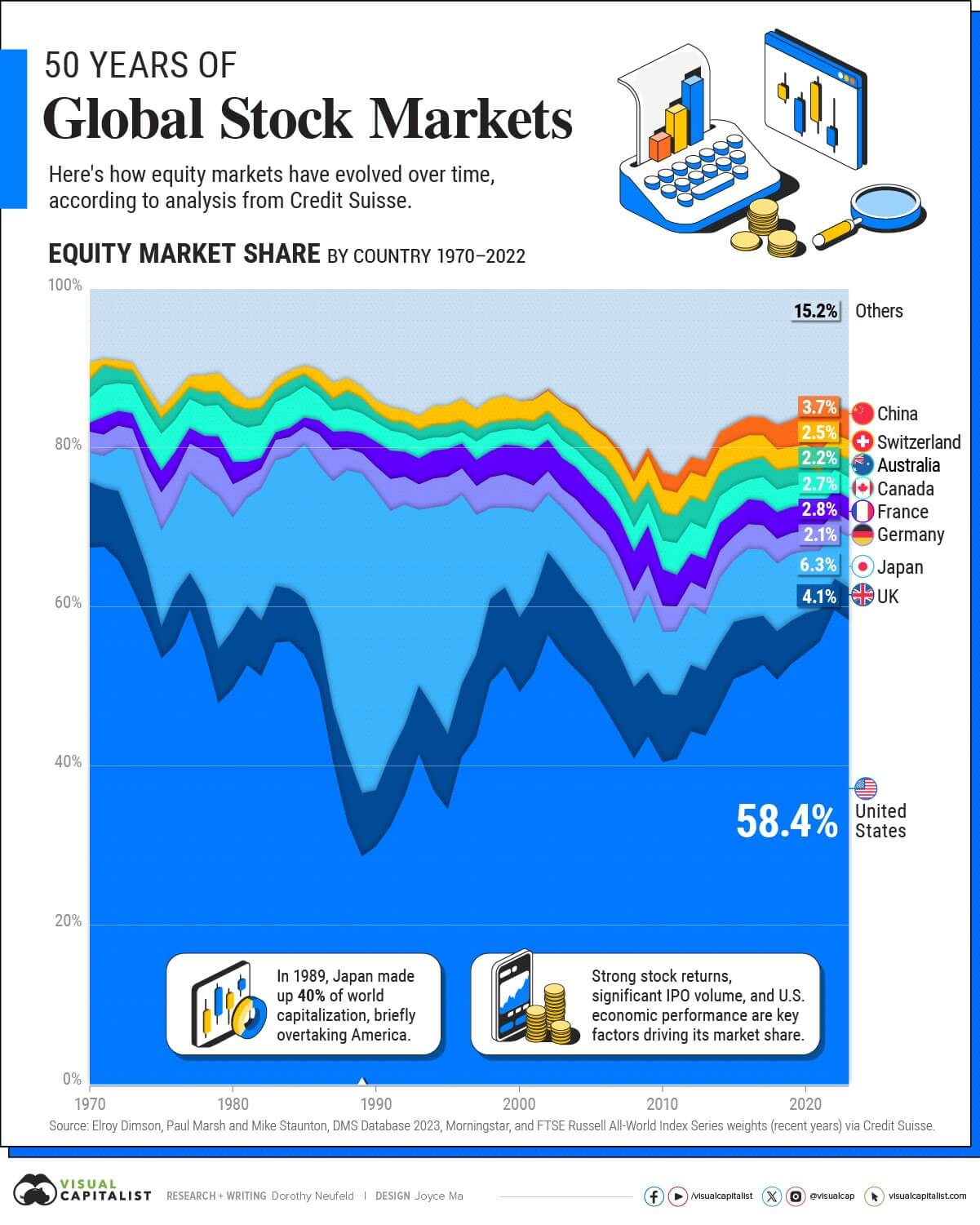

Hoy en día, las mayores compañías chinas rivalizan en tamaño con los gigantes corporativos occidentales. Veamos el Ranking de las Empresas Chinas y Estadounidenses Más Grandes por Ingresos (en Billones de dólares) para el Año 2022:

Walmart y Amazon, 2 gigantes del comercio minorista en línea, lideraron las compañías occidentales con ingresos de 611 y 514 billones de dólares, respectivamente.

La mayoría de las empresas chinas líderes en este ranking comparten una característica común. En principio, se fundaron como compañías de propiedad estatal y operan en industrias tradicionales como servicios básicos, construcción, banca o petróleo y gas.

State Grid, por ejemplo, es la compañía de servicios básicos más grande del mundo y registró unos ingresos de 530 billones de dólares en 2022. Algo similar podríamos decir de China National Petroleum y Sinopec Group.

La compra de acciones de estas compañías está sujeta a restricciones para los inversores extranjeros minoristas. Sin embargo, también encontramos cada vez más casos como JD.com, última en el ranking con unos ingresos de 156 billones de dólares.

JD.com es una empresa de comercio electrónico que fue fundada en 1998 por el emprendedor de Internet, Liu Qiangdong. Hoy en día, es uno de los mayores competidores de Alibaba y puedes comprar las acciones de ambas por medio de ADRs en las bolsas de valores occidentales.

Del mismo modo, existen otras opciones como Tencent, Pinduoduo, Vipshop o el descollante fabricante de vehículos BYD, entre otras.

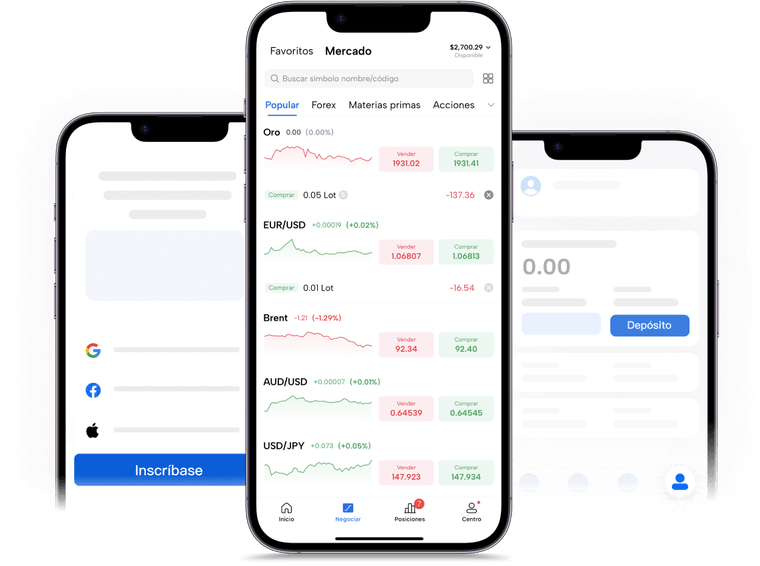

No obstante, si deseas invertir o especular de manera indirecta puedes optar por derivados como los Contratos por Diferencia. Estos instrumentos te permiten especular sin adquirir el activo subyacente y se pueden comerciar a través de plataformas de renombre como MiTrade, un bróker líder en los mercados financieros asiáticos.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.