摘要

TradingKey - 《美丽大法案》的推出、穆迪下调美国主权信用评级、美债拍卖遇冷,以及近期美联储降息预期弱化等多重因素共同造成了5月21日的美债风暴。展望后市,虽然发生概率较低,但若美债风暴重演,美债收益率与美股或将回归负相关性,引发"股债双杀"局面。然而我们的基准预测是:宽松货币政策与积极财政政策的组合拳将力压经济放缓的影响,支撑美股中期看涨逻辑,这意味着短期市场回调反而提供投资者入场的良机。就美元走势而言,若美债收益率攀升是受特朗普外交政策不确定性、美债信用担忧及美联储政策困境驱动——这些因素将促使全球资本转向非美资产——那么美债收益率与美元指数的负相关关系将持续,导致美元延续跌势。

来源:Mitrade

来源:Mitrade

* 投资者可以通过被动基金(如ETF)、主动基金、金融衍生品(如期货、期权和掉期)、差价合约和点差交易直接或间接投资于股票市场和外汇市场。

1. 背景

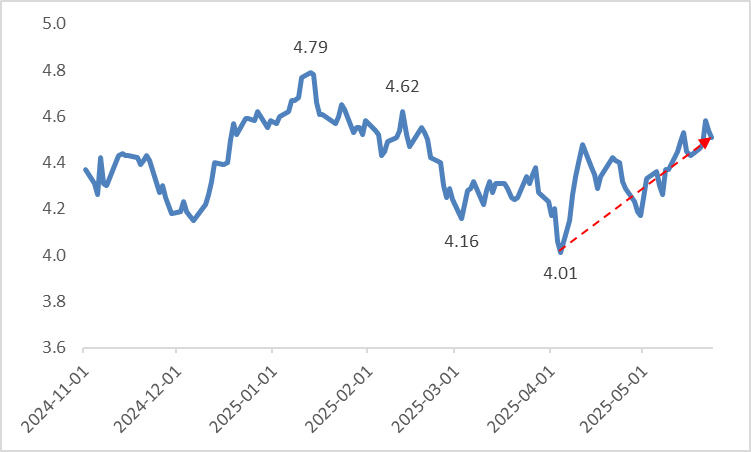

2025年5月21日,美国国债收益率大幅飙升,10年期收益率突破4.6%,30年期收益率站上5%。事实上,自2025年4月4日触及4.01%的阶段性低点后,美债收益率已开始逐步回升(图1.1)。4月,美国加征关税政策冲击美元资产,叠加财政债务担忧升温,共同推升了美债收益率。而5月收益率持续上涨的原因则更具体化:

美国众议院筹款委员会通过的《美丽大法案》:该法案以国内减税为核心目标,若最终生效将削减美国税收收入,进一步恶化国家债务状况。在此情况下,美国政府势必要扩大发债规模以维持财政运转,导致国债供应增加并推高收益率。

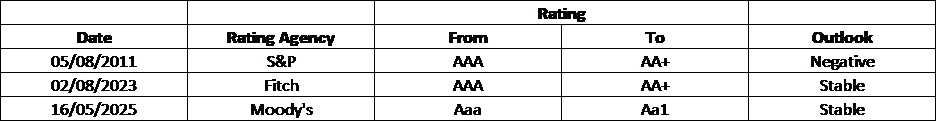

穆迪下调美国主权评级:由于美国财政前景恶化,全球三大评级机构之一的穆迪将美国主权信用评级从Aaa级下调至Aa1级(图1.2)。此举引发市场震荡,导致美债遭抛售,收益率随之攀升。

美债拍卖遇冷加剧收益率飙升:2025年5月21日美国国债拍卖需求疲软,直接推动收益率大幅攀升。其中20年期国债收益率自2023年11月以来首次突破5%关口,最终中标收益率达5.05%,较4月同期高出20个基点。

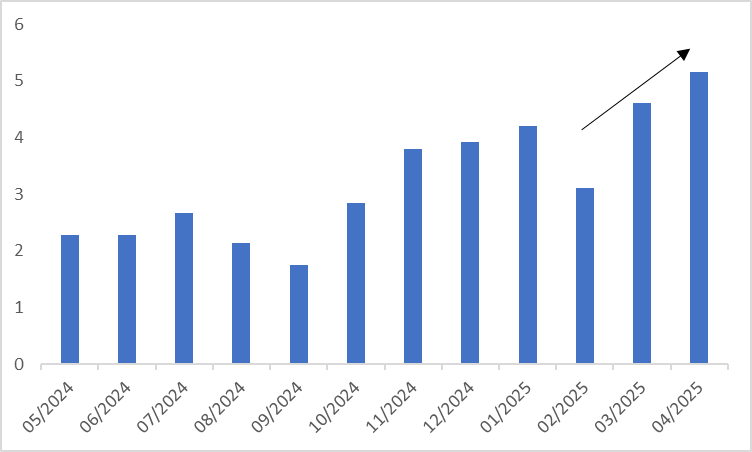

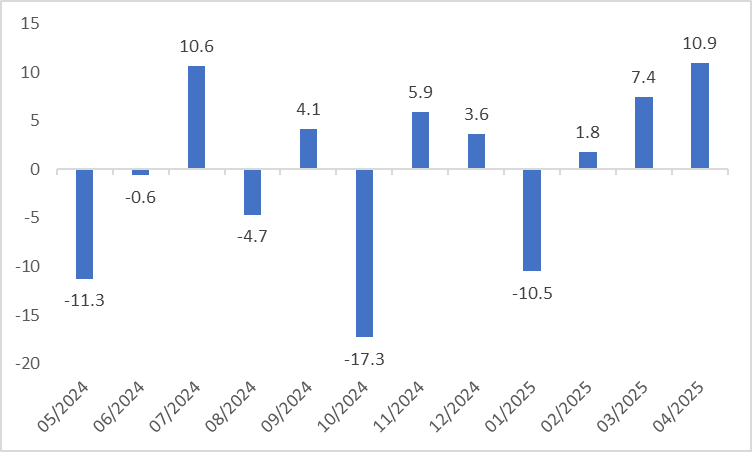

除上述三大直接因素外,美国国债收益率走高的间接推手是近期展现的经济韧性。高频数据显示需求端显著改善:零售销售和新屋销售增速近月来明显加快(图1.3-1.4);生产端方面,工业生产指数自去年末以来持续回升(图1.5)。制造业和服务业PMI分别从4月的50.2和50.8升至5月的52.3。如此强劲的经济表现叠加关税政策,推高了投资者对美国通胀的预期——密歇根大学1年期通胀预期指数已连续数月攀升,且5月最新数据高达7.3%(图1.6)。经济韧性与通胀预期高企的双重作用,可能促使美联储推迟降息时点并缩减降息幅度,从而进一步推升国债收益率。

图1.1:10年期美债收益率(%)

来源:路孚特,TradingKey

图1.2:评级机构下调美国主权评级记录

来源:路孚特,TradingKey

图1.3:零售销售额同比增速(%)

来源:路孚特,TradingKey

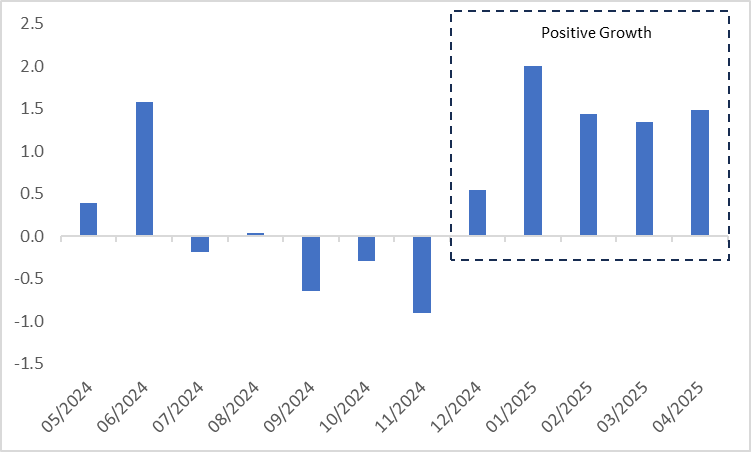

图1.4:新屋销售环比增速(%)

来源:路孚特,TradingKey

图1.5:工业产出同比增速(%)

来源:路孚特,TradingKey

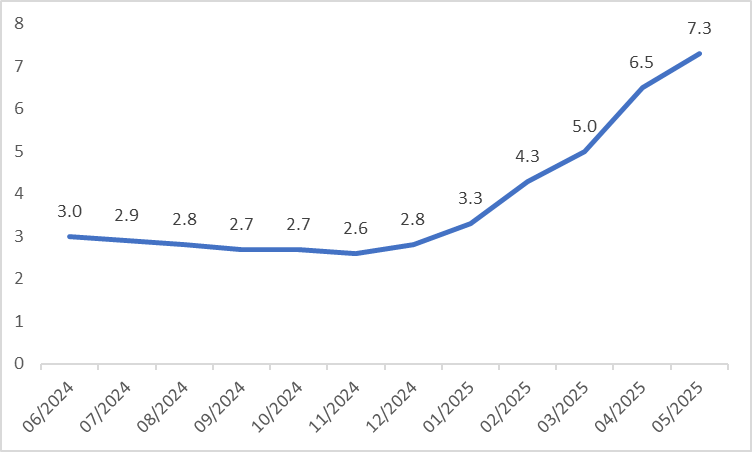

图1.6:密歇根大学1年期通胀预期(%)

来源:路孚特,TradingKey

2. 风险警示:若美债风暴重演,对市场影响如何?

展望未来,我们的基准情景预测是:随着关税政策影响逐步显现,美国经济将趋于放缓。这将从需求侧抑制通胀大幅反弹,在"低增长+低通胀"组合作用下,美联储预计将于2025年7月重启降息周期。但鉴于本文主要目的在于风险警示,我们将重点分析另一种情景——滞胀(即便我们认为发生的概率不高)。历史经验表明(如1970年代及2007年末至2008年初),滞胀时期美联储往往选择收紧货币政策以优先抑制通胀。若今年下半年重现这一情景,美债收益率将持续攀升,并对美股及美元走势产生深远影响。

3. 对美股的影响

若美债收益率持续攀升,将通过三重传导渠道影响美股走势:

负面效应-融资成本渠道:作为贷款基准利率的定价锚,收益率上升将推高上市企业借款成本,通过压缩企业利润率(估值模型分子端)压制股价;

负面效应-折现率渠道:股票估值依赖于未来现金流的折现,收益率攀升将降低现金流现值(估值模型分母端),从而拖累股价;

正面效应-资金轮动渠道:当国债价格下跌时,撤离美债的资金可能涌入美股,形成"跷跷板效应"对股市构成支撑。

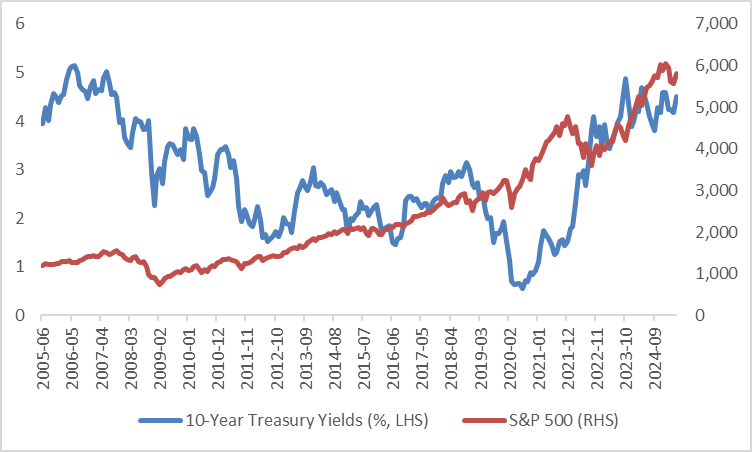

历史数据显示,美债收益率与美股的相关性呈现阶段性轮动特征。整体而言,2020年前两者呈负相关,而2020年后则转为显著正相关(图3)。展望未来,若美债动荡因关税政策不确定性和美债避险属性削弱而再度爆发,2020年以来的趋势或将逆转——美债收益率与美股很可能重新回归负相关关系,进而引发"股债双杀"局面。

在此,需重申我们基准预测情景——"低增长+低通胀"组合将促使美联储于2025年7月重启降息周期。这一宽松货币政策,叠加国内减税等扩张性财政政策的配合,将有效对冲经济放缓的影响,从而支撑我们对美股中期走势的看涨观点。因此,若美债市场动荡重演并引发美股短期回调,反而将提供投资者布局良机。

图3:过去20年美债收益率与美股相关性演变

来源:路孚特,TradingKey

4. 对美元的影响

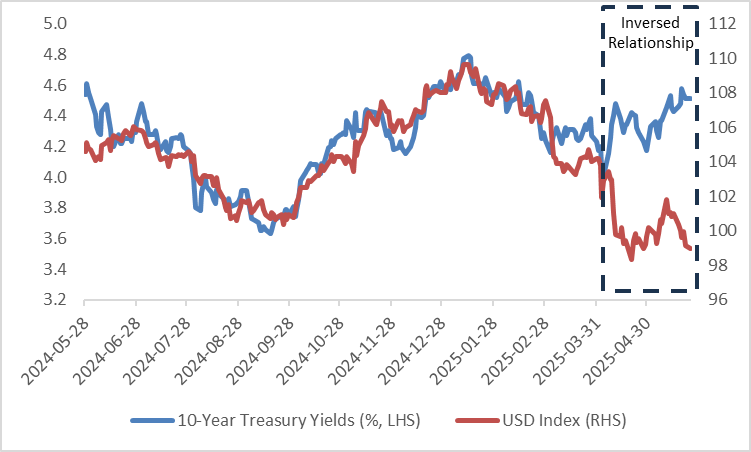

从经济学原理来看,美债收益率与美元指数通常呈现显著正相关关系(图4),这一现象主要由两大因素驱动:其一,收益率上升提升美债吸引力,促使外国投资者增持美债以获取更高回报。由于美债以美元计价,其需求增加将直接推升美元需求,从而支撑美元指数走强;其二,美债收益率攀升往往预示着市场对美联储加息的预期升温,这种政策预期会进一步强化美元的吸引力。

近期,美债收益率与美元指数却呈现出反常的负相关关系。这一现象主要源于三大因素:特朗普外交政策的不确定性、美国债务信用度的隐忧,以及美联储面临的政策两难困境。这些因素共同促使全球资本转向非美资产配置,从而削弱美元需求,拖累美元指数表现。展望未来,若美债市场动荡重演,且继续由上述因素驱动,收益率与美元指数的负相关性很可能持续,导致美元步入趋势性贬值通道。

图4:美债收益率与美元指数相关性

来源:路孚特,TradingKey

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情