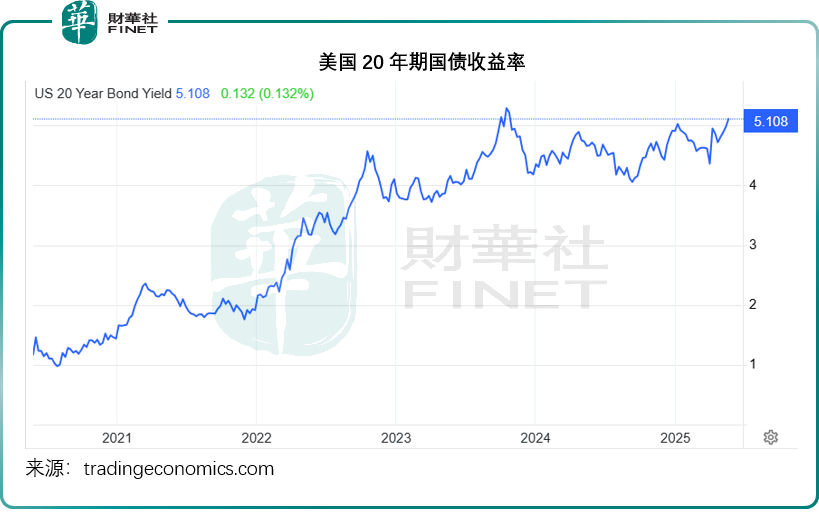

2025年5月21日,美国财政部发行160亿美元20年期国债,中标收益率飙升至5.047%,较4月的4.810%高出23.7个基点,反映投资者对美债需求极其疲弱,迫使利率升高以吸引资金进入。

信心低迷

近日,特朗普正加大对众议院共和党的施压,要求他们通过“大而美”开支法案,以延长他在2017年总统第一任期内通过的全面减税政策。

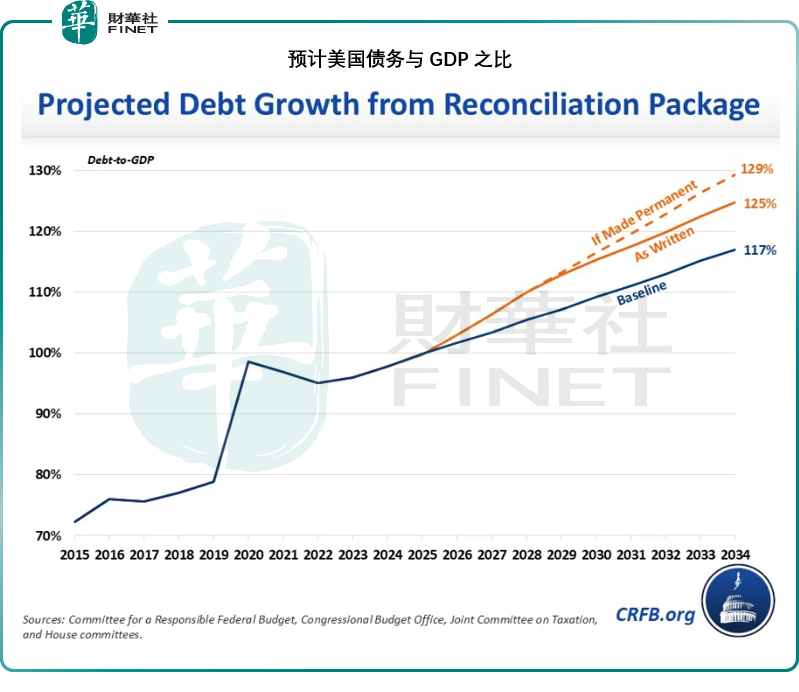

尽管白宫发言人表示这项法案“不会增加赤字”,但是党派中立的免责联邦预算委员会(CRFB)估算,到2034年财政年度,该法案将令公共债务增加3.3万亿美元,年度赤字增加至2.9万亿美元,相当于GDP的6.9%(2024年这一比例为6.4%),这将令美国的公共债务与GDP之比,从2024年的大约100%增加至125%,见下图。

美国赤字扩大,迫使财政部加快发债,而由于美联储需控制通胀,在考虑是否降息以及何时降息之时,美联储在维持缩表速度,因此公共债务的激增主要由投资者提供资金。

特朗普上台之后所推出的政策屡屡让资本市场大吃一惊,关税政策更大大增加了美国国内的制造业和消费成本,有可能令本已遏制下来的通胀卷土重来,从而倒逼美联储审慎降息,甚至加息,以降低通胀,这增加了短端市场利率走高的可能性。

另一方面,特朗普政策的不可预测性和进一步扩大美国财政赤字的风险,令投资者对其长债望而却步,担心美国财政部不断发债会吸干买盘,这进一步推高债息以吸引资金进场,与之相对应的是,债券价格的暴跌。

穆迪于5月16日宣布,基于美国公共债务与利息支出持续攀升,将美国债券信用评级从Aaa下调至Aa1,并指尽管年度财政赤字扩大,利息支出持续攀升,美国当局和国会都未能就扭转这一趋势达成有效共识,警告美国的财政赤字占GDP之比有可能从2024年的6.4%扩大至2035年的9%。

穆迪是三大评级机构中,最后一家将美国公共债务评级下调的。标普早在2011年8月就将美国评级从AAA下调至AA+,惠誉则于2023年8月将评级从AAA下调为AA+。

但是需要注意的是,不少机构投资者的债券投资配置中,被其客户要求投资于获三大国际评级机构AAA评级的债券,这意味着美国失去最后一个AAA评级,机构投资者或大量抛售美债持仓,以满足对客户的承诺,进一步加剧美债的抛售潮,这或也是美债利率急升的重要原因。

如今美国20年期国债抛售遇冷,进一步压垮了市场信心。

美国“债股汇”三杀

见下图,美国20年期国债收益率一度冲上5.12%水平,现仍在5.1%以上水平盘旋,债券收益率与债券价格呈反向走势,债券收益率上升,意味着债券价格走低。

通常与债市背道而驰的美股也遭到抛售,反映投资者对于美国资产也不太乐观。2025年5月21日,道琼斯工业平均指数(DJI.US)大跌1.91%,道指的30支成分股中,除了可口可乐(KO.US)微涨0.22%外,其余29支全线下跌。纳斯达克指数(IXIC.US)和标普500指数也分别下跌1.41%和1.61%。

“美股七巨头”除了谷歌-C(GOOG.US)上涨2.87%外,其余皆下跌,其中特斯拉(TSLA.US)和苹果(AAPL.US)的跌幅均在2.3%以上,英伟达(NVDA.US)则下挫1.92%。

资金从美国资产流出,美元指数再度跌破100点水平,现再99.5点左右徘徊,见下图。

结语

美国财政赤字一直是问题,两党的轮番上台不仅没有将赤字缩小,还持续扩大——谁都不想当前任栽树后人乘凉的表率,而是恨不得能给下任挖个足够大的坑,这是人性使然还是制度缺憾,谁也说不清。

但是可以肯定的一点是,美国财政赤字难控的问题在短期内将无法解决,且有愈演愈烈之势。特朗普不靠谱的政策会对美国经济施加多大的压力,5月之后的数据或许才会逐渐反映出来,关税引发的通胀、财政赤字问题,或将进一步推高利率;同时利率走高以及特朗普政策引发的成本上涨问题,或将对美国的经济增长构成压力,引发滞胀风险。

这次美国财政部20年期160亿美元拍卖,很多人希望是压垮市场的最后一根稻草,但事实是,这可能只是个开端,债股汇未来的不确定性还很大,接下来资本市场的波动风险将上升。

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情