【IPO追蹤】綠茶集團上市在即,翻台率暴露隱憂

苦等四年,連鎖餐飲企業綠茶集團終于叩開了港交所的大門。

今年3月底獲得中國證監會境外發行上市備案後,于4月23日,綠茶集團通過了港交所聆訊,預計將很快于港交所主板掛牌上市。

收入承壓,翻台率下降

綠茶集團是一家初代網紅餐廳,前身是2004年孕育于杭州西子湖畔茶園中的「綠茶青年旅舍」,吸引了眾多遊客,成為當年遊玩西湖的必經打卡點。

綠茶集團表示,公司致力以親民價格為顧客提供融合菜式,挖掘和傳承浙菜文化。一般而言,公司每家餐廳提供50至80種菜品。

于2025年4月14日,綠茶集團共有489家餐廳,包括中國内地及中國香港。數據顯示,于2024年,在中國内地休閑中式餐廳品牌中,綠茶集團按餐廳數目計排名第三,按收入計排名第四。

2023年,隨著疫情後消費反彈,綠茶集團業績迎來"報復性增長"。然而好景不長,2024年國内消費市場明顯降溫,"勒緊褲腰帶"成為消費者新常態,綠茶集團也不得不面對收入增速放緩的現實。

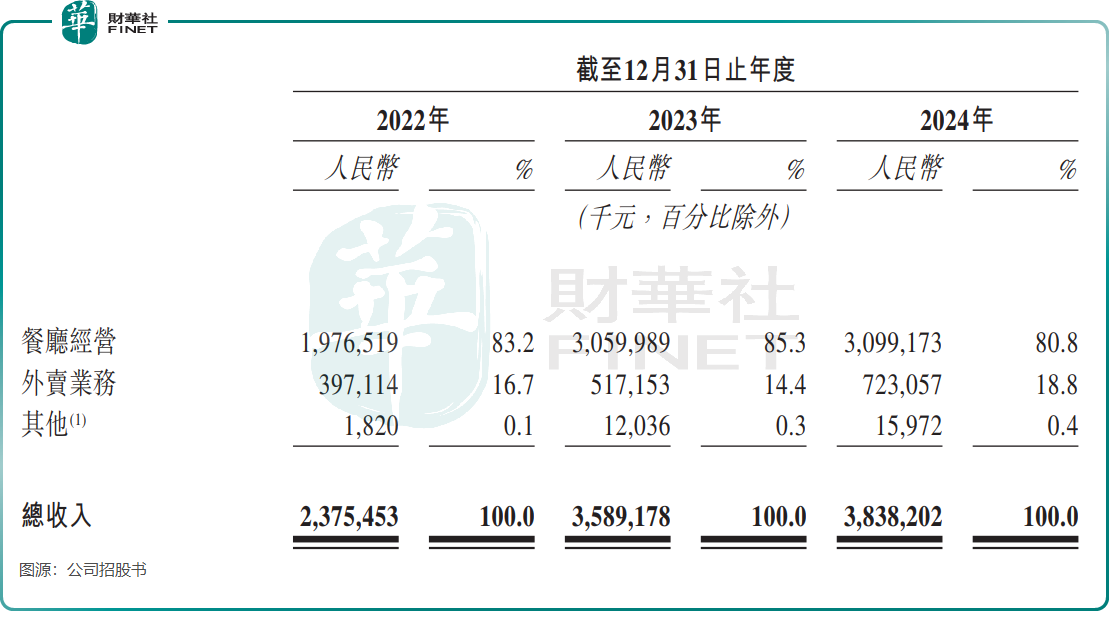

招股書顯示,2022年至2024年,綠茶集團收入分别為23.75億元(單位人民幣,下同)、35.89億元及38.38億元,2024年收入增幅明顯降速。公司年内利潤則保持較高增長,上述區間年内歸母淨利潤分别為0.17億元、2.96億元及3.5億元。

在消費趨于謹慎以及行業競爭加劇的背景下,多數餐飲上市企業也與綠茶集團一樣增長乏力。于2024年,火鍋品牌巨頭海底撈(06862.HK)、西餐龍頭百勝中國(09987.HK)等企業收入同比增幅均不到5%。

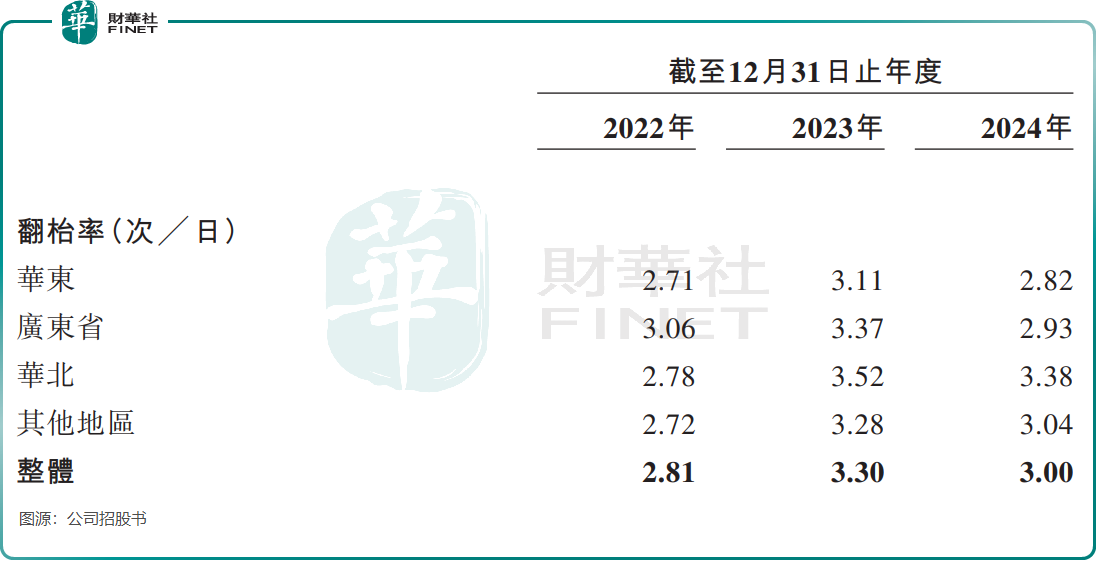

2024年,綠茶集團的關鍵運營指標集體"亮紅燈":同店銷售額增長率從2023年的26.2%暴跌至-10.3%,整體翻台率從3.3次/日下滑至3次/日,人均消費更是從61.8元縮水至56.2元。這組數據清晰地反映出消費者"錢包收緊"對餐飲業的衝擊。

綠茶集團表示,翻台率及人均消費下降,主要由于在當前經濟環境下消費者行為普遍改變,以減少外出用餐的支出及次數。

擴張野心勃勃

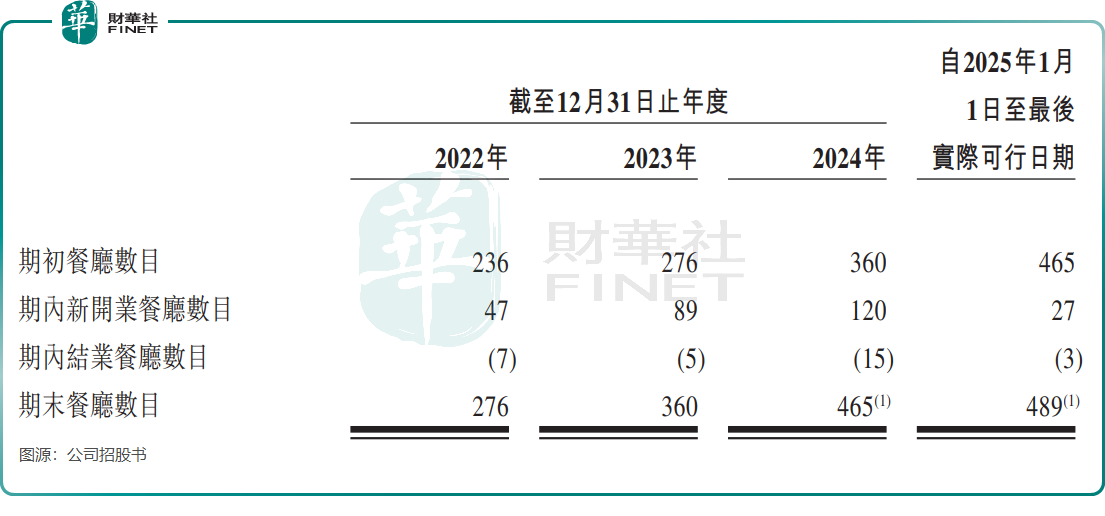

儘管外部環境復雜且充滿挑戰,綠茶集團仍在持續擴張門店網絡,門店網絡規模由2022年的276家大幅提升至2025年4月14日的489家。

于2024年,綠茶集團開設了120家新餐廳,其計劃于2025年、2026年及2027年分别開設150家、200家及213家新餐廳,擴張步伐明顯提速。

綠茶集團認為,小型餐廳(建築面積為450平方米以下的餐廳)的翻台率較高且經營成本較低,因而使其得以實行更具靈活性的擴展戰略。

2024年,綠茶集團小型餐廳數量為284間,規模首次超過大型餐廳。且在2025年至2027年餐廳網絡擴張規劃中,也以小型餐廳為主。其表示,預期絕大部分新餐廳于1至4個月内達致收支平衡期及投資回收期平均為18個月,且預期于2025年已開設或將開設的餐廳亦將于該時間内達致收支平衡期及投資回收。

國内下沉市場潛力較大,綠茶集團將擴張目標瞄準了下沉市場,其在二線、三線及以下城市的餐廳數目已提升至2024年末的232家。未來幾年的擴張計劃,綠茶集團以二線及以下城市為主。

自2025年以來,中國政府不斷出台政策刺激國内消費市場,預計全年消費表現將優于去年。對于綠茶集團而言,其以小型門店模式積極佈局下沉市場,正好契合了消費復蘇的潮流。然而,不容忽視的是,越來越多的連鎖餐飲品牌也在紛紛加碼下沉市場,未來競爭勢必愈發激烈。

小結

對于綠茶集團而言,成功過港交所聆訊只是新徵程的開始。在消費理性化、競爭白熱化的市場環境下,其"小店+下沉"的組合拳能否奏效,仍需時間驗證。

一方面,快速擴張可能帶來規模效應;另一方面,同店數據下滑和人均消費萎縮的"内傷"也不容忽視。這家曾經的網紅餐廳,正在用資本市場的入場券換取轉型空間,但最終能否講好這個"老品牌新故事",關鍵還在于找到規模與質量的平衡點。