巴菲特最新調倉的邏輯

巴菲特的投資旗艦伯克希爾(BRK.B.US)透露了其截至2024年12月31日止的13F美股持倉文件。

截至2024年12月31日止,伯克希爾的美股持倉市值為2670億美元,較9月末高10億美元左右,於2024年第4季新建倉一只股票,增持5只股票,清倉3只股票,減持8只股票,以下我們就來看看他進行了哪些調整。

建倉星座品牌

伯克希爾唯一建倉的股票是高端啤酒、葡萄酒和烈酒供應商星座品牌(STZ.US),當前該股市值為294.48億美元,伯克希爾於2024年第4季率先買入562萬股,2024年末持倉市值為12.43億美元,持倉佔投資組合的0.46%。

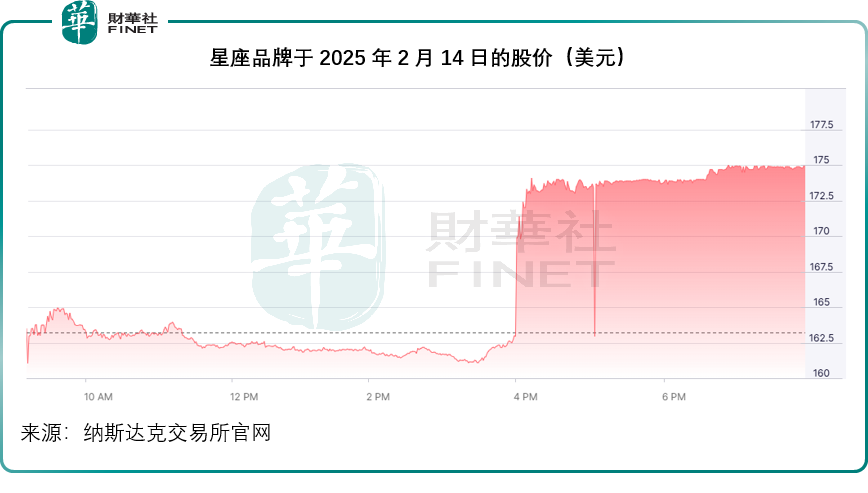

有意思的是,或許受巴菲特建倉的消息帶動,星座品牌的盤後股價飙漲,見下圖,其股價現已飙漲至174.99美元,較上周五最後收盤價162.94美元高出7.40%。

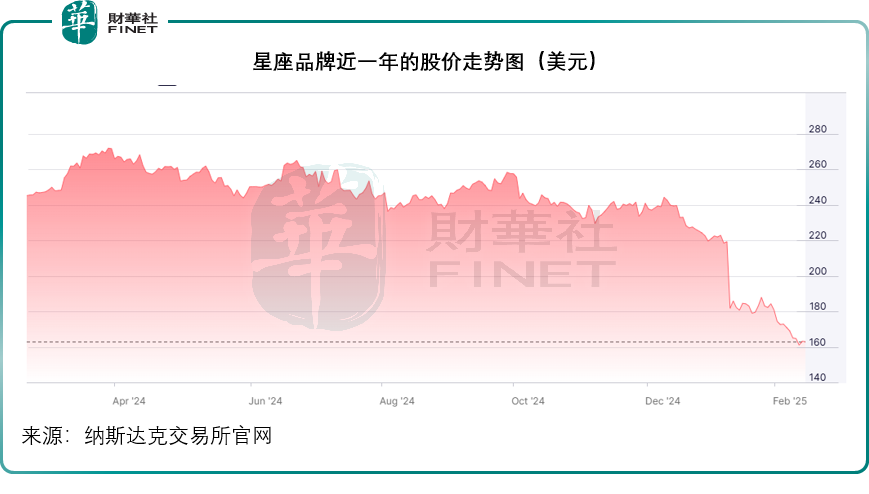

但值得留意的是,其最近的股價嚴重下挫,見下圖,原因或與特朗普的關稅政策,尤其針對墨西哥的關稅政策有關,可能影響到星座品牌的成本。星座品牌主要在美國、墨西哥、新西蘭和意大利經營業務,其主打品牌科羅娜啤酒為世界銷量第一的墨西哥啤酒,在美國進口啤酒排行第一,星座品牌擁有科羅娜(Corona)及持有該品牌的莫德羅(Modelo)的美國品牌排他性特許經營權。

從上圖可見,星座品牌的股價是在特朗普上台宣佈關稅政策後開始下挫,巴菲特的倉位應創建於2024年第4季,建倉價或在220美元以上,而當前其股價已跌至160美元左右,巴菲特應已產生賬面虧損。

星座品牌近年頻頻出售其葡萄酒和烈酒品牌,其中於2024年12月宣佈出售瑞典伏特加品牌SVEDKA,或將在未來幾個月完成交易。該公司表示,通過優化這些業務,來維持其在高端名酒和烈酒領域的競爭優勢。

加倉西方石油,減持美銀和花旗

2024年第4季,伯克希爾繼續加倉西方石油(OXY.US),到2025年2月7日,其於西方石油的持股量已達2.65億股,佔西方石油已發行股份數的28.24%,持倉市值或為123.98億美元,佔其投資組合的4.63%。

另外,伯克希爾還增持比薩連鎖品牌達美樂比薩(DPZ.US)。從其過往的記錄可以看到,伯克希爾在2024年第3季已開始建倉達美樂,見下圖,在宣佈伯克希爾建倉後,達美樂比薩的股價曾漲了一波,隨後回落,而在最近又再度攀升。

同時,伯克希爾也增持了同樣於上個季度建倉的遊泳池用品批發分銷商Pool(POOL.US)。

當前,西方石油、達美樂比薩和Pool於伯克希爾的美股持倉中佔比分别為4.63%、0.37%和0.08%。

在少量增持上述股票的同時,伯克希爾還在大手減持銀行股,包括第三大持倉美國銀行(BAC.US)和花旗(C.US),此外,還減持了醫療服務供應商德維特(DVA.US)、金融服務公司第一資本信貸(COF.US)、美國第三大電信運營商T-Mobile(TMUS.US)、有線電視及寬帶供應商特許通訊(CHTR.US)、持有F1世界錦標賽系列賽的獨家商業和推廣公司自由媒體-一級方程式(FWONK.US)、提供建築工程木材外牆板的路易斯安那太平洋(LPX.US)和提供數字銀行服務的Nu(NU.US)。

伯克希爾清倉了兩個跟蹤標普500的ETF——SPDR標普500 ETF(SPY.US)和先鋒領航標普500 ETF,或反映其不再看好大盤表現。但今年以來,標普500指數繼續創造紀錄,現累計漲幅為3.96%,高於納斯達克指數今年以來的累計漲幅3.71%。

另外,伯克希爾還清倉了美國最大的美容產品零售商猶他美容(ULTA.US)。其於2024年第2季建倉該股,當時的價位或大約437.94美元,但是到第3季開始減持九成持股,當時的股價大約為389.12美元,到第4季再清倉,2024年末該股的股價或約434.93美元,如此看來,伯克希爾於該股的投資即使沒有虧,賺的應該也不多。

蘋果仍為最大持倉

在進行了上述倉位調整後,於2024年12月31日,蘋果仍為伯克希爾美股組合中的最大持倉,持股市值約751.26億美元,佔組合的28.08%;信用卡公司美國運通(AXP.US)為第二大持倉,持股市值約449.97億美元,佔組合的16.82%;第三依然是美國銀行(BAC.US),持股市值為298.96億美元,佔組合的11.17%;第四大持倉為可口可樂(KO.US),持股市值約249.04億美元,佔組合的9.31%;第五大持倉為雪佛龍(CVX.US),持股市值約171.80億美元,佔組合的6.42%。

結論

從以上的調倉操作來看,伯克希爾於2024年第4季更鍾情於消費股,建倉星座品牌和加倉達美樂和Pool都反映了這一點。但另一方面,它開始清理一些小額持股,包括F1運營商和傳統的電信和電視運營商,最值得留意的是,伯克希爾開始大手減持過去看好的金融股,例如美銀、花旗、Nu和第一資本信貸,並清倉跟蹤標普500指數的ETF。

對比2024年第4季與2025年以來一些股份的表現,可以看出伯克希爾的調倉未必都踩在市場的節拍點上,例如清倉的標普500指數仍在上漲,新建倉的星座品牌今年以來受特朗普關稅影響而下挫。

不過,它的一些操作仍可看到巴菲特的投資邏輯,例如西方石油,儘管近日股價持續受壓,但應可得益於特朗普的推動本土能源發展的政策;再如減持銀行股,除了這些銀行的基本面實在不怎樣外,或許還因為美聯儲未來貨幣政策所面臨的復雜困境。