金價預測:黃金/美元多空拉鋸,焦點轉向美國/歐元區關鍵事件

- 週二亞市,金價延續兩日連跌,但仍維持在熟悉的區間內。

- 儘管美國國債收益率低迷,但由於風險厭惡情緒的支撐,美元仍維持此前的上行勢頭。

- 由於日本央行和美聯儲的政策決議臨近,金價仍然停留在兩條關鍵的日圖均線之間。

週二亞市,金價在2,400美元下方徘徊,因為在美國和歐洲即將發佈一系列重要宏觀事件之前,黃金交易商轉而觀望。

金價在歐盟/美國關鍵事件風險前保持謹慎

由於美國聯邦儲備委員會(Fed)和日本央行(BoJ)將於週三公佈的政策仍是市場關注的焦點,交易員們似乎並不篤定,也沒有對金價建立新的押注。

此外,他們還要為週二晚些時候公佈的德國和歐元區的國內生產總值(GDP)報告做好準備。德國也將公佈通脹數據。

此外,美國 JOLTS 職位空缺數據也將在美國時段吸引眼球。這些數據的公佈很可能會揭示大西洋兩岸的經濟狀況,對更廣泛的市場情緒和避險貨幣美元產生重大影響。

因此,金價的命運取決於即將公佈的數據流和各國央行的政策聲明,日本央行可能會就下一次加息的時機展開辯論,而美聯儲則被認為為降息敞開了大門。

金價在週一陷入震盪,起初延續上周晚些時候的回升勢頭,隨後空頭回歸,金價未能堅守在2400美元關口上方。

亞洲金價的上漲可能與週末中東地區新的緊張局勢有關。週六,在以色列佔領的戈蘭高地,12名兒童和年輕人在踢足球時遭到火箭彈襲擊而喪生。以色列國防軍(IDF)將此次襲擊歸咎於伊朗支持的激進組織真主党,稱以色列國防軍對 "黎巴嫩領土縱深處 "的七個真主党目標實施了空襲。

日趨緊張的局勢有可能引發以色列與真主党之間的全面戰爭,這促使投資者紛紛尋求黃金價格的安全。

此外,由於對美聯儲的鴿派預期增加,美元與美國國債收益率一起繼續走低,使得金價吸引了買家。然而,下半日,風險厭惡情緒捲土重來,提升了對避險美元的需求,引發金價從三日最高點 2,403 美元大幅回落。

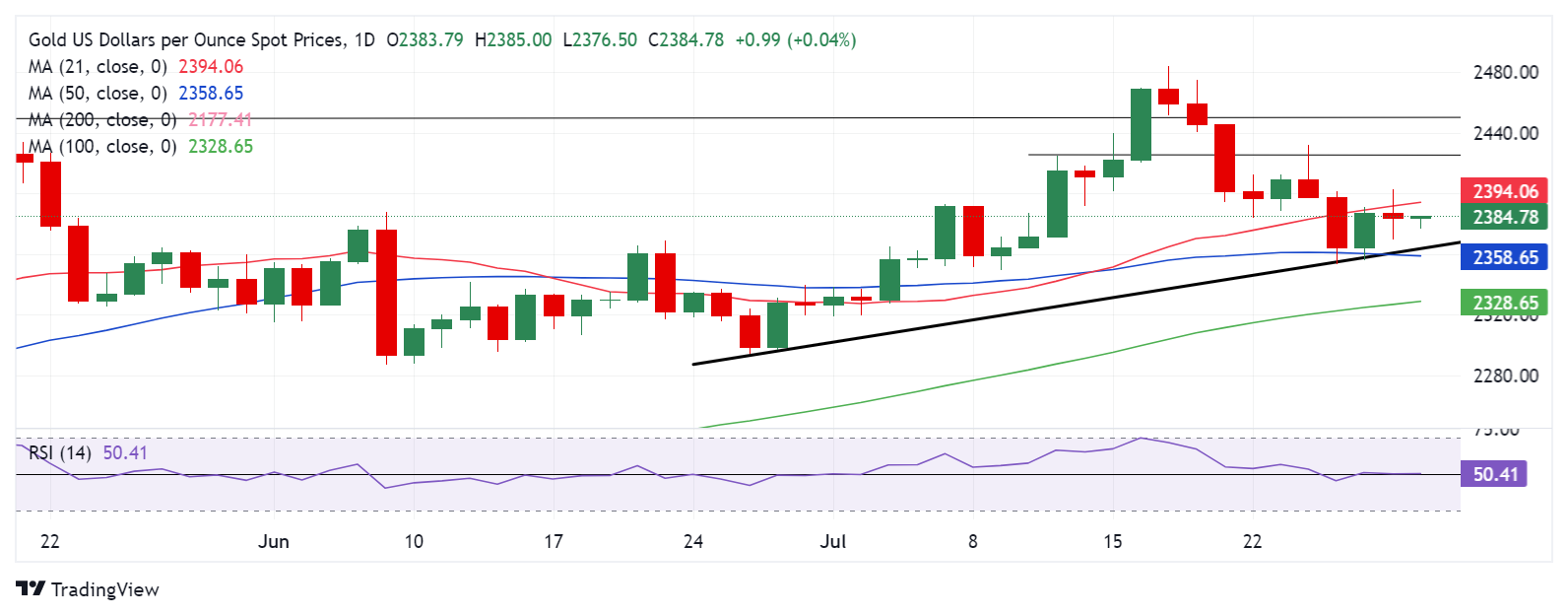

金價技術分析:日線圖

進入關鍵的宏觀事件之前,圍繞金價的看漲情緒似乎已經煙消雲散,導致本週二迄今為止金價沒有任何明確的方向性傾向。

14 天相對強弱指數(RSI)接近 50 水準,從積極區域回撤,證明金價前景中性。

該亮色金屬仍受阻於 21 天簡單移動平均線(SMA)阻力位 2394 美元之間。與此同時,50 日均線(2,359 美元)似乎為金價的下行提供了緩衝,該位置恰好是上升趨勢線支撐位。

日線收盤價需要突破 21 日均線(2,394 美元)的前期支撐位,才能繼續向 2,400 美元大關回升。

下一個上行目標看向 2412 美元區域和 2425 美元靜態阻力位。

另一方面,金價需要日線收盤價低於上述關鍵匯合支撐位 2,360 美元附近,才能啟動新一輪跌勢,跌向 100 日均線支撐位 2,329 美元。不過,買家可以在 2350 美元的心理價位找到一些安慰。

黃金常見問題

為什麼人們要投資黃金?

黃金在人類歷史上扮演著重要角色,因為它被廣泛用作價值儲存和交換媒介。目前,除了其光澤和珠寶用途外,貴金屬還被廣泛視為避險資產,這意味著在動盪時期,黃金被視為一種良好的投資。由於黃金不依賴於任何特定的發行人或政府,因此也被廣泛視為對沖通貨膨脹和貨幣貶值的工具。

誰購買黃金最多?

中央銀行是最大的黃金持有者。為了在動盪時期支持本國貨幣,央行傾向於將儲備多樣化並購買黃金,以提高經濟和貨幣的可感知強度。高黃金儲備可以成為一個國家償付能力的信任來源。世界黃金協會的數據顯示,2022 年各國央行的黃金儲備增加了 1136 噸,價值約 700 億美元。這是有記錄以來最高的年度購買量。中國、印度和土耳其等新興經濟體的中央銀行正在迅速增加黃金儲備。

黃金與其他資產的相關性如何?

黃金與美元和美國國債呈逆向關係,它們都是主要的儲備和避險資產。當美元貶值時,黃金往往會上漲,使投資者和中央銀行能夠在動盪時期分散資產。黃金還與風險資產成反比。股市上漲往往會削弱黃金價格,而風險較高市場的拋售往往有利於貴金屬。

黃金價格取決於什麼?

黃金價格會受多種因素影響。地緣政治不穩定或對經濟深度衰退的擔憂,都會因黃金的避險地位而使其價格迅速攀升。作為一種無收益的資產,黃金往往會隨著利率下降而上漲,而貨幣成本上升通常會拖累黃金。不過,由於黃金是以美元(黃金/美元)計價的,因此大多數走勢取決於美元(USD)的表現。強勢美元傾向於控制黃金價格,而弱勢美元則可能推高黃金價格。