- 大炮一響黃金萬兩?以史爲鑑:伊朗衝突將如何影響原油、黃金、匯市與股市

- 突發!一則消息引發美元/日元大漲100點,惟這一點不容忽視!

- 【今日要聞】川普演說來襲!黃金終止4連漲,12萬人爆倉

- 【財經縱覽】:美伊談判分歧大、國際油價巨震!納指跌超1%、輝達挫5.5%,黃金衝擊5200!

- 黃金價格上漲至5150美元,特朗普的關稅提升了避險需求,市場關注美伊談判

- 【財經縱覽】:輝達業績、指引雙雙超預期!美股兩連漲,比特幣漲近6%,以太幣漲近12%

摘要

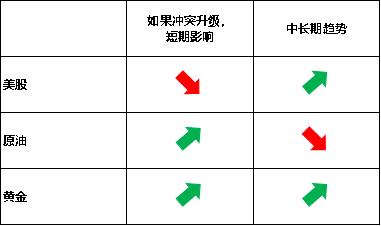

TradingKey - 6月13日,以色列對伊朗發動大規模空襲,引發伊朗迅速採取報復行動。若伊以衝突進一步升級,導致霍爾木茲海峽關閉等極端情形,預計美國股市將短期承壓,原油與黃金價格可能大幅上漲。不過,這些資產的中長期走勢或將為投資者創造佈局機會。就美股而言,聯準會預計7月或9月重啟降息週期,疊加美國國內減稅等擴張性財政政策,其正面效應可望超越經濟放緩的負面影響,我們維持對美股中期走勢的樂觀判斷。因此,若衝突升級引發短期回調,反而可能提供投資人具有吸引力的入場時機。原油市場方面,OPEC+仍保有可觀閒置產能,且川普政府可能推出的能源政策將對油價形成顯著壓制。若衝突推動油價短期沖高,供應端的增量反應可能導致中期價格回落,投資人追高需保持謹慎。黃金方面,高關稅環境、美國巨額債務壓力及全球央行增儲黃金等基本面因素,將持續支撐其中期上漲趨勢。即便衝突未升級,金價仍具備行動能;若局勢惡化,將成為推動金價加速攀升的額外催化劑。

來源:TradingKey

* 投資者可以透過被動基金(如ETF)、主動基金、金融衍生性商品(如期貨、選擇權和掉期)、差價合約和點差交易直接或間接投資於美國股指、原油和黃金市場。

1. 背景

為阻止伊朗發展核武器,以色列發動了先發制人的攻擊。 6月13日,以軍對伊朗數十處核設施實施大規模空襲。伊朗最高領袖哈梅內伊誓言將作出"嚴厲回應",隨即向耶路撒冷、特拉維夫、海法等以色列城市發射數百枚彈道飛彈和無人機。這起黑天鵝事件引發連鎖反應──當日美國股市等風險資產遭遇拋售潮,而原油與避險資產黃金價格則大幅飆升。

鉴于未来局势发展的不确定性,我们不能排除伊朗与以色列冲突进一步升级的可能性。若伊朗持续推进核计划,且双方陷入报复循环,冲突加剧的风险将显著上升。极端情况下,局势升级可能导致霍尔木兹海峡关闭,波斯湾地区GPS系统瘫痪,致使这一关键石油运输通道彻底中断。本分析旨在揭示潜在风险,我们将探讨各类资产在冲突升级情境下的价格反应,并从中挖掘可能的投资机会。

2. 對美股影響

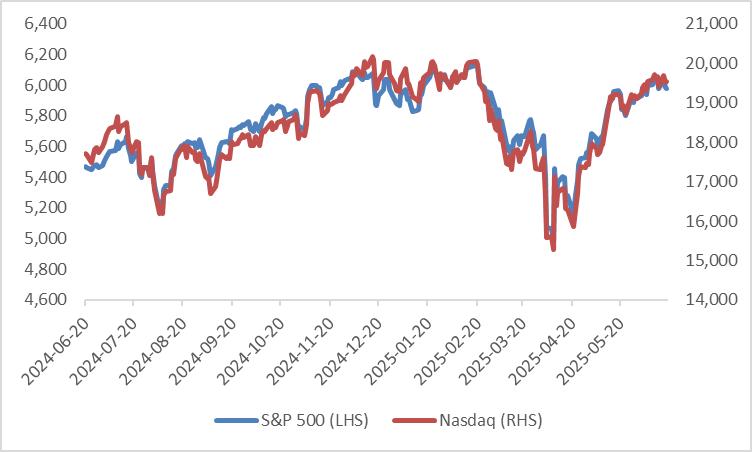

近期,美國經濟數據超預期強勁、通膨跡象溫和、聯準會降息預期升溫以及中美貿易緊張局勢緩和,共同推動美股上漲。截至目前,標普500和納斯達克指數已基本收復2月底至4月初急跌的全部失地(圖2.1)。但伊朗-以色列衝突暫時抑制了美股的進一步上行空間。若局勢升級,美股預計將透過兩大傳導路徑面臨短期下行壓力:其一,衝突推升國際油價(詳見下文"對原油影響"章節)可能強化美國再通膨預期,削弱市場對聯準會降息幅度的信心,從而壓制股市表現;其二,持續衝突將改變投資人風險避漲風險新漲價值得關注的是,雖然美股整體可能短期承壓,但能源板塊有望因油價上漲而逆勢走強。

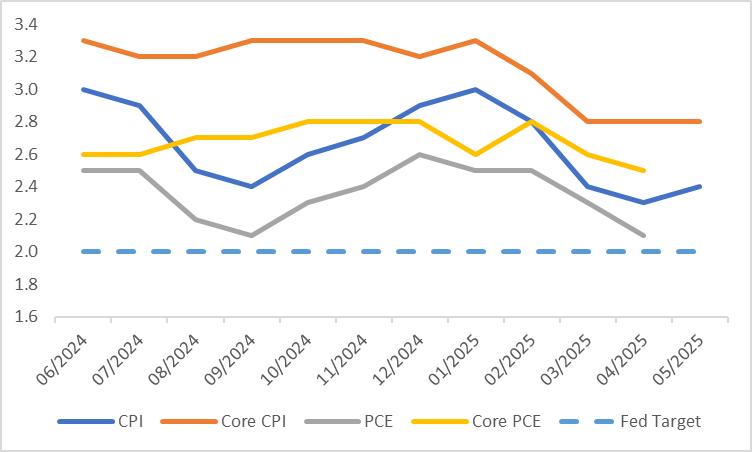

中長期來看,美國經濟成長將受關稅政策影響而放緩。若需求端疲弱抵銷了關稅帶來的通膨壓力,推動CPI與PCE延續下行趨勢(圖2.2),聯準會可能在7月或9月重啟降息週期。這種寬鬆貨幣政策配合國內減稅等擴張性財政措施,預計將抵銷經濟放緩影響,從而強化我們對美股中期走勢的樂觀判斷。因此,若伊朗-以色列衝突升級引發美股短期回調,反而將為投資人提供佈局未來上漲行情的良機。

圖2.1:美國主要股指走勢

來源:路孚特,TradingKey

圖2.2:美國通膨率(%,年比)

來源:路孚特,TradingKey

3. 對原油影響

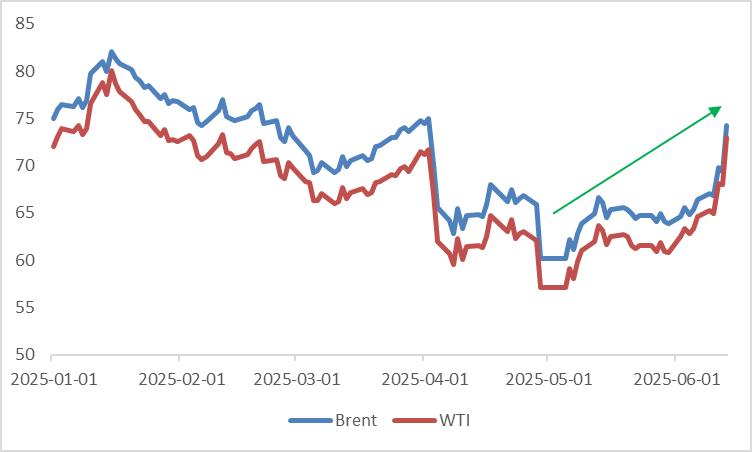

早在伊朗-以色列衝突爆發前,自5月初以來國際原油價格就呈現持續上漲趨勢(圖3.1)。這主要受兩大因素推動:一是5月12日中美貿易緊張局勢緩和;二是在對等關稅生效前,企業搶出口行為刺激了階段性原油補庫存需求。這些因素共同推高了原油市場需求,因而帶動價格上漲。

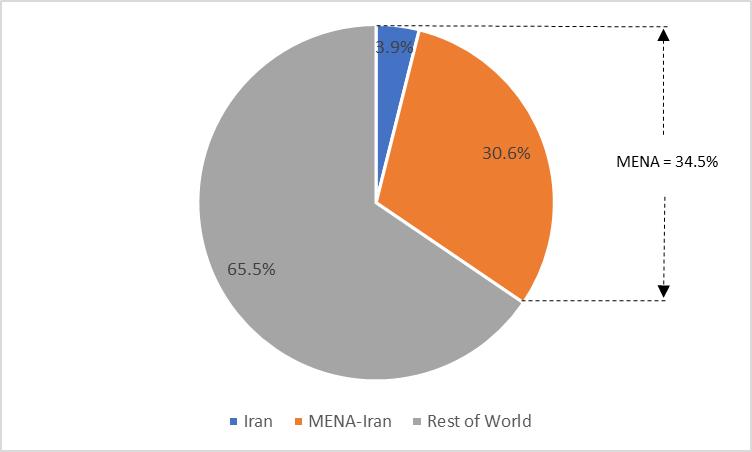

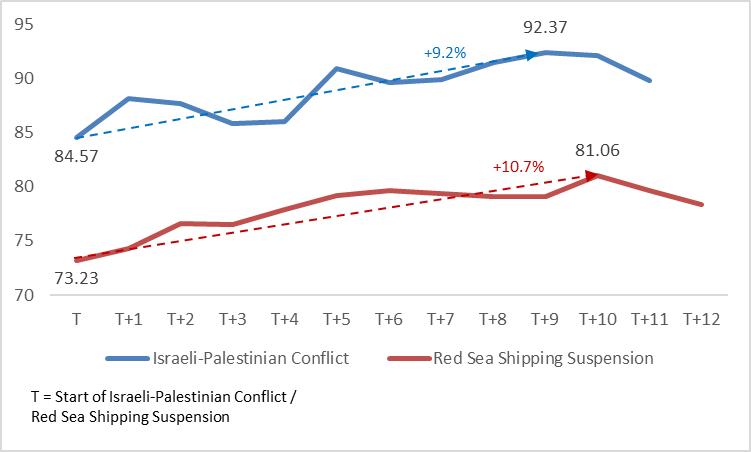

若伊朗与以色列冲突进一步升级,导致霍尔木兹海峡关闭的极端情形发生,短期内国际油价将面临剧烈上行风险。以下三点值得重点关注:首先,虽然伊朗原油供应仅占全球产量的3.9%,但整个中东及北非地区占比高达34.5%(图3.2)。若冲突升级波及其他海湾产油国,全球原油供应将受到显著冲击,进而推高油价。其次,极端情形发生的可能性不容忽视。长期国际制裁已严重削弱伊朗经济基础,影响其政局稳定。若冲突持续恶化,哈梅内伊政权稳定性或将急剧下降,届时伊朗可能做出极端行为。第三,历史经验显示,2023年10月巴以冲突曾推动油价上涨9.2%,同年12月中旬红海航运中断事件导致油价攀升10.7%(图3.3)。倘若极端情形成真,由于霍尔木兹海峡的关闭将导致石油运输的受阻。预计本轮油价涨幅将超越此前历次地缘冲突的影响幅度。

從中長期來看,原油價格預計將因供應端因素逐步回落。 OPEC+仍保有可觀閒置產能,而川普政府可能推行的能源政策或將進一步壓製油價。若伊朗-以色列衝突升級導致油價短期沖高,供應端的加強響應可望推動中期油價回檔。因此,投資者追漲油價時需保持謹慎。

圖3.1:原油價格(美元/桶)

來源:路孚特,TradingKey

圖3.2:石油供應佔比(%,全球)

來源:路孚特,TradingKey

圖3.3:巴以衝突與紅海航運中斷期間的油價走勢(美元/桶)

來源:路孚特,TradingKey

4. 對黃金影響

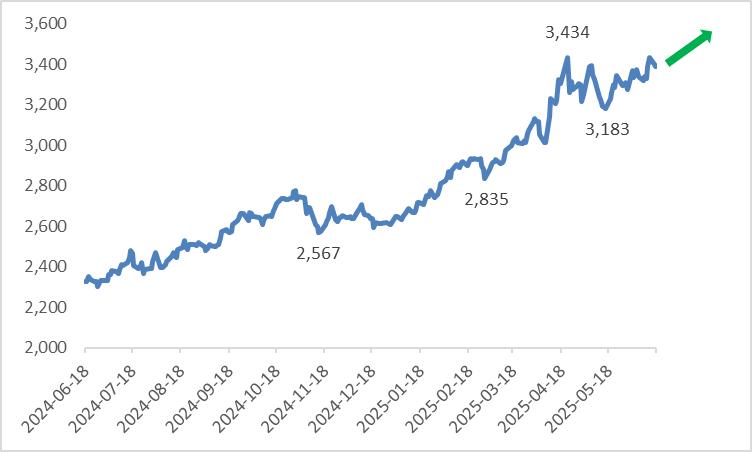

6月13日以色列對伊朗實施空襲後,市場避險情緒急劇升溫,投資人紛紛轉向避險資產,推動金價大幅上漲。當日現貨黃金價格突破每盎司3,400美元,單日漲幅達44美元。若伊朗與以色列衝突持續升級,短期內黃金價格極有可能延續上漲趨勢。

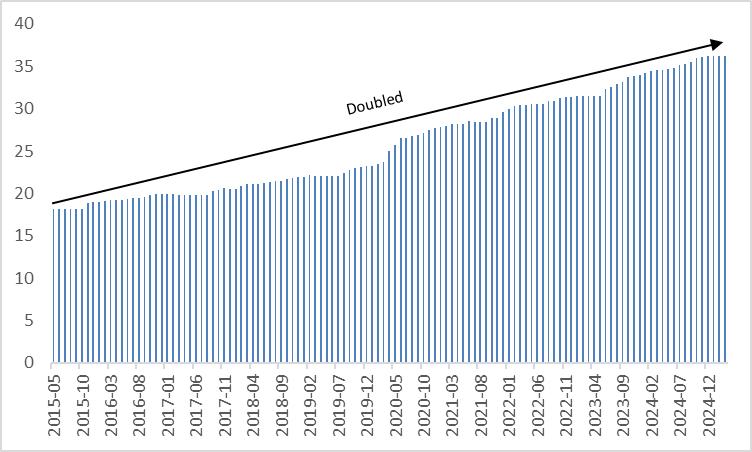

從中長期來看,金價可望進一步上行(圖4.1),其主要驅動因素是美國關稅政策的持續影響。關稅措施預計將抑制經濟成長,而經濟疲軟時期黃金的避險屬性將更加凸顯。若高關稅同時引發再通膨,持續高企的通膨水準將強化黃金的抗通膨功能。此外,關稅抬高了進口商品成本,將促使消費者轉向美國本土產品——從經濟學視角來看,這實際上削弱了美元相對於商品的購買力。由於黃金以美元計價,美元購買力下降將推動金價上漲。另一方面,貿易夥伴的報復性措施可能間接導致全球其他法幣貶值,從而進一步鞏固黃金的保值屬性。除關稅因素外,美國巨額債務水準(圖4.2)及全球央行持續增持黃金儲備(圖4.3)等多項因素也支撐我們對黃金的看漲預期。綜上所述,即使伊朗-以色列衝突不升級,基本面因素也將推動金價走強。而若衝突加劇,將成為金價大幅上漲的另一催化劑。

圖4.1:黃金價格(美元/盎司)

來源:路孚特,TradingKey

圖4.2:美國債務總額(兆美元)

來源:路孚特,TradingKey

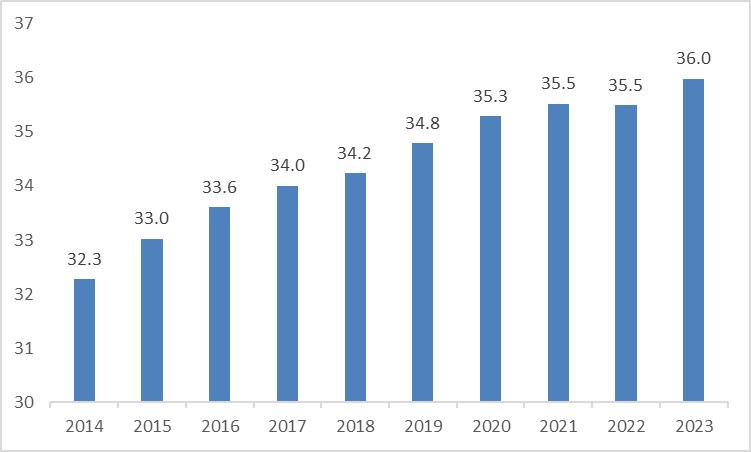

圖4.3:全球央行黃金儲備(千噸)

來源:路孚特,TradingKe

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情