Previsión del IPC de Canadá: Se espera que la inflación se enfríe en junio mientras el BoC reflexiona sobre nuevos recortes de tasas

- Se espera que el Índice de Precios al Consumo de Canadá pierda algo de tracción en junio.

- El BoC reiteró que la inflación se dirige hacia el objetivo.

- El Dólar canadiense permanece atrapado dentro del rango de 1.3600-1.3800 frente al Dólar estadounidense.

Canadá está listo para revelar los últimos datos de inflación el martes, con la Oficina de Estadísticas de Canadá publicando el Índice de Precios al Consumo (IPC) de junio. Las previsiones predicen que las presiones desinflacionarias se reanudarán tanto en el IPC general como en el IPC subyacente tras el tropiezo de mayo.

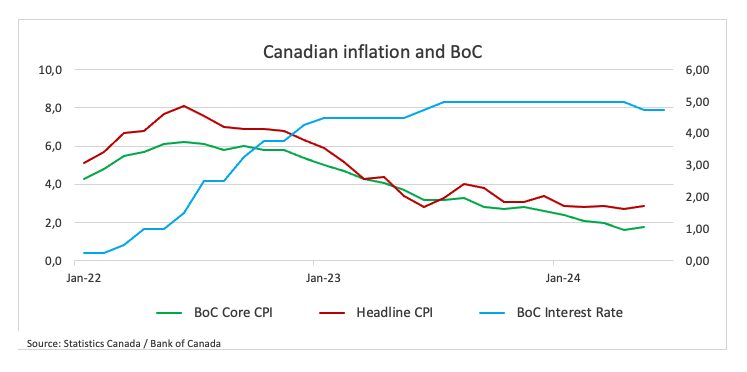

Además de los datos del IPC, el Banco de Canadá (BoC) publicará su índice de precios al consumo subyacente, que excluye componentes volátiles como los alimentos y la energía. Como se observó, el IPC subyacente del BoC mostró un aumento mensual del 0,6% y un aumento interanual del 1,8% en mayo, mientras que la cifra general aumentó un 2,9% en los últimos doce meses y un 0,6% respecto al mes anterior.

Estas cifras son monitoreadas de cerca ya que podrían influir en el Dólar canadiense (CAD) a corto plazo y afectar las percepciones sobre la política monetaria del Banco de Canadá, particularmente después de que el banco central redujera su tasa de política en 25 puntos básicos hasta el 4,75% en junio.

Mirando al mundo del mercado de divisas, el Dólar canadiense sigue navegando en el rango de 1.3600-1.3800 frente a su contraparte estadounidense, mientras que el suelo de este rango aún parece sostenido por la siempre relevante media móvil simple (SMA) de 200 días (1.3596).

¿Qué podemos esperar de la tasa de inflación de Canadá?

Los analistas esperan que las presiones de precios en Canadá disminuyan marginalmente en junio, aunque aún estén muy por encima del objetivo del banco. Dicho esto, los precios al consumidor deberían reflejar el rendimiento reciente visto en EE.UU., donde los datos del IPC más bajos de lo estimado han reavivado las expectativas de un recorte de tasas de interés antes de lo anticipado por parte de la Reserva Federal (Fed).

Si los próximos datos se alinean con estas predicciones, los inversores podrían considerar que el BoC podría relajar aún más su política monetaria y optar por otro recorte de un cuarto de punto en la tasa de interés, llevando la tasa de política al 4,50% en su reunión de julio.

Según las actas de su reunión de junio, el BoC ha expresado preocupaciones de que el progreso en la reducción de la inflación podría estancarse, añadiendo que los funcionarios consideraron las ventajas de retrasar los recortes de tasas de interés por un mes adicional antes de decidir finalmente relajar la política monetaria el 5 de junio.

Volviendo a la inflación, la declaración del BoC tras el recorte de tasas de interés en junio dijo, "Con evidencia continua de que la inflación subyacente está disminuyendo, el Consejo de Gobierno acordó que la política monetaria ya no necesita ser tan restrictiva y redujo la tasa de interés de política en 25 puntos básicos. Los datos recientes han aumentado nuestra confianza en que la inflación continuará moviéndose hacia el objetivo del 2%. No obstante, los riesgos para las perspectivas de inflación permanecen. El Consejo de Gobierno está observando de cerca la evolución de la inflación subyacente y se centra particularmente en el equilibrio entre la demanda y la oferta en la economía, las expectativas de inflación, el crecimiento de los salarios y el comportamiento de los precios corporativos."

Los analistas de TD Securities argumentaron que: "Los mercados están valorando un 70% de probabilidad de un recorte, y esperamos que el IPC... añada al caso de relajación con el IPC general/subyacente empujando 0,20/0,15pp más bajo (interanual)...".

¿Cuándo se publicarán los datos del IPC de Canadá y cómo podrían afectar al USD/CAD?

El martes a las 12:30 GMT, Canadá está listo para publicar el Índice de Precios al Consumo (IPC) de junio. La reacción del Dólar canadiense dependerá en gran medida de los cambios en las expectativas de política monetaria del Banco de Canadá (BoC). Sin embargo, a menos que haya sorpresas significativas en cualquier dirección, se espera que el BoC mantenga su actual postura cautelosa de política monetaria, similar al enfoque de otros bancos centrales como la Reserva Federal (Fed).

El USD/CAD ha comenzado el nuevo año de negociación con una fuerte tendencia alcista, que eventualmente se transformó en máximos anuales al norte de la figura de 1.3800 en abril. Sin embargo, esa tendencia alcista inicial ha perdido gradualmente fuerza y ha motivado al par a embarcarse en una fase de consolidación entre 1.3600 y 1.3800.

Según Pablo Piovano, Analista Senior en FXStreet, hay una alta probabilidad de que el USD/CAD mantenga su operativa lateral por el momento, ya que los participantes del mercado permanecen enfocados en la divergencia de políticas entre la Fed y el BoC como el casi exclusivo motor de la acción del precio. "Este patrón limitado en rango parece estar respaldado por la siempre relevante media móvil simple (SMA) de 200 días en 1.3596 hasta ahora. Al alza, hay una resistencia inmediata en el máximo de junio de 1.3791 (11 de junio) antes del pico de 2024 de 1.3846 (16 de abril)," dijo Piovano. "Por el contrario, si el USD/CAD cae por debajo de la SMA de 200 días, podría enfrentar pérdidas adicionales, potencialmente cayendo al mínimo del 31 de enero de 1.3358. Más allá de esto, los niveles de soporte notables son escasos hasta el mínimo de diciembre de 2023 de 1.3177, registrado el 27 de diciembre."

Pablo enfatiza que aumentos significativos en la volatilidad del CAD requerirían cifras de inflación inesperadas. Un IPC por debajo de las expectativas podría fortalecer el supuesto para otro recorte de tasas de interés del BoC en la próxima reunión, impulsando así al USD/CAD. Por otro lado, un repunte del IPC podría ofrecer un soporte limitado al Dólar canadiense. Una lectura de inflación más alta de lo anticipado aumentaría la presión sobre el Banco de Canadá para mantener las tasas por un período más prolongado, lo que podría plantear desafíos prolongados para los canadienses que lidian con tasas de interés más altas.