华尔街风险酝酿中?巴菲特也受伤

2025年10月16日,美国区域性银行股大跌,SPDR标普地区银行ETF(KRE.US)单日大跌6.20%,见下图。

该指数的重磅成分股拉斯维加斯零售银行阿莱恩斯西部银行(WAL.US)大跌10.81%,主要在美国西部和西南部开展业务的齐昂银行(ZION.US)更大跌13.14%,其他指数重要成分股如公民金融(CFG.US)、华美银行(EWBC.US)等,股价跌幅都在6%以上。

此外,面向机构的投行杰富瑞(JEF.US)也大跌10.62%。

据CNBC报道,齐昂银行大跌是因为该行宣布由于其多名贷款客户的坏账,可能会产生巨额支出。阿莱恩斯西部银行的大跌则是因为其指控一名贷款客户欺诈。

与2023年硅谷银行因为流动性问题“暴雷”不同,这次的“暴雷”源于汽车零部件供应商First Brands和汽车经销商Tricolor破产,引发了华尔街对美国私人信用市场隐藏风险的担忧。

First Brands为何掀起轩然大波?

First Brands成立于2013年,主营雨刷片、机油滤清器等产品,为丰田、大众等车企提供配套服务,在过去十数年,该公司主要通过收购进行业务扩张,也因此累积了大量债务。

晨星提供的数据显示,于2024年末,该公司的EBITDA有11亿美元,表内债务达61亿美元,该公司的财务杠杆率超过5倍,这与其他同类型债务人相比不算特别显著,不过让人担忧的是其通过营运资金融资操作累计的多重表外债务。

晨星的报告透露,这包括:将客户应收账款折价出售给投资者以获取即时现金、让贷款机构直接向供应商付款以节省现金,以及用未售出产品作为抵押品获取更多贷款。加上信息披露不透明,导致贷款机构于9月份拒绝First Brands的重组债务条款,从而导致该公司在2025年10月5日提交破产申请。

根据其提交的第11章破产申请文件,First Brands自行估测其负债规模在100亿美元至500亿美元之间,而资产只有10亿美元至100亿美元区间。

如此庞大的缺口,引发了华尔街对于贷款给First Brands的众多金融机构的担忧。投资银行杰富瑞早前承认,旗下的对冲基金在与First Brands的保理业务中有7.15亿美元的应收账,也因此其股价近日大幅下挫,见下图。

从晨星和路透社披露的数据和信息来看,瑞银在First Brands或也有超过5亿美元的敞口,彭博则透露,日本农林中央金库(Norinchukin Bankd)与三井的合资企业有17.5亿美元的敞口,阿莱恩斯西部银行则通过一项与杰富瑞相关基金的杠杆融资工具而可能面临损失,美国银行(BAC.US)也向First Brands提供了银团贷款。

受此消息影响,10月17日亚洲交易时段,日股的金融类股份遭受重挫。

值得留意的是,巴菲特的投资旗舰伯克希尔(BRK.B.US)持有美银和杰富瑞,经过最近几日的大幅调整,或遭受一定的损失。

另外,我们从晨星的一份报告中看到,高盛(GS.US)在First Brands也有风险敞口,而摩根大通(JPM.US)虽然在First Brands没有业务联系,但是承认上个季度因为Tricolor而产生1.7亿美元的坏账。

让市场感到恐慌的不是以上两家汽车相关公司的倒闭,可能影响到特定的金融机构,而是大家担心这两家公司的情况只是冰山一角,可能意味着底下潜藏的问题要大得多。

美国私人信贷市场这个总值数以万亿美元计的“灰犀牛”正显露出裂缝——这个缺乏监管、信息披露不充分的市场,恰恰是许多类似First Brands的企业进行高风险融资的温床。当长期依赖复杂表外融资的企业遇到经济下行,其层层嵌套的债务结构会像多米诺骨牌一样接连倒塌。更严重的是,这些风险会通过复杂的金融工程被分散到整个金融体系,例如First Brands的:区域性银行通过杠杆融资工具参与,对冲基金通过保理业务涉足,而大型机构则通过资产证券化产品间接持有风险头寸。

尽管美联储已经松口放宽货币政策,或许能暂时缓解流动性压力,却无法解决私人信贷市场最根本的透明度缺失和风险定价失真问题。加上美国的经济前景不太乐观,近有政府停摆对整个社会效率的影响,中期或面临AI泡沫膨胀的问题,另外贸易不确定性和地缘问题以及更多的政治因素可能对经济构成更深远的影响,谁都不知道会是哪个导火索将问题点燃。

又给了黄金一个上涨的理由

在不确定性中,恐慌指数上扬,反映市场对标普500指数短期价格变动相对强度预期的VIX指数上升至25.31,为4月以来的高位,见下图。

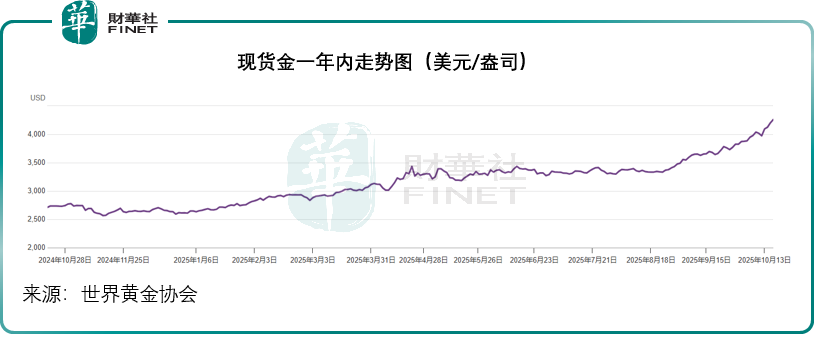

这种对“未知风险”的恐惧,正推动资金加速流向传统避险资产——黄金。现货金突破每盎司4,300美元再创新高,一度升至4,375.71美元,现报4,365.73美元,见下图。

结语

First Brands的破产,如同一颗投入美国庞大私人信贷池的石子,激起了远超预期的涟漪。它并非一次简单的企业失败,可能揭开了隐藏在金融创新面纱之下、由复杂表外融资和极不透明的风险定价所构成的“灰犀牛”的一角。

投资者的担忧已从个别公司的偿债能力,转向了对整个私人信贷市场系统性风险的恐惧。尽管美联储的宽松货币政策提供了缓冲,但却难以消除市场对底层资产质量普遍恶化的深切忧虑。First Brands的故事或许只是开始,它正迫使华尔街直面那个悬而未决的问题:在看似繁荣的经济表象之下,究竟还隐藏着多少未被察觉的风险?