Azul desaba 26,44% com oferta de R$ 7,44 bilhões; Banco Mercantil cai 7,87% após acordo de R$ 1 bilhão

- O ouro recua levemente após renovar máximas históricas acima de US$ 4.500

- Ethereum trava nos US$ 3 mil mas fundamentos on-chain divergem do preço

- Bolsas dos EUA sustentam máximas enquanto ouro, prata e platina renovam recordes

- O ouro continua registrando máximas recordes diante do aumento das tensões geopolíticas e das apostas em cortes de juros pelo Fed

- Bitcoin trava nos US$ 90 mil; posições vendidas em cripto saltam para US$ 250 milhões

- O recorde da Apple para 2025 mascarou o que realmente está acontecendo enquanto a empresa se prepara para a era pós-Cook

O encerramento da semana trouxe um cenário de forte volatilidade e pressão vendedora para os investidores da Azul.

Após a transição operacional para o novo código de negociação, o ticker AZUL54, os papéis da companhia aérea enfrentaram uma correção severa nesta sexta-feira, finalizando o pregão com uma queda expressiva de 26,44%.

A movimentação reflete a cautela do mercado diante dos novos termos de capitalização da empresa. Ao final do dia, o ajuste de preços consolidou o valor de fechamento em R$ 2.501,00, representando uma perda nominal de R$ 899,00 por lote.

Reestruturação de capital e a emissão bilionária de ações

A operação de socorro financeiro envolveu a emissão colossal de 723,9 bilhões de novas ações ordinárias e o mesmo montante em ações preferenciais.

No total, a companhia buscou captar cerca de R$ 7,44 bilhões, montante essencial para dar fôlego ao balanço e cumprir compromissos com arrendadores de aeronaves e credores internacionais.

O preço fixado por ação evidenciou a profundidade do desconto necessário para atrair capital.

Para as ações ordinárias (ON), o valor foi estabelecido em R$ 0,00013527, enquanto as preferenciais (PN) saíram a R$ 0,01014509. Esses valores decimais demonstram a fragilidade do valor unitário do papel no estágio atual da reestruturação.

Mudança no lote padrão e a ilusão do preço de tela

A substituição do ticker AZUL4 pelo AZUL54 veio acompanhada de uma mudança técnica profunda no lote padrão de negociação.

Agora, os ativos são transacionados em cestas de 10 mil ações, o que explica os valores na casa dos milhares exibidos nos terminais de negociação das corretoras e da B3.

Dessa forma, o preço de R$ 2.501,00 observado no fechamento não representa o valor de uma única ação, mas sim do lote completo.

Para identificar o valor real unitário, o investidor deve dividir o preço de tela por 10 mil, o que coloca o valor individual da ação preferencial em aproximadamente R$ 0,25 neste encerramento de sexta-feira.

Esse ajuste técnico visa evitar que o papel seja negociado como uma "penny stock" unitária, o que traria restrições regulatórias e excesso de volatilidade técnica.

Paralelos com a crise do setor aéreo e o caso da Gol

O movimento adotado pela Azul guarda semelhanças com o caminho percorrido pela Gol em junho de 2025.

Na ocasião, a concorrente também substituiu seu ticker original (GOLL4) pelo código GOLL54, passando a negociar papéis em lotes de mil ações para mitigar os efeitos visuais de sua crise financeira e estrutural.

Atualmente, o preço de tela da Gol gira em torno de R$ 6,15, o que, ajustado para o lote unitário, representa um valor residual de apenas R$ 0,00615.

O setor aéreo brasileiro atravessa um período de renegociações complexas, onde a conversão de dívida em patrimônio líquido tem sido a tônica para evitar processos de recuperação judicial mais traumáticos.

Banco Mercantil sela acordo bilionário e anuncia aumento de capital

Enquanto a Azul enfrenta uma reestruturação forçada pela diluição massiva, o setor bancário busca limpar o balanço através de acordos tributários definitivos para focar na expansão de suas operações de crédito.

O Banco Mercantil do Brasil formalizou uma transação tributária estratégica com a Procuradoria-Geral da Fazenda Nacional (PGFN), visando a regularização de um passivo fiscal que se arrastava por mais de uma década.

A negociação é abrangente e encerra cerca de 96% dos litígios judiciais e administrativos mantidos pelo conglomerado financeiro.

O montante original da dívida, que envolvia controvérsias jurídicas complexas e acumulava aproximadamente R$ 2,5 bilhões, foi objeto de uma repactuação que permite à instituição focar exclusivamente na execução de seu plano de negócios voltado ao público 50+.

O acordo elimina definitivamente uma disputa histórica composta por 20 processos judiciais e 10 administrativos, além da regularização de 33 débitos distintos.

Para o corpo diretivo da instituição, o encerramento desses processos retira uma nuvem de incerteza que pairava sobre o balanço, permitindo uma gestão de passivos muito mais eficiente e previsível para os próximos ciclos.

Liquidação do passivo e descontos na transação tributária

A engenharia financeira da transação permitiu ao Banco Mercantil obter descontos significativos sobre multas e juros acumulados ao longo dos anos.

Após a aplicação desses abatimentos, a instituição financeira comprometeu-se a pagar à vista mais de R$ 1 bilhão à União, o que representa uma redução drástica em relação ao valor total que vinha sendo provisionado ou discutido.

A decisão pelo pagamento à vista demonstra a solidez do caixa atual do banco e o desejo de resolver a pendência sem o carregamento de parcelas de longo prazo, que poderiam onerar o custo de capital.

Paulino Rodrigues, CFO da instituição, destacou que a resolução dessa questão de longo prazo permite que a estrutura gerencial do banco direcione total energia para a estratégia de crescimento.

Do ponto de vista contábil, a transação permite a baixa de provisões e a regularização de débitos inscritos ou não em dívida ativa.

Embora o desembolso imediato seja elevado, a gestão avalia que o custo de oportunidade de encerrar os litígios é superior à manutenção das defesas jurídicas, dadas as condições favoráveis oferecidas pelo programa de transação tributária da PGFN.

Recomposição patrimonial e o novo aumento de capital

Simultaneamente ao fechamento do acordo fiscal, o Banco Mercantil anunciou um aumento de capital no valor de R$ 500 milhões.

Esta movimentação é estritamente vinculada à necessidade de recompor a estrutura de capital da instituição, garantindo que o desembolso bilionário feito à União não comprometa os seus índices de solvência e liquidez regulatórios.

A operação foi estruturada para que os impactos nos índices de capitalização, como o Índice de Basileia, sejam minimizados.

Ao injetar novos recursos no patrimônio líquido, o banco preserva sua capacidade de originação de crédito e mantém inalterados os seus planos de crescimento orgânico, evitando que o acordo tributário limite sua atuação competitiva no mercado.

Conforme as normas da Lei das S/As, os atuais acionistas do banco terão direito de preferência na subscrição das novas ações.

Caso o montante máximo aprovado seja integralizado, o capital social do grupo passará a ser de R$ 953,1 milhões, refletindo uma base acionária composta por cerca de 123,8 milhões de ações, fortalecendo a governança e o suporte patrimonial da casa.

Reação do mercado secundário e pressão nos ativos

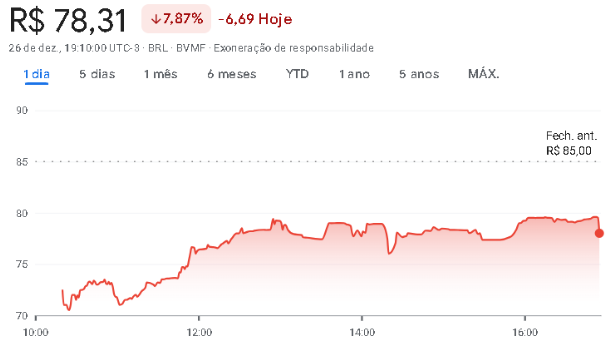

Apesar do caráter estratégico e saneador das medidas, as ações do Banco Mercantil registraram forte desvalorização durante o pregão desta sexta-feira.

Ao final do dia, os papéis da instituição apresentavam um recuo de 7,87%, cotados a R$ 78,31. A queda nominal de R$ 6,69 reflete a digestão do mercado sobre os custos imediatos da transação e o efeito dilutivo do aumento de capital.

Entretanto, analistas de mercado pontuam que o movimento de limpeza do balanço é positivo para o valor intrínseco do banco no longo prazo.

Leia mais

Isenção de responsabilidade: este artigo representa apenas a opinião do autor e não pode ser usado como consultoria de investimento. O conteúdo do artigo é apenas para referência. Os leitores não devem tomar este artigo como base para investimento. Antes de tomar qualquer decisão de investimento, procure orientação profissional independente para garantir que você entenda os riscos.

Os Contratos por Diferença (CFDs) são produtos alavancados que podem resultar na perda de todo o seu capital. Esses produtos não são adequados para todos os clientes; por favor, invista com rigor. Consulte este arquivo para obter mais informações.