Onde investir 100 mil reais em 2026: 7 investimentos que você precisa conhecer

Acumular R$ 100 mil é uma conquista e tanto. Mas o que fazer com esse dinheiro? Muita gente chega nesse valor e fica travada na hora de dar o próximo passo: guardar na poupança, investir em imóveis, apostar em renda variável? As dúvidas são muitas, e a verdade é que não existe uma resposta única.

Saber onde investir 100 mil depende de uma combinação de fatores: seu perfil de risco, seus objetivos financeiros, o prazo que pretende deixar o dinheiro aplicado e até sua familiaridade com o mercado.

Um investidor conservador, por exemplo, vai buscar segurança e previsibilidade, enquanto um perfil mais arrojado pode optar por estratégias que envolvam mais riscos em troca de maiores retornos.

Neste artigo, você vai conhecer 7 opções de investimento para aplicar R$ 100 mil com inteligência, desde classes mais estáveis e tradicionais até caminhos mais ousados e com potencial de valorização.

Além disso, apresentaremos ao final três exemplos de carteiras e suas alocações para você ver na prática como tudo pode ser feito.

Por que investir é importante, mesmo que você já tenha R$ 100 mil

Muita gente acredita que investir é algo reservado apenas para quem tem grandes fortunas ou para especialistas do mercado financeiro. Mas a verdade é que investir é uma necessidade para todos, independentemente da classe social ou do valor que se tem disponível.

Se você já acumulou R$ 100 mil, parabéns: isso já mostra disciplina e organização financeira. Mas deixar esse dinheiro parado, sem render, é o mesmo que vê-lo perder valor ao longo do tempo por causa da inflação. A cada ano, o que você compra hoje com R$ 100 mil pode custar bem mais no futuro.

Investir é a forma mais eficiente de proteger e aumentar seu patrimônio. Seja para garantir uma aposentadoria tranquila, conquistar a independência financeira, criar uma fonte de renda passiva ou simplesmente ter mais segurança em momentos de incerteza, fazer o dinheiro trabalhar por você é um passo essencial.

Além disso, o hábito de investir promove educação financeira, incentiva o planejamento de longo prazo e traz mais clareza sobre seus objetivos. Você passa a pensar no futuro com mais estratégia e menos improviso.

E não importa seu ponto de partida, há opções de investimento para todos os perfis e bolsos. O mais importante é sair da inércia, entender seu perfil e começar. Nos próximos tópicos, você vai ver como aplicar os R$ 100 mil de forma inteligente e estratégica.

Abaixo, reunimos sete alternativas para quem está se perguntando onde investir 100 mil reais de forma estratégica, considerando diferentes perfis de risco e objetivos financeiros. Avalie cada uma com atenção e descubra quais fazem mais sentido para você.

1. Tesouro Direto e CDBs: segurança e previsibilidade

Se você está se perguntando onde investir 100 mil com foco em segurança e estabilidade, os títulos de renda fixa como o Tesouro Direto e os CDBs são os primeiros da lista. São produtos ideais para quem quer proteger o capital, ter previsibilidade de rendimento e dormir tranquilo à noite, sem sustos.

Tesouro Direto: renda fixa com garantia do governo

O Tesouro Direto é um programa do governo federal que permite a qualquer investidor comprar títulos públicos com aporte mínimo a partir de R$ 30. Mas com R$ 100 mil em mãos, você pode montar uma carteira diversificada entre os principais tipos de títulos:

Tesouro Selic: indicado para quem quer liquidez diária e baixo risco. Ele acompanha a taxa básica de juros (Selic) e é ideal para montar uma reserva de emergência ou proteger o patrimônio da inflação no curto prazo.

Tesouro IPCA+: ótimo para quem quer preservar o poder de compra no longo prazo. Ele paga uma taxa fixa mais a variação da inflação, garantindo rendimentos reais.

Tesouro Prefixado: oferece uma taxa fixa, ideal quando os juros estão em queda. Pode ser vantajoso se você acredita que a Selic vai cair nos próximos anos.

Todos os títulos são garantidos pelo Tesouro Nacional e podem ser vendidos antes do vencimento, embora isso possa gerar ganho ou perda, dependendo do momento de mercado.

CDBs: retorno acima da poupança e proteção do FGC

Os CDBs (Certificados de Depósito Bancário) são títulos emitidos por bancos. Na prática, você empresta dinheiro ao banco em troca de um rendimento combinado. Com R$ 100 mil, é possível encontrar ótimos CDBs com taxas superiores a 100% do CDI, inclusive com liquidez diária.

As principais opções são:

CDB com liquidez diária: ideal para reserva de emergência ou para quem quer flexibilidade de resgatar a qualquer momento.

CDBs de médio e longo prazo: oferecem taxas mais atrativas, principalmente os que exigem prazo de carência. Alguns pagam até 110% ou 120% do CDI.

O principal atrativo dos CDBs é que eles são cobertos pelo Fundo Garantidor de Créditos (FGC) até R$ 250 mil por CPF e por instituição financeira, o que traz uma camada extra de segurança.

*Registre-se e Ganhe um bônus de US$ 100*

2. Fundos Imobiliários (FIIs): renda mensal e isenção de IR

Para quem busca renda passiva com isenção de imposto de renda, os Fundos Imobiliários, conhecidos como FIIs, são uma excelente escolha. Com os R$ 100 mil disponíveis, é possível montar uma carteira diversificada e começar a receber rendimento mensal em conta, sem a mordida do Leão.

Como funcionam os FIIs?

Os FIIs são veículos de investimento coletivo que aplicam recursos em ativos do setor imobiliário, como:

FIIs de tijolo: investem em imóveis físicos (shoppings, galpões logísticos, hospitais, agências bancárias etc.). A renda vem da locação desses espaços.

FIIs de papel: compram títulos de crédito imobiliário, como CRIs. Seus rendimentos dependem dos juros pagos nesses papéis.

Ambos são negociados na bolsa de valores (B3), como ações, e pagam rendimentos mensais isentos de IR para pessoas físicas, desde que atendam a certos requisitos (como ter mais de 50 cotistas e as cotas serem negociadas em bolsa).

Por que investir R$ 100 mil em FIIs?

Diversificação: com R$ 100 mil, é possível comprar cotas de 10 a 15 FIIs diferentes, diluindo riscos entre setores e regiões.

Liquidez: os FIIs têm negociação diária na bolsa, permitindo entrada e saída a qualquer momento.

Rendimento mensal: a média de dividend yield (DY) dos FIIs está entre 0,6% e 1% ao mês, dependendo do risco e do tipo de fundo.

Acesso ao mercado imobiliário: você pode investir em imóveis de alto padrão com apenas algumas centenas de reais.

Em resumo, alocar uma parte dos seus R$ 100 mil em Fundos Imobiliários pode ser uma forma inteligente de gerar renda passiva constante em reais, com baixo custo e boa previsibilidade.

*Registre-se e Ganhe um bônus de US$ 100*

3. Ações e ETFs: diversificação, dividendos e potencial de valorização

Investir parte dos seus R$ 100 mil em ações e ETFs pode ser um passo decisivo para a construção de patrimônio no longo prazo. Esse tipo de investimento oferece dois grandes atrativos: valorização do capital e geração de renda passiva, especialmente no caso de empresas que distribuem dividendos.

Por que incluir ações na sua carteira

As ações representam uma fração de uma empresa. Ao comprá-las, você se torna sócio do negócio, participando dos lucros e do crescimento da companhia. Historicamente, a bolsa de valores oferece retornos superiores aos da renda fixa no longo prazo, embora com mais oscilações no curto prazo.

Ao investir R$ 100 mil, é possível diversificar entre setores e escolher ações de:

Empresas de crescimento (como Weg e Magazine Luiza), com foco em valorização.

Empresas consolidadas e defensivas, como Taesa, Engie e Copel.

Instituições financeiras, como Banco do Brasil, Itaú e B3, que costumam pagar bons dividendos.

Essa diversificação reduz o risco e aumenta as chances de retorno estável. Além disso, reinvestir os dividendos recebidos pode acelerar significativamente o crescimento do capital.

ETFs: diversificação inteligente com menos esforço

Para quem prefere uma gestão mais simples e quer investir com menos tempo e energia, os ETFs (Exchange Traded Funds) são ideais. Eles funcionam como “cestas” que reúnem várias ações em um único ativo, permitindo ao investidor se expor a dezenas ou centenas de empresas de uma só vez.

Com R$ 100 mil, é possível alocar recursos em ETFs nacionais e internacionais, como:

BOVA11 – Replica o Ibovespa, o principal índice da bolsa brasileira. Reúne empresas como Vale, Petrobras, Itaú, Ambev e outras blue chips. Ótimo para quem deseja acompanhar o desempenho médio do mercado local.

IVVB11 – Segue o índice americano S&P 500, com empresas como Apple, Google, Microsoft e Amazon. É uma forma prática de investir em dólar e proteger o patrimônio contra a desvalorização do real.

SMAL11 – Foca em ações de empresas brasileiras de menor capitalização (small caps), com potencial de crescimento acelerado. Pode ser interessante para uma parcela menor da carteira, focando em valorização.

Além disso, há ETFs temáticos, como ESG, tecnologia, saúde ou dividendos, que permitem investir em tendências de longo prazo com praticidade.

Vantagens adicionais dos ETFs

Liquidez: negociados na bolsa como qualquer ação.

Custos mais baixos: taxa de administração reduzida.

Ideal para iniciantes, que ainda não têm experiência para montar uma carteira de ações individualmente.

*Registre-se e Ganhe um bônus de US$ 100*

4. Investir no exterior: dolarização e proteção cambial

Alocar parte dos seus R$ 100 mil em ativos no exterior é uma estratégia inteligente para quem busca diversificação geográfica, exposição a setores globais e proteção cambial, já que o investimento é feito em dólar. Além de ampliar as oportunidades, investir fora do Brasil ajuda a blindar parte do patrimônio contra crises locais e oscilações do real.

Por que investir fora do Brasil?

Dolarização do patrimônio: ao investir em ativos precificados em dólar, o investidor se protege da desvalorização do real.

Acesso a empresas líderes globais: como Apple, Microsoft, Google e Amazon.

Exposição a setores menos representados na bolsa brasileira, como tecnologia, saúde e inovação.

Maior previsibilidade em relação a regras de mercado e estabilidade institucional.

ETFs internacionais: praticidade e diversificação global

Os ETFs continuam sendo uma excelente forma de se expor ao mercado internacional com praticidade e baixo custo. Alguns dos principais ETFs listados nos EUA e muito procurados por brasileiros são:

SPY (SPDR S&P 500 ETF): replica o S&P 500, o principal índice da bolsa americana, com empresas como Apple, Microsoft e Johnson & Johnson. Uma opção sólida para quem busca estabilidade e crescimento no longo prazo.

QQQ (Invesco Nasdaq 100 ETF): foca em empresas de tecnologia e inovação do índice Nasdaq 100, como Nvidia, Meta e Amazon. Ideal para quem aposta em crescimento acelerado e está disposto a lidar com mais volatilidade.

VTI (Vanguard Total Stock Market ETF): oferece exposição a todo o mercado acionário americano, do S&P 500 às small caps, com baixíssima taxa de administração.

EWZ (iShares MSCI Brazil ETF): curiosamente, esse ETF expõe o investidor estrangeiro ao Brasil, mas muitos brasileiros o usam para operar o Ibovespa em dólar, via corretoras como a Mitrade (em formato de CFD).

Todos esses ETFs pagam dividendos trimestrais e podem ser negociados por brasileiros tanto em corretoras internacionais quanto via BDRs ou plataformas que ofereçam contratos por diferença (CFDs), como a própria Mitrade.

Stocks: ações internacionais que pagam dividendos em dólar

Para quem prefere investir diretamente em ações, o mercado americano também oferece inúmeras oportunidades, especialmente para gerar uma renda passiva em dólar com empresas que pagam dividendos consistentes.

Alguns exemplos populares entre investidores brasileiros:

Coca-Cola (KO): pagadora de dividendos há mais de 60 anos, com histórico de estabilidade.

Johnson & Johnson (JNJ): empresa da área de saúde, defensiva e com pagamentos regulares.

Apple (AAPL) e Microsoft (MSFT): gigantes da tecnologia que oferecem crescimento e distribuições em dólar.

Realty Income (O): REIT (fundo imobiliário americano) conhecido por pagar dividendos mensais, com foco em imóveis comerciais.

Investir nessas ações exige cuidado com a tributação e a diversificação. É possível montar uma carteira com foco em dividendos, crescimento ou equilíbrio entre os dois.

Como investir no exterior sem sair do Brasil

Existem três caminhos principais para o investidor brasileiro acessar o mercado americano:

Corretoras internacionais (como Avenue, Passfolio ou Inter): permitem abrir conta em dólar e comprar ações diretamente nos EUA. Algumas oferecem suporte em português e integração com o Banco Central (para declaração facilitada).

BDRs (Brazilian Depositary Receipts): certificados de ações estrangeiras negociados na B3. Opção prática, porém limitada a papéis com maior liquidez.

Corretoras de CFDs, como a MiTrade: oferecem a possibilidade de operar a variação de preços de ativos internacionais (como o SPY, EWZ ou ações da Apple) sem comprar o ativo físico. Ideal para quem deseja fazer trading com alavancagem e operar tanto na alta quanto na baixa.

5. Renda passiva com fundos de dividendos nos EUA

Para o investidor brasileiro que busca renda passiva em dólar e estabilidade no longo prazo, os ETFs de dividendos mensais listados nos Estados Unidos surgem como uma excelente opção. Esses fundos distribuem dividendos todos os meses, uma característica valorizada por quem deseja fluxo de caixa constante em moeda forte, seja para reinvestir ou como complemento de renda.

Neste artigo anterior da Mitrade, já destacamos alguns dos principais ETFs que oferecem essa combinação de praticidade, exposição internacional e pagamentos mensais de proventos em dólar. Agora, reforçamos esse conteúdo dentro do contexto de um portfólio de R$ 100 mil, mostrando como esse tipo de investimento pode compor a parte mais estável e geradora de caixa da carteira.

Como funcionam os ETFs de dividendos mensais

ETFs como SPHD, SDIV, KBWD, DIV e DIA são fundos negociados em bolsa que reúnem dezenas ou centenas de ações de empresas selecionadas por seu histórico de pagamento de dividendos, baixa volatilidade ou potencial de rendimento elevado.

Eles distribuem mensalmente os dividendos recebidos dessas empresas aos seus cotistas, com valores em dólar diretamente proporcionais à quantidade de cotas que o investidor possui. Isso garante:

Previsibilidade de renda passiva

Simplicidade na diversificação

Exposição automática a múltiplos setores e geografias

Esses ETFs podem ser adquiridos por brasileiros através de corretoras internacionais (como Avenue, Passfolio e Inter) ou operados via CFDs na Mitrade, sem necessidade de abrir conta no exterior.

Exemplos de ETFs de dividendos mensais

Alguns dos destaques incluem:

SPHD (Invesco S&P 500 High Dividend Low Volatility ETF): combina empresas do S&P 500 com alto dividend yield e baixa oscilação. Ideal para perfis conservadores que querem estabilidade e renda em dólar.

SDIV (Global X SuperDividend ETF): um dos fundos com maior dividend yield do mercado, investindo nas 100 empresas com maiores proventos globais. É atraente para quem aceita maior risco em troca de maior renda.

DIV (Global X SuperDividend U.S. ETF): foca apenas em empresas americanas de dividendos altos e voláteis, distribuindo mensalmente com um bom nível de previsibilidade.

KBWD (Invesco KBW High Dividend Yield Financial ETF): ETF concentrado no setor financeiro americano, incluindo REITs e BDCs, ideal para quem busca ganhos altos, mas exige maior tolerância ao risco.

DIA (SPDR Dow Jones Industrial Average ETF Trust): além de representar as 30 maiores “blue chips” dos EUA, o ETF também paga dividendos mensais, com menor risco e boa reputação.

Cada fundo tem suas particularidades, desde a composição setorial até o percentual médio de dividend yield, e, por isso, vale a pena estudar os detalhes antes de investir. Mas o ponto em comum é claro: renda passiva consistente, em moeda forte e com liquidez internacional.

Alocação sugerida e papel na carteira

Para quem está decidindo onde investir R$ 100 mil, esses ETFs de dividendos mensais podem ocupar de 15% a 25% do portfólio total, dependendo do seu perfil de risco e necessidade de fluxo de renda. Eles funcionam muito bem como contrapeso a ativos mais voláteis, como ações brasileiras, criptomoedas ou até operações alavancadas via CFDs.

Além disso, por serem negociados nos EUA, esses fundos servem como uma reserva dolarizada de longo prazo, especialmente útil para quem planeja:

Viver de renda no futuro

Morar ou viajar com frequência ao exterior

Proteger o poder de compra contra a desvalorização do real

E o melhor: por pagarem mensalmente, esses ETFs possibilitam um reinvestimento constante ou até o uso direto dos proventos como complemento de aposentadoria ou reserva de segurança.

*Registre-se e Ganhe um bônus de US$ 100*

6. Criptomoedas: alto risco, alto retorno

Para quem se pergunta onde investir 100 mil reais buscando oportunidades de valorização mais agressiva, o mercado de criptomoedas aparece como uma alternativa ousada, mas que exige cuidado redobrado.

Com ativos como Bitcoin (BTC) e Ethereum (ETH) ganhando espaço nos portfólios globais, mesmo investidores tradicionais têm olhado para o setor como uma forma de diversificar e ampliar o potencial de retorno.

O apelo das criptomoedas está na combinação de tecnologia inovadora com ciclos de alta capazes de multiplicar o capital em pouco tempo. Em 2021, por exemplo, o Bitcoin saltou de US$ 29 mil para US$ 69 mil em menos de um ano. Ethereum, Solana, Avalanche e outras também viveram momentos de forte valorização, sempre acompanhados de volatilidade intensa.

No entanto, esse tipo de ativo não é indicado para quem tem perfil conservador ou busca previsibilidade de renda. As oscilações podem ser diárias, e quedas de 10% a 20% em um único pregão não são incomuns.

Por isso, uma estratégia inteligente envolve alocar apenas uma pequena fatia do portfólio em criptoativos, geralmente entre 2% e 5% do total disponível para investimento.

Entre os projetos mais consolidados, destacam-se:

Bitcoin (BTC): considerado o “ouro digital”, tem oferta limitada e crescente adoção institucional.

Ethereum (ETH): base de contratos inteligentes e da maioria dos aplicativos descentralizados (DeFi, NFTs, etc.).

Solana (SOL), Avalanche (AVAX) e Chainlink (LINK): blockchains promissoras, com tecnologias de alta escalabilidade e forte apoio da comunidade.

Além disso, quem deseja aproveitar tendências ainda em estágio inicial pode explorar altcoins emergentes ou tokens ligados a setores específicos, como inteligência artificial, games ou infraestrutura de blockchain. Porém, nesses casos, o risco é ainda maior, e a necessidade de análise, mais profunda.

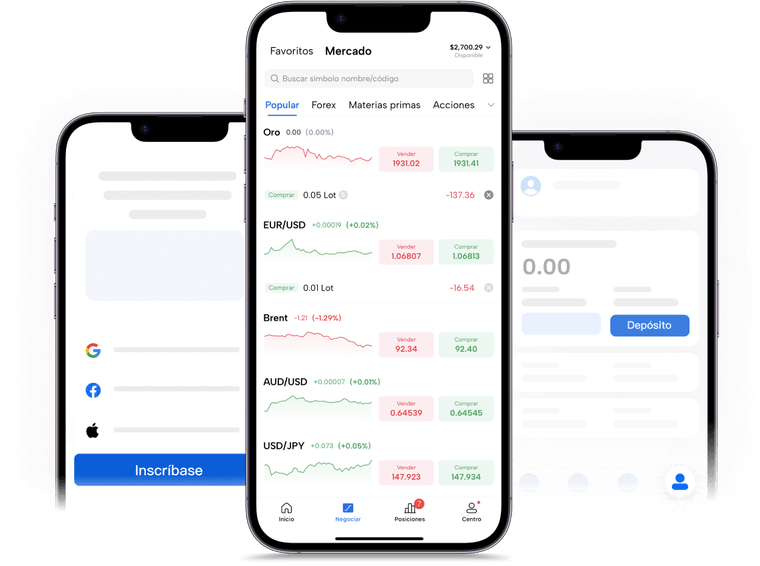

7. Trading ativo via CFDs

Se você está avaliando onde investir 100 mil e busca algo além das opções tradicionais, o trading ativo com CFDs pode ser uma alternativa interessante para alocar uma parte desse capital, especialmente para quem tem perfil arrojado e tempo disponível para acompanhar o mercado de perto.

Na plataforma da Mitrade, é possível negociar centenas de ativos globais, como:

Índices internacionais (S&P 500, Nasdaq, Dow Jones, DAX, Nikkei);

Moedas (forex) como dólar, euro, libra, iene;

Commodities como ouro, petróleo, gás natural;

Ações globais listadas nos EUA, como Apple, Tesla, Nvidia, Meta, entre outras;

Criptomoedas e ETFs internacionais, como o EWZ (que replica o Ibovespa em dólar).

A grande vantagem do CFD é que você não precisa comprar o ativo físico. Você opera com base na variação de preço e pode lucrar tanto na alta quanto na queda do mercado, algo muito útil em tempos de incerteza.

Alavancagem: mais exposição com menos capital

A Mitrade permite operar com alavancagem financeira, ou seja, você movimenta uma posição maior do que o valor disponível em conta. Por exemplo, com alavancagem de 1:10, você pode operar R$ 10.000 com apenas R$ 1.000 de margem.

Isso torna possível começar com uma pequena parcela dos R$ 100 mil, mantendo o restante do capital como reserva.

Para quem é indicado?

O trading com CFDs é mais adequado para investidores experientes ou em busca de diversificação ativa, e pode ser usado como complemento a uma carteira de longo prazo. Se você quer usar parte dos R$ 100 mil para gerar renda extra com operações de curto prazo, essa pode ser uma estratégia interessante, desde que feita com cautela, gestão de risco e conhecimento do mercado.

Onde investir 100 mil: 3 sugestões de carteira para perfis diferentes

Agora que você já conhece as principais alternativas de investimento, que tal visualizar como aplicar R$ 100 mil na prática? Abaixo, apresentamos três carteiras simuladas com base em perfis de risco distintos: conservador, intermediário e arrojado.

Cada uma delas combina segurança, rentabilidade e diversificação de acordo com os objetivos e tolerância ao risco do investidor.

Carteira 1: Perfil Conservador

Objetivo: proteger o capital e obter uma renda previsível com baixo risco.

Comentários: Essa carteira foca em ativos com previsibilidade e isenção de IR, como LCIs/LCAs, e busca alguma diversificação com FIIs e ETFs de renda fixa para obter retorno real acima da inflação. Uma reserva líquida de R$ 10 mil traz segurança adicional.

Carteira 2: Perfil Intermediário

Objetivo: equilibrar segurança e crescimento no médio/longo prazo.

Comentários: Aqui, o investidor mescla renda fixa com ativos que geram renda passiva em dólar (como os ETFs de dividendos mensais) e adiciona uma exposição moderada à bolsa brasileira, além da reserva de liquidez e segurança.

Carteira 3: Perfil Arrojado

Objetivo: buscar valorização acelerada e renda passiva com exposição internacional.

Comentários: Para quem sabe onde investir 100 mil reais com ousadia, essa carteira privilegia exposição internacional (ações e ETFs com dividendos mensais em dólar), além de aproveitar oportunidades pontuais por meio da alavancagem com CFDs. A reserva pequena serve apenas para oportunidades ou emergências.

Sua jornada começa agora

Saber onde investir 100 mil reais exige planejamento, conhecimento e clareza sobre seus objetivos. Seja buscando renda passiva em dólar com ETFs, segurança com Tesouro Direto, ou ganhos mais agressivos com ações e trading na Mitrade, há caminhos para todos os perfis.

O mais importante é diversificar, respeitar seu apetite ao risco e investir de forma estratégica. Com as informações e sugestões deste guia, você já tem um excelente ponto de partida para colocar seu dinheiro para trabalhar de forma inteligente.

✨ Registre-se e ganhe US$100 de Bônus!

🎯 Pratique com US$50.000 em fundos virtuais e negocie sem riscos.

1. Onde posso investir 100 mil reais em 2026 com segurança?

É possível aplicar em renda fixa, CDBs, Tesouro Direto, fundos de investimento, ações, ETFs ou investimentos internacionais. A escolha depende do perfil de risco e do objetivo financeiro.

2. Qual investimento oferece melhor rendimento para 100 mil reais?

Investimentos em ações, ETFs internacionais ou fundos multimercado tendem a oferecer maior rendimento potencial, mas com maior volatilidade. Renda fixa garante segurança, porém com retorno menor.

3. Posso investir 100 mil reais no exterior em 2026?

Sim. Brasileiros podem investir em ações, ETFs e fundos internacionais através de corretoras autorizadas, enviando recursos via remessa internacional.

Isenção de responsabilidade: este artigo representa apenas a opinião do autor e não pode ser usado como consultoria de investimento. O conteúdo do artigo é apenas para referência. Os leitores não devem tomar este artigo como base para investimento. Antes de tomar qualquer decisão de investimento, procure orientação profissional independente para garantir que você entenda os riscos.

Os Contratos por Diferença (CFDs) são produtos alavancados que podem resultar na perda de todo o seu capital. Esses produtos não são adequados para todos os clientes; por favor, invista com rigor. Consulte este arquivo para obter mais informações.