RZAK11 amplia lucro em 19,7% e distribui R$ 1,10; RZTR11 atinge resultado de R$ 19,7 milhões

- O ouro recua levemente após renovar máximas históricas acima de US$ 4.500

- Ethereum trava nos US$ 3 mil mas fundamentos on-chain divergem do preço

- Bolsas dos EUA sustentam máximas enquanto ouro, prata e platina renovam recordes

- O ouro continua registrando máximas recordes diante do aumento das tensões geopolíticas e das apostas em cortes de juros pelo Fed

- Bitcoin trava nos US$ 90 mil; posições vendidas em cripto saltam para US$ 250 milhões

- O recorde da Apple para 2025 mascarou o que realmente está acontecendo enquanto a empresa se prepara para a era pós-Cook

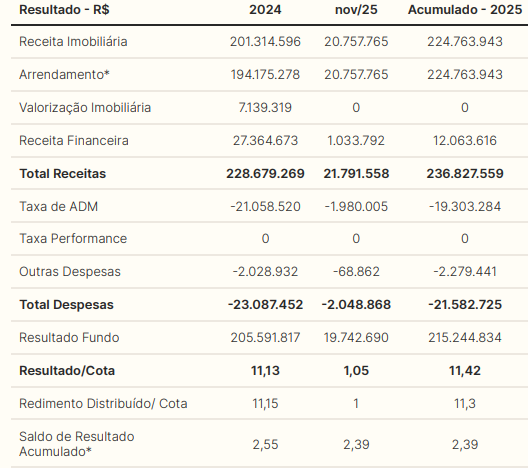

O Riza AK (RZAK11) encerrou o mês de novembro com um desempenho financeiro robusto, reportando um lucro líquido de R$ 10,049 milhões. O montante representa um avanço significativo de 19,7% na comparação com o mês anterior, quando o fundo havia registrado R$ 8,395 milhões.

Fonte: RZAK11

A composição das receitas totais alcançou R$ 11,124 milhões no período, enquanto a estrutura de custos e despesas operacionais consumiu R$ 1,075 milhão. Essa eficiência operacional permitiu que a gestão distribuísse R$ 1,10 por cota, valor que se posiciona rigorosamente dentro das projeções comunicadas anteriormente ao mercado.

Desempenho financeiro e distribuição de dividendos

A estratégia de retenção de lucros também foi reforçada, com o fundo finalizando o mês com uma reserva acumulada de R$ 0,22 por cota. Esse montante funciona como um amortecedor de volatilidade para os próximos meses, garantindo maior previsibilidade ao investidor caso ocorram oscilações atípicas no fluxo de recebíveis da carteira.

Em termos de performance de crédito, a gestão sinalizou que a quase totalidade dos ativos seguiu o fluxo regular de pagamentos e o carrego esperado.

A única nota dissonante ficou com os certificados de recebíveis imobiliários (CRIs) vinculados à Starbucks, que apresentaram instabilidades pontuais, embora o impacto no resultado consolidado tenha sido mitigado pela diversificação.

Dinâmica da carteira e proteção contra juros

No que tange à proteção da carteira, a estratégia de hedge enfrentou um impacto negativo pontual devido ao fechamento da curva de juros em determinados vencimentos.

Contudo, essa pressão foi neutralizada pela valorização dos ativos indexados ao IPCA e pelos papéis pré-fixados, que ganharam valor de mercado com a movimentação da curva secundária.

A parcela da carteira indexada à inflação registrou um carrego mensal mais tímido de 0,18% em novembro.

Apesar desse número reduzido, a leitura da gestão é otimista, prevendo uma elevação gradual no desempenho desses ativos devido à sazonalidade inflacionária típica de final de ano e início de 2026.

Cenário macroeconômico e projeção de rendimentos

A manutenção da Selic no patamar de 15% ao ano atua como o principal motor de rentabilidade para os ativos atrelados ao CDI.

Esse cenário de juros restritivos sustenta a projeção de rendimentos para o próximo trimestre, com um intervalo estimado de distribuição entre R$ 1,00 e R$ 1,20 por cota.

No campo das movimentações de portfólio, o RZAK11 manteve uma alocação bruta elevada, atingindo 98,94% do seu patrimônio líquido.

A gestão aproveitou janelas de oportunidade para incluir novas operações que reforçam o perfil de retorno ajustado ao risco, diversificando os setores de atuação dentro do mercado imobiliário e agrícola.

Novos aportes e alocação estratégica

Um dos destaques foi o aporte no fundo Terrax Institucional, que oferece um retorno de CDI + 3,75%. Esta operação é focada em Sale & Leaseback de terras agrícolas, uma estrutura que permite ao fundo se beneficiar de garantias reais sólidas e de um fluxo de pagamentos resiliente atrelado ao agronegócio brasileiro.

Outra movimentação relevante foi a entrada no FII Riza Estia, com uma taxa de remuneração expressiva de CDI + 4,30%.

O investimento baseia-se na aquisição de 15 unidades residenciais em bairros nobres de São Paulo, adquiridas com um desconto médio de 54% em relação ao valor de avaliação de mercado.

RZTR11 consolida retorno e reajusta tese em terras agrícolas

Enquanto o braço de crédito da Riza foca na resiliência dos recebíveis, a estratégia imobiliária voltada ao campo no RZTR11 segue capturando valor na economia real através da gestão ativa de propriedades rurais.

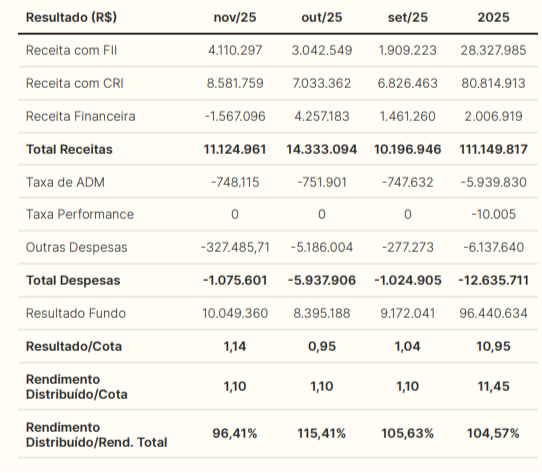

O fundo encerrou o mês de novembro com um resultado de R$ 19,742 milhões, apresentando uma evolução consistente em relação aos R$ 19,439 milhões apurados em outubro.

Fonte: RZTR11

Este desempenho foi sustentado por uma receita operacional total de R$ 21,791 milhões, que reflete tanto o recebimento de arrendamentos quanto as movimentações estratégicas de portfólio.

As despesas do período totalizaram R$ 2,048 milhões, mantendo a eficiência administrativa do fundo e permitindo a distribuição de R$ 1,00 por cota aos seus investidores.

O rendimento distribuído equivale a um dividend yield mensal de 1,03%, patamar que se destaca pela isenção de imposto de renda para pessoas físicas.

No mercado secundário, a cotação do fundo acompanhou o otimismo com o setor agrícola, saltando de R$ 92,75 para R$ 96,66, o que gerou um retorno total bruto de 4,22% no mês.

Reciclagem de ativos e impacto nos dividendos

A estratégia de geração de valor do RZTR11 baseia-se em um modelo híbrido que abrange as frentes de Sale & Leaseback, Buy to Lease e Land Equity.

Recentemente, a gestão intensificou a reciclagem de ativos, conforme demonstrado pelo contrato de compromisso de venda e compra da Fazenda Clarão da Lua – Grupo 4.

Esta alienação soma-se à venda anterior do Grupo 3 da mesma propriedade, concluída em agosto de 2025.

Ambas as transações são fundamentais para a cristalização de lucros imobiliários, permitindo que o fundo destrave valor acumulado e reinvista o capital em novas oportunidades com taxas de retorno interno mais atrativas.

O impacto financeiro consolidado dessas vendas é estimado em R$ 1,98 por cota, montante que será reconhecido de forma gradual conforme o cronograma de recebimentos acordado.

Essa entrada de caixa adicional oferece suporte para a manutenção de patamares elevados de dividendos no médio prazo, independentemente das oscilações de mercado.

Evolução da tese para land equity e alocação alvo

Dentro do planejamento estratégico, a gestão promoveu uma revisão da alocação-alvo do portfólio para se adequar às atuais assimetrias do agronegócio brasileiro.

O cenário macroeconômico tem favorecido uma exposição mais agressiva à estratégia de Land Equity, que foca na valorização da terra e em melhorias operacionais.

A gestora avalia que esta vertente apresenta um potencial superior de geração de alfa em relação ao benchmark tradicional do fundo.

Ao adquirir áreas com potencial produtivo subaproveitado e implementar melhorias infraestruturais, o RZTR11 consegue capturar ganhos de capital significativos no momento da desestatização desses ativos.

A concentração geográfica permanece em regiões consolidadas para a produção de grãos e fibras, onde a liquidez imobiliária é maior e o risco logístico é mitigado.

Essa seletividade regional garante que os ativos do fundo mantenham sua atratividade tanto para arrendamento quanto para futuras operações de venda.

Monitoramento da safra e cenário operacional no Mato Grosso

No acompanhamento direto das operações de campo, o fundo reportou a conclusão do plantio nas propriedades situadas no médio-norte do Mato Grosso.

Municípios estratégicos como Sorriso, Canarana e São José do Xingu já finalizaram as etapas iniciais do ciclo produtivo, essenciais para o cumprimento do cronograma financeiro do fundo.

As lavouras encontram-se atualmente em estágios que variam da germinação ao enchimento de grãos.

O desenvolvimento das culturas tem sido influenciado pela distribuição irregular das chuvas na região, exigindo um manejo técnico rigoroso por parte dos arrendatários para garantir a produtividade esperada e o fluxo de pagamentos.

Leia mais

Isenção de responsabilidade: este artigo representa apenas a opinião do autor e não pode ser usado como consultoria de investimento. O conteúdo do artigo é apenas para referência. Os leitores não devem tomar este artigo como base para investimento. Antes de tomar qualquer decisão de investimento, procure orientação profissional independente para garantir que você entenda os riscos.

Os Contratos por Diferença (CFDs) são produtos alavancados que podem resultar na perda de todo o seu capital. Esses produtos não são adequados para todos os clientes; por favor, invista com rigor. Consulte este arquivo para obter mais informações.