A Bolsa está encolhendo: por que empresas estão fechando capital e o que muda para o investidor

- Ethereum trava nos US$ 3 mil mas fundamentos on-chain divergem do preço

- O ouro continua registrando máximas recordes diante do aumento das tensões geopolíticas e das apostas em cortes de juros pelo Fed

- Os analistas de Wall Street mantiveram suas recomendações de compra para as ações da Nvidia, apesar das preocupações com a avaliação da empresa e da concorrência mais acirrada.

- Bitcoin trava nos US$ 90 mil; posições vendidas em cripto saltam para US$ 250 milhões

- O recorde da Apple para 2025 mascarou o que realmente está acontecendo enquanto a empresa se prepara para a era pós-Cook

- Bitcoin consolida sua posição como uma opção de investimento segura.

A Itaúsa (ITSA4), holding controladora do Itaú Unibanco, elevou sua participação na Alpargatas (ALPA4), dona da marca Havaianas, em movimento que chamou a atenção do mercado no fim de dezembro.

Após operações realizadas no dia 22, a Itaúsa passou a deter 54,76 milhões de ações preferenciais, o equivalente a 15,94% dessa classe de papéis.

Com isso, a holding e o Grupo MS, que formam o bloco de controle da companhia, passaram a concentrar 40,03% das ações preferenciais da Alpargatas.

Apesar do aumento de participação, os controladores foram claros ao afirmar que não há qualquer intenção de mudança no controle acionário ou na estrutura de gestão da empresa.

As ações adquiridas seguem vinculadas ao acordo de acionistas firmado em 2017, o que indica continuidade da estratégia atual e reforça a leitura de que o movimento tem caráter financeiro e estratégico, e não societário.

Reação do mercado e ruído extracorporativo

O anúncio da elevação da participação ocorreu em um momento sensível para os papéis da Alpargatas.

Na segunda-feira (22), as ações ALPA4 recuaram 2,39%, levando a uma perda aproximada de R$ 152 milhões em valor de mercado.

A queda coincidiu com a repercussão negativa de uma campanha publicitária da Havaianas, que gerou críticas de grupos políticos e acabou trazendo volatilidade adicional para o papel.

No pregão seguinte, no entanto, o mercado reagiu de forma oposta. As ações subiram 4,02%, permitindo à companhia recuperar mais do que o valor perdido, com ganho de cerca de R$ 455 milhões em valor de mercado.

Cotação da ALP4 dos últimos 5 dias.

Fonte: Google Finance

Quatro anos sem IPOs e um número crescente de deslistagens

O mercado acionário brasileiro encerra 2025 com um dado simbólico e preocupante.

A B3 completa quatro anos consecutivos sem nenhuma nova oferta pública inicial (IPO), desde a estreia da Vittia, em setembro de 2021.

Enquanto a porta de entrada permanece fechada, a de saída segue aberta. Empresas de diferentes setores e portes deixaram a bolsa ao longo do ano, aprofundando o esvaziamento do mercado local.

Esse movimento não é pontual nem aleatório. Pelo contrário, reflete uma combinação de fatores estruturais, econômicos e estratégicos que vêm tornando o capital aberto menos atrativo no Brasil.

Controle concentrado e OPAs dominam o movimento

Na maioria dos casos observados em 2025, as deslistagens ocorreram por decisão de acionistas controladores, que optaram por recomprar as ações em circulação via ofertas públicas de aquisição (OPAs).

Entre os exemplos mais recentes está a Neogrid, que teve uma OPA liderada pela Dalpe Gestão e Participação, do Grupo Hindiana, em acordo com o bloco de controle.

Estratégia semelhante foi adotada pela Globo na aquisição da totalidade da Eletromídia, culminando no fechamento de capital da empresa.

Outros casos seguem a mesma lógica:

Santos Brasil, após OPA da controladora CMA Terminals

Wilson Sons, fechada pela SAS

Kora Saúde, deslistada após OPA da HIG Capital

Em todos esses casos, a lógica foi semelhante: liquidez reduzida, alto custo de capital aberto e maior eficiência fora da bolsa.

Fusões, aquisições e reorganizações societárias

Além das OPAs clássicas, 2025 também foi marcado por fusões e reorganizações que eliminaram tickers da bolsa.

A combinação entre BRF e Marfrig resultou na criação da MRBF (MBRF3), reduzindo o número de empresas listadas.

Já a ClearSale deixou a bolsa após ser adquirida pela Experian, em uma operação avaliada em cerca de R$ 2 bilhões.

Outro caso emblemático foi o da Serena Energia, cuja deslistagem ocorreu após a entrada do fundo soberano de Cingapura, o GIC, como novo sócio relevante.

Fonte: StatusInvest

Empresas tradicionais também optam pela saída

Nem mesmo companhias centenárias ficaram de fora do movimento.

O Grupo Monteiro Aranha, com histórico relevante no mercado e liquidez cada vez mais reduzida, encerrou sua trajetória na bolsa após os controladores atingirem participação suficiente para a OPA.

Situação semelhante ocorreu com a Eletropar, cujas operações foram incorporadas pela controladora, a Eletrobras, eliminando a necessidade de manutenção do registro como companhia aberta.

O que explica esse esvaziamento da B3?

Segundo gestores e especialistas de mercado, o movimento atual reflete uma combinação de fatores:

Custo elevado de compliance e governança para empresas listadas

Baixa liquidez em muitos papéis, especialmente fora do Ibovespa

Juros estruturalmente elevados, que reduzem o apetite por risco

Maior atratividade de mercados internacionais, como os EUA

Oportunidade de consolidação por parte de controladores

Como resume Ângelo Belitardo, gestor da Hike Capital, trata-se de um dos maiores esvaziamentos da história recente da B3, impulsionado por um ambiente macroeconômico desafiador e por decisões racionais de alocação de capital.

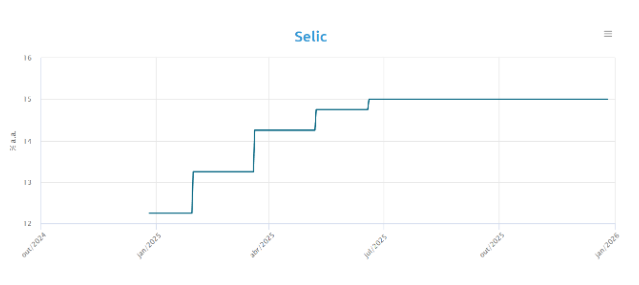

Histórico Selic.

Fonte: Banco Central

Empresa fez OPA: quais são os direitos do investidor e o que muda na prática

Quando uma empresa anuncia uma oferta pública de aquisição (OPA), o objetivo é recomprar as ações que ainda estão em circulação no mercado, geralmente para fechar o capital ou aumentar a participação do controlador.

Na prática, o investidor passa a ter uma escolha:

Aceitar a oferta e vender suas ações pelo preço proposto

Não aderir à OPA e continuar como acionista

É importante destacar que, inicialmente, a OPA é voluntária. Ou seja, o acionista não é obrigado a vender suas ações assim que a oferta é lançada.

Quando a venda pode se tornar obrigatória

A legislação brasileira prevê uma situação em que a escolha deixa de ser opcional.

Se, ao final da OPA, menos de 5% das ações da companhia permanecerem em circulação, a assembleia geral pode deliberar pelo chamado resgate compulsório.

Nesse caso, os acionistas remanescentes são obrigados a vender suas ações pelo mesmo preço da oferta, encerrando definitivamente a negociação do papel na B3.

Ou seja, mesmo quem decidiu “ficar” pode acabar sendo forçado a sair posteriormente.

É possível contestar o preço de uma OPA?

Sim, mas com uma condição relevante.

O direito de contestar o preço ofertado é garantido aos acionistas desde que detenham, individualmente ou em conjunto, pelo menos 10% das ações em circulação da companhia.

Nessa situação, os minoritários podem solicitar formalmente:

A convocação de uma assembleia especial

A realização de uma nova avaliação independente do valor da empresa

Esse mecanismo existe para proteger os investidores contra ofertas consideradas injustas ou abaixo do valor econômico do negócio.

Na prática, porém, esse direito é difícil de exercer, já que é raro um investidor individual deter 10% do free float, exigindo coordenação entre vários acionistas.

E se o investidor perder o prazo da OPA?

Esse é um dos riscos mais relevantes, e menos discutidos, nas deslistagens.

Caso o investidor não participe da OPA ou simplesmente perca o prazo, ele pode se tornar acionista de uma companhia de capital fechado.

Isso traz consequências importantes:

Perda quase total de liquidez, já que as ações não são mais negociadas em bolsa

Dificuldade extrema para vender os papéis no futuro

Menor acesso a informações financeiras e operacionais

Além disso, empresas de capital fechado não estão sujeitas ao mesmo nível de transparência exigido das companhias abertas, o que pode gerar problemas adicionais de governança.

Leia mais

Isenção de responsabilidade: este artigo representa apenas a opinião do autor e não pode ser usado como consultoria de investimento. O conteúdo do artigo é apenas para referência. Os leitores não devem tomar este artigo como base para investimento. Antes de tomar qualquer decisão de investimento, procure orientação profissional independente para garantir que você entenda os riscos.

Os Contratos por Diferença (CFDs) são produtos alavancados que podem resultar na perda de todo o seu capital. Esses produtos não são adequados para todos os clientes; por favor, invista com rigor. Consulte este arquivo para obter mais informações.