¿Qué es vender en corto?: Guía práctica para entender como operar en corto en tus inversiones

Comúnmente, el perfil de un inversor se orienta hacia la búsqueda de activos financieros que incrementen su valor con el tiempo. No obstante, existe otro perfil de inversor que se beneficia precisamente de la caída de los precios, empleando una táctica conocida como ventas en corto.

Esta estrategia de inversión consiste en tomar prestado un activo financiero que se espera disminuya de precio para venderlo en el mercado abierto. El objetivo es recomprar el mismo activo posteriormente a un coste inferior al de la venta inicial.

Tras devolver el préstamo del activo, la diferencia obtenida se mantiene como beneficio. A pesar de ser una estrategia de inversión arriesgada, en el escenario adecuado puede generar ganancias significativas.

Este artículo se presenta como un manual destinado a inversores interesados en profundizar en la estrategia de inversión conocida como vender en corto, proporcionando respuestas a las preguntas clave: qué es, cómo funciona y cuándo puede ser beneficioso operar en corto.

¿Qué es vender en corto?

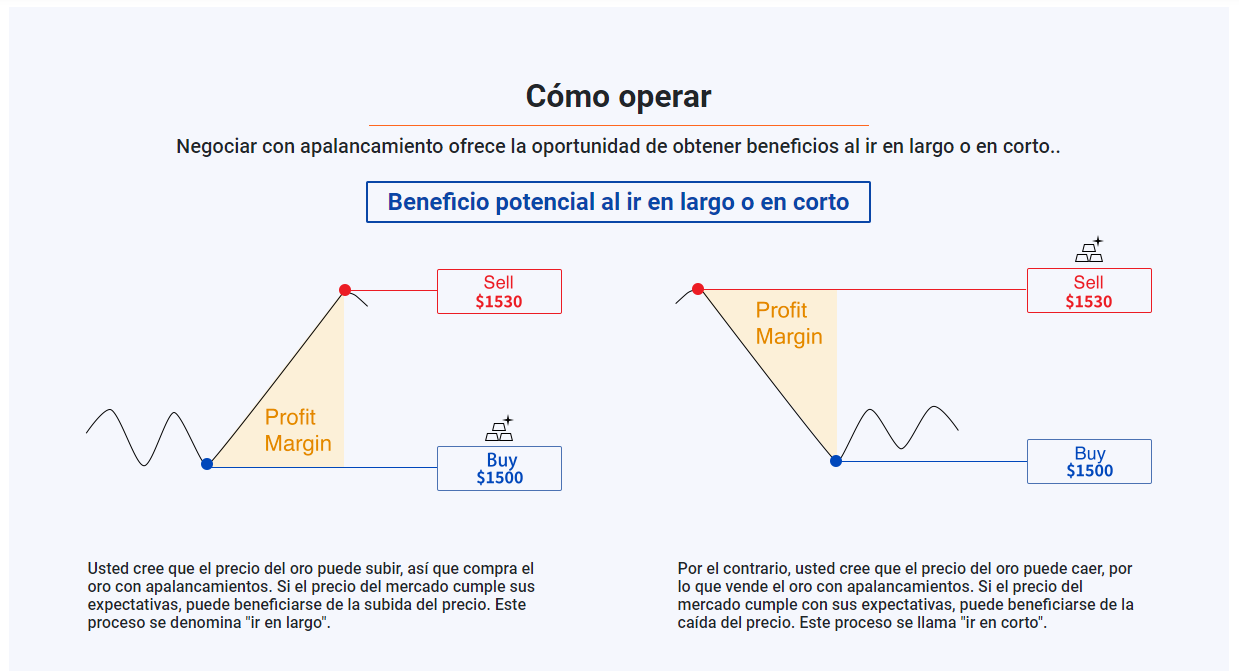

La venta en corto es una estrategia de inversión utilizada cuando se espera que el precio de un activo financiero disminuya. En lugar de seguir la ruta tradicional de comprar a bajo precio para luego vender a un precio más alto, la venta en corto invierte el orden.

Los inversores comienzan vendiendo un activo que no poseen pero que han tomado prestado con la intención de recomprarlo a un precio inferior en el futuro. La diferencia entre el precio de venta y el de recompra es su beneficio.

La fórmula básica para la venta en corto se puede expresar de la siguiente manera:

Ganancia o pérdida = (Precio de venta en corto - Precio de recompra) x Cantidad |

Donde:

Precio de venta en corto es el precio al que se vende el activo en corto.

Precio de recompra es el precio al que se recompra el activo para cerrar la posición corta.

Cantidad se refiere al número de unidades del activo vendidas en corto.

Un ejemplo para esclarecer el concepto:

Supongamos que un inversor cree que el precio de las acciones de una compañía X va a caer y decide pedir prestadas 100 acciones de la compañía X que cotizan a 50 euros cada una.

Pasado un tiempo, el precio de las acciones de la compañía X baja a 40 euros. El inversor compra entonces 100 acciones por 4 000 euros (100 acciones x 40 euros) y devuelve las acciones prestadas.

Al final del proceso, el inversor se queda con una ganancia de 1,000 euros (5,000 euros de la venta inicial menos 4 000 euros de la recompra).

Sin embargo, si las cosas no hubieran ido como esperaba el inversor y el precio de las acciones hubiera subido a 60 euros, el inversor tendría que haber comprado las acciones por 6 000 euros para devolver el préstamo, resultando en una pérdida de 1 000 euros.

Cuáles son las formas vender en corto

Existen diferentes métodos para vender en corto, dependiendo del activo financiero y del instrumento de inversión utilizado.

En teoría, cualquier activo financiero que se pueda pedir prestado se puede vender en corto: Acciones, Bonos, Futuros y Opciones, Forex, Materias Primas, índices.

Entre los instrumentos de inversión para vender en corto más comunes destacan:

◆ Venta en corto tradicional: Este es el método más directo y comúnmente asociado con la venta en corto. Consiste en pedir prestado un activo, generalmente acciones, a un bróker para venderlo en el mercado con la intención de comprarlo de nuevo más tarde a un precio más bajo.

◆ Contratos por diferencia (CFD): Un CFD es un contrato entre un comprador y un vendedor que estipula que el vendedor pagará al comprador la diferencia entre el valor actual de un activo y su valor en el momento del contrato.

Los CFD permiten a los inversores beneficiarse de las fluctuaciones de precios en los mercados financieros sin necesidad de poseer el activo subyacente.

【Fuente:Mitrade】

La plataforma de inversión Mitrade es líder en la industria y proporcionando una amplia gama de instrumentos financieros para operar en corto. Además, Mitrade, ofrecen herramientas educativas y de investigación para ayudar a los inversores a tomar decisiones informadas.

No obstante, es importante recordar que el trading con CFDs conlleva un alto riesgo por su naturaleza apalancada.

◆ Opciones Put: otorga al comprador el derecho, pero no la obligación, de vender un activo a un precio predeterminado en o antes de una fecha determinada. Comprar opciones Put es una forma de vender en corto ya que el inversor se beneficiará si el precio del activo disminuye.

◆ Futuros: un futuro es un contrato que obliga a las partes a comprar o vender un activo a un precio establecido en una fecha futura. Un inversor puede vender en corto un activo vendiendo contratos de futuros con la expectativa de que el precio del activo disminuya.

◆ Fondos cotizados en bolsa (ETF) inversos: es un fondo cotizado en bolsa que está diseñado para rendir la inversa de la rentabilidad de su índice o punto de referencia subyacente. Al invertir en un ETF inverso, el inversor puede beneficiarse de las disminuciones en el valor del índice subyacente.

Análisis para determinar cuándo operar en corto

Antes de ejecutar una estrategia de venta en corto, es esencial identificar las condiciones del mercado o las acciones individuales que están en tendencia a la baja o que están sobrevaloradas y, por lo tanto, su valor tiene potencial de caer.

Para determinar cuándo podría ser oportuno vender en corto un activo, los inversores suelen utilizar una combinación de los siguientes análisis.

◆ Análisis Fundamental: Se basa en la evaluación de la salud financiera de una empresa, su rendimiento en relación con sus competidores, y las condiciones del mercado en general.

Herramientas como los informes financieros, ratios financieros (como el P/E, P/B, ROE, etc.), las estimaciones de los analistas, las noticias de la industria y la economía global pueden proporcionar una visión de si una acción está sobrevalorada y podría ser susceptible a una caída en el precio

◆ Análisis Técnico: Se centra en el estudio de los patrones de precios y volúmenes de negociación en el pasado para predecir los movimientos futuros de los precios.

Los gráficos de precios, las medias móviles, el índice de fuerza relativa (RSI), las bandas de Bollinger, los patrones de velas, entre otros, son herramientas comúnmente utilizadas en el análisis técnico.

◆ Indicadores de Sentimiento del Mercado: Los inversores también pueden observar las señales de sentimiento del mercado, como el índice de miedo (volatility Index), las posiciones cortas pendientes, las encuestas de inversores, etc. Estos indicadores pueden proporcionar pistas sobre cuándo un activo está siendo sobrecomprado o sobrevendido.

Cada inversor es diferente y tiene su conjunto de herramientas y estrategias que utiliza para tomar sus decisiones de inversión, y estas pueden cambiar en función de su estrategia de inversión, tolerancia al riesgo y horizonte temporal.

Herramientas disponibles de gestión del riesgo de operar en corto

La gestión de riesgos es esencial en cualquier operación de inversión, y es aún más crítica cuando se trata de la venta en corto debido a su naturaleza de riesgo ilimitado. Algunas herramientas y técnicas de gestión de riesgos que se suelen usar en la venta en corto son:

◆ Stop-Loss Orders: Una orden de stop-loss es una orden colocada con una plataforma de trading autorizada como Mitrade para comprar o vender una vez que el activo alcance un cierto precio.

En el caso de una venta en corto, los inversores pueden usar una orden de stop-loss para limitar su pérdida potencial comprando de vuelta el activo si su precio sube a un nivel determinado.

◆ Diversificación: Aunque la venta en corto en sí misma es una forma de diversificación, los inversores también pueden diversificar las posiciones cortas entre diferentes activos o sectores para reducir el riesgo.

◆ Hedging: Los inversores pueden usar instrumentos de cobertura como las opciones para protegerse contra movimientos adversos del mercado. Por ejemplo, un inversor que ha vendido en corto una acción puede comprar una opción de compra en la misma acción, lo que le permite comprar la acción a un precio fijo si su precio sube.

◆ Monitorización constante del mercado: Dado que las condiciones del mercado pueden cambiar rápidamente, es importante que los inversores monitoreen constantemente sus posiciones cortas y estén preparados para ajustarlas según sea necesario.

◆ Limitar el tamaño de la posición: Los inversores pueden limitar su exposición al riesgo limitando el tamaño de su posición corta en relación con el tamaño total de su cartera.

Estas herramientas y técnicas pueden ayudar a los inversores a manejar los riesgos asociados con la venta en corto, pero no eliminan completamente el riesgo.

Ejemplo real de venta en corto

El año 2022 fue testigo de un episodio de notable rentabilidad para los vendedores en corto de Tesla, tras el histórico anuncio de Elon Musk sobre su intención de adquirir Twitter en abril. El precio de las acciones de la firma de vehículos eléctricos cayó en picado, transformando a Tesla en una fuente de ingresos de casi 14 mil millones de dólares para aquellos inversores astutos que habían apostado a la baja1.

Concretamente, los inversores que vendieron acciones de Tesla en corto a 385 dólares por acción, y luego las recompraron a 209 dólares, se beneficiaron con un rendimiento positivo de 176 dólares por CFD.

Sin embargo, todo cambió en 2023. Los vendedores en corto que anticiparon una tendencia a la baja similar a la del año anterior y vendieron en corto a un precio inicial de 100 dólares, fueron golpeados por una realidad inesperada.

Contrariamente a sus expectativas, el precio de las acciones de Tesla se disparó a 171 dólares, lo que se tradujo en una pérdida de 71 dólares por contrato de CFD. Esta subida inesperada ha llevado a los vendedores en corto de Tesla a acumular pérdidas de más de 6.5 mil millones de dólares en lo que va de año2.

【Fuente:Mitrade】

Estos dos ejemplos subrayan la naturaleza altamente especulativa de la venta en corto. Si bien puede resultar en beneficios significativos, como fue el caso en 2022, los inversores también deben estar preparados para posibles pérdidas, tal como lo ilustra el año 2023.

Además, es esencial tener en cuenta los costes de transacción y las comisiones, así como el efecto amplificador del apalancamiento, que puede potenciar tanto las ganancias como las pérdidas.

Ventajas de las ventas en corto

La venta en corto tiene ciertas ventajas. Proporciona una forma de diversificación al permitir a los inversores beneficiarse de la caída de los precios de los activos, y puede ser una de las pocas estrategias que generen beneficios en mercados bajistas3.

Además, la venta en corto también tiene el potencial de corregir precios excesivamente altos y evitar burbujas de precios, mejorando así la eficiencia del mercado4,5.

Desventajas de las operar en corto

El principal riesgo de las ventas a corto es que la pérdida es teóricamente ilimitada, ya que no hay límite para cuánto puede aumentar el precio de un activo. Además, se ha demostrado científicamente que los activos vendidos en corto generan rendimientos considerablemente menores debido al alto nivel de riesgo al que los inversores están sometidos6.

Invertir en corto también puede provocar una sobrerreacción de los precios y un mercado ilíquido7, lo que supone un riesgo adicional para los vendedores en corto al poder afectar negativamente sus posiciones

Además, el inversor debe pagar intereses sobre el activo prestado, lo que puede reducir las ganancias si el precio no cae rápidamente.

Por último, las regulaciones sobre la venta en corto pueden limitar la flexibilidad de los inversores.

En general, estas regulaciones obligan a los inversores a notificar a las autoridades regulatorias cuando mantienen una cierta cantidad de una posición corta y prohíben la venta en corto "desnuda", requiriendo a los inversores que se aseguren de que pueden obtener el activo antes de venderlo en corto.

Además, las autoridades regulatorias pueden imponer restricciones o prohibiciones temporales en la venta en corto durante periodos de volatilidad del mercado limitando la capacidad de los inversores para vender en corto.

Consideraciones finales venta en corto

La estrategia de venta en corto puede ser una opción atractiva y lucrativa para aquellos inversores que buscan diversificar su cartera y obtener ganancias en un mercado bajista. Sin embargo, como se ilustra en el ejemplo de Tesla en 2022 y 2023, esta estrategia conlleva riesgos significativos si el precio del activo no disminuye como se esperaba.

Además, factores como los costes de transacción, las comisiones y el efecto amplificador del apalancamiento pueden afectar tanto a las ganancias como a las pérdidas, destacando la importancia de una gestión de riesgos efectiva cuando se emplea esta táctica de inversión.

F.A.Q.

¿Puedo realizar ventas en corto en cualquier tipo de mercado?

No, no todos los mercados permiten las ventas en corto y puede estar sujetos a ciertas regulaciones y requisitos. Es importante informarse detenidamente de las regulaciones y normativas locales antes de apostar por esta estrategia de inversión.

¿Cuál es la diferencia entre vender y comprar en corto?

Vender en corto es apostar a que el precio de un activo disminuirá, tomando prestado acciones para venderlas, con la intención de recomprarlas más baratas. Comprar en corto no es un término correcto en este contexto.

¿Qué perfil de inversor es más adecuado para realizar ventas en corto?

Las ventas en corto son más adecuadas para inversores con experiencia y tolerancia al riesgo elevada, ya que este tipo de operaciones requieren una comprensión avanzada de los mercados financieros y pueden conllevar pérdidas significativas.

Referencias:

1.https://www.marketwatch.com/story/tesla-is-the-most-profitable-short-pick-of-2022-with-nearly-14-billion-in-proceeds-since-elon-musk-agreed-to-buy-twitter-11671736610 (artículo consultado el 22 de mayo de 2023)

3.Miller, E. M. (1977). Risk, uncertainty, and divergence of opinion. The Journal of finance, 32(4), 1151-1168.

4.Diamond, D. W., & Verrecchia, R. E. (1987). Constraints on short-selling and asset price adjustment to private information. Journal of Financial Economics, 18(2), 277-311.

5.Saffi, P. A., & Sigurdsson, K. (2011). Price efficiency and short selling. The Review of Financial Studies, 24(3), 821-852.

6.Engelberg, J. E., Reed, A. V., & Ringgenberg, M. C. (2018). Short‐selling risk. The Journal of Finance, 73(2), 755-786.

7.Brunnermeier, M. K., & Pedersen, L. H. (2005). Predatory trading. Journal of Finance, 60(4), 1825–1863.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.