Existen demasiadas estrategias de trading y estilos, todo esto dependerá generalmente de la temporalidad en la que se analiza el mercado o si se buscan rendimientos a corto o largo plazo. También tenemos infinidad de indicadores y herramientas que se adaptan mejor a cada estilo.

Por poner un ejemplo, si queremos ganancias rápidas, tendríamos que hacer scalping o intraday, utilizar EMAs de corto plazo (7 y 14) y analizar gráficos de 1 minuto o menores de 1 hora; en contra parte, si fuéramos swing o position traders, las EMAs serían de largo plazo (50, 100, 200) y las velas a observar de 1 hora y hasta 1 mes.

En este artículo aprenderás sobre Golden Cross trading o Cruce Dorado, que es un indicador utilizado para el análisis técnico de diferentes activos, al ser implementado a largo plazo, traerá mejores resultados al emplearlo en aquellos que muestran tendencias estables como acciones, índices, materias primas, aunque no es recomendable, también podría usarse a manera de inversión en divisas de Forex.

▶ ¿Qué es Golden Cross (Cruce Dorado)?

Golden Cross, es un indicador utilizado para medir la fortaleza de una tendencia alcista, para esto se necesitan dos medias móviles, una de corto plazo que sobrepasará a la de largo plazo y el cruce de estas líneas es el que nos confirma cambios de tendencias en los mercados.

Básicamente tenemos un instrumento bajista, las ventas comienzan a agotarse y las medias a acercarse, de tal manera que cuando obtenemos el cruce dorado, podemos decir que ahora estamos en un mercado alcista con mucho impulso, lo que sigue serían algunos retrocesos que pueden rebotar en la misma media móvil de corto plazo y continuar con la tendencia, el activo no volverá a cambiar hasta que haya un death cross.

El Golden Cross tiene mayor efectividad si se utiliza en acciones o índices, si el indicador te muestra demasiados cruces, no será confiable, quiere decir que tendrías muchas alertas de compra o venta, pero la mayoría serán falsas, es mejor tener pocas señales que nos van a garantizar que tendrán más probabilidades de éxito.

A pesar de lo que este indicador pueda decir, antes de realizar tu inversión, deberás encontrar confluencias apoyándote en otros indicadores y herramientas para un análisis técnico más completo.

▶ Golden Cross y Media Móvil Simple MMS

MMS

Ya conocemos lo que es el Golden Cross trading, sin embargo, ahora te estarás preguntando ¿qué son las medias móviles? Son valores calculados continuamente del promedio del precio durante un periodo de tiempo. Existen varias, entre simples, exponenciales y ponderadas, las más comunes son SMA y EMA por sus siglas en inglés, la SMA (Simple Moving Average) es la media móvil simple (MMS).

Manualmente podemos calcular que efectivamente la MMS está mostrando valores correctos. Tomaremos como ejemplo la plataforma MiTrade y agregaremos a nuestro gráfico con temporalidad diaria el indicador MA, al configurarlo le daremos Length: 1 y nos percataremos que la media pasa justo por donde cierra la vela, ya que es el promedio de 1 día.

【Fuente: Mitrade.com】

Cuando al indicador le configuras Length: 5, hace un promedio de los últimos 5 días para dar un precio, calculando la media del día 20/07/2022, tomamos los valores de cierre del 14, 17, 18, 19 y 20: 3864.7, 3836.5, 3943.1, 3952.1 y 3988.8, se suman y se dividen entre 5 y el resultado es 3917.04 que es el valor aproximado de la línea (MA).

【Fuente: Mitrade.com】

En general, este indicador nos facilita identificar la tendencia del activo y a predecir posibles cambios de esta en el mercado.

Valores utilizados - La media móvil de 200 y la media móvil de 50

Cada trader para realizar su inversión toma sus propias decisiones y adapta los indicadores a su estilo, el Golden Cross sugiere utilizar las MMS de 50 y 200 días.

Es relevante poner énfasis en que tu análisis técnico en el gráfico debe de ser en temporalidad de 1 día, debido a que, si analizas el mercado en velas de 1 hora, la media móvil de 200 estará calculando promedios de 200 horas. De esta manera, cuando tengamos un Cruce Dorado, las medias nos están indicando un cambio de tendencia, nos cuentan que, en los últimos 50 días, el promedio de valores está sobrepasando al de los 200 más recientes.

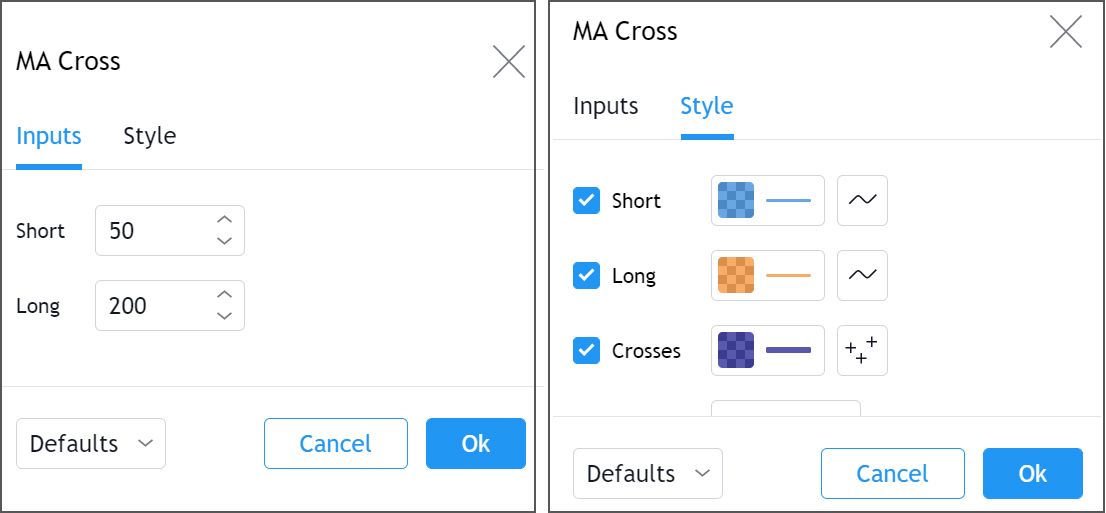

MiTrade maneja un indicador llamado MA Cross, al agregarlo a tu gráfico, deberás configurarlo con los valores Short: 50 y Long: 200, podremos identificar con una cruz cuando las líneas se crucen. Las medias móviles más largas generalmente indican movimientos fuertes y duraderos.

Estos valores son los más utilizados, la MMS de 200 periodos es un indicador muy potente a largo plazo ya que se analiza el mercado por 200 días, prácticamente se está valorando su comportamiento en el último año, el usar las medias de 15 y 50 por ejemplo, nos generaría bastantes cruces dorados y no todos serían igualmente efectivos, como se mencionó anteriormente en este artículo, es mejor tener menos señales y confiables que demasiadas y algunas puedan ser falsos cambios de rumbo.

La MMS de 50 días nos evalúa sus pasados 2 meses, decir que un activo en 50 días superó sus promedios de los últimos 200 es un indicio muy fuerte de una tendencia alcista.

Golden Cross (Cruce Dorado) trading ¿Para inversiones a corto plazo o a largo plazo?

Conociendo ahora la teoría de este modelo, sabemos que se nos brindan oportunidades valiosas para comprar, es evidente que la técnica debe emplearse para inversiones a largo plazo y buscar rendimientos en meses e incluso años, también se pudieran encontrar confluencias para operar en el corto plazo utilizando la MMS de 50 como soporte, pero no es el objetivo principal de esta estrategia, además de que usar las MMS en temporalidades de 1 hora o 15 minutos o menos no es confiable ni recomendable.

▶ ¿Cómo usar el Golden Cross? Guía práctica con un ejemplo detallado

Si queremos un Golden Cross duradero y con buenos rendimientos, deberá ser implementado en activos que muestran tendencias largas y duraderas, si tenemos acciones o índices en mercados bajistas, serían momentos inmejorables de esperar cruces dorados y operar en largo.

Usaremos el ejemplo del S&P500, su último Golden Cross, fue en julio del 2020, cuando el valor estaba en 3,151.1 USD, en ese momento se debió abrir una orden de compra, a lo largo del gráfico observamos al activo estar subiendo con el tiempo, la MMS de 50 y 200 actúan como soportes, la de 50 menos precisa y la de 200 altamente efectiva.

En enero del 2022 nos percatamos que las velas rompen el soporte de la MMS de 200, el índice cotizaba en 4,430 USD y era la opción idónea para cerrar el trade. De esta manera con 1 lote se hubiesen ganado 1,278.9 USD en un periodo de 18 meses.

El gráfico más adelante muestra un cruce de la muerte en marzo del 2022, cuando el S&P500 cotizaba en 4,258.6 USD y actualmente nos encontramos en mercado bajista, con altas posibilidades de volver a entrar con orden de compra en el siguiente Gold Cross.

【Fuente: Mitrade.com】

Los traders intradía podían tomar entradas de compra a corto plazo cada que la cotización tocaba la línea azul en el gráfico, sin embargo, observamos alrededor de 14 intentos de romper el soporte de la MMS de 50, donde en 4 ocasiones, el precio bajó tanto que pudo generar pérdidas importantes. Se necesitaban indicadores de corto plazo para haber cerrado estos 14 trades que pudieron ser colocados, no se entrará en detalles ya que no es el objetivo del golden cross trading.

Para configurar tu análisis técnico, se debió analizar el gráfico en temporalidad de 1 día, agregar el indicador MA Cross y configurarlo con periodos de 50 y 200 días, y el estilo deseado de nuestras medias, con este ejemplo se configuró la MMS de 50 en azul y la de 200 con naranja, los cruces en morado:

【Fuente: Mitrade.com】

Lo mejor hubiera sido tener más confluencias, debido a que inmediatamente después del Golden Cross se pudo voltear el mercado a bajista y en realidad era una falsa señal.

En el siguiente gráfico se coloca un Fibonacci con el último mínimo y máximo, como segundo dato observamos el rebote en el nivel de 0.618 y de tercera confluencia tenemos una resistencia convertida en soporte en 3229 USD, oportunidad de abrir trade a finales de septiembre entre los 3222 y 3229 USD, ese día la cotización bajó hasta los 3208 USD que nos habría generado 21 USD de números rojos, pero si fuimos pacientes, siguió nuestra tendencia alcista y nos dio grandes frutos.

【Fuente: Mitrade.com】

▶ Cruce de la Muerte: Lo opuesto al Cruce Dorado

Con el subtítulo muy probablemente ya dedujiste lo que significa el cruce de la muerte, si piensas que esta cruz es cuando la MMS de 50 días pasa de arriba hacia abajo por la MMS de 200, estás en lo correcto, sin embargo, es un tema muy profundo que no se tocará en este artículo.

No debemos dejarnos guiar por el sobrenombre del modelo, no todo es malo cuando este ocurre, el cruce de la muerte nos abre posibilidades y opciones para operar en corto, colocar órdenes de venta y disfrutar de beneficios a largo plazo con una tendencia bajista sostenida de un activo.

A diferencia del Golden Cross, este modelo no se sugiere utilizar en índices o acciones, ya que estos mercados son históricamente alcistas, el encontrar un Death Cross aquí, significaría cerrar posiciones de compra. Para abrir operaciones en venta, el cruce de la muerte se debería buscar principalmente en divisas de Forex o en criptomonedas, si se utiliza en otros activos se podría llevar a cabo, pero con más cautela de lo normal.

Gráfico 1

Gráfico 2

Death Cross engañoso en el S&P500 ( Gráfico 1 ), inmediatamente después del cruce, el mercado se pone alcista. Cruce de la muerte efectivo en GBPUSD ( Gráfico 2 ).

【Fuente: Mitrade.com】

▶ ¿Es 100% exacto el Golden Cross para las operaciones de trading?

No existe indicador ni estrategia perfecta para los traders, ninguno es 100% exacto, aunque el Golden Cross trading parezca bastante sencillo de ejecutar, no debemos operar ciegamente usando únicamente este modelo.

Existen algunas situaciones que pueden mejorar la efectividad del indicador, por ejemplo, con confluencias con otros indicadores y herramientas, alargar los plazos de las MMS, ya que, a mayor tiempo analizado, más confiables serán los datos que arrojen, utilizar activos con tendencias muy estables y que generen pocos cruces, complementar el análisis técnico con el fundamental.

A manera de conclusión, podemos resumir que Golden Cross es un indicador sencillo pero potente a su vez si se emplea con los valores sugeridos por expertos, pensando siempre que un mercado bajista da oportunidades de regalarnos cruces que debemos tomar para generar ganancias a largo plazo.

Si vas a realizar una inversión así, infórmate bien sobre las comisiones de los diferentes brokers, debido a que tus posiciones durarán abiertas durante bastantes días y tendrán costos por financiamiento nocturno y conservar tus operaciones.

Artículos relacionados que te pueden interesar:

• Mejores indicadores trading–Conoce fundamentos técnicos y comerciales

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.