Las expectativas sobre los cambios en los tipos de interés han dominado la discusión bursátil durante los últimos 2 años.

Esta variable macroeconómica ha enviado verdaderas ondas de choque a través de los mercados de acciones, bonos y divisas, entre otros.

Luego de una fuerte caída entre el segundo y tercer trimestre de 2022, las acciones estadounidenses entraron en ‘modo rally’ ante un posible escenario de pausa en la campaña antiinflacionaria de la FED.

Meta Platforms, por ejemplo, cayó un 62% entre abril y noviembre de 2022, para luego incrementarse un asombroso 146% entre enero y agosto de este año. Imagina lo que puede pasar cuando los bancos centrales, en efecto, comiencen a reducir las tasas...

¡Si te interesa saber cómo aprovechar los cambios en los tipos de interés para incrementar tus probabilidades de ganar dinero, estás leyendo el artículo correcto!

¿Qué son los tipos de interés y cómo funcionan los tipos de interés?

Los tipos de interés son una de las variables macroeconómicas más importantes de cualquier economía moderna. Nos proporcionan una información vital para anticipar los posibles escenarios que pueden ocurrir en los distintos mercados que conforman el circuito económico.

Los tipos de interés representan el precio pagado por un prestatario o deudor a un prestamista o acreedor por el uso temporal de recursos financieros para un fin determinado. En términos más sencillos, cuando hablamos de tipos de interés hablamos del costo del dinero por unidad de tiempo.

Detrás de esta variable hay toda una compleja red de causas y efectos. En una economía abierta se produce la interacción de diversos mercados, pero comenzaremos por nombrar los 2 más importantes: el mercado de bienes y el mercado financiero.

Cuando se estudia el equilibrio de estos mercados, el tipo de interés de equilibrio para el mercado financiero es aquél para el cual se igualan la oferta de dinero real y la demanda de dinero.

La oferta de dinero depende de los bancos centrales, mientras que la demanda de dinero depende de 2 factores.

En primer lugar, de la cantidad de transacciones que se realizan en la economía, la cual se mide por medio de la producción real.

En segundo lugar, del tipo de interés nominal o costo de oportunidad de tener dinero en lugar de activos financieros que pagan interés, como los bonos, por ejemplo.

Como ves, los tipos de interés son, junto con los precios, una de las variables cruciales a través de las cuales se ordena (o se desordena) una economía.

Su impacto también llega al mercado de bienes y al mercado cambiario, ya que las variaciones en los tipos de interés afectan el nivel de producción real y el nivel del tipo de cambio a través de la paridad de los tipos de interés doméstico y foráneo.

La importancia de los tipos de interés radica en que esta información ayuda a los agentes económicos a formar sus expectativas para tomar decisiones respecto al ahorro, el consumo y la inversión.

¿Qué tipos de interés existen?

No hay un único tipo de interés en la economía sino una estructura de tipos de interés diversos, aunque estrechamente relacionados. Podemos clasificarlos de distintas maneras:

Tipo de interés de referencia o tipo overnight

El tipo de interés de referencia se refiere a la tasa que los bancos cobran a otras instituciones financieras por prestarles el exceso de efectivo de sus saldos de reserva durante la noche, razón por la cual se le llama overnight.

Digamos que es la tasa de mínimo plazo y a partir de ella se van definiendo el resto de tipos de interés de toda la economía de un país.

En Estados Unidos, este tipo de interés es fijado por el Comité de Mercado Abierto Federal (FOMC), que es el organismo de formulación de políticas del Sistema de la Reserva Federal.

En la Unión Europea, la tasa de referencia es definida en la Reunión de Política Monetaria del Consejo de Gobierno (GCMPM) del Banco Central Europeo.

Estos cuerpos se reúnen 8 veces al año para establecer el tipo de interés de referencia, principal instrumento de su política monetaria para ayudar a promover el crecimiento económico y la estabilidad de precios, 2 objetivos contradictorios.

Tipo de interés de descuento

El tipo de interés de descuento es la tasa que las autoridades monetarias de cada país cobran a los bancos comerciales y otras instituciones financieras por préstamos a corto plazo.

El tipo de descuento se aplica como parte de una línea de crédito con los bancos centrales, la cual se denomina ventana de descuento.

Esta tasa tiende a ser más alta que el tipo de interés de referencia, en parte para alentar a los bancos a pedir prestado a otros bancos a la tasa overnight más baja.

Tipos de interés activos y pasivos

Cuando una institución financiera nos presta dinero, obtiene un derecho (un activo) contra nosotros y en virtud de él nos cobrará el tipo de interés activo correspondiente a cada producto.

Entre los productos activos de los bancos tenemos las tarjetas de crédito, los préstamos comerciales y los préstamos hipotecarios, los cuales tienen un tipo de interés particular.

Por otro lado, cuando depositamos fondos en una institución financiera, ésta última tiene una obligación (un pasivo) con nosotros y nos pagará el tipo de interés pasivo vigente de acuerdo con el producto.

Aquí podemos encontrar las cuentas de ahorro, las cuentas corrientes remuneradas y los depósitos a plazo fijo.

Los tipos de interés activos y pasivos, a su vez, se ven influenciados por el tipo de interés de referencia que fijan los bancos centrales.

El negocio de los bancos y otras instituciones financieras similares consiste en obtener un diferencial de interés positivo entre la tasa a la que prestan y la tasa a la que remuneran a sus depositantes.

Tipos de interés a corto, medio y largo plazo

También podemos diferenciar los tipos de interés de acuerdo con el plazo involucrado.

De este modo, tenemos los tipos de interés a corto plazo, los cuales incluyen todas las tasas con un período de referencia menor a un año.

Como ejemplo tenemos la tasa overnight, la tasa de descuento, o bien, los tipos de interés de las letras del tesoro de Estados Unidos, que van desde 4 hasta 52 semanas de vencimiento.

Los tipos de interés a mediano y largo plazo incluyen tasas con vencimientos a partir de 1 año.

Aquí podemos encontrar las tasas de los préstamos comerciales, que pueden alcanzar algunos años, hasta los préstamos hipotecarios, que pueden ir de 20 a 30 años con tasa fija o variable.

También podemos tomar como ejemplo las tasas de las notas y bonos del tesoro de Estados Unidos, que van desde 1 año hasta 30 años.

De hecho, la integración de los tipos de interés de las obligaciones de deuda soberana a corto, medio y largo plazo da origen al concepto de curva de rendimientos. Se trata de una línea con pendiente positiva que supone que mientras mayor sea el plazo bajo el cual comprometemos nuestro dinero en bonos, mayor debería ser el rendimiento.

Pero, ¡cuidado! Cuando los inversores anticipan mucha incertidumbre sobre el futuro, valoran mucho más el corto plazo que el medio o largo plazo y, por lo tanto, invierten en bonos con menor vencimiento.

Esto puede dar lugar a una reversión de la curva de rendimientos y en muchos casos, presagiar una recesión económica al cabo de cierto tiempo. Es lo que está ocurriendo en Estados Unidos, donde las notas del tesoro a 2 años están rindiendo un 4,925%; mientras que a 10 años rinden un 4,180%:

Fuente: Tradingview

Tipos de interés simple y compuesto

El tipo de interés simple consiste en el cálculo de intereses basados únicamente en el capital principal para un período de tiempo determinado, sin añadir los intereses periódicos.

Es un método de cálculo ventajoso para los deudores y también es el tipo de interés que los bancos aplican para buena parte de sus productos activos y pasivos.

El tipo de interés compuesto se basa en la noción de ‘intereses sobre intereses’. En este caso, la base de cálculo cambia en cada período, ya que al capital principal se le añade el interés del período anterior y se calcula el nuevo interés y así sucesivamente…

La capitalización de los intereses multiplica el dinero a un ritmo mucho más rápido. Cuanto mayor sea el número de períodos de capitalización, mayor será el interés compuesto.

Por tanto, el tipo de interés compuesto puede ayudar a incrementar nuestras inversiones, pero, por otro lado, amplifica la carga que suponen nuestras deudas.

Tipos de interés fijos y variables

Cuando se realiza una transacción activa o pasiva, por lo general, debe acordarse cómo se modificará el costo del dinero durante la vigencia del contrato.

Un tipo de interés fijo es aquél cuya tasa permanece sin variación durante toda la operación, mientras que un tipo de interés variable es aquél cuya tasa puede cambiar de acuerdo con las condiciones económicas vigentes.

Para las operaciones activas de los bancos, por ejemplo, las tasas suelen ser variables. Esto puede ser ventajoso cuando los tipos de interés están a la baja, pero puede resultar muy costoso en el caso contrario.

¿Por qué suben los tipos de interés?

Los tipos de interés son la principal herramienta de política monetaria de la cual disponen los bancos centrales para promover sus 2 objetivos económicos principales:

Promover el crecimiento económico.

Mantener la estabilidad de precios.

Cuando las autoridades monetarias desean promover el crecimiento, apelan a una política expansiva que busca inyectar liquidez en la economía a través de la reducción de los tipos de interés, entre otras medidas.

▶ En primer lugar, esto abarata el crédito para compañías y particulares, lo cual, puede incentivar la inversión y el consumo.

▶ En segundo lugar, la reducción de las tasas hace menos atractivo el mantenimiento de fondos en activos financieros que pagan interés, tales como los bonos o los depósitos, y ello también puede apuntalar la inversión y el consumo.

Sin embargo, cuando la economía llega al límite de sus capacidades, los precios tienden a aumentar más rápido, produciéndose el fenómeno monetario de la inflación.

En ese caso, los bancos centrales aplican una política restrictiva que busca reducir la liquidez y, para ello, aumentan los tipos de interés. En este escenario, las empresas y los hogares evitan endeudarse, por lo que bajan la inversión y el consumo, lo cual, tiene un impacto en la demanda de dinero.

Además, en la medida que resulta más atractivo colocar dinero en activos financieros que pagan interés, la demanda de dinero se reduce aún más.

Como resultado, el menor nivel de actividad económica reduce la presión sobre los precios y ello ralentiza la inflación, aunque a costa de elevar el riesgo de recesión.

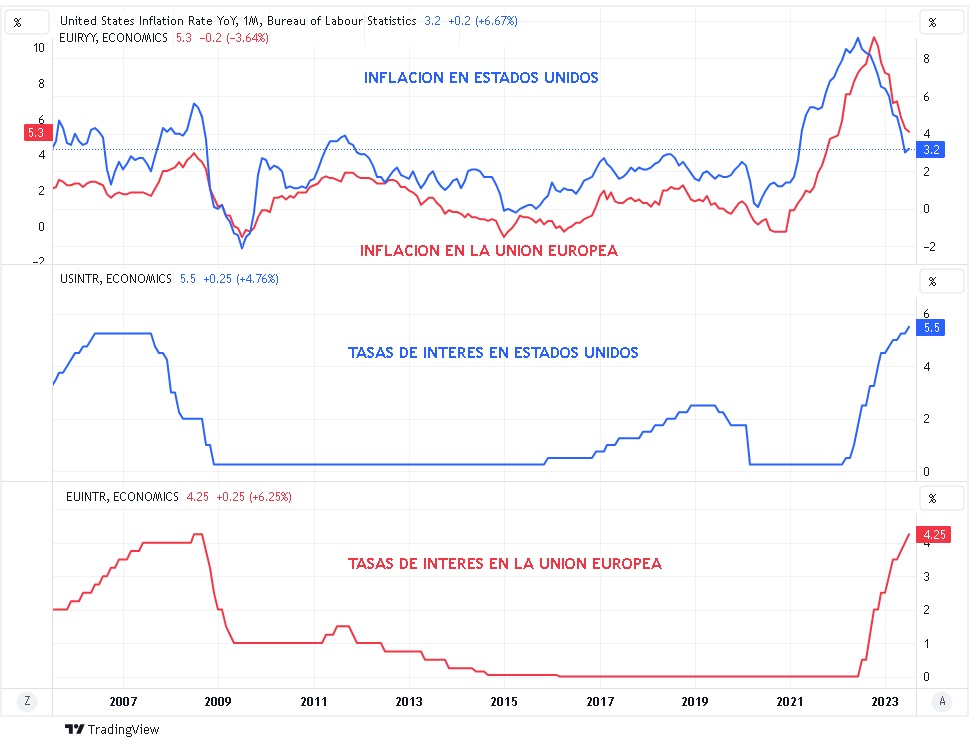

Es lo que hemos observado en Estados Unidos y la Unión Europea luego de la recuperación económica pospandémica.

¿Cuándo bajarán los tipos de interés?

Se espera que los tipos de interés continúen elevados mientras la inflación no se alinee con el objetivo fijado por los bancos centrales de cada país:

Fuente: Tradingview

En Estados Unidos se ha avanzado bastante y la inflación general ya se ubica en 3,2% con un tipo de interés de referencia de 5,5%.

En la Unión Europea, la inflación alcanza un 5,3% con un tipo de interés de referencia de 4,25%.

El objetivo de inflación fijado tanto por la FED como por el BCE se encuentra en un 2% anual. De manera que la FED está en franco camino para lograr tal objetivo, pero la Unión Europea lo tiene mucho más difícil.

Esto se debe a factores disruptivos como el impacto de la invasión rusa de Ucrania, tanto en términos de los precios de la energía y los alimentos, como en términos de la necesidad de incrementar el gasto militar en todo el este de Europa.

Por otro lado, vale la pena mencionar que, aunque la inflación es un fenómeno monetario, puede verse afectada también desde el lado de la oferta.

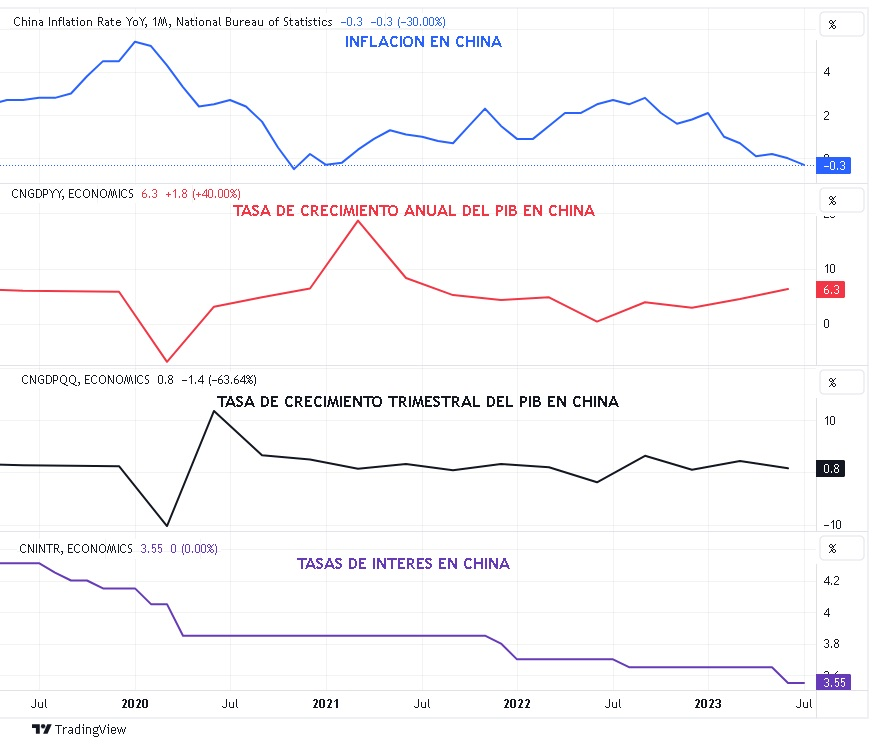

▶▶ El impacto global de China

Por la importancia de la economía china en el crecimiento económico mundial, vale la pena no perder de vista el comportamiento de sus variables macroeconómicas:

Fuente: Tradingview

Una de las señales actuales de mayor alarma es la tasa de inflación negativa o deflacionaria de -0,3% registrada en julio.

Para nadie es un secreto que el crecimiento económico se ha ralentizado en el gigante asiático. Aunque la tasa de crecimiento anual del PIB alcanzó un 6,3% para el segundo trimestre de 2023, la tasa trimestral fue de solo 0,8%.

Para los estándares de una economía de este tamaño, tasas anuales menores al 6%-5% pueden resultar cuasi-recesivas.

El tipo de interés de referencia se encuentra en un 3,55% y aunque el Banco Popular de China (PBOC) no ha dado señales claras respecto a una posible política de estímulos, ya comenzó este 15 de agosto a reducir la tasa para Facilidad de Préstamos a Medio Plazo (Medium-term Lending Facility) para las instituciones financieras de 2,65% a 2,50%.

Si el consumo y la actividad económica siguen perdiendo terreno, la deflación podría profundizarse y generar graves consecuencias en el comercio mundial.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.