Este capítulo nuevo de formación financiera lo vamos a dedicar a la TIR, que no es ni más ni menos que la Tasa Interna de Retorno, una de las métricas clave para calcular el valor de las inversiones y más específicamente el valor de las inversiones en bonos y títulos de deuda.

La TIR como tal nos ayudará a la hora de escoger convenientemente la renta fija, aunque su aplicación en el mundo de la inversión también está muy extendida. Es por eso que, aunque el significado que le buscamos en el artículo va por la primera vía, también haremos una aproximación desde la segunda.

Es preciso apuntar desde este momento que los cálculos de la TIR no resultan tan simples como los que hayamos podido ver por ejemplo a la hora de calcular diferentes ratios, en donde por lo general nos centramos en divisiones y poco más. Así pues, aunque vayamos a facilitar la fórmula, también vamos a indicar distintas calculadoras online para facilitar la tarea.

▶ ¿Qué es TIR?

El significado de TIR: |

La Tasa Interna de Retorno o TIR es una tasa de interés medida en términos porcentuales que nos sirve para comparar entre dos o más opciones de inversión. De este modo, cuando se nos plantee la opción de destinar nuestro capital a una inversión A o a una inversión B, tendremos una herramienta objetiva que nos servirá para comparar de forma clara y precisa.

Cuando aplicamos la TIR al mundo de la renta fija, lo que estamos haciendo es obtener la rentabilidad real del bono. Hay que tener en cuenta que dicha rentabilidad puede venir por dos vías distintas:

1. Los cupones del bono, que se pagan por lo general de forma anual, semestral o trimestral. Se trataría de los pagos que devenga el bono desde su inicio hasta su maduración, y dicho cupón puede ser estable, variable o flotante (si va ligado a elementos como la inflación). También existen los llamados bonos cupón cero que no pagan cupón.

2. La diferencia de precio por la reversión al nominal. Como explicaremos a continuación, el precio del bono oscila durante su vigencia, dependiendo de si se compra bajo par, sobre par o a la par tendremos unos resultados u otros.

Vamos a reparar un segundo en el funcionamiento de un título de renta fija para comprender con ello la importancia de la TIR.

◆ Funcionamiento de un bono

En el mercado hay muchos tipos de bonos (FRN, cupón cero, subordinados, convertibles, etc.) sin embargo, nos vamos a centrar en el bono ordinario que es aquel que tiene un vencimiento definido y un pago periódico de cupones fijos.

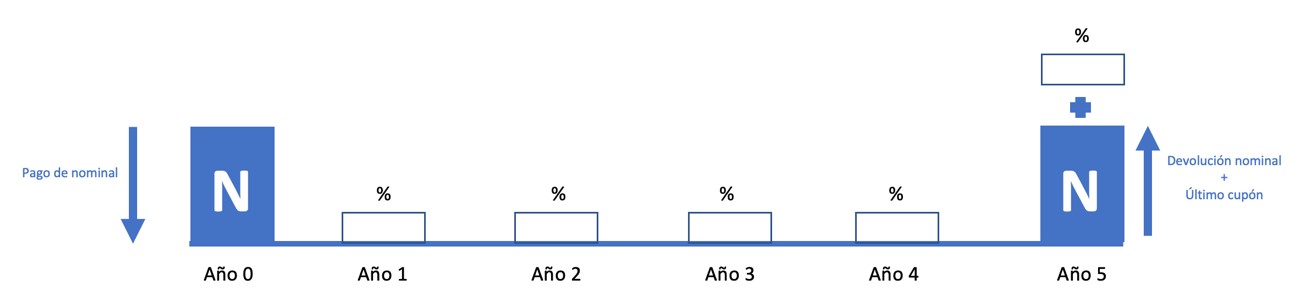

En primer lugar, compramos el bono por su valor nominal (N), periódicamente nos pagan los intereses correspondientes en forma de cupón (%) y a vencimiento el emisor nos devuelve el nominal y nos paga el último cupón (N+%). Aquí vemos un ejemplo de un bono a cinco años:

Fuente: elaboración propia

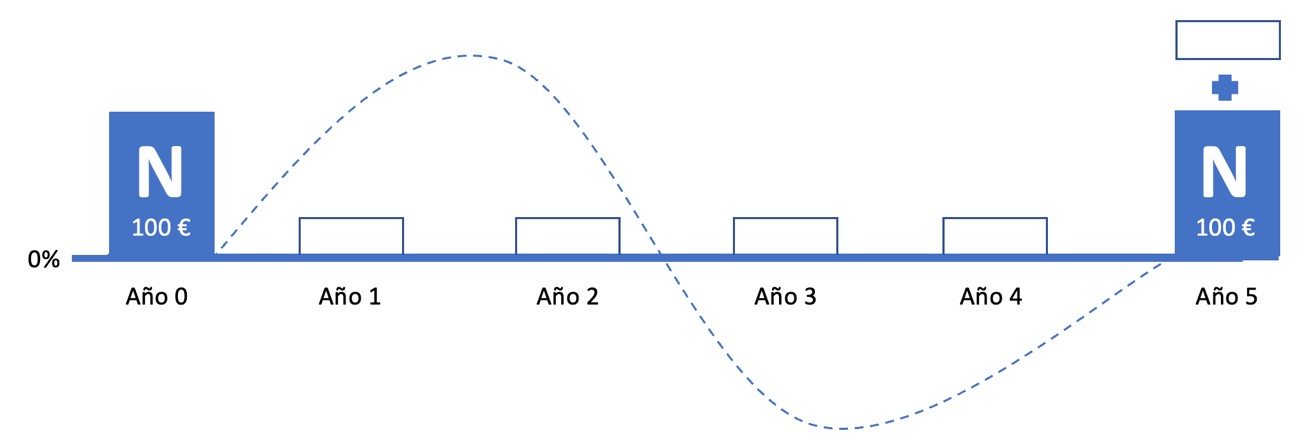

Bien, en el ejemplo que hemos presentado estamos ante un bono que dura cinco años. Desde el año cero hasta el año cinco el valor del bono va a fluctuar movido por factores como la evolución de tipos de interés, los cambios en la calidad crediticia del emisor y demás. Su comportamiento podría ser como el que sigue:

Fuente: elaboración propia

Es importante señalar en este punto que existe una diferencia abismal si compramos en un punto u otro. Lejos de lo que pudiera parecer a priori, lo que más nos interesa es comprar un bono en mercado secundario cuando su precio (100 €) es más bajo. ¿Esto por qué? Pues porque en la renta fija ocurre que, como bien hemos dicho, a vencimiento se nos devolverá el nominal más el último cupón.

El nominal siempre será 100, pero en el mercado secundario hemos pagado una cantidad que ha podido ser superior, igual o inferior. Si es igual entonces no notaremos diferencia, si es inferior recogeremos todo el margen que quede hasta el valor nominal y si es superior lo que tendremos son pérdidas, pues por ejemplo habremos comprado por 107 € algo por lo que luego nos darán solo 100 €.

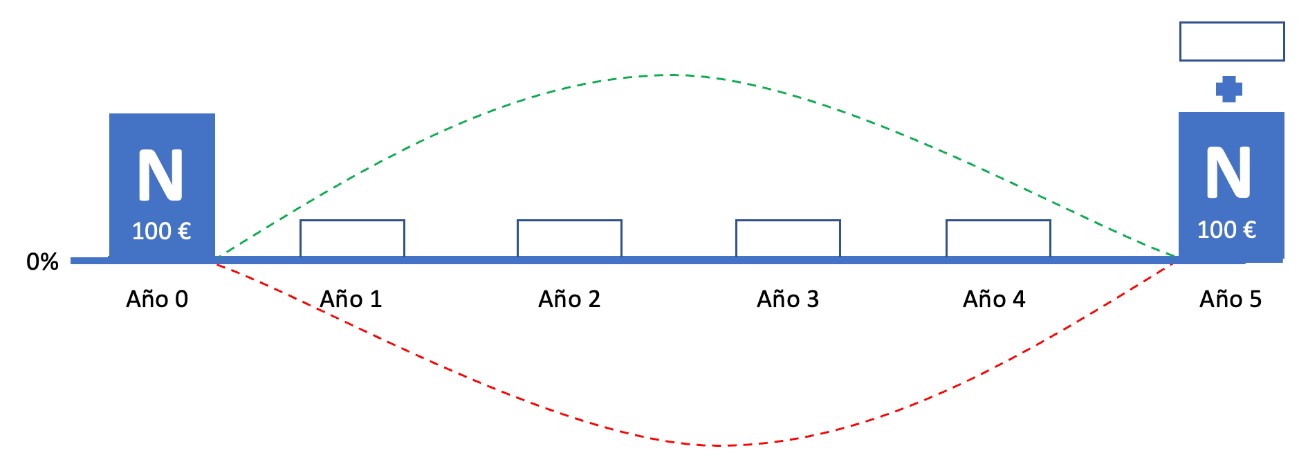

El comportamiento que acabamos de describir se puede ver bien en el siguiente ejemplo:

Fuente: elaboración propia

Enlazando con lo comentado anteriormente, podemos indicar que:

◆ Si estamos ante un bono comprado a la par el valor será exactamente el mismo que el del precio de emisión. Por ejemplo, si el nominal es de 1.000 € entonces el precio de compra será 1.000 €.

◆ Si estamos ante un bono comprado sobre la par, significa que lo estamos adquiriendo por encima de su nominal. Por ejemplo, si el nominal es 1.000 € y lo compramos por 1.086 €.

◆ Si estamos ante un bono comprado bajo la par, estaremos entonces comprando por debajo del nominal. Véase si el nominal es 1.000 € que lo estemos adquiriendo por 975 €.

Así pues, la TIR es la tasa que nos va a recoger no sólo la rentabilidad de los cupones sino también la rentabilidad, positiva o negativa, que tendremos por adquirir el título a un precio u otro.

▶ Diferencias entre TIR, TIN, TAE y e interés técnico

Es importante señalar las evidentes diferencias existentes entre las diferentes tasas de interés que podemos encontrar en el mercado, pues muchas nos pueden llevar a equívoco y por lo tanto perder por completo la objetividad.

Como ya hemos visto, la TIR es una tasa que aplicada a la renta fija nos sirve para saber la rentabilidad absoluta de un bono descontados sus flujos de caja (pago de cupones) y en base al precio actual.

Por su parte, el Tipo de Interés Nominal o TIN es directamente el tipo de interés que pactamos con nuestra contraparte y sobre la cantidad acordada, sin tener en cuenta ningún otro gasto ni coste posible. Podemos entenderlo como la forma más pura del tipo de interés.

Se diferencia pues del TAE o Tasa Anual Equivalente en que ésta sí que incluye gastos adicionales que a priori no aparecen en la oferta. El mejor ejemplo lo vemos con las hipotecas, podemos tener un TIN del 2% pero un TAE del 3,26%, esto es porque el TAE incluye otros conceptos como la comisión de apertura, los seguros y demás.

El TAE es además un tipo de interés cuya utilización se insta directamente desde el mismo Banco de España1, pues es la forma más simple de poder comparar dos ofertas de financiación.

Por último, el Interés Técnico es un tipo de interés empleado frecuentemente en el mundo asegurador. Al igual que ocurre en el TAE, el interés técnico incluye una serie de costes adicionales como en este caso el coste del seguro de vida que subyace al producto. Así, es posible encontrar un seguro de ahorro con interés técnico de 1,50% pero interés nominal de 0,85%.

▶ ¿Para qué sirve la TIR?

La TIR aplicada al análisis de inversiones sirve para ver la viabilidad de los proyectos y ayudarnos a escoger aquella que nos pueda interesar más, bien porque aporte una mayor rentabilidad o un menor riesgo.

Cuando hablamos de la TIR en la renta fija, lo que nos va a servir es para detectar aquellas oportunidades de inversión en bonos que resulten más atractivas que las que a priori pudiéremos escoger.

Por ejemplo, podemos tener un bono A que paga un cupón del 8% pero con una TIR del 3,67% y un bono B que paga cupón del 5% pero con una TIR del 4,22%. Si nos dejásemos llevar sólo por el cupón hubiésemos optado por la primera opción, pero gracias a la TIR comprobamos que el más rentable es el segundo activo.

¿Esto por qué puede darse? Pues por ejemplo ocurre cuando el precio de compra está por encima de la par, lo que penalizaría al título si lo mantenemos hasta el vencimiento por aquello de la reversión al nominal. Por ejemplo, si compramos a 105 € y a vencimiento lo que se nos da es el nominal de 100 €, ahí hay una pérdida asegurada.

▶ ¿Cómo calcular la TIR? ¿Qué es la fórmula de tir?

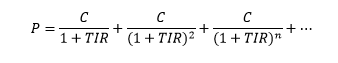

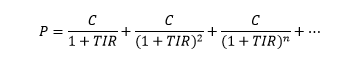

Vamos a ver a continuación la fórmula de cálculo de la TIR aplicado al mundo de la inversión en renta fija. Tendremos un precio (P), un cupón (C) y un periodo (n) para lograr extraer después la TIR:

Para quien no sea una persona familiarizada con la formulación matemática, puede resultar útil emplear la siguiente calculadora de TIR, en donde introduciendo los mismos datos obtendremos los mismos resultados.

Dado que este tipo de información es mejor verla siempre acompañada con ejemplos, vamos a ver a continuación una muestra de cómo sería la obtención de la TIR en un bono ordinario.

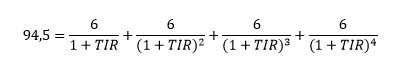

Ejemplo: Tenemos un bono que cotiza en el mercado a 94,5 €, el cual paga un 6% anual y vence dentro de 4 años. ¿Cuál es su TIR?

Vamos con la fórmula:

Entonces:

TIR=7,62%

Según hemos podido constatar, la TIR del bono es superior al importe del cupón gracias sobre todo a ese precio de compra por debajo de la par.

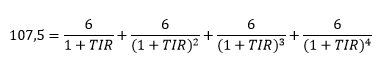

Ejemplo: Vamos a ver ahora el mismo caso pero con el bono cotizando a 107,5 €.

TIR=3,93%

En esta ocasión el precio de compra por encima de la par nos penaliza, y lo que sería una rentabilidad anual por cupón del 6% finalmente se diluye a causa de ese sobreprecio hasta el 3,93%.

▶ Factores que influyen en el resultado de la TIR

De forma somera vamos a señalar también aquellos factores que nos van a influir positiva o negativamente en el resultado de la TIR. Esto es importante conocerlo porque, sin entrar en necesidad de realizar el cálculo matemático ya podemos intuir sobre qué niveles se va a mover el activo.

Por supuesto, esta consideración la realizamos ceteris paribus, es decir tomando el resto de elementos como inalterados y únicamente modificándose el factor a comentar.

◆ CUPON: Cuanto más alto sea el cupón mayor será la TIR, por el contrario cuanto más bajo sea el cupón más baja resultará la TIR.

◆ PRECIO DE COMPRA: En línea con lo anteriormente dicho, si el precio de compra del bono queda por debajo de la par nuestra TIR será mayor, en sentido contrario la TIR bajará si el precio de compra del bono está por encima de la par.

◆ OTROS: Determinados bonos poseen una serie de características que los hacen especialmente sensibles a determinados factores. Por ejemplo, un bono convertibles también puede modificar su TIR en función de la evolución de la acción subyacente de turno; un FRN o bono ligado a la inflación tendrá una variación determinada conforme fluctúen esta magnitud económica, etc.

▶ Conclusión

Para finalizar con nuestro artículo, queremos enfatizar en la importancia que tiene la TIR como medio de conocer cuál es la rentabilidad real que nos ofrece un determinado título de renta fija, optando por escoger aquel que arroje una cifra mayor.

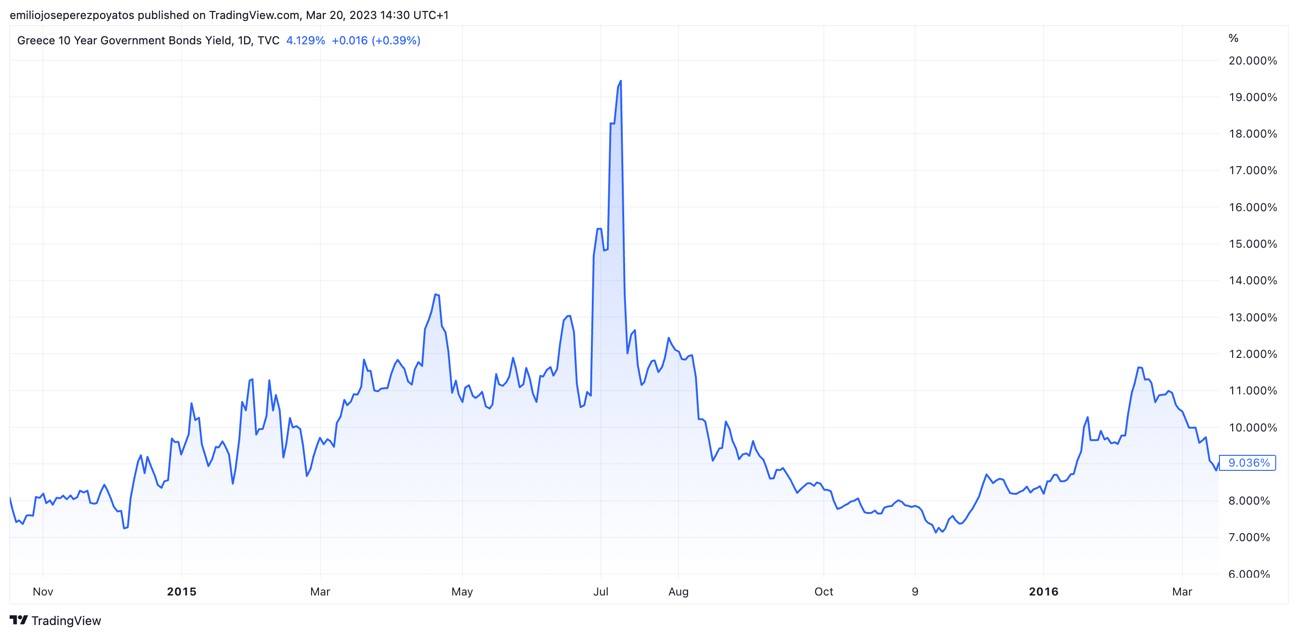

No obstante lo anterior, recordemos que en paralelo es necesario conocer también la calidad crediticia de un bono antes de dejarnos seducir directamente por la TIR. Veamos por ejemplo el siguiente gráfico, que corresponde a la TIR de un bono a 10 años griego en los tiempos del Grexit2:

En los tiempos más duros de aquella crisis el bono griego llegó a cotizar con una TIR por encima del 19%, lo cual es una obvia anormalidad. Sólo el rescate por parte de la Eurozona impidió que el país declarase el default, habiendo efectuado entonces un impago directo de los bonos en circulación.

Por lo tanto, es conveniente regirse por la TIR pero sin descuidad nunca las circunstancias crediticias que acompañan al emisor del bono.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.