美元指数在FOMC维持利率后小幅下跌

- 美元指数在美联储最新的利率决策和点阵图更新后下跌了几个点。

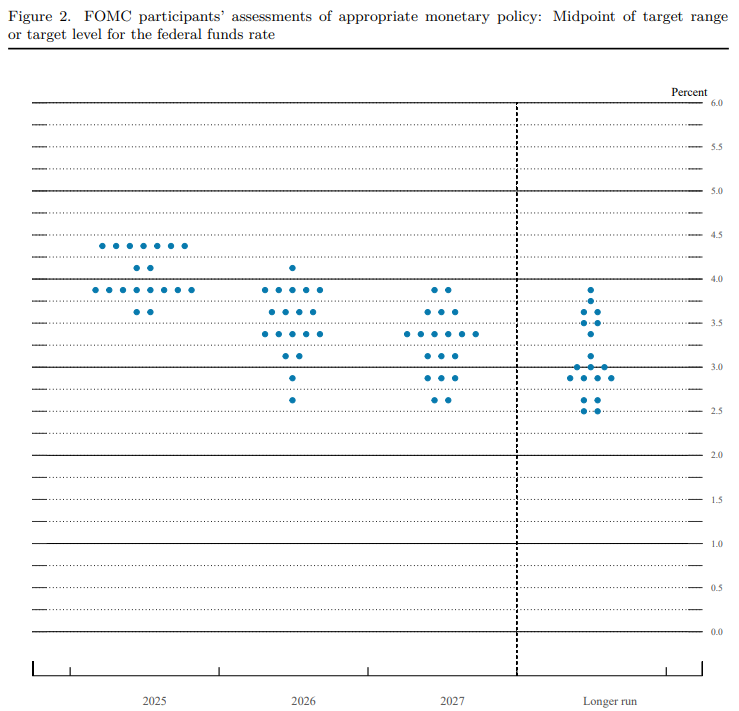

- 联邦公开市场委员会仍然预计2025年将降息50个基点,但政策不确定性扩大了点阵图的差距。

在美联储(Fed)联邦公开市场委员会(FOMC)维持利率不变后,美元指数(DXY)在周三出现剧烈波动,投资者普遍预期这一结果。美元继续在98.60区域附近的长尾中间区间内波动,交易者在等待美联储主席杰罗姆·鲍威尔即将举行的新闻发布会及后续的问答环节。

美联储仍然预计到年底将平均降息50个基点,这与根据芝加哥商品交易所的美联储观察工具所定价的情况密切相关;然而,持续的贸易政策不确定性使得政策制定者的利率预期差距扩大,一些美联储人员预计年末利率将高于之前的经济预测摘要(SEP)。

更多内容敬请期待...

市场反应

在联邦公开市场委员会的利率决策和点阵图更新后,美元指数略有下跌。整体来看,美元的持仓在当天基本保持不变,投资者在等待美联储主席鲍威尔的新闻发布会及随后的问答环节。

美元指数5分钟图

美联储 FAQs

“美国的货币政策是由美联储制定的。美联储有两项使命:实现物价稳定和促进充分就业。它实现这些目标的主要工具是调整利率。当物价上涨过快,通胀超过美联储2%的目标时,美联储就会提高利率,从而增加整个经济的借贷成本。这导致美元(USD)走强,因为它使美国成为对国际投资者更具吸引力的投资场所。当通货膨胀率低于2%或失业率过高时,美联储可能会降低利率以鼓励借贷,这将给美元带来压力。”

美联储每年召开八次政策会议,由联邦公开市场委员会(FOMC)评估经济状况并做出货币政策决定。联邦公开市场委员会由12名美联储官员参加,其中包括7名理事会成员、纽约联邦储备银行行长,以及其余11名地区储备银行行长中的4名,这些地区储备银行行长的任期为一年,轮流担任。”

“在极端情况下,美联储可能会采取量化宽松政策(QE)。量化宽松是美联储在陷入困境的金融体系中大幅增加信贷流动的过程。这是一种非标准的政策措施,在危机或通胀极低时使用。这是美联储在2008年金融危机期间的首选武器。它涉及到美联储印刷更多的美元,并用这些美元从金融机构购买高评级债券。量化宽松通常会削弱美元。”

量化紧缩(QT)是量化宽松的反向过程,即美联储停止从金融机构购买债券,不再将其持有的到期债券的本金再投资于购买新债券。这通常对美元的价值是有利的。