“信贷黑天鹅”再现?两家美国地区性银行出事 美股瞬间上演倒V反转

FX168财经报社(北美)讯 美国时间周四(10月17日),美国地区性银行板块再度遭遇重挫,多家银行披露遭遇可疑贷款欺诈事件,引发市场对银行体系潜在信贷风险的担忧,连锁反应更波及美债收益率与整体市场情绪。

两家银行曝出欺诈贷款,区域银行指数创两月新低

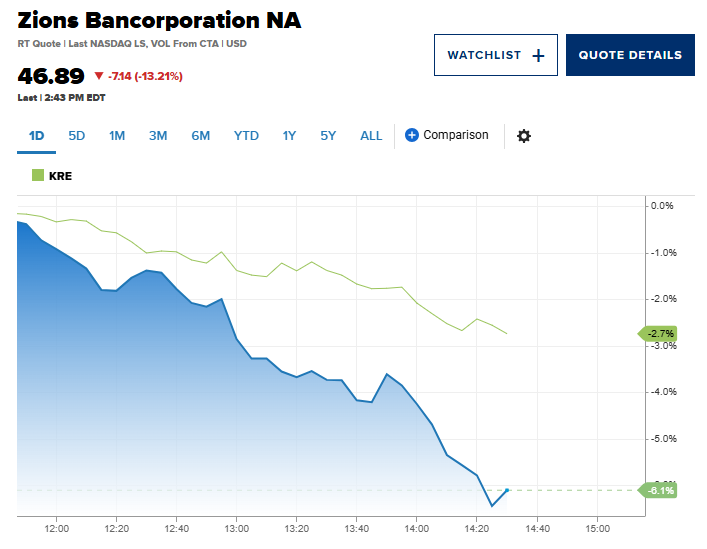

总部位于犹他州的 Zions Bancorporation(Zions银行) 和总部位于亚利桑那州的 Western Alliance Bancorp(西部联盟银行) 接连披露了与借款人相关的潜在欺诈事件。

Zions银行在周三的监管文件中表示,公司将计提约 6000万美元 的坏账准备,原因是发现两笔企业贷款存在“明显虚假陈述与合同违约”。银行指出,这两笔贷款属于同一关联方,并表示已在加州对相关借款人提起诉讼。

西部联盟银行也在周四披露,已就一名借款人涉嫌“未能按照约定提供优先抵押担保”等问题提起诉讼,追讨金额约 1亿美元。该行称,已重新评估抵押品并认为现有担保足以覆盖贷款风险,此外还持有两位“超高净值个人”的有限或全额担保。

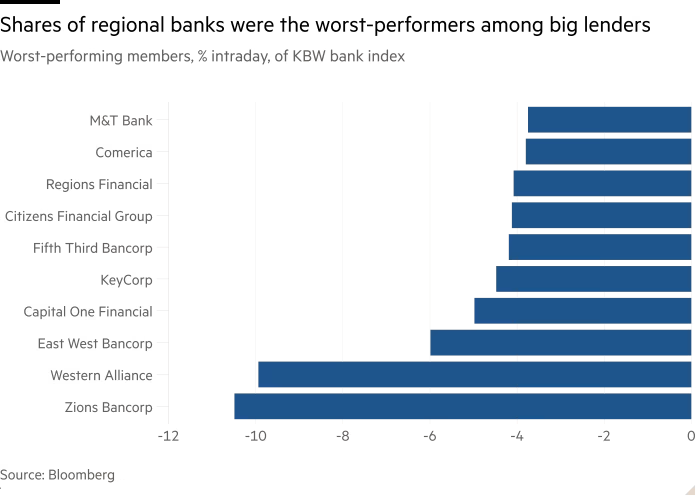

受此消息影响,Zions股价盘中一度暴跌逾 13%,西部联盟下跌近 8%。

(图源:CNBC)

追踪50家地区性银行的 KBW地区银行指数 当日大跌逾4%,创下自8月以来最低水平。标普地区银行ETF(KRE)亦全线下挫。

富国银行中型银行分析师 Timur Braziler 表示:“当信贷风险上升时,投资者往往选择‘先抛售、后问原因’。这就是整个板块同步下跌的逻辑。”

信贷风波蔓延 华尔街担忧“坏账连锁”

此次事件与近期汽车产业相关企业的破产余波密切相关。

今年早些时候,汽车零部件制造商 First Brands 和 汽车金融机构 Tricolor Holdings 相继破产,导致多家信贷机构蒙受损失,并已引起美国司法部的关注。

投资银行 Jefferies(杰富瑞) 因对 First Brands 暴露风险,当日股价下跌近 9%,10月以来累计跌幅超 25%,创下自2020年疫情爆发以来最差单月表现。杰富瑞在文件中称,其管理的对冲基金对相关公司敞口高达7.15亿美元,而瑞银(UBS)则披露约 5亿美元 风险敞口。

(图源:CNBC)

摩根大通(JPMorgan)首席执行官戴蒙(Jamie Dimon) 本周早些时候警示道:

“当你看到一只蟑螂,往往意味着还有更多。”

富国银行资深银行业分析师 Mike Mayo 亦评论称:“现在的投资者正在四处寻找‘蟑螂’,这是当前市场的真实写照。”

连锁效应:美债收益率大幅下滑 金融股拖累标普

市场恐慌情绪蔓延至债券市场。随着投资者涌入避险资产,美国2年期国债收益率一度下跌 9个基点,至 3.41%,为自2022年9月以来最低水平。

据Tradeweb的数据,美国10年期国债收益率跌至3.975%的低点,这是自9月中旬以来首次跌破4%,也是自4月初特朗普宣布全面征收关税后不久以来的最低盘中水平。随着债券价格上涨,美国国债收益率自然会下降。由于对经济健康状况的担忧加剧,美国国债收益率最近有所下降,这加大了人们对美联储将在未来几个月降息的押注。周四,在两家地区性银行报告其贷款账目出现问题后,对经济的信心受到了进一步的小幅冲击。

分析人士指出,此次收益率暴跌并非单一触发事件,而是地区银行风险上升、中美贸易紧张及融资市场压力等多重因素共同作用的结果。

受金融板块拖累,美市尾盘道琼斯工业平均指数下跌470点,跌幅1%,此前盘中一度上涨170点;标普500指数下挫1.1%,从盘中最高时的0.6%涨幅转为下跌;纳斯达克综合指数则下跌1.2%。

巴克莱美国通胀策略主管 Jonathan Hill 指出:“目前的市场波动并无单一导火索,而是多重不确定性交织的结果。银行业信贷忧虑、贸易摩擦以及融资市场紧张情绪共同推动了资金流向避险资产。”

(图源:彭博社,金融时报)

分析师:行业风险或被过度放大,但信贷压力不容忽视

KBW小型与中型银行研究主管 Catherine Mealor 表示:“整个行业被一概而论地看待是正常反应。我们正处于信贷周期正常化阶段,局部风险的出现不可避免,但关键是要评估这些风险对整体估值的影响。”

市场分析普遍认为,尽管大型银行(如摩根大通、美银)第三季度信贷质量依然稳健,但私人信贷市场的不透明性以及部分借贷行为的高杠杆特征,使得“个案风险”更容易被市场放大。

Pave Finance 分析师 Peter Corey 指出:“私人信贷市场的结构极其不透明,这意味着即使没有明确问题,也可能因传言引发市场恐慌。”

延伸影响:另类资产管理巨头亦受波及

除银行股外,另类资产管理机构也未能幸免。Blue Owl Capital 下跌近 4%,Ares Management 与 Blackstone 各跌逾 3%,Apollo Global Management 下滑约 3%,Carlyle Group 跌幅超过 2%。

分析人士认为,尽管本轮回调主要集中于中小型银行,但若信贷链条继续传导,私人信贷基金及非银金融机构可能成为下一波市场焦点。

结语:市场情绪紧绷,投资者警惕“信贷黑天鹅”

总体而言,分析师普遍认为此次事件尚属个别,但也反映出在高利率环境下,美国金融体系内部的脆弱点正在逐步暴露。

在经历2023年硅谷银行危机后,市场对“坏账连锁”已格外敏感。

正如Janney Montgomery Scott副总监 Timothy Coffey 所言:

“目前地区银行的风险更多是个别性的,但私人信贷市场的不确定性与经济放缓,可能使信用质量风险在未来演变为系统性问题。