ทองคำทำสถิติสูงสุดแล้วจะหยุดเมื่อไร? นักวิเคราะห์ชี้: ถือไว้เหมือน “ประกันภัย”

TradingKey - ณ วันที่ 16 ตุลาคม 2025 ราคาทองคำปรับตัวสูงขึ้นต่อเนื่องเป็นวันที่ 6 และใน 10 เดือนแรกของปี 2025 ราคาทองเพิ่มขึ้นถึง 9 เดือน ตลาดมักอธิบายว่าการพุ่งขึ้นอย่างต่อเนื่องของทองคำ — ซึ่งขณะนี้แตะระดับสูงสุดเป็นประวัติการณ์ — เกิดจากความผันผวนของนโยบายสหรัฐฯ และความต้องการสกุลเงินนอกดอลลาร์ที่เพิ่มขึ้นทั่วโลก แต่บางคนชี้ว่านี่เป็นการให้เหตุผลย้อนกลับ แรงขับเคลื่อนที่แท้จริงนั้นเรียบง่ายกว่ามาก: “ประกันภัย”

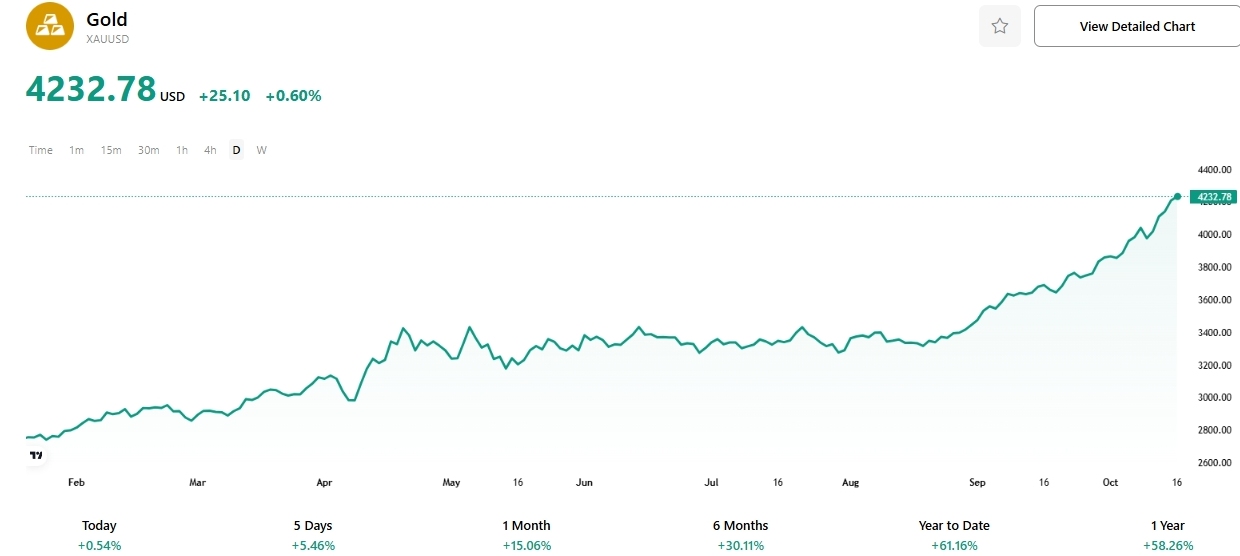

ขณะนี้ ราคาทองคำปรับตัวขึ้น 0.60% ภายในวันเดียว ไปอยู่ที่ 4,232.78 ดอลลาร์สหรัฐต่อออนซ์ หลังจากทะลุระดับประวัติศาสตร์ 4,200 ดอลลาร์สหรัฐ/ออนซ์ เมื่อวันก่อน นับตั้งแต่ต้นปี 2025 ทองคำพุ่งขึ้นแล้วถึง 60% อันน่าทึ่ง

ราคาทองคำแตะระดับสูงใหม่, ที่มา: TradingKey

แม้จะมีผลตอบแทนมหาศาลเช่นนี้ แต่ตลาดโลกยังไม่ปรากฏตำแหน่งขายล่วงหน้า (bearish positions) ที่มีนัยสำคัญแต่อย่างใด

ในการประชุมสุดยอดของนิตยสาร Fortune เมื่อวันพุธ เจมี ไดมอน (Jamie Dimon) ซีอีโอของ JPMorgan ซึ่งมักเตือนถึงมูลค่าสินทรัพย์ที่สูงเกินจริงเกือบทุกประเภท ยอมรับว่า การถือครองทองคำในสภาพแวดล้อมปัจจุบันรู้สึกว่า “ค่อนข้างมีเหตุผล”“มันอาจพุ่งไปถึง 5,000 หรือแม้แต่ 10,000 ดอลลาร์สหรัฐได้ง่ายๆ ในสภาพแวดล้อมแบบนี้” ไดมอนกล่าวเขาเน้นย้ำว่า นี่เป็นหนึ่งในไม่กี่ช่วงเวลาในชีวิตของเขา ที่การมีทองคำบางส่วนในพอร์ตการลงทุนถือว่า “ค่อนข้างมีเหตุผล”

เหนือกว่า “เทรดน้ำหนักเงินลดค่า” — แนวคิด “ประกันภัย”

วอลล์สตรีทมักอธิบายการพุ่งขึ้นของทองคำว่าเป็นส่วนหนึ่งของ “เทรดน้ำหนักเงินลดค่า” (debasement trade) — นักลงทุนหมุนเงินเข้าสู่ทองคำและบิตคอยน์ เพื่อป้องกันความเสี่ยงจากเงินเฟ้อ ความอ่อนแอของดอลลาร์ ความกังวลเรื่องความเป็นอิสระของเฟด นโยบายภาษีนำเข้าของทรัมป์ และการปรับลดอัตราดอกเบี้ย

แต่นายจอห์น สเตเปก (John Stepek) คอลัมนิสต์ของ Bloomberg ชี้ว่า จริงๆ แล้วไม่มีใครรู้แน่ชัดว่าทำไมทองคำถึงยังคงพุ่งขึ้นต่อเนื่องเขาอ้างถึงทฤษฎี “รีเฟลกซิวิตี” (reflexivity) ของจอร์จ โซรอส (George Soros): ตลาดกระทิงสร้างเรื่องเล่าของตัวเอง — โดยที่สาเหตุและผลลัพธ์เสริมกันและกัน จนยากจะแยกแยะว่าอะไรเกิดก่อน

สเตเปกเสนอคำอธิบายที่ตรงไปตรงมามากกว่า:“ทองคำคือประกันภัย”ทองคำทำหน้าที่เป็นเกราะป้องกันพอร์ตการลงทุนจากความเสี่ยงเชิงระบบ เมื่อความเชื่อมั่นในสินทรัพย์อื่นสั่นคลอน ทองคำจะกลับมามีบทบาท — ไม่ใช่เพราะคาดว่าจะให้ผลตอบแทนมหาศาล แต่เพราะมอบ “ความแน่นอน” ในช่วงเวลาที่ไม่แน่นอน

ปัจจัยผสมผสานในปัจจุบัน ทั้งความไม่เสถียรทางภูมิรัฐศาสตร์ ความตึงเครียดระหว่างสหรัฐฯ กับจีนที่ทวีความรุนแรง และความไม่แน่นอนจากผลกระทบของ AI อาจไม่ใช่ “เรื่องร้าย” อย่างชัดเจน แต่ในสภาพแวดล้อมที่เต็มไปด้วยความไม่แน่นอน ผู้คนต่างโหยหาความมั่นคงและความคุ้มครอง ซึ่งทองคำมอบสิ่งนั้นได้อย่างแม่นยำ

ทุนกำลังตั้งคำถามกับดอลลาร์

นักวิเคราะห์ของ JPMorgan ชี้ว่า แนวโน้มการเงินล่าสุดบ่งชี้ว่า ความเชื่อมั่นในสินทรัพย์สหรัฐฯ กำลังลดลง สหรัฐฯ มีความเปราะบางมากขึ้นต่อการไหลออกของเงินทุน หากนักลงทุนต่างชาติหันไปหาทางเลือกอื่นพวกเขาคาดการณ์ว่า หากนักลงทุนต่างชาติเพียง 0.5% ของสินทรัพย์สหรัฐฯ ที่ถืออยู่ หันมาลงทุนในทองคำ ราคาทองอาจแตะ 6,000 ดอลลาร์สหรัฐ/ออนซ์ ภายในปี 2029

ยังไม่มีสัญญาณสุดทาง — ยุคใหม่ของการจัดสรรสินทรัพย์

บริษัทหลักทรัพย์ Guosen ยังคงมองเชิงบวก และเน้นย้ำบทบาทของทองคำในการกระจายความเสี่ยงและป้องกันพอร์ต พวกเขายืนยันว่ายังเร็วเกินไปที่จะประกาศว่าทองคำถึงจุดสูงสุดแล้วบริษัทแนะนำว่า:

ครัวเรือน: จัดสรร 2–10% ของพอร์ตไปยังทองคำ เพื่อกระจายความเสี่ยง

สถาบัน: ถือทองคำมากกว่า 10% เพื่อเสริมความยืดหยุ่นของพอร์ต

นี่ถือเป็นการเปลี่ยนผ่านแนวคิดการลงทุน — จากโมเดลเดิม “รายได้คงที่ +” (fixed income +) สู่ยุคใหม่ของการสร้างพอร์ตแบบ “ทองคำ +” (gold +)

เนื้อหานี้แปลโดย AI ซึ่งอาจมีข้อผิดพลาดจากข้อจำกัดทางเทคโนโลยีและภาษา จึงไม่สามารถรับประกันความถูกต้อง และความสมบูรณ์ของเนื้อหาได้ทั้งหมด ในการนำข้อมูลไปใช้ โปรดอ้างอิงจากต้นฉบับ และใช้วิจารณญาณประกอบการตัดสินใจ ทั้งนี้ บริษัทฯ จะไม่รับผิดชอบต่อความเสียหายหรือความเข้าใจผิดใดๆ ที่เกิดขึ้นจากการใช้เนื้อหาดังกล่าว

เนื้อหาของบทความนี้เป็นเพียงความเห็นส่วนตัวของผู้เขียนบทความ ไม่สามารถใช้เป็นคำแนะนำการลงทุนได้ เนื้อหาของบทความนี้ใช้สำหรับการอ้างอิงเท่านั้นและผู้อ่านไม่ควรใช้บทความนี้เป็นพื้นฐานการลงทุนใด ๆ Mitrade ไม่รับผิดชอบต่อผลลัพธ์ใด ๆ ตามบทความนี้และไม่รับประกันความถูกต้องของเนื้อหาของบทความนี้