เปโซเม็กซิกันลดการขาดทุนที่เกี่ยวข้องกับ Banxico หลังการปรับลดอัตราดอกเบี้ย

- เปโซเม็กซิกันขยับขึ้นเล็กน้อย ฟื้นตัวจากการขาดทุนในวันก่อนหน้า

- Banxico ปรับลดอัตราดอกเบี้ยในขณะที่เฟดยังคงระมัดระวัง เน้นความแตกต่างในแนวโน้มเศรษฐกิจที่ไม่ดีต่อเปโซ

- USD/MXN ขยับลงเมื่อเทรดเดอร์คาดการณ์ข้อมูลความเชื่อมั่นของผู้บริโภคจากมหาวิทยาลัยมิชิแกน โดยมีความคาดหวังเงินเฟ้อและความเชื่อมั่นผู้บริโภคเป็นจุดสนใจ

เปโซเม็กซิกัน (MXN) กำลังปรับตัวอยู่กับดอลลาร์สหรัฐ (USD) ในวันศุกร์ หลังจากฟื้นตัวจากการสูญเสียบางส่วนในวันพฤหัสบดี หลังจากที่ Banco de Mexico (Banxico) ตัดสินใจปรับลดอัตราดอกเบี้ยตามที่คาดไว้

ในขณะที่เขียน USD/MXN กำลังซื้อขายอยู่ใกล้ 19.485 ลดลง 0.04% ในวันนี้ ขณะที่คู่สกุลเงินนี้ถอยกลับเล็กน้อยหลังจากการดีดตัวขึ้นในวันพฤหัสบดี ความไม่แน่นอนที่เกี่ยวข้องกับการค้าและนโยบายของธนาคารกลางที่แตกต่างกันยังคงเป็นธีมหลักที่ชี้นำการเคลื่อนไหวของราคา

นักลงทุนในตลาดกำลังรอการเปิดเผยข้อมูลความเชื่อมั่นผู้บริโภคจากมหาวิทยาลัยมิชิแกนในเวลา 14:00 GMT ซึ่งเป็นเหตุการณ์สำคัญที่อาจมีอิทธิพลต่อทิศทาง USD/MXN ในระยะสั้น

สหรัฐอเมริกาจะเผยแพร่ข้อมูลที่ถูกจับตามองสามตัวชี้วัด ได้แก่ ดัชนีความเชื่อมั่นผู้บริโภค ดัชนีความคาดหวังของผู้บริโภค และความคาดหวังเงินเฟ้อในระยะ 1 ปีและ 5 ปีสำหรับเดือนพฤษภาคม ข้อมูลเหล่านี้ให้ข้อมูลเชิงลึกที่ทันเวลาเกี่ยวกับความเชื่อมั่นของครัวเรือน ความกดดันด้านราคา และพฤติกรรมของผู้บริโภค ซึ่งเป็นข้อมูลสำคัญในการกำหนดความคาดหวังนโยบายของธนาคารกลางสหรัฐ (เฟด)

เฟดชี้ความเสี่ยงเงินเฟ้อจากช็อกโครงสร้าง

ธนาคารกลางสหรัฐ (เฟด) ได้ปรับท่าทีอย่างระมัดระวังในแง่ของสัญญาณเศรษฐกิจที่อ่อนตัวและความไม่แน่นอนด้านอุปทานที่ยังคงอยู่ หลังจากการเปิดเผยข้อมูลเดือนเมษายนในวันพฤหัสบดี ประธานเฟด เจอโรม พาวเวลล์ ได้กล่าวถึงสองธีมคือโมเมนตัมที่ชะลอตัวและความเสี่ยงเงินเฟ้อ

ดัชนีราคาผู้ผลิต (PPI) ลดลงอย่างไม่คาดคิด 0.5% เมื่อเปรียบเทียบกับเดือนก่อนหน้า ซึ่งเป็นการลดลงที่สูงที่สุดนับตั้งแต่ปี 2009 ในขณะที่ยอดขายปลีกเพิ่มขึ้นเพียง 0.1% ซึ่งบ่งชี้ถึงความต้องการของผู้บริโภคที่ซบเซา

ในระหว่างการกล่าวเปิดงานที่การประชุมวิจัย Thomas Laubach ครั้งที่สองในวันพฤหัสบดี พาวเวลล์กล่าวว่า "เศรษฐกิจอาจกำลังเข้าสู่ช่วงเวลาที่มีช็อกด้านอุปทานบ่อยครั้งและต่อเนื่องมากขึ้น" พร้อมเสริมว่า ธนาคารกลางยังคง "ใส่ใจต่อสัญญาณของความต้องการที่ลดลง" และว่า "เงินเฟ้อกำลังเคลื่อนที่ในทิศทางที่ถูกต้อง แม้ว่าหนทางข้างหน้าจะยังไม่แน่นอน"

แม้ว่าการพัฒนานี้อาจทำให้การเปลี่ยนแปลงไปสู่การผ่อนคลายนโยบายล่าช้า แต่ก็ยังเน้นย้ำถึงการกระทำที่ละเอียดอ่อนที่เฟดต้องเผชิญในขณะที่ติดตามความเสี่ยงด้านเงินเฟ้อและการเติบโตในเวลาเดียวกัน

การปรับลดอัตราดอกเบี้ยของ Banxico เน้นย้ำถึงการชะลอตัวในประเทศ

ในอีกด้านของสเปกตรัมทางนโยบาย Banxico ได้ปรับลดอัตราดอกเบี้ยลง 50 จุดเบสิสในวันพฤหัสบดีตามที่คาดไว้ โดยลดอัตราดอกเบี้ยอ้างอิงลงเหลือ 8.5% ในการตัดสินใจที่เป็นเอกฉันท์ การเคลื่อนไหวนี้ได้ขยายวงจรการผ่อนคลายเป็นการประชุมที่เจ็ดติดต่อกัน ขณะที่ธนาคารกลางพยายามกระตุ้นเศรษฐกิจในประเทศที่ซบเซา ในแถลงการณ์หลังการประชุม Banxico ระบุว่า:

"คณะกรรมการประเมินว่าในอนาคต อาจยังคงปรับนโยบายการเงินและพิจารณาปรับเปลี่ยนในขนาดที่คล้ายกัน คาดว่าบรรยากาศเงินเฟ้อจะอนุญาตให้ดำเนินการลดอัตราดอกเบี้ยต่อไป แม้ว่าจะยังคงท่าทีที่เข้มงวด"

ขณะที่ Banxico ส่งสัญญาณการผ่อนคลายเพิ่มเติมและธนาคารกลางสหรัฐฯ (เฟด) รักษาท่าทีที่ระมัดระวังแต่มั่นคง ความแตกต่างของนโยบายยังคงเอื้อประโยชน์ต่อเงินดอลลาร์สหรัฐฯ อย่างไรก็ตาม USD/MXN ยังคงมีความเสี่ยงต่อการเปลี่ยนแปลงที่เกิดจากข่าวสาร และข้อมูลความเชื่อมั่นจากมหาวิทยาลัยมิชิแกนอาจเพิ่มความผันผวนเพิ่มเติม การพัฒนานโยบายการค้าและความคาดหวังเงินเฟ้อจะยังคงเป็นปัจจัยสำคัญในการกำหนดเส้นทางในระยะสั้นสำหรับเปโซ

บทสรุปประจำวันของเปโซเม็กซิโก: Banxico เตือนเกี่ยวกับความเสี่ยงจากการค้าในเศรษฐกิจ

- Banxico ลดอัตราดอกเบี้ยอ้างอิงลง 50 จุดฐานเหลือ 8.5% ในแถลงการณ์ ธนาคารได้ส่งสัญญาณว่าการลดอัตราดอกเบี้ยในลักษณะเดียวกันอาจพิจารณาในอนาคต

- Banxico เตือนเกี่ยวกับผลกระทบของการหยุดชะงักทางการค้ากับสหรัฐฯ ต่อเศรษฐกิจของประเทศ "บรรยากาศของความไม่แน่นอนและความตึงเครียดทางการค้าก่อให้เกิดความเสี่ยงที่สำคัญต่อการลดลง" ธนาคารกล่าวในแถลงการณ์

- ความตึงเครียดทางการค้าระหว่างสหรัฐฯ-เม็กซิโกที่เพิ่มขึ้นคุกคามเศรษฐกิจที่พึ่งพาการส่งออกของเม็กซิโก ซึ่งมากกว่า 80% ของการส่งออกไปยังสหรัฐฯ ภาษีศุลกากรต่อสินค้าต่างๆ เช่น เหล็กและอลูมิเนียมอาจทำให้ห่วงโซ่อุปทานหยุดชะงัก ลดความเชื่อมั่นของนักลงทุน และกดดันการเติบโต

- ความกังวลเกี่ยวกับการชะลอตัวทางเศรษฐกิจได้ส่งผลกระทบต่อ Banxico แม้ว่าเงินเฟ้อจะเพิ่มขึ้นในช่วงไม่กี่เดือนที่ผ่านมาเป็น 3.93% ในเดือนเมษายน แต่ธนาคารยังคงคาดว่าเงินเฟ้อจะกลับไปสู่เป้าหมาย 3% ในไตรมาสที่ 3 ของปี 2026

- สหรัฐฯ ได้กำหนดภาษี 25% ต่อสินค้านำเข้าบางประเภทจากเม็กซิโกที่ไม่ได้อยู่ภายใต้ USMCA โดยอ้างถึงความกังวลด้านความมั่นคงและการบังคับใช้ยาเสพติด ซึ่งเพิ่มความไม่แน่นอนให้กับความสัมพันธ์ทางการค้าทวิภาคี

- ตามรายงานของ Reuters รัฐมนตรีว่าการกระทรวงเศรษฐกิจของเม็กซิโกได้เสนอให้มีการตรวจสอบ USMCA ก่อนกำหนดในปี 2026 เพื่อสร้างความมั่นใจให้กับนักลงทุนและรักษากรอบการค้าระหว่างอเมริกาเหนือที่มีมูลค่ามากกว่า 1.5 ล้านล้านดอลลาร์ต่อปี

- เศรษฐกิจสหรัฐฯ หดตัวในอัตรารายปีที่ 0.3% ในไตรมาสที่ 1 ซึ่งเป็นการลดลงครั้งแรกนับตั้งแต่ปี 2022 การชะลอตัวที่ไม่คาดคิดนี้เกิดจากการเพิ่มขึ้นของการนำเข้า เนื่องจากธุรกิจและผู้บริโภคเร่งการซื้อก่อนที่จะมีการกำหนดภาษีใหม่โดยรัฐบาลทรัมป์

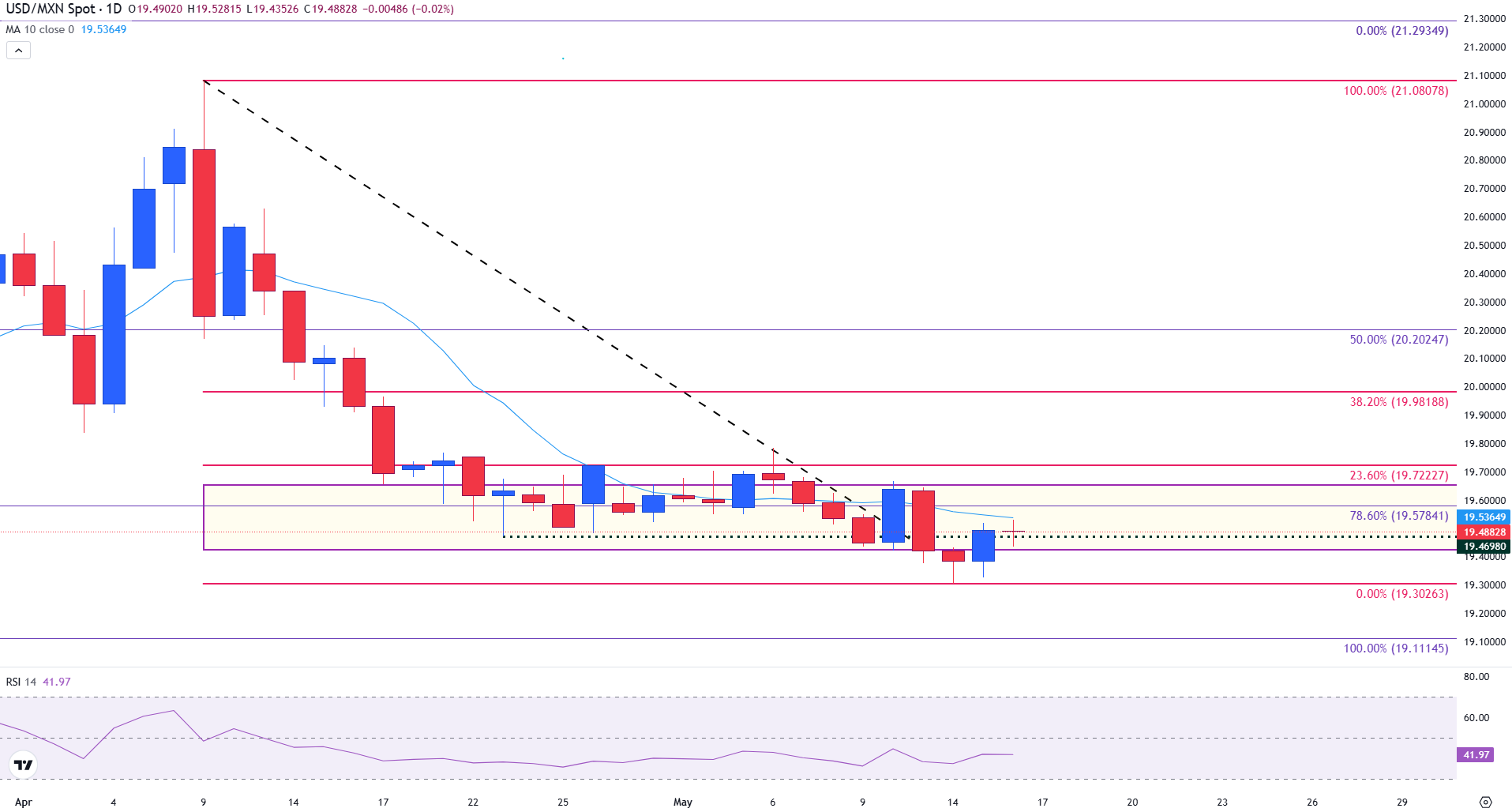

การวิเคราะห์ทางเทคนิค: การรวมตัวของ USD/MXN ขาลงส่งสัญญาณความอ่อนแอเพิ่มเติม

USD/MXN ยังคงอยู่ภายใต้แรงกดดัน ขยายการลดลงต่ำกว่า 78.6% Fibonacci retracement ของการพุ่งขึ้นระหว่างเดือนตุลาคมถึงกุมภาพันธ์ที่ 19.57 คู่เงินนี้กำลังซื้อขายอยู่ที่ประมาณ 19.45 หลังจากไม่สามารถเรียกคืนระดับจิตวิทยาที่สำคัญที่ 19.50 ได้ โดยมี 19.40 ทำหน้าที่เป็นแนวต้านทันที สิ่งนี้ยิ่งเสริมสร้างโมเมนตัมขาลงที่มีอยู่และแสดงให้เห็นว่าฝั่งผู้ขายยังคงควบคุมอย่างมั่นคง

ช่วงการรวมตัวที่เน้นในกล่องสีเหลืองยังคงควบคุมการเคลื่อนไหวของราคาในช่วงไม่กี่สัปดาห์ที่ผ่านมา อย่างไรก็ตาม การล้มเหลวซ้ำแล้วซ้ำเล่าในการทะลุขึ้นไปและแนวโน้มขาลงที่มีอยู่ส่งสัญญาณว่าการดำเนินการขาลงยังคงมีแนวโน้มที่จะเกิดขึ้น การตั้งค่าทางเทคนิคนี้สอดคล้องกับแรงกดดันด้านลบที่ต่อเนื่อง ขณะที่คู่เงินนี้พยายามที่จะสร้างแรงดึงดูดเหนือค่าเฉลี่ยเคลื่อนที่ระยะสั้น

แนวรับหลักถัดไปอยู่ใกล้ระดับต่ำสุดในเดือนตุลาคมที่ 19.11 ซึ่งเป็นระดับสำคัญที่อาจทำหน้าที่เป็นเป้าหมายระยะกลางหากโมเมนตัมขาลงยังคงอยู่ การทะลุผ่านพื้นที่นี้จะเปิดโอกาสให้เกิดการขาดทุนเพิ่มเติม ซึ่งอาจทำให้ระดับจิตวิทยาที่ 19.00 ถูกเปิดเผย

ในด้านบวก แนวต้านเริ่มต้นอยู่ที่ 19.40 ตามด้วย 78.6% Fibonacci retracement ที่ 19.57 การทะลุผ่านพื้นที่นี้อย่างต่อเนื่องอาจหมายถึงการเริ่มต้นของการเปลี่ยนแปลงในความเชื่อมั่น โดยนำพื้นที่จิตวิทยาที่ 19.60 กลับมาอยู่ในความสนใจ

กราฟรายวัน USD/MXN

เส้นค่าเฉลี่ยเคลื่อนที่อย่างง่าย (SMA) 10 วัน ซึ่งอยู่ที่ 19.53 ยังคงทำหน้าที่เป็นแนวต้านที่มีพลศาสตร์ โดยจำกัดความพยายามในการขึ้นอย่างต่อเนื่อง ขณะเดียวกัน ดัชนี Relative Strength Index (RSI) อยู่ที่ประมาณ 40 ซึ่งบ่งชี้ถึงโมเมนตัมขาลงเล็กน้อย แม้ว่ายังไม่อยู่ในเขตขายมากเกินไป แต่ RSI แสดงให้เห็นว่ามีพื้นที่สำหรับการลดลงเพิ่มเติมก่อนที่การฟื้นตัวที่ขับเคลื่อนด้วยเทคนิคจะมีแนวโน้มมากขึ้น

Risk sentiment FAQs

ในโลกของศัพท์ทางการเงิน มักจะมีคําที่ใช้กันอย่างแพร่หลายสองคํา "risk-on" และ "risk off" สองคำนี้หมายถึงระดับความเสี่ยงที่นักลงทุนเต็มใจที่จะยอมรับในช่วงเวลาที่อ้างอิง ในตลาดลงทุนที่ "เปิดรับความเสี่ยง" คือสิ่งที่นักลงทุนมีความเชื่อมั่นเกี่ยวกับอนาคต และเต็มใจที่จะซื้อสินทรัพย์เสี่ยงมากขึ้น ในตลาดลงทุนที่ "ปิดรับความเสี่ยง" นักลงทุนเริ่ม 'ลงทุนอย่างปลอดภัย' เพราะพวกเขากังวลเกี่ยวกับอนาคต ดังนั้นจึงซื้อสินทรัพย์ที่มีความเสี่ยงน้อยกว่า ซึ่งมีความแน่นอนมากขึ้นในการให้ผลตอบแทนแม้ว่าจะค่อนทำกำไรได้น้อยก็ตาม

โดยปกติในช่วงที่ตลาดลงทุน "มีความเสี่ยง" ตลาดหุ้นจะเพิ่มขึ้นสินค้าโภคภัณฑ์ส่วนใหญ่เข้าพอร์ต ทองคําก็จะมีมูลค่าเพิ่มขึ้นในช่วงเวลานี้เช่นกันเนื่องจากได้รับประโยชน์จากแนวโน้มการเติบโตที่มีมากขึ้น สกุลเงินของประเทศที่เป็นผู้ส่งออกสินค้าโภคภัณฑ์จํานวนมากจะแข็งแกร่งขึ้นเเพราะความต้องการสินค้าโภคภัณฑ์ที่เพิ่มขึ้น สกุลเงินดิจิทัลก็จะมีมูลค่าเพิ่มขึ้นในตลาดลงทุนที่ "ปิดรับความเสี่ยง" พันธบัตรรัฐบาลเพิ่มขึ้น โดยเฉพาะพันธบัตรรัฐบาลชื่อดัง ทองคําได้รับความนิยม และสกุลเงินที่ถือได้ว่าเป็นสินทรัพย์สำรองปลอดภัย เช่น เยนญี่ปุ่น ฟรังก์สวิส และดอลลาร์สหรัฐ ล้วนได้รับประโยชน์

ดอลลาร์ออสเตรเลีย (AUD) ดอลลาร์แคนาดา (CAD) ดอลลาร์นิวซีแลนด์ (NZD) และสกุลเงินรองลงมา เช่น รูเบิล (RUB) และแรนด์แอฟริกาใต้ (ZAR) ล้วนมีแนวโน้มที่จะเพิ่มขึ้นในตลาดที่ "เปิดรับความเสี่ยง" นี่เป็นเพราะเศรษฐกิจของสกุลเงินเหล่านี้พึ่งพาการส่งออกสินค้าโภคภัณฑ์อย่างมากเพื่อการเติบโต และสินค้าโภคภัณฑ์มีแนวโน้มที่จะขึ้นราคาในช่วงที่ตลาดกล้าเปิดรับความเสี่ยง เนื่องจากนักลงทุนคาดการณ์ว่าจะมีความต้องการวัตถุดิบมากขึ้นในอนาคตเพราะกิจกรรมทางเศรษฐกิจที่เพิ่มขึ้น

สกุลเงินหลักที่มีแนวโน้มเพิ่มขึ้นในช่วงที่ "ปิดรับความเสี่ยง" ได้แก่ ดอลลาร์สหรัฐ (USD) เยนญี่ปุ่น (JPY) และฟรังก์สวิส (CHF) ดอลลาร์สหรัฐเป็นสกุลเงินสํารองของโลกและเพราะในช่วงวิกฤต นักลงทุนจะซื้อหนี้ของรัฐบาลสหรัฐฯ ซึ่งถูกมองว่าปลอดภัยเพราะเศรษฐกิจที่ใหญ่ที่สุดในโลกอย่างสหรัฐอเมริกาไม่น่าจะผิดนัดชําระหนี้ เงินเยนจะแข็งค่าขึ้นเพราะมีความต้องการพันธบัตรรัฐบาลญี่ปุ่นมากขึ้น สาเหตุนั้นเป็นเพราะนักลงทุนในประเทศที่ถือหุ้นด้วยสัดส่วนที่สูงไม่น่าจะทิ้งพันธบัตรเหล่านี้แม้อยู่ในภาวะวิกฤต ฟรังก์สวิสแข็งค่าขึ้นเพราะกฎหมายการธนาคารของสวิสที่เข้มงวดช่วยให้นักลงทุนได้รับการคุ้มครองเงินทุนมากขึ้น