Yield คืออะไร วิธีการคำนวณ Yield? สิ่งที่นักลงทุนต้องรู้

ในโลกการลงทุน การทำความเข้าใจ กลไกและเครื่องมือ ต่างๆเป็นสิ่งที่สำคัญอย่างยิ่ง ซึ่งหนึ่งใน เครื่องมือสำคัญที่นักลงทุน ควร รู้จัก และ เข้าใจ คือ "Yield" หรือ อัตราผลตอบแทน บทความนี้ มุ่งนำเสนอความรู้พื้นฐานเกี่ยวกับ Yield อย่างครบถ้วนและเข้าใจง่าย เพื่อเป็นแนวทางให้นักลงทุนมือใหม่สามารถนำไปประยุกต์ใช้ ในการตัดสินใจลงทุนได้อย่างมีประสิทธิภาพ

Yield คืออะไร? วิธีการคำนวณ Yield

Yield หรือ อัตราผลตอบแทนเป็นตัวเลขที่บอกถึงผลตอบแทนที่นักลงทุนจะได้รับจากการ ลงทุนในสินทรัพย์ต่างๆในช่วงเวลาหนึ่ง โดยที่ Yield มีหลายประเภทขึ้นอยู่กับประเภทของสินทรัพย์ Yield จะแสดงถึงกำไรที่ถูกแสดงในรูปของร้อยละต่อปี หรือระยะเวลาอื่นที่กำหนดไว้

วิธีการคำนวณ Yield

การคำนวณ Yield สามารถทำได้หลายวิธีตามลักษณะของการลงทุน แต่ในกรณีที่เป็นการลงทุนในตราสารหนี้ เช่น พันธบัตรรัฐบาล หรือพันธบัตรของบริษัท เราสามารถคำนวณ Yield ได้โดยใช้สูตรดังนี้:

Yield = ((ราคาครั้งปัจจุบัน – ราคาซื้อ) / ราคาซื้อ) ×100 %

ตัวอย่างประเภทของ Yield มีดังต่อไปนี้

Yield จาก หุ้น: หมายถึง เงินปันผล ที่ นักลงทุนได้รับจากการถือหุ้น

Yield จาก พันธบัตร: หมายถึง ดอกเบี้ย ที่ นักลงทุนได้รับจากการถือพันธบัตร

Yield จาก อสังหาริมทรัพย์: หมายถึง ค่าเช่าที่นักลงทุนได้รับจากกาปล่อยเช่าอสังหาริมทรัพย์

การเปรียบเทียบอัตราของ Yield ของสินทรัพย์ต่างๆสามารถช่วยนักลงทุนตัดสินใจเลือกลงทุนในสินทรัพย์ที่เหมาะสมกับเป้าหมายและความเสี่ยงที่นักลงทุนยอมรับได้

Yield ขึ้นอยู่กับอะไร

1.ประเภทของการลงทุน

ประเภทของการลงทุนมีผลต่ออัตราผลตอบแทนที่คาดหวังได้ เช่น การลงทุนในตราสารหนี้อาจมี Yield ที่มีความเสี่ยงต่ำกว่าการลงทุนในหุ้น ซึ่งมักจะมี Yield ที่สูงกว่าตราสารหนี้ในทางกลับกัน การเลือกประเภทการลงทุนที่เหมาะสมกับวัตถุประสงค์และระดับความเสี่ยงของผู้ลงทุนมีผลต่อ Yield ที่คาดหวังได้

2.เงื่อนไขตลาด

เงื่อนไขของตลาดทางการเงินและเศรษฐกิจสามารถมีผลต่ออัตราผลตอบแทนที่ลงทุนได้ เช่น อัตราดอกเบี้ยที่ธนาคารกำหนด สภาวะเศรษฐกิจ ความเสี่ยงทางการเมือง และปัจจัยทางเศรษฐกิจที่อื่นๆ การเข้าใจและวิเคราะห์เหล่านี้เป็นสิ่งสำคัญในการประเมิน Yield ที่คาดหวังจากการลงทุน

3.ระยะเวลาของการลงทุน

ระยะเวลาที่ลงทุนมีผลต่อ Yield ที่คาดหวังได้ เนื่องจากมีการคำนวณดอกเบี้ยหรือผลตอบแทนในระยะเวลาที่ต่างกัน ยิ่งระยะเวลาที่ยาวนาน Yield ที่คาดหวังจะมีโอกาสได้รับผลตอบแทนสูงขึ้น

4.ความเสี่ยง

ระดับความเสี่ยงของการลงทุนมีผลต่อ Yield ที่คาดหวังได้ การลงทุนที่มีความเสี่ยงมากมักจะต้องมี Yield ที่สูงขึ้นเพื่อรับผลตอบแทนตรงกับความเสี่ยงที่รับ

5.นโยบายการจัดการเงินและการลงทุน

นโยบายการจัดการเงินและการลงทุนของบริษัทหรือหน่วยงานที่ลงทุนมีผลต่อการกำหนด Yield ที่คาดหวังได้ เช่น การจ่ายเงินปันผล การลงทุนในโครงสร้างพื้นฐาน หรือการลงทุนในการวิจัยและพัฒนา

ประเภทของ Yield

1.Dividend yield Dividend Yield

เป็นอัตราส่วนระหว่างเงินปันผลที่ได้รับจากการถือหุ้นกับราคาหุ้นปัจจุบัน หรืออัตราส่วนระหว่างเงินปันผลต่อหุ้นกับราคาหุ้น

ตัวอย่าง บริษัท A จ่าย เงินปันผล ปีละ 10 บาท ราคาตลาด ของ หุ้น A อยู่ ที่ 100 บาท

Dividend Yield = (10 / 100) x 100 = 10%

หมายความว่า นักลงทุน จะ ได้รับ ผลตอบแทน จาก เงินปันผล 10% ต่อ ปี

2.Stock yield

"Stock yield" หมายถึง อัตราผลตอบแทนที่ผู้ถือหุ้นจะได้รับจากการลงทุนในหุ้น โดยมักถูกนับเป็นร้อยละของราคาหุ้นปัจจุบันของบริษัท

ตัวอย่าง บริษัท B มี กำไร สุทธิ ต่อ หุ้น 5 บาท ราคาตลาด ของ หุ้น B อยู่ ที่ 50 บาท

Earnings Yield = (5 / 50) x 100 = 10%

หมายความว่า นักลงทุน จะ ได้รับ ผลตอบแทน จาก กำไร สุทธิ 10% ต่อ ปี

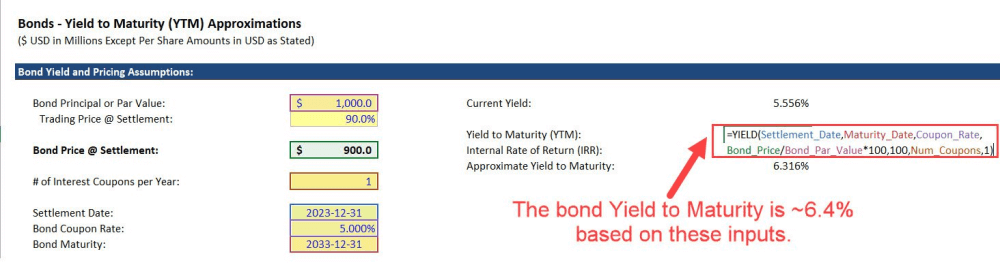

3.Bond yield

"Bond yield" หมายถึง อัตราผลตอบแทนที่ลงทุนในตราสารหนี้ (bond) จะได้รับ เป็นร้อยละต่อปีหรือระยะเวลาอื่นที่กำหนดไว้ ซึ่งจะบ่งบอกถึงผลตอบแทนที่ลงทุนจะได้รับจากการถือตราสารหนี้นั้นๆ โดยมักจะคำนวณตามสูตรที่บอกถึงเป็นเปอร์เซ็นต์ต่อปีของราคาตลาดปัจจุบันของตราสารหนี้

ตัวอย่าง นักลงทุน ซื้อ พันธบัตร มูลค่า 1,000 บาท อัตราดอกเบี้ย 5% ระยะเวลา 5 ปี

Bond Yield = (50 / 1,000) x 100 = 5%

หมายความว่า นักลงทุน จะ ได้รับ ผลตอบแทน 5% ต่อ ปี

ที่มา: breakingintowallstreet

4.Mutual Funds Yield

คือ อัตราผลตอบแทน ของ กองทุนรวม คำนวณ โดย นำ รายได้ ทั้งหมด ของ กองทุนรวม หาร ด้วย มูลค่าสุทธิ ของ กองทุน คูณ ด้วย 100 รายได้ ของ กองทุนรวม มาจาก 2 แหล่ง หลัก คือ

1.เงินปันผล จาก หุ้น ที่ กองทุนรวม ลงทุน

2.ดอกเบี้ย จาก ตราสารหนี้ ที่ กองทุนรวม ลงทุน

ตัวอย่าง กองทุนรวม A มี รายได้ ทั้งหมด 100 บาท มูลค่าสุทธิ ของ กองทุน 1,000 บาท

Mutual Funds Yield = (100 / 1,000) x 100 = 10%

หมายความว่า นักลงทุน จะ ได้รับ ผลตอบแทน 10% จาก การ ลงทุน ใน กองทุนรวม A

Yield ของตลาดหุ้น

ประเภทหลักของ Stock Yield ได้แก่:

Dividend Yield (อัตราการจ่ายเงินปันผล): Dividend Yield คำนวณโดยการนำรายได้จากเงินปันผลที่จ่ายให้กับผู้ถือหุ้นมาหารด้วยราคาปัจจุบันของหุ้นแล้วคูณด้วย 100% เพื่อแสดงในรูปแบบร้อยละ ตัวอย่างเช่น หากหุ้นมีราคาปัจจุบันคือ 100 บาทและเงินปันผลที่จ่ายให้กับผู้ถือหุ้นในระหว่างปีมีมูลค่ารวมเท่ากับ 5 บาท แล้ว Dividend Yield จะเท่ากับ (5 / 100) * 100% = 5%

Earnings Yield (อัตราผลตอบแทนจากกำไร): Earnings Yield คำนวณจากกำไรสุทธิของบริษัทต่อราคาปัจจุบันของหุ้น ซึ่งสามารถคำนวณได้จากสมการ (Earnings per Share / Current Stock Price) * 100% เมื่อ Earnings per Share คือกำไรสุทธิที่ได้รับต่อหุ้น ราคาปัจจุบันของหุ้นเป็นราคาที่ซื้อขายในตลาดหลักทรัพย์

การทราบStock Yield ช่วยให้ผู้ลงทุนมีความเข้าใจถึงผลตอบแทนที่คาดหวังจากการลงทุนในหุ้น เปรียบเทียบกับระดับความเสี่ยง และช่วยในการตัดสินใจในการลงทุนอย่างมีระบบและมีความรู้ในการวางแผนการลงทุนในหุ้นให้เหมาะสม

ความแตกต่าง Yield ระหว่าง Return

Yield และ Return เป็น คำศัพท์ ที่ ใช้ ใน การ ลงทุน ซึ่ง มีความ คล้ายคลึง กัน แต่ มีความหมาย และ วิธี การ คำนวณ ที่ แตกต่าง กัน

Yield หมายถึง อัตราผลตอบแทน ที่ นักลงทุน คาดว่า จะ ได้รับ จาก การ ลงทุน ใน สินทรัพย์ หนึ่ง ใน ช่วง เวลา หนึ่ง โดย ไม่ ต้อง คำนึง ถึง การ เปลี่ยนแปลง ของ ราคา สินทรัพย์

Return หมายถึง ผลตอบแทน ที่ นักลงทุน ได้รับ จริง จาก การ ลงทุน ใน สินทรัพย์ หนึ่ง ซึ่ง รวม ถึง ผลตอบแทน จาก เงินปันผล หรือ ดอกเบี้ย และ กำไร หรือ ขาดทุน จาก การ เปลี่ยนแปลง ของ ราคา สินทรัพย์

สรุป ความแตกต่าง ระหว่าง Yield และ Return ดังนี้

หัวข้อ | YIELD | RETURN |

ความหมาย | อัตราผลตอบแทนที่คาดว่าจะได้รับ | ผลตอบแทนที่ได้รับจริง |

การคำนวณ | ไม่รวมการเปลี่ยนแปลงของราคาทรัพย์สิน | รวมการเปลี่ยนแปลงของราคาทรัพย์สิน |

ตัวอย่าง | เงินปันผล/ราคาหุ้น | (ราคาขาย - ราคาซื้อ)/ราคาซื้อ + เงินปันผล |

Yield แบบไหนที่ให้ผลตอบแทนการลงทุนสูงที่สุด

การลงทุนแบบ Yield ที่ให้ผลตอบแทนสูงที่สุดอาจมีความแตกต่างขึ้นอยู่กับสถานะการเงินของบุคคลหรือองค์กร และวัตถุประสงค์ในการลงทุน ดังนั้น คำตอบจะขึ้นอยู่กับปัจจัยต่าง ๆ เช่น ความเสี่ยงที่พร้อมจะรับ, ระยะเวลาที่พร้อมลงทุน, และวัตถุประสงค์การลงทุน เช่น การสร้างรายได้ปัจจุบันหรือการเตรียมเกษียณในอนาคต นอกจากนี้ ยังมีตลาดและเครื่องมือการลงทุนต่าง ๆ ที่มีลักษณะและคุณสมบัติที่แตกต่างกัน เช่น:

หุ้น: การลงทุนในหุ้นสามารถให้ผลตอบแทนที่สูงกว่าในระยะยาว แต่มีความเสี่ยงสูงกว่าในระยะสั้น การลงทุนในหุ้นมีการแจกแจงผลตอบแทนที่เป็นการเข้าใจ ทำให้สามารถคาดการณ์ได้ว่าจะได้รับผลตอบแทนเท่าใด แต่ยังมีความเสี่ยงที่ราคาหุ้นอาจลดลง ทำให้สูญเสียเงินลงทุน

อสังหาริมทรัพย์: การลงทุนในอสังหาริมทรัพย์สามารถให้ผลตอบแทนที่สูงได้ โดยเฉพาะในตลาดที่กำลังขยาย แต่การลงทุนในอสังหาริมทรัพย์มีค่าใช้จ่ายและความเสี่ยงสูง เช่น ค่าซ่อมบำรุง ค่าบริหารจัดการ และความผันผวนในตลาด

ตราสารหนี้: การลงทุนในตราสารหนี้อาจมีความเสี่ยงต่ำกว่าหุ้น แต่มักจะมีผลตอบแทนที่ต่ำกว่าด้วย ตราสารหนี้มักมีระดับความเสี่ยงที่ต่ำกว่าหุ้น เช่น พันธบัตรรัฐบาล หรือตราสารหนี้อื่น ๆ ที่มีการประเมินความเสี่ยงต่ำ

สินทรัพย์ประเภทใดที่ให้ผลตอบแทนสูง?

สินทรัพย์ประเภทที่ให้ผลตอบแทนสูง มักมีความเสี่ยงสูงตามไปด้วย ตัวอย่างสินทรัพย์ประเภทนี้ ได้แก่

1. หุ้น: ให้ผลตอบแทนสูงในระยะยาว มีความเสี่ยงสูง

เหมาะสำหรับนักลงทุนที่มีความอดทนต่อความเสี่ยงสูง ตัวอย่าง: หุ้นเทคโนโลยี หุ้นเติบโต

2. อสังหาริมทรัพย์: ให้ผลตอบแทนสูงในระยะยาว มีความเสี่ยงปานกลาง

เหมาะสำหรับนักลงทุนที่มีเงินลงทุนก้อนใหญ่

ตัวอย่าง: อสังหาริมทรัพย์เพื่อการอยู่อาศัย อสังหาริมทรัพย์เพื่อการพาณิชย์

3. กองทุนรวม: ให้ผลตอบแทนที่หลากหลาย ขึ้นอยู่กับนโยบายการลงทุน

มีความเสี่ยงหลากหลาย ขึ้นอยู่กับประเภทของกองทุน เหมาะสำหรับนักลงทุนที่มีความเสี่ยงปานกลาง ตัวอย่าง: กองทุนรวมตราสารหนี้ กองทุนรวมผสม

4. ทองคำ: มักถูกมองว่าเป็นสินทรัพย์ปลอดภัย ให้ผลตอบแทนปานกลาง

มีความเสี่ยงต่ำ เหมาะสำหรับนักลงทุนที่ต้องการกระจายความเสี่ยง

5. สกุลเงินดิจิทัล: ให้ผลตอบแทนสูง มีความเสี่ยงสูง

เหมาะสำหรับนักลงทุนที่มีความรู้และเข้าใจเทคโนโลยี

สรุป

Yield เป็นกุญแจสำคัญที่ช่วยให้เราเข้าใจและจัดการกับผลตอบแทนจากการลงทุนได้อย่างมีประสิทธิภาพ เราอาจพบเห็น Yield ในหลายๆ รูปแบบ เช่น ผลตอบแทนจากการลงทุนในหุ้น, อสังหาริมทรัพย์, หรือตราสารหนี้ รวมถึงผลผลิตจากการเกษตรหรือการศึกษาด้วย ความน่าสนใจของ Yield อยู่ที่การสร้างรายได้เทียบกับทุนที่ลงไปเสียค่าใช้จ่าย คือการทำให้เงินทุนของเราทำงานให้มีประสิทธิภาพมากที่สุด โดยคำนึงถึงความเสี่ยงที่พร้อมจะรับและระยะเวลาที่ต้องการลงทุน

ทำไมนักลงทุนจึงความให้ความสำคัญเรื่อง Yiled ในการลงทุนแต่ละสินทรัพย์

Yield ที่แตกต่างกันในแต่ละสินทรัพย์ ขึ้นอยู่กับปัจจัยอะไรบ้าง

สิ่งที่นักลงทุนต้องระวังเกี่ยวกับการดูผลตอบแทนด้วย Yield มีอะไรบ้าง

*** ลงทุนมีความเสี่ยง ในการเทรด CFD ท่านไม่ได้เป็นเจ้าของของสินทรัพย์อ้างอิงใดๆ และอาจไม่เหมาะสมสำหรับนักลงทุนทุกท่าน ซึ่งอาจส่งผลให้ท่านสูญเสียเงินลงทุนขั้นต้น เพื่อเข้าใจถึงความเสี่ยงที่อาจเกิดขึ้นท่านควรพิจารณา เอกสารเปิดเผยข้อมูลความเสี่ยง ก่อนที่จะใช้บริการของเรา

การลงทุนมีความเสี่ยง เนื้อหาของบทความนี้ใช้สำหรับการอ้างอิงเท่านั้น ผู้ลงทุนควรศึกษาข้อมูลก่อนการตัดสินใจลงทุน