ตราสารหนี้คืออะไร? ลงทุนตราสารหนี้ดีไหมในปี 2567? ตราสารหนี้ vs หุ้น อันไหนดีกว่ากัน?

ในภาวะที่การลงทุนทั่วโลกมีความผันผวนสูง เงินที่มีอยู่ก็ไม่รู้จะเอาทำยังไง คิดจะลงทุนในหุ้นก็ไม่ไหว จะเอาไปลงทุนในทองคำก็ดูเหมือนจะไม่ทันแล้ว แต่ครั้นจะฝากธนาคารกินดอกเบี้ยเฉย ๆ ก็ออกจะน่าเสียดายเกินไปเนื่องจากอัตราดอกเบี้ยตอนนี้โดนกดเสียต่ำจนเรี่ยดิน อย่างนี้แล้วยังพอมีทางไหนให้การลงทุนมีส่วนต่างให้พอทำกำไรได้ แต่ก็ไม่ได้มีความเสี่ยงและผันผวนมากอย่างหุ้นและทองคำ ตราสารหนี้อาจเป็นคำตอบนั้น ว่าแต่ตราสารหนี้คืออะไร จะลงทุนตราสารหนี้ดีไหมในปี 2567? มีวิธีลงทุนในตราสารหนี้ได้อย่างไร? และตราสารหนี้กับหุ้น อันไหนดีกว่ากัน?คราวนี้เราจะไปสำรวจสินทรัพย์ตัวนี้และหาคำตอบสำหรับคำถามข้างต้นกัน

ตราสารหนี้คืออะไร?

หากพูดให้ง่ายเข้าไว้ ตราสารหนี้ก็เหมือนกับหนังสือสัญญากู้ยืมเงินที่ ผู้ถือตราสาร (เจ้าหนี้หรือนักลงทุน) มีสิทธิได้รับดอกเบี้ยและเรียกร้องให้ชำระเงินต้นคืนได้ ขณะที่ผู้ขายตราสาร (บริษัทผู้อออกตราสาร) เมื่อระดมทุนจากการออกตราสารได้แล้วก็มีหน้าที่จ่ายดอกเบี้ยตามที่ตกลงและคืนเงินต้นเมื่อถึงกำหนด เป็นการเปิดโอกาสให้นักลงทุนได้รับผลตอบแทนมากกว่าเงินฝากทั่วไป แต่ในขณะเดียวกันก็มีความเสี่ยงเพิ่มขึ้นด้วยเช่นเดียวกัน

ความเสี่ยงจากตราสารหนี้หลัก ๆ แล้วมีอยู่ 5 ด้าน ได้แก่

1. ความเสี่ยงจากการผิดนัดชำระ

ถ้านักลงทุนซื้อตราสารหนี้จากบริษัทที่ฐานะการเงินไม่ดี เมื่อครบกำหนดไถ่ถอน หากบริษัทมีสินทรัพย์ไม่พอชำระหนี้ ก็ทำให้นักลงทุนได้เงินต้นกลับมาไม่ครบ หรือแม้แต่อาจไม่ได้เงินต้นกลับมาเลยก็ได้

2. ความเสี่ยงจากอัตราดอกเบี้ย

เนื่องจากอัตราดอกเบี้ยก็มีความผันผวนสามารถปรับขึ้นลงได้ตามสถานการณ์เศรษฐกิจ ทำให้นักลงทุนอาจเสียโอกาสได้หากซื้อตราสารหนี้แล้วอัตราดอกเบี้ยเงินฝากมีการปรับขึ้นในภายหลัง

3. ความเสี่ยงจากสภาพคล่อง

เนื่องจากตราสารหนี้ไม่ได้มีตลาดซื้อขายเหมือนตลาดหุ้น ในวันที่นักลงทุนไม่ต้องการถือต่อไปแล้วก็อาจหาคนมาซื้อต่อได้ยาก

4. ความเสี่ยงจากเงินเฟ้อ

อัตราเงินเฟ้อที่สูงขึ้นทำให้เราอาจได้รับเงินต้นครบพร้อมดอกเบี้ยก็จริง แต่จะทำให้อำนาจในการซื้อน้อยลง ยิ่งหากอัตราเงินเฟ้อสูงกว่าดอกเบี้ยที่ได้รับก็แทบจะหักลบผลตอบแทนกันไปได้เลย

5. ความเสี่ยงจากการนำเงินไปลงทุนต่อ

เป็นความเสี่ยงที่เกิดขึ้นเมื่อตราสารหนี้ครบกำหนดไถ่ถอน แล้วนักลงทุนไม่มีตัวเลือกดี ๆ ในการลงทุนอีก

นอกจากจะมีผลตอบแทนและความเสี่ยงดังที่กล่าวไปแล้ว การลงทุนในตราสารหนี้ยังต้องคำนึงถึงสิทธิแฝง (Embedded Option) ที่มากับการถือตราสารหนี้ด้วย ซึ่งมีอยู่ 3 รูปแบบ คือ

1. สิทธิผู้ออกไถ่ถอนก่อนกำหนด (Callable)

คือ การให้สิทธิบริษัทที่ออกตราสารหนี้จ่ายเงินต้นทั้งหมดก่อนถึงกำหนดชำระเดิม ซึ่งจะมีผลทำให้ผู้ถือตราสารหนี้ต้องเสียประโยชน์ที่จะได้จากการรับดอกเบี้ยในช่วงเวลาที่เหลือไป

2. สิทธิผู้ถือไถ่ถอนก่อนกำหนด (Puttable)

คือ การให้สิทธิผู้ถือตราสาร (หรือผู้ซื้อพันธบัตร) ไถ่ถอนหรือขายคืนพันธบัตรคืนให้กับบริษัทที่ออกตราสารได้ก่อนถึงกำหนดที่เคยตกลงกันไว้ บนเงื่อนไขที่ตกลงกันไว้ก่อนหน้า

3. การแปลงสภาพ (Convertible)

คือ การให้สิทธิผู้ถือตราสารแปลงสภาพหุ้นกู้ไปเป็นหุ้นสามัญ ในอัตราจำนวนและราคาแปลงสภาพที่กำหนด ซึ่งทำให้ผู้ออกพันธบัตรไม่ต้องชำระเงินต้นคืน และทำให้ผู้ถือพันธบัตรสามารถได้รับผลกำไร (Capital Gain & Dividend) จากการถือหุ้นสามัญแทน

ทั้งนี้สิทธิทั้งสองรูปแบบแรกจำเป็นต้องมีการแจ้งไว้ตั้งแต่วันซื้อขายเพื่อให้ผู้ซื้อ/ขายพันธบัตรทราบความเสี่ยงที่เพิ่มขึ้นมาจากสิทธิแฝงในการถือตราสารหนี้นั้น ๆ ก่อนลงทุน

มีตราสารหนี้แบบไหนให้เลือกบ้าง?

ประเภทของตราสารหนี้ที่ซื้อขายอยู่ในปัจจุบันก็มีหลากหลาย และหากอ้างอิงการแบ่งประเภทตราสารหนี้จากตลาดหลักทรัพย์แห่งประเทศไทย เราก็พอจะแบ่งตราสารหนี้เหล่านั้นออกเป็นประเภทสำคัญ ๆ 5 ประเภท คือ

1. แบ่งตามผู้ออก

1) ตราสารหนี้ที่ออกโดยรัฐบาล

หรือที่เรียกว่าตั๋วเงินคลังหรือพันธบัตรรัฐบาล เป็นตราสารหนี้ที่มีความเสี่ยงในการผิดนัดชำระหนี้ต่ำเพราะค้ำประกันโดยรัฐบาล ทำให้ผลตอบแทนที่จะได้รับจากดอกเบี้ยไม่สูงนัก

2) ตราสารหนี้ที่ออกโดยองค์กรภาครัฐหรือรัฐวิสาหกิจ

ไม่ได้มีการค้ำประกันจากกระทรวงการคลัง แต่ก็ยังมีความเสี่ยงในการผิดนัดชำระหนี้ต่ำเช่นกัน

3) ตราสารหนี้ที่ออกโดยเอกชน

หรือที่เรียกกันว่าหุ้นกู้ มีความเสี่ยงในการชำระหนี้แตกต่างกันไป ทำให้บริษัทจำเป็นต้องเสนออัตราดอกเบี้ยที่สูงกว่าที่พันธบัตรรัฐบาลเสนอขาย

2. แบ่งตามสิทธิในการเรียกร้อง

1) หุ้นกู้ด้อยสิทธิ

เป็นหุ้นกู้ที่ให้สิทธิผู้ถือรับชำระหนี้หลังเจ้าหนี้รายอื่น ๆ แต่ก่อนหน้าผู้ถือหุ้นบุริมสิทธิ์และหุ้นสามัญ ทำให้มีความเสี่ยงในการชำระหนี้มากกว่าหุ้นกู้อื่น

2) หุ้นกู้ไม่ด้อยสิทธิ

เป็นหุ้นกู้ที่ให้สิทธิผู้ถือรับชำระหนี้พร้อม ๆ กับเจ้าหนี้สามัญรายอื่น ๆ

3. แบ่งตามสิทธิในการใช้สินทรัพย์ค้ำประกัน

1) หุ้นกู้มีหลักประกัน

2) หุ้นกู้ไม่มีหลักประกัน

4. แบ่งตามวิธีจ่ายดอกเบี้ย

1) ตราสารหนี้ชนิดจ่ายดอกเบี้ยประจํา

คือ ตราสารหนี้ที่มีการจ่ายดอกเบี้ยสม่ำเสมอ ส่วนใหญ่จ่ายปีละสองครั้งตลอดอายุการถือพันธบัตร

2) ตราสารหนี้ชนิดทบดอกเบี้ย

เป็นตราสารหนี้ที่ไม่มีการจ่ายดอกเบี้ยระหว่างการถือ แต่เป็นการทบดอกเบี้ยไปจ่ายครั้งเดียวตอนไถ่ถอนโดยจ่ายคืนมาพร้อมกับเงินต้นครั้งเดียว

3) ตราสารหนี้ที่ไม่มีการจ่ายดอกเบี้ย

เป็นตราสารหนี้ที่มีราคาซื้อต่ำกว่าราคาที่ตราไว้ (มี discount) ทำให้เมื่อถึงกำหนดชำระเงินต้นผู้ถือตราสารจะได้ผลตอบแทนจากราคาส่วนต่างนั้น

5. แบ่งตามชนิดของอัตราดอกเบี้ย

1) ตราสารหนี้จ่ายดอกเบี้ยคงที่ (Fixed Rate Bond)

2) ตราสารหนี้จ่ายดอกเบี้ยแบบลอยตัว (Floating Rate Bond)

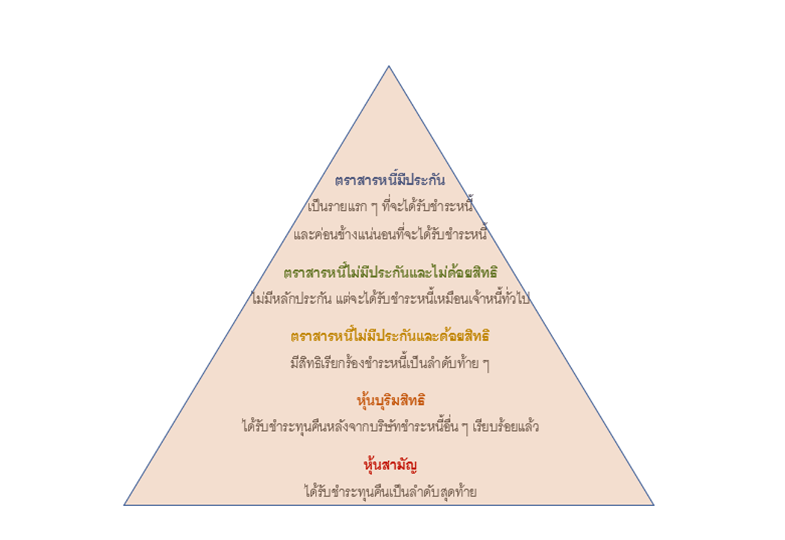

เมื่อตราสารแต่ละแบบมีเงื่อนไขแตกต่างกัน ก็มีความเสี่ยงจากการถือตราสารแตกต่างกันด้วย ซึ่งความเสี่ยงของการถือตราสารแต่ละแบบสามารถเรียงลำดับได้ดังนี้

การซื้อขายและการทำกำไรในตราสารหนี้

แน่นอนว่าในการลงทุนนักลงทุนย่อมต้องคาดหวังผลตอบแทนที่คุ้มค่ากับความเสี่ยงที่ได้รับ สำหรับผู้ที่เคยลงทุนในตราสารทุนหรือหุ้นมาก่อนอาจคิดว่าการลงทุนในตราสารหนี้ให้ผลตอบแทนน้อย แต่นั่นก็แลกมาด้วยความเสี่ยงที่ต่ำกว่าเช่นกัน และการคำนวณผลตอบแทนของการถือตราสารหนี้ก็ทำได้ดังที่เราจะมายกตัวอย่างกันต่อไปนี้

การคำนวณผลตอบแทนของตราสารหนี้โดยไม่คำนึงถึงอัตราเงินเฟ้อ ทำให้เราคำนวณผลตอบแทนของตราสารหนี้ได้ง่าย ๆ อย่างคร่าว ๆ ยกตัวอย่างเช่น ราคาหน้าคูปอง 10,000 บาท ให้ดอกเบี้ย 8% ต่อปี จ่ายปีละสองครั้ง โดยมีระยะเวลาถือ 4 ปี ทำให้นักลงทุนได้ผลตอบแทนปีละสองครั้ง โดยมีดอกเบี้ยจ่ายออกครั้งละ 10,000 x (0.008/2) = 400 บาท เป็นระยะเวลา 2 ครั้งต่อปี = 800 บาทต่อปี และทำให้ตลอดเวลา 4 ปีมีผลตอบแทน 3,200 บาท รวมเงินต้นจ่ายคืนเมื่อสิ้นปีที่ 4 เป็นเงิน 13,200 บาท เป็นต้น

เมื่อถึงตรงนี้หากนักลงทุนสนใจลงทุนในตราสารหนี้อาจไม่สามารถติดต่อซื้อขายได้ตามบริษัททั่วไป แต่การซื้อขายตราสารหนี้นั้นแบ่งออเป็น 2 ประเภท คือ

1. ตลาดแรก (Primary Market)

เป็นการซื้อขายโดยตรงกับบริษัทหรือหน่วยงานผู้ออกตราสาร (ผ่านสถาบันงานเงินที่เป็นที่ปรึกษาหรือธนาคาพานิชย์) ในการซื้อขายจะมีการกำหนดวงเงินซื้อขาย อัตราผลตอบแทนหรือดอกเบี้ย ระยะเวลาไถ่ถอน และเงื่อนไขสิทธิประโยชน์อื่น ๆ ในกรณีที่มีเพิ่มเติม ซึ่งผู้ลงทุนควรศึกษาเงื่อนไขและพิจารณาระยะเวลาในการถือครองให้เหมาะสมกับความเสี่ยงที่ตนเองรับได้

2. ตลาดรอง (Secondary Market)

สำหรับนักลงทุนที่มีการถือครองตราสารหนี้อยู่แล้ว หรือต้องการซื้อต่อจากผู้ที่เคยถือตราสารหนี้อยู่แล้ว ทั้งสองฝ่ายสามารถติดต่อซื้อขายกันได้ผ่านตลาดนี้ หรือที่เรียกว่าเป็นการซื้อขายกันนอกตลาด (Over The Counter) ซึ่งสำหรับตลาดรองของตราสารหนี้ในประเทศไทยมีชื่อว่า BEX (Bond Electronics Exchange) นักลงทุนสามารถติดต่อเปิดบัญชีซื้อขายกับหลักทรัพย์และทำการซื้อขายได้เช่นเดียวกับตราสารทางการเงินอื่น ๆ โดยมีระยะเวลาเคลียร์ริ่ง หรือกำหนดชำระราคา T+2 หรือภายใน 2 วันทำการ เมื่อสิ้นสุดการซื้อขาย ตราสารหนี้จะถูกเก็บรักษาไว้ที่ศูนย์รับฝากหลักทรัพย์แห่งประเทศไทย หรือ TSD เช่นเดียวกับการซื้อขายหุ้น ระหว่างที่มีการถือครองตราสารหนี้อยู่ผู้ถือครองก็จะได้สิทธิตามที่ระบุไว้หน้าคูปองทุกประการโดยที่ไม่จำเป็นต้องถือใบตราสารหนี้เอง

ด้วยวิธีและขั้นตอนที่อำนวยความสะดวกให้กับนักลงทุนแบบนี้ ทำให้การซื้อขายตราสารหนี้ไม่ใช่เรื่องยากที่ต้องไปติดต่อซื้อขายกันเองอีกต่อไป ซึ่งเป็นการเพิ่มสภาพคล่องให้กับการซื้อขายตราสารชนิดนี้และอำนวยความสะดวกอย่างมากให้กับทั้งผู้ซื้อและผู้ขาย

ลงทุนตราสารหนี้ดีไหมในปี 2567?

นอกจากการลงุทนในหุ้นและกองทุนแล้ว ตราสารหนี้ก็เป็นอีกตัวเลือกหนึ่งของการลงทุนในปัจจุบันที่เป็นที่นิยมของนักลงทุน อันเนื่องมาจากข้อดีของการลงทุนดังต่อไปนี้

1. มีช่วงเวลาในการลงทุนให้เลือกหลากหลาย

ระยะเวลาที่ระบุในตราสารหนี้มีหลากหลายมาก ตั้งแต่ 1 วันจนถึง 20 ปี ซึ่งนักลงทุนสามารถเลือกระยะเวลาการลงทุนที่เหมาะสมกับตนเองได้

2. เป็นการลงทุนที่ให้กระแสเงินสด (Cash Flow) ได้สม่ำเสมอ

การเลือกลงทุนในตราสารหนี้ที่มีการจ่ายดอกเบี้ยสม่ำเสมอทำให้มีกระแสเงินสดนอกเหนือไปจากการออมเงินต้น

3. ให้ผลตอบแทนได้มากกว่าเงินฝากทั่วไป

เนื่องจากเป็นการระดมทุนของบริษัทและรัฐบาล ผลตอบแทนที่ให้จึงมากกว่าเงินฝากเผื่อเรียกทั่วไป

4. มีความเสี่ยงในการผิดนัดชำระหนี้ต่ำกว่าการลงทุนในหุ้นหรือตราสารทุน

ด้วยสิทธิในการเรียกร้องให้ชำระหนี้ของผู้ถือตราสารหนี้สามารถเรียกชำระได้ก่อนผู้ถือหุ้น จึงทำให้การลงทุนในตราสารหนี้มีความเสี่ยงผิดชำระหนี้ต่ำกว่าการลงทุนในหุ้นที่อาจไม่เหลือส่วนของทุนชำระกลับไปให้กับผู้ถือหุ้นเลยก็ได้

5. มีสภาพคล่องพอสมควร

นอกจากการซื้อขายโดยตรงจากบริษัทแล้วยังมีตลาดรองให้ผู้ถือตราสารหนี้ได้ซื้อขายกันด้วย

ตราสารหนี้ VS หุ้น อันไหนดีกว่ากัน?

ก่อนที่จะตอบว่าลงทุนในตราสารหนี้หรือหุ้น อันไหนดีกว่า เราต้องเข้าใจความแตกต่างระหว่างการลงทุนตราสารหนี้และหุ้นเสียก่อน

1. ผลตอบแทน

ผลตอบแทนจากหุ้นมีศักยภาพที่ดีในขณะที่พันธบัตรมีผลตอบแทนคงที่

2. ความเสี่ยง

หุ้นเป็นผลิตภัณฑ์ทางการเงินที่มีความเสี่ยงสูงเนื่องจากราคาจะมีความผันผวนสูงซึ่งความผันผวนของหุ้นจะเป็นประมาณ 3 เท่าของพันธบัตร ในขณะที่ตราสารหนี้มีความเสี่ยงต่ำแต่ก็ไม่ใช่ว่าไม่มีความเสี่ยงเลย

3. วิธีการวิเคราะห์

การวิเคราะห์หุ้นจะมุ่งเน้นไปที่ความสามารถในการทำกำไรและเติบโต รวมถึงการวิเคราะห์ลักษณะของอุตสาหกรรมและการประเมินมูลค่า ในขณะที่การวิเคราะห์พันธบัตรจะมุ่งเน้นไปที่การวิเคราะห์ความสามารถในการชำระหนี้และจำเป็นต้องทำความเข้าใจเพิ่มเติมเกี่ยวกับการเปลี่ยนแปลงของอัตราดอกเบี้ยและสังเกตตัวชี้วัดทางเศรษฐกิจ ซึ่งอาจจะยากไปเพราะอยู่ห่างจากชีวิตเราไปหน่อย

หลังจากเราได้ทำความเข้าใจความแตกต่างระหว่างตราสารหนี้และหุ้นแล้ว เรามาดูกันว่าอันไหนดีกว่ากัน โดยผู้เขียนจะสรุปเป็น 3 ข้อดังด้านล่าง

หากคุณยังอายุน้อยต้องการแสวงหาผลตอบแทนสูงและยอมรับความเสี่ยงสูงได้ คุณควรพิจารณาเฉพาะหุ้นไม่ใช่ตราสารหนี้

หากคุณอายุมากไม่ต้องการค่าตอบแทนสูงและไม่สามารถทนต่อความผันผวนที่รุนแรง งั้นตราสารหนี้อาจจะเป็นตัวเลือกที่เหมาะสมมากกว่า

หุ้น + พันธบัตรนั่นคือวิธีการจัดสรรสินทรัพย์ที่เหมาะสมกว่าสำหรับคนส่วนใหญ่ เพราะสามารถรักษาเสถียรภาพของผลการลงทุนได้ในระดับหนึ่งโดยไม่ลดผลตอบแทนมากเกินไปแม้ว่าสึนามิทางการเงินมาก็ตาม เราก็ไม่ต้องกังวลมากเกินไป

สำหรับนักลงทุนที่สนใจลงทุนในหุ้น สามารถอ่านบทความ วิธีเล่นหุ้นสำหรับมือใหม่แบบละเอียด

สรุป

คราวนี้เราก็ได้มาสำรวจและหาคำตอบกันไปเรียบร้อยแล้วว่าตราสารหนี้คืออะไร จะตัดสินใจลงทุนตราสารหนี้ดีไหม 2567 และวิธีการลงทุนในตราสารหนี้มีข้อควรคำนึงอย่างไรบ้าง ในยุคปัจจุบันที่ตลาดการเงินล้วนเชื่อมถึงกันหมด การลงทุนในตราสารแต่ละชนิดเรียกได้ว่าแทบจะไม่มีอุปสรรคอีกต่อไป ด้วยความสะดวกในการลงทุนเหล่านี้ทำให้นักลงทุนสามารถเลือกเครื่องมือในการลงทุนได้หลากหลาย จึงจำเป็นต้องติดอาวุธให้กับความรู้เพื่อเลือกเครื่องมือให้เหมาะสมให้กับตนเองและสภาวะตลาดการเงินโลกด้วยเช่นกัน และท้ายที่สุดทางทีมงานก็หวังว่าบทความนี้จะเป็นประโยชน์ในการเปิดโลกการลงทุนในตราสารหนี้ในฐานะตัวเลือกหนึ่งในการลงทุนเพื่อลดความเสี่ยงของนักลงทุนทุก ๆ ท่านให้ประสบความสำเร็จในการลงทุนต่อไป

*** ลงทุนมีความเสี่ยง ในการเทรด CFD ท่านไม่ได้เป็นเจ้าของของสินทรัพย์อ้างอิงใดๆ และอาจไม่เหมาะสมสำหรับนักลงทุนทุกท่าน ซึ่งอาจส่งผลให้ท่านสูญเสียเงินลงทุนขั้นต้น เพื่อเข้าใจถึงความเสี่ยงที่อาจเกิดขึ้นท่านควรพิจารณา เอกสารเปิดเผยข้อมูลความเสี่ยง ก่อนที่จะใช้บริการของเรา

การลงทุนมีความเสี่ยง เนื้อหาของบทความนี้ใช้สำหรับการอ้างอิงเท่านั้น ผู้ลงทุนควรศึกษาข้อมูลก่อนการตัดสินใจลงทุน