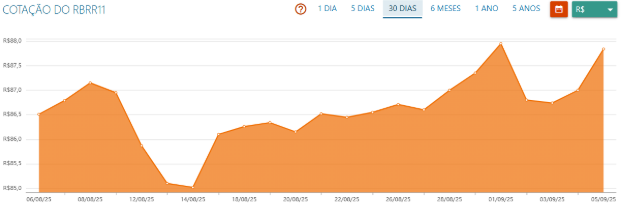

RBRR11 investe R$ 147 milhões e detalha exposição à Virgo; BTHF11 avança em estratégia pós-fusão

O fundo de investimento imobiliário RBR High Grade (RBRR11) divulgou seu relatório gerencial referente ao mês de julho, informando um resultado de R$ 15,591 milhões.

O valor representa uma queda em relação ao montante de R$ 17,934 milhões que havia sido apurado em junho. Com base no desempenho, o fundo anunciou a distribuição de R$ 0,95 por cota em dividendos aos seus investidores.

Fonte: StatusInvest

O período foi marcado por uma intensa movimentação na carteira de crédito do fundo, com a alocação de R$ 147 milhões em nove novas operações. O relatório também trouxe um esclarecimento importante sobre a exposição do fundo à securitizadora Virgo, um tema que gerou repercussão no mercado recentemente.

A gestão afirmou que todas as operações relacionadas à empresa seguem em conformidade, sem impacto para o portfólio.

Análise do resultado de julho e da distribuição de dividendos

O resultado do RBRR11 em julho foi sustentado por uma receita total de R$ 16,501 milhões, enquanto as despesas do período foram de R$ 1,334 milhão.

Desse lucro, R$ 14,304 milhões foram destinados aos investidores na forma de dividendos. O valor de R$ 0,95 por cota representa uma pequena redução em relação ao mês anterior, quando a distribuição havia sido de R$ 1,00 por cota.

O rendimento pago em julho equivale a um dividend yield de 13,78% sobre o preço de mercado, o que, segundo a gestão, representa uma taxa ajustada de IPCA + 8,58% ao ano.

Além do valor distribuído, o fundo informou que ainda mantém reservas de caixa equivalentes a R$ 0,30 por cota, além de ganhos acumulados pela inflação que ainda não foram distribuídos, correspondentes a R$ 1,35 por cota.

Novas alocações de R$ 147 milhões na carteira de crédito

O mês de julho foi de forte atividade de investimento para o RBRR11, com um total de R$ 147 milhões aportados em nove operações de crédito distintas. Entre os destaques, está a aplicação de R$ 69 milhões no CRI Plano & Plano, um título com remuneração de IPCA + 8,25% ao ano.

A operação está vinculada à antecipação de recebíveis de um contrato de compra e venda de um terreno na capital paulista, destinado ao desenvolvimento de um empreendimento residencial de alto padrão. A estrutura de garantias é robusta, incluindo a alienação fiduciária do ativo e a coobrigação dos sócios.

Outra operação de destaque foi o investimento de R$ 25 milhões no CRI Creditas II Sênior, com remuneração de IPCA + 8,32% ao ano. O título é lastreado em uma carteira pulverizada de créditos de "Home Equity" (crédito com garantia de imóvel) originados pela Creditas.

A estrutura também conta com fortes garantias, como alienação fiduciária, sobrecolateralização (garantias adicionais) e seguros contra morte ou invalidez permanente e danos físicos ao imóvel. A gestão também destacou a operação CRI Airport Town, que representa uma exposição de R$ 13,6 milhões, equivalente a 1% do patrimônio líquido do fundo.

Qualidade do portfólio e a concentração em São Paulo

A gestão do fundo reforçou a alta qualidade de seu portfólio de crédito. Atualmente, o RBRR11 possui 52 operações ativas em sua carteira, e todas estão cumprindo regularmente suas obrigações financeiras, sem casos de inadimplência.

A estrutura de garantias dos CRIs é um dos principais pilares da tese de investimento do fundo. Todas as operações contam com a alienação fiduciária dos imóveis como garantia, e o "loan-to-value" (relação entre o valor da dívida e o valor da garantia) médio da carteira é de aproximadamente 47%, um nível considerado saudável.

A concentração geográfica das garantias também é um diferencial. Cerca de 71% de todas as garantias estão concentradas no Estado de São Paulo, o mercado imobiliário mais líquido do país.

Deste total, aproximadamente 40% estão localizadas em áreas consideradas "Prime", como as regiões da Faria Lima, Jardins e Pinheiros, na capital paulista, o que confere ainda mais segurança às operações.

Esclarecimento sobre a exposição à securitizadora Virgo

O relatório do fundo também abordou a situação envolvendo a securitizadora Virgo, que gerou repercussão no mercado recentemente. A gestão informou que a exposição do RBRR11 a essa empresa é limitada a dez operações de crédito, que juntas representam 15% do patrimônio líquido do fundo.

A equipe gestora assegurou que todos os ativos permanecem em total conformidade, com seus fundos de reserva e demais obrigações contratuais plenamente regulares. Segundo o fundo, não há, no momento, nenhum impacto negativo sobre o desempenho ou a operação do portfólio decorrente dessa exposição.

Por fim, a gestão do fundo lembrou aos cotistas sobre o mecanismo de correção monetária de sua carteira. A maior parte dos CRIs do portfólio tem como base de correção o IPCA, mas com uma defasagem de dois meses. Isso significa que o resultado de julho, por exemplo, refletiu a variação do IPCA de maio, que foi de 0,26%.

Os índices de inflação mais recentes, de junho (0,24%) e julho (0,26%), deverão ser incorporados aos resultados dos meses de agosto e setembro, respectivamente. Essa defasagem é importante para que os investidores entendam a dinâmica de repasse da inflação para os rendimentos do fundo.

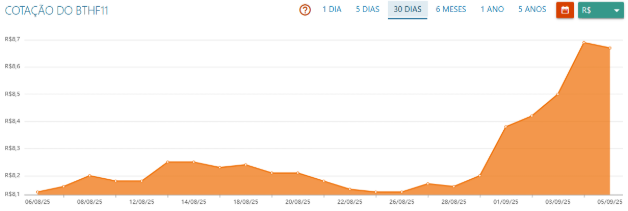

BTHF11 tem queda no resultado e avança em estratégia pós-incorporação do BCFF11

Enquanto o RBRR11, um fundo de crédito 'high grade', detalhou seus novos investimentos de R$ 147 milhões, o BTG Pactual FOF (BTHF11), outro fundo de 'papel', também divulgou seus resultados de julho, detalhando os efeitos da recente incorporação do BCFF11 em sua estratégia.

O BTHF11 apresentou um lucro líquido de R$ 19,333 milhões em julho, um valor inferior ao registrado no mês anterior, quando havia alcançado R$ 21,668 milhões. A receita total do fundo no período chegou a R$ 20,909 milhões, e o resultado por cota ficou em R$ 0,094. Desse total, R$ 0,092 por cota foram efetivamente repassados aos cotistas na forma de dividendos.

Esse valor corresponde a um dividend yield anualizado de 13,35%, considerando a cotação de mercado no fechamento de julho.

Fonte: StatusInvest

O relatório de julho também trouxe uma atualização sobre a incorporação do BCFF11, um processo que já trouxe efeitos visíveis para a estratégia do fundo. Um dos reflexos mais evidentes dessa integração foi o salto no dividend yield patrimonial.

Antes da incorporação, o BCFF11 distribuía R$ 0,07 por cota, o que representava um retorno de 9% ao ano sobre a cota patrimonial. Após a fusão, o BTHF11 passou a entregar R$ 0,092 por cota, o que, sobre uma cota patrimonial maior, equivale a 10,9% ao ano, um ganho de 21,5% no retorno para os cotistas.

A estratégia ativa do fundo também seguiu em julho. Foram realizadas vendas de cotas de outros FIIs que totalizaram aproximadamente R$ 70 milhões, concentradas em papéis de menor liquidez. Desde a conclusão do processo de incorporação do BCFF11, a gestão do BTHF11 já executou um total de R$ 417 milhões em vendas.

Isenção de responsabilidade: este artigo representa apenas a opinião do autor e não pode ser usado como consultoria de investimento. O conteúdo do artigo é apenas para referência. Os leitores não devem tomar este artigo como base para investimento. Antes de tomar qualquer decisão de investimento, procure orientação profissional independente para garantir que você entenda os riscos.

Os Contratos por Diferença (CFDs) são produtos alavancados que podem resultar na perda de todo o seu capital. Esses produtos não são adequados para todos os clientes; por favor, invista com rigor. Consulte este arquivo para obter mais informações.