Un Fondo Cotizado en Bolsa, conocido también por su acrónimo en inglés ETF (Exchange Traded Fund), es un instrumento financiero que cotiza en el mercado bursátil, de forma similar a cómo se negocian las acciones individuales.

No obstante, la particularidad de un ETF reside en su capacidad de replicar el rendimiento de un conjunto diversificado de activos subyacentes, que pueden abarcar desde índices bursátiles hasta materias primas y divisas.

¿Qué es ETF y cómo funciona? En el presente artículo, abordaremos de forma exhaustiva las características esenciales de los ETFs. Se explorarán diversos aspectos clave, desde su mecanismo operativo hasta las implicaciones fiscales que conllevan, con el objetivo de ofrecer una panorámica completa al inversor interesado en este tipo de activo financiero.

▶ ETF: ¿Qué es?

Los Fondos Cotizados en Bolsa (ETFs) son vehículos de inversión que combinan la liquidez y la negociabilidad en tiempo real de las acciones individuales con los beneficios de diversificación propios de los fondos de inversión.

Estos fondos replican el rendimiento de índices de referencia específicos que incluir una variedad de activos como acciones, bonos y materias primas.

A diferencia de los fondos de inversión, que determinan su valor liquidativo al cierre del mercado, los ETFs tienen precios que fluctúan en tiempo real.

Además, se caracterizan por su estructura de costes eficiente, generalmente ofreciendo tarifas de gestión más bajas y una mayor eficiencia en comisiones de corretaje.

▶ Tipos de ETF

Tipo de ETFs | Descripción | Ejemplos de ETFs Populares |

ETF de índices bursátiles | Fondos que replican el desempeño de un índice bursátil específico. Permiten obtener exposición a un conjunto completo de empresas que conforman un índice con una sola inversión. | SPDR S&P 500 (SPY), iShares MSCI Emerging Markets (EEM) |

ETF de divisas | Ofrecen exposición al mercado de divisas sin necesidad de comprar o vender las monedas subyacentes. Suelen seguir una cesta de monedas o una moneda específica. | Invesco CurrencyShares Euro Trust (FXE), WisdomTree Chinese Yuan Strategy (CYB) |

ETF sectoriales | Seguimiento de un índice compuesto por empresas que operan en un sector o industria específica. | Technology Select Sector SPDR Fund (XLK), Global X Robotics & Artificial Intelligence ETF (BOTZ) |

ETF de materias primas | Generalmente derivan sus precios de contratos de futuros de una materia prima específica. | SPDR Gold Trust (GLD), iPath Bloomberg Commodity Index Total Return ETN (DJP) |

ETF geográficos | Permiten seguimiento de activos en una región geográfica específica. Ofrecen una forma eficiente de diversificar la inversión geográficamente. | iShares MSCI All Country Asia ex Japan (AAXJ), Global X MSCI SuperDividend EAFE ETF (EFAS) |

ETF inversos o cortos | Mueven en la dirección opuesta al activo o índice subyacente. Utilizados para abrir posiciones cortas o para cobertura. | ProShares Short S&P500 (SH), Direxion Daily Small Cap Bear 3X Shares (TZA) |

ETF apalancados | Utilizan derivados financieros para amplificar la exposición al activo subyacente. Los rendimientos y las pérdidas pueden ser significativamente mayores que los del activo subyacente. | ProShares UltraPro QQQ (TQQQ), Direxion Daily Financial Bull 3X Shares (FAS) |

ETF Pasivos | Estos ETFs simplemente siguen un índice y no requieren un manejo activo, lo que generalmente resulta en costes más bajos.

| Vanguard S&P 500 ETF |

ETF Activos | Son manejados activamente por gestores de fondos que intentan superar un índice de referencia, lo que puede resultar en mayores costes y mayores posibilidades tanto de ganancias como de pérdidas en comparación con los ETFs pasivos. | ARK Innovation ETF |

Origen y evolución histórica de ETF

Los fondos indexados1 hicieron su debut en 1973, gracias a Wells Fargo y al American National Bank. Estos fondos permitían a los clientes institucionales diversificar sus inversiones a través de un solo producto. En 1990, esta idea evolucionó con el lanzamiento del Toronto 35 Index Participation Units (TIPs 35) por la Bolsa de Toronto, sentando así la base para futuros desarrollos en la industria financiera.

Fue en la década de 1990 cuando los Fondos Cotizados en Bolsa emergieron como un hito significativo en el sector. Estos ETFs nacieron como productos híbridos que combinan las mejores características de la inversión pasiva y la negociación activa. Su aparición facilitó el acceso de los inversores individuales a fondos indexados.

En 1993, esta tendencia continuó con el lanzamiento del S&P 500 Trust ETF, también conocido como SPDR o "Spider." Este ETF se ha mantenido como uno de los más negociados del mundo hasta el día de hoy.

Desde su aparición, los ETFs han experimentado un crecimiento exponencial, convirtiéndose en uno de los instrumentos financieros más populares a escala global. Desde menos de una decena en los principios de los noventa a más de 8.754 en 2022. Además, la industria ha evolucionado para incluir una amplia gama de productos, desde índices de mercado amplios hasta sectores de nicho y clases de activos alternativos.

En cuanto al tamaño de la industria de los ETFs, los Activos Bajo Gestión (AUM) a nivel global han experimentado un incremento significativo, pasando de 204.000 millones de dólares estadounidenses en 2003 a 9,6 billones de dólares estadounidenses en 2022. Es relevante señalar que, de ese total global, aproximadamente 4,5 billones de dólares estadounidenses corresponden a ETFs gestionados en América del Norte.

▶ Mecanismos Operativos de los ETFs

Los Fondos Cotizados en Bolsa pasan por un metódico proceso de creación para cotizar en bolsa. La entidad gestora del fondo colabora con participantes del mercado autorizados, usualmente instituciones financieras de gran envergadura, para emitir unidades del ETF que son listadas en bolsas de valores posteriormente.

Los participantes autorizados desempeñan un papel crucial en la formación de precios y en la eficiencia de los ETF. Ajustan la cantidad de unidades del ETF en el mercado para que su precio refleje el valor real de los activos que lo componen, o lo que se conoce como Valor Neto de Activos (NAV). Este ajuste agrega una capa de confiabilidad al ETF.

Además de estos participantes, el mecanismo de arbitraje también juega un papel. Aquí, cualquier inversor que note que el precio del mercado del ETF no coincide con su NAV tiene la oportunidad de comprar o vender para corregir esa diferencia.

En conjunto, el proceso de ajuste y la intervención de los participantes autorizados mejoran la estabilidad y confiabilidad del ETF, asegurando que los inversores compran o venden el ETF a un precio que refleja de cerca su valor real.

En cuanto a la inversión en ETFs, los requisitos son mínimos. Los inversores simplemente necesitan contar con una cuenta de corretaje para comprar o vender unidades del ETF en el mercado abierto, tal como lo harían con otros instrumentos financieros. Este acceso sencillo y directo amplía la gama de oportunidades de inversión y fomenta una mayor participación en los mercados financieros.

▶ Ejemplo de un ETF estable

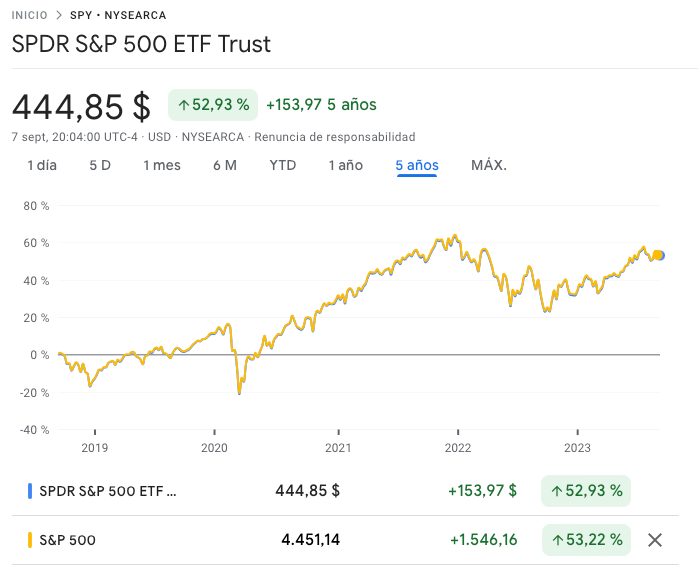

Un ETF bien diseñado, auditado y ajustado es esencial para replicar con precisión el rendimiento del activo o índice que busca emular. Un ejemplo destacado es el ETF SPDR, conocido como "SPY", que replica fielmente el índice S&P 500.

En este contexto, el concepto de "tracking error" es crucial, ya que una baja tasa de error en el seguimiento indica que el ETF es un vehículo de inversión fiable para capturar el comportamiento del activo subyacente. Por lo tanto, es un aspecto a considerar seriamente por los inversores al seleccionar un ETF.

【Cotización en tiempo real de SPY / Fuente: Mitrade】

* Obtener Cuenta Demo gratis con $50.000 de dinero virtual

▶ ETF vs. Acciones Individuales vs. CFD vs. Fondos de inversión

En el actual entorno financiero diversificado, los inversores deben entender los diferentes tipos de activos financieros para poder seleccionar aquellos que se alineen con su perfil de riesgo y objetivos. A continuación, detallamos las principales diferencias d ellos ETFs con sus activos rivales.

ETF vs. Acciones Individuales

Los ETF son fondos que contienen múltiples activos, lo que les confiere un perfil de riesgo generalmente más bajo en comparación con las acciones individuales. Un ETF puede comprender acciones de diversas empresas, bonos, commodities o una combinación de estos.

En contraposición, una acción individual representa una fracción del capital de una única empresa. Al invertir en acciones individuales, el inversor se expone al riesgo específico de esa compañía y su sector, lo que puede generar tanto altos rendimientos como pérdidas significativas. Los ETF ofrecen diversificación instantánea y suelen ser más adecuados para inversores con un perfil de riesgo más conservador.

ETF vs. CFD

Los ETF y los CFD (Contratos por Diferencia) son instrumentos muy diferentes en términos de estructura y objetivo de inversión. Los ETF son productos de inversión pasiva que suelen replicar el rendimiento de un índice o sector. Se compran y venden en bolsa como cualquier acción, y se suelen mantener durante períodos más largos para lograr diversificación.

Los CFD, en cambio, son contratos que permiten a los inversores beneficiarse de las fluctuaciones en el precio de un activo subyacente sin tener que comprar el activo en sí. Los CFD ofrecen la posibilidad de apalancamiento, lo que amplifica tanto las ganancias como las pérdidas.

Debido a su naturaleza especulativa y al riesgo asociado con el apalancamiento, los CFD son generalmente más adecuados para inversores experimentados que entienden y pueden manejar riesgos más elevados.

ETF vs Fondos de inversión

Ambos vehículos ofrecen una forma diversificada de participar en los mercados financieros, pero con diferencias notables en liquidez y coste. Los ETFs se pueden comprar y vender durante las horas de mercado a precios de mercado, mientras que los fondos de inversión se liquidan una vez al día basándose en el valor neto del activo (NAV).

Aunque la gestión pasiva de los ETFs a menudo resulta en menores costos, los fondos de inversión gestionados activamente buscan superar al mercado, lo cual conlleva costos más altos.

▶ Ventajas de los ETFs

Los Fondos Cotizados en Bolsa se han consolidado como una de las opciones de inversión más atractivas y versátiles disponibles en el mercado financiero. Pero ¿qué hace que los ETFs sean tan populares? Las respuestas se encuentran en una combinación de factores que incluyen costos bajos, eficiencia fiscal, liquidez intradía y diversificación.

Eficiencia en Costes

Los ETFs suelen tener ratios de gastos extremadamente bajos, que van desde el 0,03% hasta el 0,2%. Esta eficiencia en costes contrasta con los fondos de inversión, cuyos ratios de gastos pueden superar el 1%. Según un estudio científico2, esta diferencia en tarifas puede reducir el valor de la cartera en un 25% al 30% durante un período de 30 años.

Eficiencia Fiscal

Los ETFs están diseñados para ofrecer ventajas fiscales utilizando un mecanismo de reembolsos 'en especie', que minimiza las distribuciones de ganancias de capital que los inversores tendrían que declarar. En un reembolso 'en especie', en lugar de vender los activos y distribuir las ganancias, el ETF transfiere los activos físicos subyacentes al ETF al inversor.

Esta estrategia evita desencadenar un evento tributario, como sucedería en un fondo de inversión donde la venta de activos generaría ganancias de capital. Este método es especialmente útil para mantener una factura fiscal más baja a lo largo del tiempo.

No obstante, es fundamental que los inversores se informen sobre las leyes fiscales específicas de su lugar de residencia antes de realizar inversiones, ya que la eficiencia fiscal puede variar según la jurisdicción.

Liquidez y Transparencia

Los ETFs ofrecen liquidez intradía, permitiendo a los inversores comprar o vender acciones a lo largo del día a precios de mercado en tiempo real. Esta característica proporciona un nivel de transparencia que supera al de los fondos mutuos tradicionales, que sólo permiten la compra y venta de acciones al precio del Valor Neto de los Activos (NAV) al cierre del mercado.

Además, los ETFs suelen publicar las composiciones exactas de sus carteras con una frecuencia mucho mayor, generalmente diaria, lo cual otorga una visibilidad inmediata sobre los activos subyacentes que componen el ETF.

La transparencia de los ETFs es muy valorada por los inversores, ya que facilita una comprensión clara y precisa del riesgo y del valor de su inversión en todo momento.

Diversificación Eficaz

Los ETFs ofrecen oportunidades de diversificación al permitir inversiones en una variedad de activos, que van desde índices del mercado hasta sectores específicos, acciones individuales y materias primas.

Por ejemplo, el SPDR S&P 500 (SPY) brinda exposición a las principales empresas de EE.UU., mientras que el VanEck Vectors Gold Miners ETF (GDX) se centra en empresas del sector de la minería de oro. Otros, como el iShares U.S. Real Estate ETF (IYR), permiten invertir en bienes raíces.

Una de las principales ventajas de estos instrumentos es que permiten a los inversores acceder a una amplia diversificación mediante la adquisición de un solo producto. Esta eficiencia es especialmente valiosa, ya que intentar replicar dicha diversificación comprando individualmente cada activo o valor sería no solo complejo sino también costoso en términos de tiempo y tarifas de transacción.

▶ Desventajas de los ETFs

Las limitaciones de los ETFs se pueden categorizar principalmente en tres áreas: gestión de costes, riesgos financieros y consideraciones fiscales.

En lo que se refiere a la gestión de costes, los ETFs, a pesar de su reputación de bajo coste operacional, presentan el reto del tracking de error. Dicho error es la discrepancia que puede surgir entre el rendimiento del ETF y el del índice que pretende replicar.

Por otra parte, los ETFs especializados o de menor envergadura pueden incurrir en ratios de gasto más elevados, afectando así la rentabilidad final del inversor.

Desde el punto de vista de los riesgos financieros, los mayores riesgos están con los ETFs apalancados que, aunque prometedores en términos de rendimientos potenciales, amplifican los riesgos asociados. Estos productos están diseñados para estrategias a corto plazo y pueden no ser adecuados para inversores con un horizonte a largo plazo.

Asimismo, determinados ETFs de nicho pueden enfrentar desafíos de liquidez, lo que puede incrementar los costes de transacción y la volatilidad del precio.

Respecto a las consideraciones fiscales, aunque los ETFs suelen ser eficientes desde esta perspectiva, presentan ciertos desafíos. Los dividendos procedentes de ETFs pueden estar sujetos a impuestos.

▶ Estrategias de Inversión y Selección de ETFs

La elección de un ETF es crucial en la construcción de una cartera de inversión diversificada y eficiente.

A continuación, se presentan los elementos clave para una selección efectiva de ETFs, así como tácticas avanzadas para optimizar una cartera.

Criterios de Selección

Ratio de Gastos: es crucial prestar atención al ratio de gastos de un ETF, ya que representa los costos totales asociados con la tenencia del fondo. Un ratio más bajo generalmente sugiere menores costos, lo cual es beneficioso a largo plazo.

La liquidez de un ETF se mide generalmente por su volumen diario de negociación y el diferencial entre la oferta y la demanda. Un alto nivel de liquidez asegura que los inversores puedan entrar o salir del fondo con facilidad.

El tracking error es la discrepancia entre el rendimiento del ETF y el índice o activo que está diseñado para replicar. Un tracking error bajo es generalmente preferible, ya que indica que el ETF está haciendo un buen trabajo al seguir su índice de referencia.

Estrategias Avanzadas

Uso de ETFs en Estrategias de Cartera Multifactorial: los ETFs multifactorial combinan diferentes factores como tamaño, valor y volatilidad para crear una cartera más equilibrada. Estos son especialmente útiles en entornos de mercado inciertos.

ETFs en Estrategias de Cobertura y Arbitraje: los ETFs pueden emplearse como estrategias de cobertura para protegerse contra riesgos específicos, como la fluctuación en el precio de una materia prima o un tipo de cambio. También pueden utilizarse en estrategias de arbitraje para explotar pequeñas diferencias de precio entre activos similares.

Estrategias Bear and Bull: Los ETFs 'Bear' y 'Bull' permiten a los inversores especular sobre la dirección del mercado. Los ETFs Bear están diseñados para beneficiarse cuando los precios de los activos bajan, mientras que los ETFs Bull buscan ganancias cuando los precios suben.

Estrategias de Contrapeso de Otros Activos: los ETFs pueden usarse para equilibrar la exposición a otros tipos de activos en una cartera. Por ejemplo, un ETF que sigue un índice de bonos del Tesoro podría usarse para equilibrar una cartera que esté principalmente compuesta por acciones, proporcionando así una diversificación efectiva.

Al comprender estos criterios y estrategias, los inversores están mejor equipados para seleccionar ETFs que se alineen con sus objetivos financieros y perfil de riesgo.

▶ Consideraciones finales

En conclusión, los Fondos Cotizados en Bolsa no son meramente una opción de inversión atractiva; se presentan como instrumentos financieros estratégicos que ofrecen beneficios en diversificación, transparencia y eficiencia en costes.

Su versatilidad permite a los inversores acceder a una variedad de clases de activos, desde acciones hasta deuda, lo cual posibilita una diversificación geográfica y sectorial que puede optimizar la relación riesgo-rendimiento de una cartera.

No obstante, es imperativo subrayar que la diversificación, aunque un mecanismo efectivo para mitigar ciertos riesgos, no los elimina por completo. Por ello, la selección de ETFs debe ir acompañada de una evaluación rigurosa de los riesgos inherentes, incluyendo el "tracking error" como un indicador de la fidelidad del ETF para replicar su activo subyacente.

Así, el consejo específico sería incorporar ETFs en un portafolio de inversión de manera deliberada y basada en un análisis minucioso. La diversificación a través de ETFs no debe considerarse un sustituto de una gestión de riesgos exhaustiva.

Referencias

1. Gary L. Gastineau. "The Exchange-Traded Funds Manual," Pages 32-33. John L. Wiley & Sons, 2002.

2. Bogle, J. C. (2014). The arithmetic of “all-in” investment expenses. Financial Analysts Journal, 70(1), 13-21.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.