Ester artículo lo hemos querido dedicar a la educación financiera, para lo cual vamos a comenzar por desgranar el concepto y el cálculo de uno de las ratios más importantes de los que componen el análisis fundamental: la ratio PER.

Dicha ratio supone, junto con el BPA (EPS por sus siglas en inglés), el indicador que nunca puede faltar a la hora de realizar una selección adecuada de empresas para invertir. Su importancia no se limita únicamente a una función comparativa, sino que también nos permite medir el crecimiento que tiene la empresa a lo largo de los años.

Para obtener una completa lectura sobre qué es el PER y su correcta utilización, también vamos a incluir el cálculo del PER, la interpretación del PER y también las ventajas y desventajas de su utilización.

Qué es el PER

El PER es una ratio que nos sirve para medir la relación existente entre el precio de una acción en la bolsa y los beneficios que la misma obtiene de forma periódica. De hecho, las siglas PER obedecen a Price/Earnings Ratio, lo que podemos traducir directamente como Ratio Precio/Beneficio.

El PER está considerado como una de las 6 ratios esenciales1 a la hora de analizar el estado y salud de una empresa, siendo estas:

1. El PER

2. El BPA

3. El P/VC

4. El EBITDA

5. El ROE

6. El ROA

En sí, el PER nos dice el número de veces que la capitalización de una compañía se ve reflejada por su beneficio. Así, si decimos que una empresa tiene PER 15 significa que sus beneficios actuales (extrapolados a 12 meses) pagarían en 15 años el valor de la empresa en bolsa.

Podemos ver, sin embargo, que las ratios PER se comportan de formas muy distintas. En principio, lo que debe reflejarnos es lo mismo que en la siguiente gráfica, cuando el PER bajaba sistemáticamente al tiempo que la acción subía. Eso era indicativo de lo que Facebook hizo en su momento: ganar más y más beneficios.

Detalle datos sobre Meta Platforms (Facebook) comparado con PER / Fuente: TradingView

No obstante lo anterior, vemos como a partir de finales de 2022 existe una ruptura de tendencia y Facebook (META.US) cae en cotización aún y a pesar de que las ratios PER son cada vez más bajas. ¿Por qué? Pues porque, simple y llanamente, la subida de tipos por parte de la FED era contraria a las expectativas sobre los valores tecnológicos.

También tenemos casos, como el de Boeing, en donde el PER se mantiene estable en un mismo rango (positivo o negativo) y la acción sube y baja en consecuencia:

Detalle datos sobre Boeing comparado con PER / Fuente: TradingView

Este caso es especialmente significativo, porque el hecho diferencial no es en sí la volatilidad del resultado sino su signo (positivo o negativo).

Aunque en el siguiente punto abordaremos los diferentes medios de cálculo del PER, podemos anticipar que existen no sólo diferentes fórmulas para obtener el dato, sino que además hay distintas variantes que cuyos resultados se ajustas más a unos intereses interpretativos u otros.

También advertir en este punto que el cálculo del PER tal y como vamos a conocerlo es aplicable a empresas cotizadas. Las empresas no cotizadas, al no tener la obligación de presentar trimestralmente sus cuentas, pueden requerir un mayor trabajo de investigación para el analista.

Cómo se calcula el PER

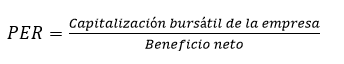

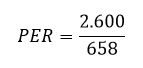

El cálculo del PER se puede efectuar de dos maneras, o bien tomando las magnitudes globales de la empresa o bien tomando su medida reflejada en las acciones. En ambos casos, la información que se nos proporcionará será la misma.

En un principio, para calcular el PER emplearíamos la capitalización bursátil de la empresa dividida entre el beneficio de la misma. Veámoslo:

No obstante, también es posible obtener la ratio si, en lugar la capitalización bursátil de la empresa, lo que utilizamos es el precio de la acción en el numerador y, en lugar del beneficio neto, empleamos el beneficio por acción (BPA) en el denominador.

Cualquiera de las dos fórmulas se calcula de manera rápida y sencilla, puesto que los datos necesarios son de fácil acceso y están al alcance de cualquier interesado que desee realizar la operación por sí mismo.

┃ ¿Dónde podemos encontrar esta ratio?

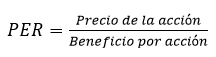

La ratio PER es sencilla de localizar, puesto que en cualquier publicación financiera donde aparezca información sobre el activo nos aparecerá el PER junto con otros datos como la capitalización bursátil, el BPA, el rango de precios de 52 semanas o el total de acciones en circulación.

Es importante señalar que, en función del origen de nuestro proveedor de información, vamos a poder encontrar el dato PER bajo esas siglas o si no bajo las siglas P/E, más propio de las webs norteamericanas y británicas.

En el siguiente ejemplo vamos a poder ver cómo aparece la información de la constructora ACS según las pantallas de Infobolsa2.

Detalle de estadísticas sobre ACS / Fuente: Infobolsa

Este caso que hemos visto es el de una plataforma adaptada a los usos en España. Sin embargo, podemos ver cómo en el caso de una plataforma norteamericana como Yahoo! Finance3 se adopta la otra manera (P/E), que, por qué no decirlo, suele ser la más frecuente.

Detalle de estadísticas sobre Tesla / Fuente: Yahoo! Finance

┃ Ejemplos de PER

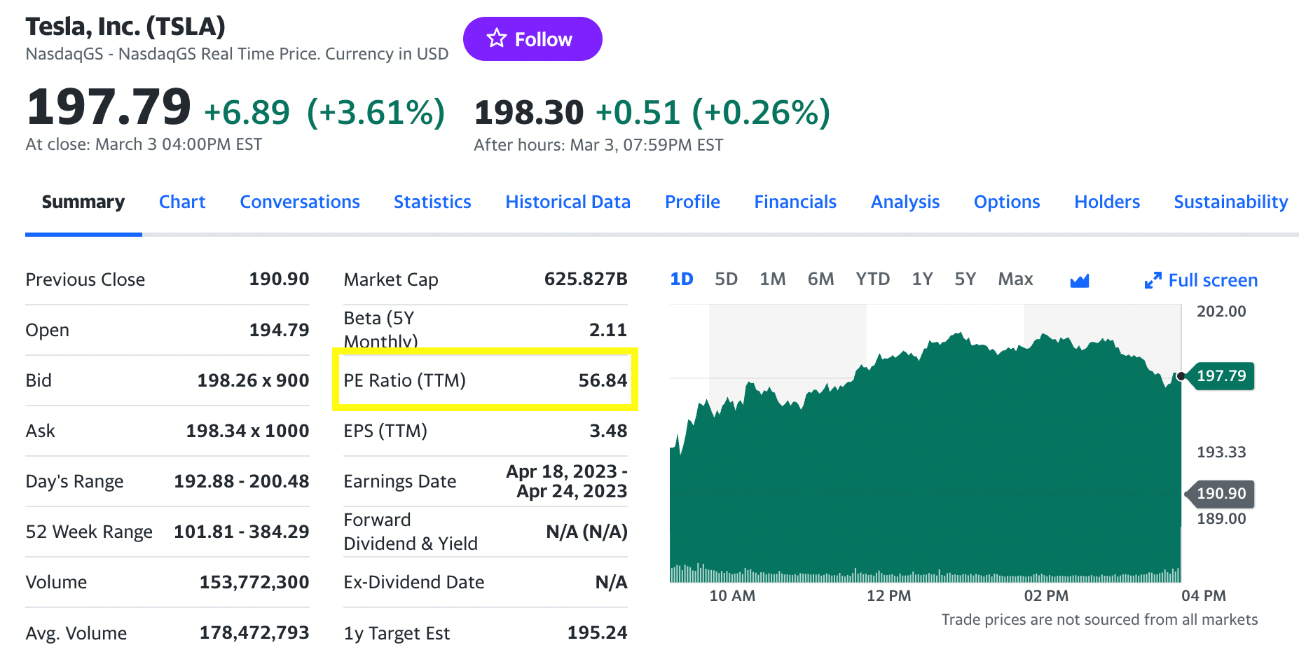

Vamos a calcular dos casos de PER, el primero de ellos trabajando sobre acciones y el segundo sobre montos absolutos.

Ejemplo A

Tenemos una empresa cuya capitalización bursátil asciende hasta 2.600 millones de dólares, mientras que los beneficios netos obtenidos al cierre del último ejercicio ascienden a 658 millones de dólares. ¿Cuál es su PER?

PER=3,95

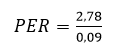

Ejemplo B

Tenemos la opción de invertir en una compañía donde sabemos que el precio de cada acción está en 2,78 $ y su BPA está en 0,09 $. ¿Cuál es el PER en este caso?

PER= 30,9

┃ PER y PER de Shiller, ¿en qué se diferencian?

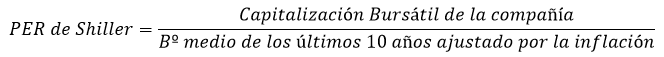

Es probable que algunos os hayáis encontrado con el término PER de Shiller a la hora de bucear en los mercados financieros. Sin embargo, aunque ciertamente tiene que ver con el PER, su cálculo es diferente y por lo tanto el resultado también.

El PER de Shiller es una variante del PER que algunos considerar más ajustada que éste y por tanto más útil a la hora de extraer información. Sin embargo, cabe decir que también existen detractores de este modelo4 que lo atacan con igual o mayor fruición que al PER corriente.

La principal diferencia entre el PER y el PER de Shiller estriba en el marco temporal. Sobre el PER se critica que únicamente tiene en cuenta los beneficios de un año, por lo que se trata de un periodo excesivamente corto como para extraer una imagen fija que se corresponda fielmente a la realidad. Además, sabemos que en ocasiones los resultados pueden resultar muy volátiles de un año para otro.

En sentido contrario, el PER de Shiller lo que busca es toma una muestra temporal mayor para darle al beneficio una connotación más fiel a la realidad. En este caso, lo que se hace es dividir la capitalización bursátil de la empresa entre los beneficios medios de los últimos 10 años ajustados por la inflación.

Según la teoría que maneja el PER de Shiller, a través de la referencia de los últimos 10 años es posible pronosticar los beneficios de los próximos 20 años.

La fórmula:

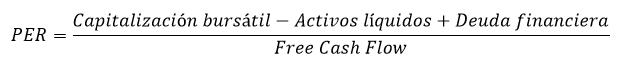

┃ El PER normalizado

Otra variedad de PER que vamos a conocer es el llamado PER normalizado. En este caso no nos vamos a fijar tanto en la cuestión del periodo de cálculo, sino más bien en la salud financiera de la empresa.

Lo que haremos en esta ocasión será tomar la Capitalización de la empresa, restarle los activos líquidos de la misma y sumarle acto seguido la deuda financiera. Por el lado del denominador, en lugar de tomar el beneficio neto lo que haremos será basarnos en el Free Cash Flow.

Esto nos hará afinar al máximo los estados financieros, puesto que disgregamos, como suele decirse, “el grano de la paja”.

Hagamos un ejemplo: cuando el Banco Santander adquirió el Banco Popular por 1 euro5 en realidad no se trató de una compra por un euro, sino que se tuvo que asumir una deuda milmillonaria6 que obviamente hizo que otras entidades como Bankia o BBVA se retirasen.

La fórmula pues del PER normalizado sería:

Para qué sirve la ratio PER en bolsa

La ratio PER es una herramienta muy utilizada a la hora de comparar empresas del mismo tipo, puesto que, al fin y a la postre, nos sirve para ver (hasta cierto punto) si una empresa está sobrevalorada o infravalorada.

Un exceso de PER supone que la empresa estará en unos niveles que no corresponden a su generación de beneficios. Por el contrario, si el PER es bajo, la empresa estará infravalorada y por lo tanto será una buena oportunidad de compra.

Aunque más adelante vamos a ver que la interpretación difiere en función de la empresa que entra en juego, la interpretación de la ratio PER suele ser la siguiente:

PER | SIGNIFICADO |

Entre 0 y 10 | Un PER bajo es atractivo, sin embargo, es también síntoma de que los beneficios podrían empezar a caer en los siguientes ejercicios. |

Entre 10 y 17 | Suele ser el valor preferido por los analistas, porque se sitúa en una franja óptima para esperar un crecimiento a medio plazo sin que ello perjudique a las expectativas de beneficios. |

Entre 17 y 25 | Esta interpretación puede significar o bien que la empresa ha crecido mucho desde la publicación en beneficios o que estamos cerca de una posible burbuja sobre el valor. |

Más de 25 | Aquí tenemos una doble conexión que en realidad puede suponer una cosa o la contraria. Por un lado, puede significar que las proyecciones sobre la empresa son muy positivas y por lo tanto podemos esperar grandes resultados. Por otro lado, sería la evidencia de una enorme burbuja en el seno de una compañía. |

No obstante lo anterior, como vamos a ver ahora la interpretación del PER es un tanto inestable. Hay quien le dota de una verdad incuestionable, pero es preciso combinar el PER con otros factores para trazar su comportamiento previsible.

Si todo fuere cuestión del PER, los analistas se dedicarían única y exclusivamente a calcular el PER y seleccionar a las compañías que tuvieren un nivel más bajo. Pero ha muchos factores que influyen, como por ejemplo el sector en el que se opera o la propia salud de la empresa.

Es posible que el mercado esté infravalorando a una empresa durante un tiempo, pero si vemos una compañía con un PER muy bajo de forma consistente seguramente sea porque su gestión es nefasta y está más próxima a la quiebra que otra cosa. La historia está llena de empresas con buen PER que pasaron a mejor vida.

┃ Relación entre Value Investing y PER

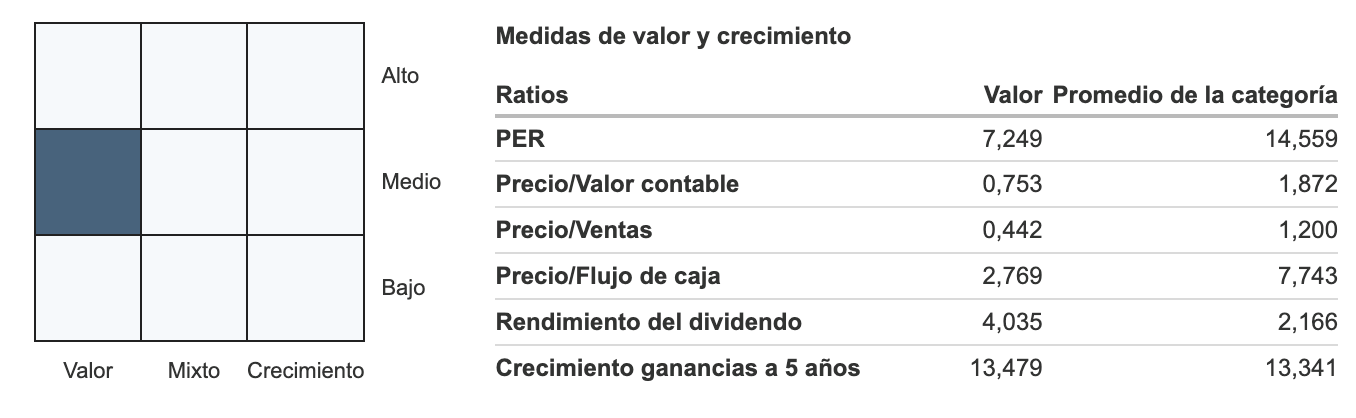

Quienes tenga cierto conocimiento sobre los conceptos Value Investing y Growth Investing sabrán que el PER es una ratio muy utilizada especialmente por el primer grupo. Al fin y al cabo, el Value supone buscar buenas empresas a buen precio.

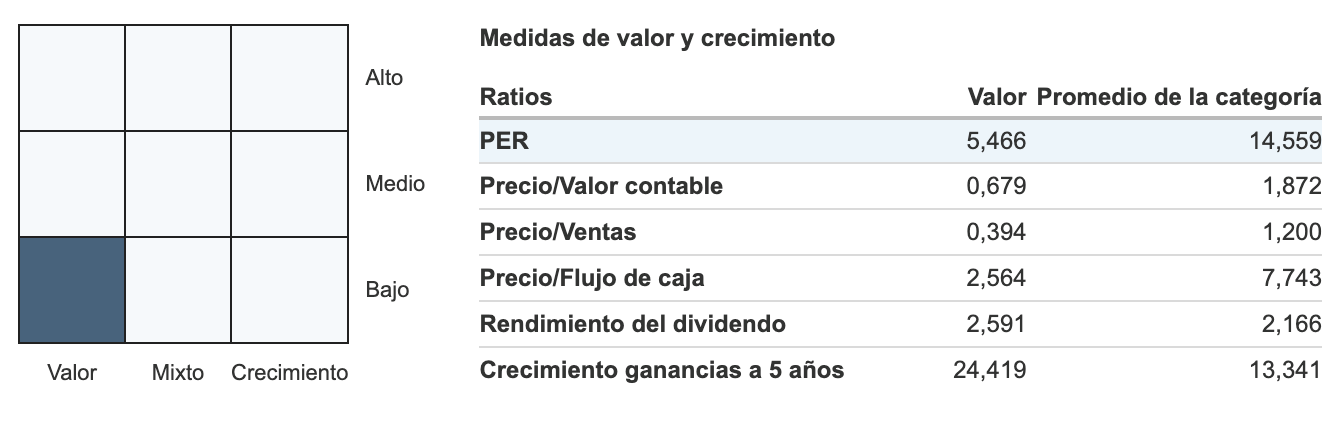

Veamos por ejemplo las carteras de fondos muy significativos del panorama Value. Es el caso de Horos Value Internacional FI, donde podemos comprobar que su PER es de 7,249 por debajo del 14,559 de la categoría:

Detalle datos sobre Horos Value Internacional / Fuente: Horos AM

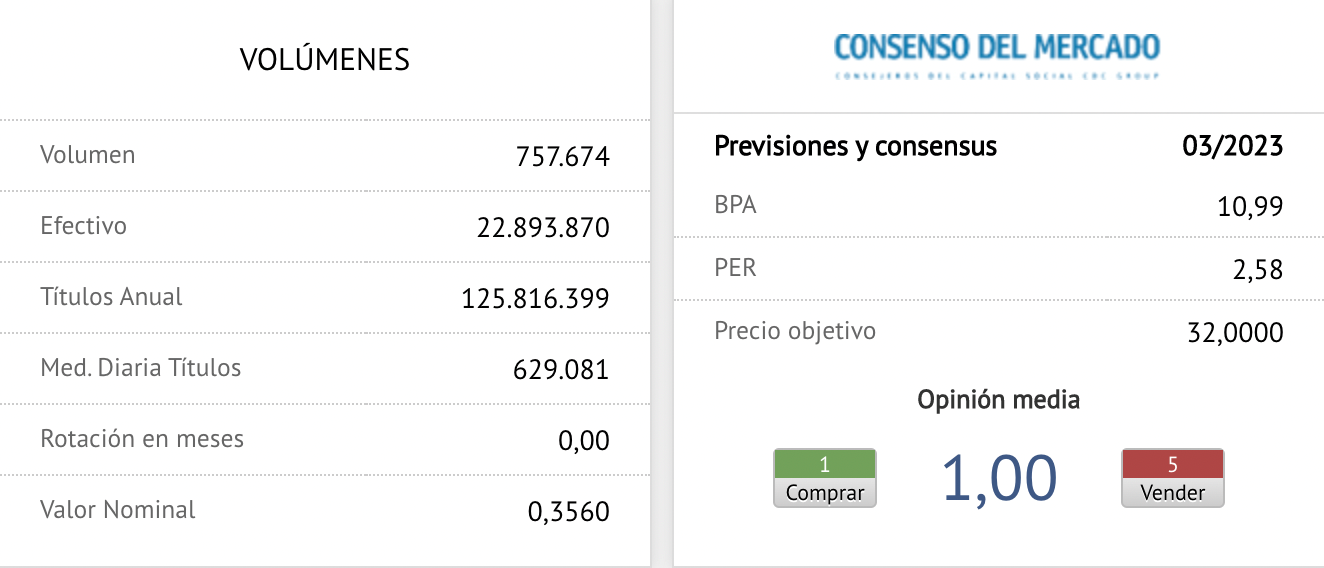

El siguiente ejemplo lo tenemos con otro fondo similar, el Cobas Internacional FI, que nos presenta en este caso un PER 5,466 sobre una categoría del mismo nivel del anterior:

Detalle datos sobre Cobas Internacional / Fuente: Cobas AM

┃ Diferentes lecturas para diferentes sectores

Llegamos a una cuestión clave, hablamos de la interpretación correcta de los resultados muy por encima de lo que nos pueda decir la simple vista el cociente de la ecuación.

Una correcta adecuación del análisis fundamental nos obliga a comparar “peras con peras y manzanas con manzanas”, así que vamos a tener que considerar siempre la posibilidad de que las empresas comparadas sean siempre del mismo sector.

¿Por qué decimos esto? Porque hay sectores, como el bancario o la industria, que suelen mantener un PER bajo, mientras que las empresas tecnológicas o biotecnológicas tienen un PER muy elevado. Por ejemplo, Arcelor Mittal, dedicado a la industria metalúrgica, tiene un PER de 2,58:

Detalle datos sobre Arcelor Mittal / Fuente: Infobolsa

En cambio, tendríamos a un Zoom Video, especialmente popularizado a raíz de la pandemia que nos obligó a teletrabajar y reunirnos de forma remota, que posee una ratio PER que alcanza 202,49:

Detalle datos sobre Zoom Video / Fuente: Google Finance

Combinar el PER con otras ratios

Sin duda debemos incidir en este aspecto: la ratio PER no sirve de nada si no está correctamente combinada con otro tipo de elementos que nos sirven para valorar correctamente el desarrollo de la empresa.

Así pues, es conveniente utilizar otras ratios junto con el PER para poder establecer una valoración seria sobre aquel activo en que queremos invertir. Por ejemplo, además del ya mentado BPA, es importante considerar por ejemplo otros como Precio/Valor Contable, el ROE (Return on Equity), el ROA (Return on Assets) o el RoTE (Return on Tangible Equity).

Además de lo anterior, un buen análisis fundamental tiene con contar con un estudio mínimamente exhaustivo de la composición de las principales magnitudes de negocio. Puede que en un momento dado el beneficio sea muy alto pero que éste no se deba al desarrollo del negocio, sino a una venta puntual de un activo financiero que tenía la empresa.

Ventajas de utilizar la ratio PER

Para concretar, en la medida de lo posible, las ventajas de la utilización de la ratio PER, podemos destacar los siguientes puntos clave:

◾ Se trata de una ratio de fácil obtención y cálculo, por lo que no encontraremos mayor dificultad en caso de querer realizar la división por nuestra cuenta.

◾ Es una de las ratios más eficientes para poder comparar, de forma rápida, clara y sencilla, empresas del mismo sector.

◾ A pesar de los ataques y de sus numerosos detractores, no deja de ser una de las tres ratios básicas que más consultan los inversores y analistas.

◾ El PER permite comparar a empresas, aunque éstas no paguen dividendos, cosa que no ocurre con todas las ratios.

Deficiencias a la hora de trabajar con esta ratio

Vamos ahora con el apartado de las deficiencias, buena parte de las cuales hemos estado ya mencionando a lo largo de nuestro artículo.

◾ Se trata de una ratio que únicamente cuenta los beneficios de un ejercicio para proyectar los beneficios futuros.

◾ Es inaplicable en empresas que, por el momento, no obtienen beneficios.

◾ Se trata de un reflejo estático de la empresa, no dinámico, por lo que realmente está distante del futuro inmediato de la empresa en cuanto a su gestión y su devenir.

◾ Las empresas cíclicas pueden resultar especialmente complejas de mesurar con el PER, ya que en el momento álgido del ciclo tendrán un PER bajo y en el momento depresivo del ciclo tendrán un PER alto.

Conclusión

Lo cierto es que el PER es una ratio que tiene una especial significación dentro del cuerpo del análisis fundamental de una empresa. Particularmente podemos considerar como una herramienta sencilla y práctica para tomar una comparativa sobre empresas que pertenecen a un mismo sector y una misma geografía, porque se supone que estarán bajo unas mismas condiciones de mercado.

Ahora bien, una inversión que se base únicamente en PER nunca tendrá éxito, entre otras cosas porque hay muchas empresas al borde de la quiebra que tienen un PER bajo precisamente porque nadie deposita su confianza en ellas.

Así pues, empleemos convenientemente este indicador junto con otros indicadores clave que nos facilita el mercado, dediquemos al menos 10 minutos a profundizar en las entrañas de la empresa y así construiremos un proyecto de inversión interesante y sobre todo rentable.

Disfrutar de una comisión cero, spreads competitivos y una ejecución comercial rápida y confiable.

Referencias

1. https://www.investopedia.com/financial-edge/0910/6-basic-financial-ratios-and-what-they-tell-you.aspx

2. https://www.infobolsa.es/cotizacion/acs

3. https://finance.yahoo.com/quote/TSLA/

4. https://www.bolsamania.com/capitalbolsa/noticias/minuto-a-minuto/esta-el-metodo-de-valoracion-shiller-per-caducado--1316326.html

5. https://elpais.com/economia/2017/06/07/actualidad/1496815101_806944.html

6. https://www.lainformacion.com/economia-negocios-y-finanzas/Santander-ladrillo-Popular-Botin_0_1033698527/

Artículos relacionados que te pueden interesar:

Rentabilidad financiera – Conozca el ROE y cómo utilizarlo para sus análisis de trading

¿Qué es la rentabilidad económica, cómo se calcula y para qué sirve?

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.