为什么美国应该关注GENIUS法案,因为稳定币市场在2025年创下新纪录

- 稳定币市场市值上周突破2630亿美元,达到两年来的最高点,并创下2025年的新纪录。

- Circle的首次公开募股(IPO)是本周参议院听证会上的关键市场推动因素之一,此外还有GENIUS法案。

- USDT在市场中占据62%的份额,USDC紧随其后,占24%。

- 比特币市场市值在稳定币市场市值新高后的几周内通常会上升。

GENIUS法案是一项为稳定币发行者设定规则的法案,预计本周将在参议院进行听证。随着稳定币上周创下新的年度高点,市场参与者对GENIUS法案的听证会充满期待。

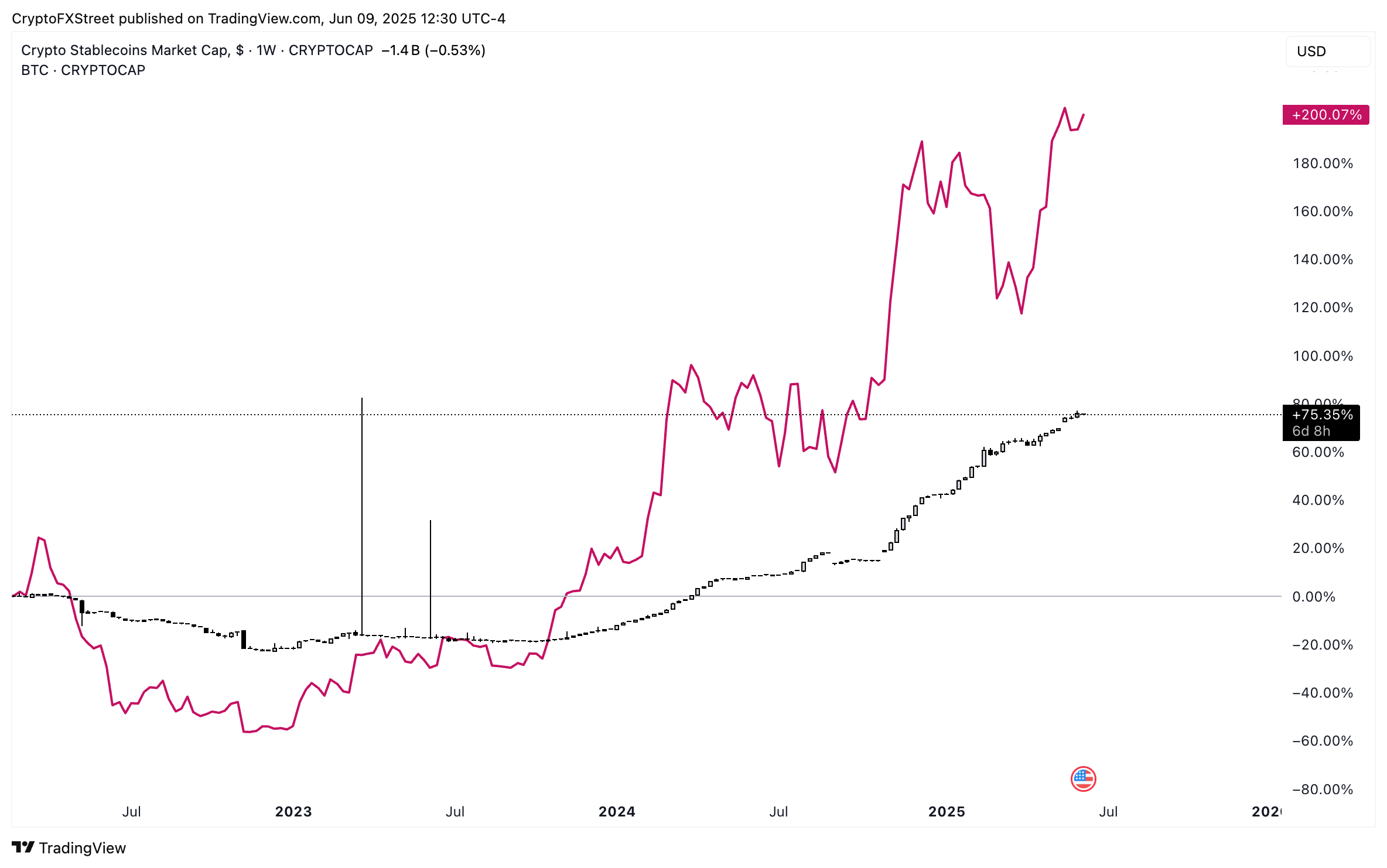

比特币价格与稳定币市场市值之间存在正相关关系,基于以往牛市的数据。这可能为新的比特币历史最高点铺平了道路,得益于更高的流动性和市场参与。

美国人应该关注GENIUS法案,原因如下

GENIUS法案是一项稳定币立法,被誉为保护消费者利益和建立行业标准的手段,使这些资产能够成为主流。GENIUS法案的顺利通过可能会将稳定币转变为数字支付的手段,要求发行者维持储备,规范这一类数字资产。

稳定币被视为进入加密货币的门户,稳定币市场市值是加密生态系统流动性的一个指标。美国人应该关注GENIUS法案,根据美国副总统JD Vance的说法,该立法应作为一项干净的法案通过,不应有与稳定币法案目标无关的修正案。

美国的信用合作社集体对GENIUS法案的提议修正案表达了反对意见。在他们的新闻发布中,美国信用合作社反对参议员Roger Marshall将“大型商店救助”或Marshall的信用卡竞争法案“语言”添加到法案中的倡议。

指导和建立美国稳定币的国家创新法案(GENIUS法案)被视为美国加密货币采用的创新和监管框架的代表。如果对该立法进行无关的修正,可能会对信用卡支付系统产生负面影响,使消费者获得信用的成本更高、更困难。

稳定币在2025年达到新里程碑,创下两年来的最高市值

来自TradingView的数据表明,稳定币市场市值上周攀升至2637.1亿美元的峰值,这是2025年和近两年来的最高水平。稳定币市场市值的上升被视为比特币价格即将反弹的指标。

当比特币的市场市值与稳定币在同一百分比尺度上进行比较时,可以清楚地看到两者之间的相关性。通常,在以往的市场周期中,比特币价格在稳定币市场市值达到峰值后的几周内上涨。

因此,最近稳定币市场市值的两年新高被视为2025年比特币牛市的关键。

加密市场市值和比特币市场市值 | 来源:TradingView

比特币接下来会走向何方?

比特币重新回到108,500美元以上,接近其历史最高点111,980美元。比特币在6月5日从100,372美元的低点反弹,特斯拉首席执行官埃隆·马斯克与美国总统唐纳德·特朗普的争吵成为了X和TruthSocial上的公众焦点。

BTC/USDT价格图表显示比特币价格进一步上涨的可能性。BTC正在稳步攀升,接近重新测试其历史最高点。相对强弱指数(RSI)读数为60,并且呈上升趋势。移动平均收敛/发散(MACD)连续闪烁较短的红色直方图条,意味着比特币价格趋势中的潜在负动能正在逐渐减弱。

BTC可能上涨近4%,重新测试其历史最高点。若日线蜡烛图收盘高于该水平,可能会推动比特币进入价格发现阶段。

BTC/USDT日价格图表 | 来源:TradingView

相反,比特币的下跌可能会使这款王者加密货币在97,732美元和102,315美元之间的公允价值缺口(FVG)中收集流动性。这在日线时间框架上被标记为看涨的FVG,意味着一旦比特币在该区域收集流动性,可能会测试108,000美元的最近支撑位。

Moon Pursuit Capital的创始人兼管理合伙人Utkarsh Ahuja在接受FXStreet独家采访时表示,他对比特币的基本预期是160,000美元,可能在2025年11月达到,这是王者加密货币的周期顶点。看涨的预期是240,000美元,Ahuja认为这个目标的潜力很强。

“比特币的资本流动受到机构采用指标和由ETF驱动的需求的支持。与基于均值回归通道的预测一致,涨至240K可能需要超出预期的货币扩张、专注于技术加速的特朗普总统任期(例如,马斯克的影响)以及更强的机构采用和ETF流入。”